工业大麻市场分析

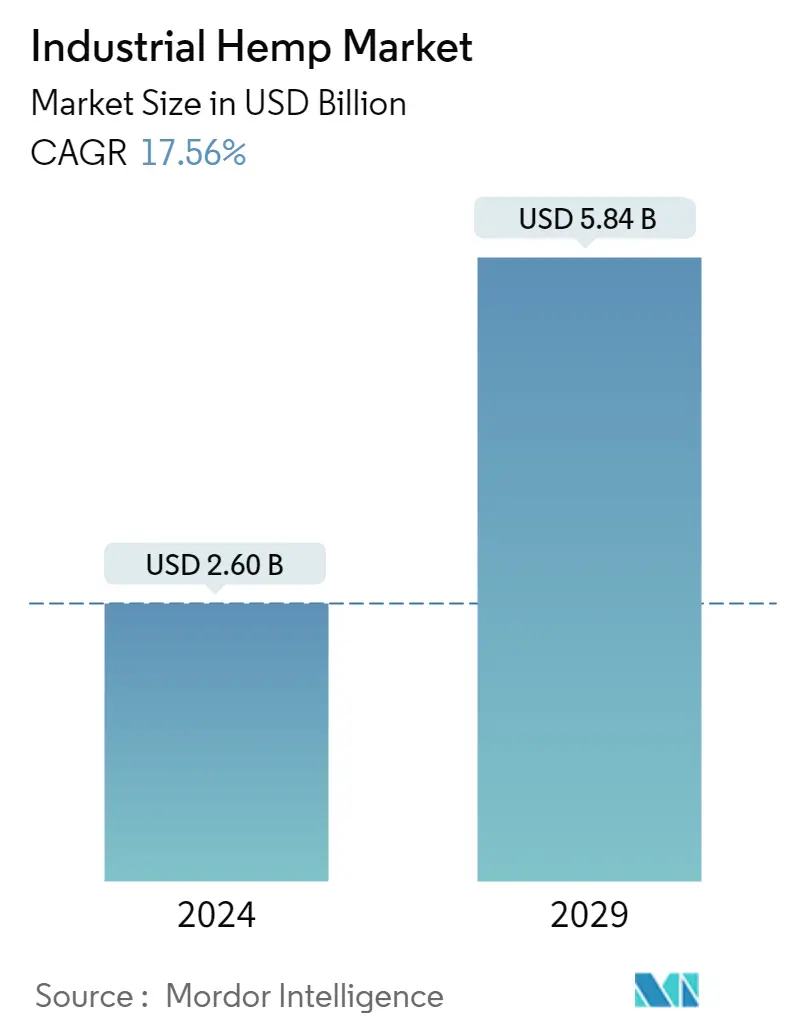

2024年工业大麻市场规模预计为26.0亿美元,预计到2029年将达到58.4亿美元,在预测期内(2024-2029年)复合年增长率为17.56%。

2020 年,市场受到了 COVID-19 的负面影响。制造和建筑活动因封锁而停止。 COVID-19的爆发也给建筑业带来了一些短期和长期的影响。据美国总承包商协会 (AGC) 称,2020 年前几个月,工作出现中断或项目被取消,因此对办公室、娱乐和体育设施等非必要项目的需求减少。 2021年,所研究市场的需求已经恢复,预计未来几年将大幅增长。

- 短期内,推动所研究市场的主要因素是医疗保健领域对工业大麻产品的不同应用和高功能应用的巨大需求。

- 另一方面,与大麻相关的严格法规阻碍了市场的增长。

- 大麻的环保性质、低碳足迹、广泛的研发活动以及最近与大麻相关的法规,预计将为市场的增长提供利润丰厚的机会。

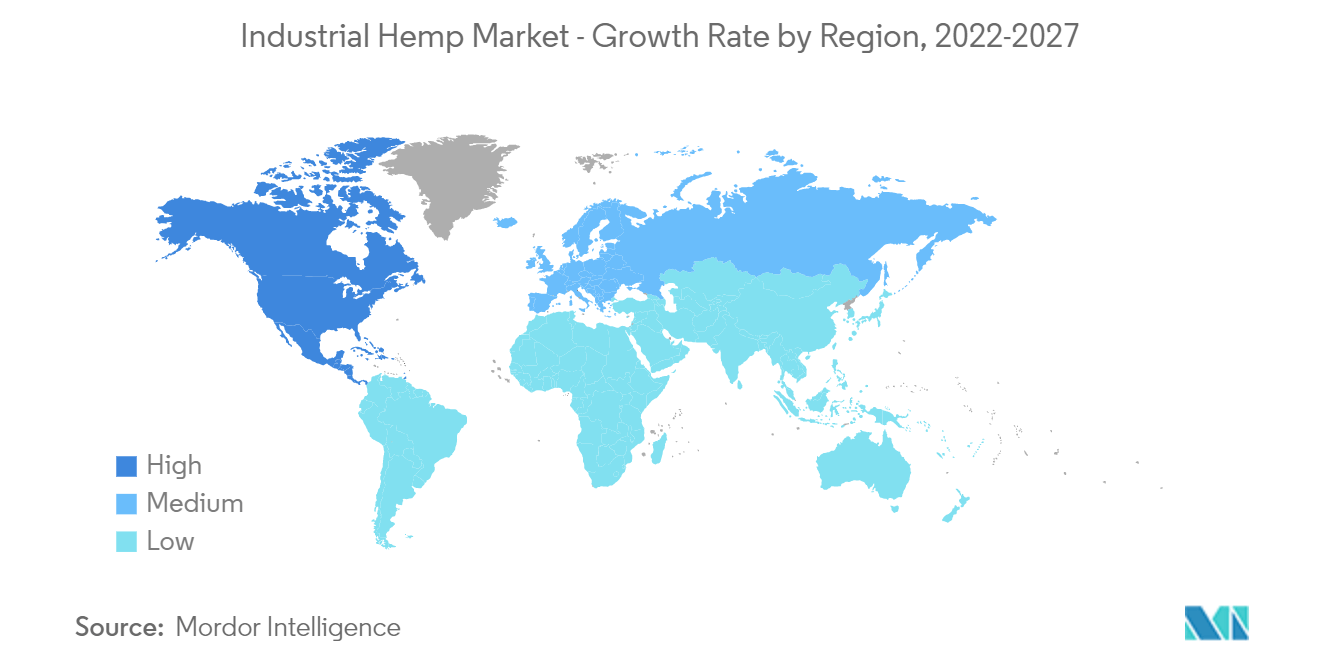

- 北美地区预计将以全球最快的速度增长,其中美国和加拿大等国家的消费量最大。

工业大麻市场趋势

食品和饮料领域的需求不断增加

- 工业大麻是从大麻菌株中获得的,该菌株是由于大麻基产品的多种用途而专门种植的。

- 大麻籽用于烘焙或可用于制作大麻奶等饮料。大麻种子也可以生吃,并且蛋白质含量高,因此它们被用于动物饲料和鸟类种子。

- 大麻种子经过压榨可生产富含不饱和脂肪酸的大麻油。大麻叶可以直接作为沙拉食用,也可以压榨制成果汁。

- 大麻籽富含两种必需脂肪酸:亚油酸 (omega-6) 和亚麻酸 (omega-3)。它们也是维生素 E、维生素 B1、维生素 B2、维生素 B6 和维生素 D 的丰富来源,因此可用于即饮饮料、能量饮料、零食和谷物、汤、酱汁和面包店产品。

- 人类不能产生必需脂肪酸。添加大麻籽可能对他们有用,因为它们是亚油酸(omega-6)和亚麻酸(omega-3)的重要来源。它们的饱和脂肪含量较低,并且不含反式脂肪。

- 此外,根据Statista的数据,全球食品和饮料行业预计2022年至2026年复合年增长率为9.11%,预计到2026年底价值将达到10.5亿美元。

- 仅巴西餐饮服务业在 2021 年就创造了 822 亿美元的收入,较 2020 年增长 26%。根据美国农业部的数据,该行业预计增长率为 18%。它是世界上最大的企业之一,拥有 45,000 家公司,其中 86% 是中小企业。

- 据巴西食品加工商协会(ABIA)统计,2021年该国食品加工行业收入为1710亿美元,比2020年增长16.9%。该国不断增长的食品产量可能会增加对工业大麻的需求。国家。

- 由于上述所有因素,食品和饮料领域对工业大麻的需求预计在预测期内将快速增长。

北美地区主导市场

- 预计北美地区在预测期内将以最快的速度增长。在美国和加拿大等国家,由于老年人口的不断增加和消费者意识的提高,对工业大麻的需求不断增加。

- 人们对皮肤病的日益关注和慢性病的增加预计将增加对工业大麻的需求。

- 2018 年农业法案通过后,大麻种植及其产品在各种最终用户行业中的应用出现了许多新的前景。然而,每个州仍需通过使大麻合法化的法律,并向美国农业部提交一份计划,概述指导大麻生产、测试、许可和运输的州法规和法律。

- 美国农业部在 2 月份的一份调查报告中透露,2021 年美国农民生产了价值 8.24 亿美元的工业大麻。上一年,用于种子种植的大麻价值总计 4150 万美元,用于纤维的大麻价值为 4140 万美元,用于谷物的大麻价值为 599 万美元。

- 根据 2021 年大麻种植面积和产量调查收集的价值信息,露天种植的大麻的最大用途是花卉,价值 6.23 亿美元。保护下种植的大麻的最大用途是花卉,达 6440 万美元。

- 据美国农业部统计,美国露天种植的工业大麻种植面积总计54,152英亩。美国大麻露天生产价值总计 7.12 亿美元。美国受保护种植的大麻产值总计 1.12 亿美元。

- 美国的制药业是世界上最大的,占全球药品收入的40%以上。尽管最近出现了低迷,但未来几年可能会上升。美国人口的增长和老龄化正在推动这种扩张。此外,美国有15%的人口年龄超过65岁,预计这一比例未来还会扩大。总体而言,医药行业不断增长的需求很可能带动工业大麻的市场需求。

- 此外,墨西哥的纺织业还受益于北美自由贸易协定(NAFTA),该协定允许美国、加拿大和墨西哥之间进行自由贸易。在美国-墨西哥-加拿大协议(USMCA)(也称为 NAFTA 2.0)签署后,墨西哥处于最佳位置,可以进一步占领中国的制造业市场份额,特别是在纺织行业。

- 上述因素加上政府的支持,导致预测期内工业大麻的需求不断增加。

工业大麻行业概况

全球工业大麻市场本质上是分散的。市场上的一些主要参与者包括 International Flavors Fragrances Inc.、Firmenich SA、PharmaCielo Ltd、Manitoba Harvest (Tilray) 和 Robertet。

工业大麻市场领导者

-

International Flavors & Fragrances Inc.

-

Firmenich SA

-

PharmaCielo Ltd

-

Manitoba Harvest (Tilray)

-

Robertet

- *免责声明:主要玩家排序不分先后

工业大麻市场新闻

- 2022 年 1 月:MariMed Inc. 签署了收购 Green Growth Group Inc. 的最终协议,该公司拥有伊利诺伊州临时大麻工艺许可证。

- 2022 年 1 月:MariMed Inc. 签订最终协议,收购马里兰州领先的垂直整合大麻企业 Kind Therapeutics USA LLC。

- 2022 年 1 月:在与总部位于匹兹堡的健康和保健零售商 GNC 签署新协议后,CV Sciences 在美国各地的分销网络中新增了 770 家商店。

工业大麻行业细分

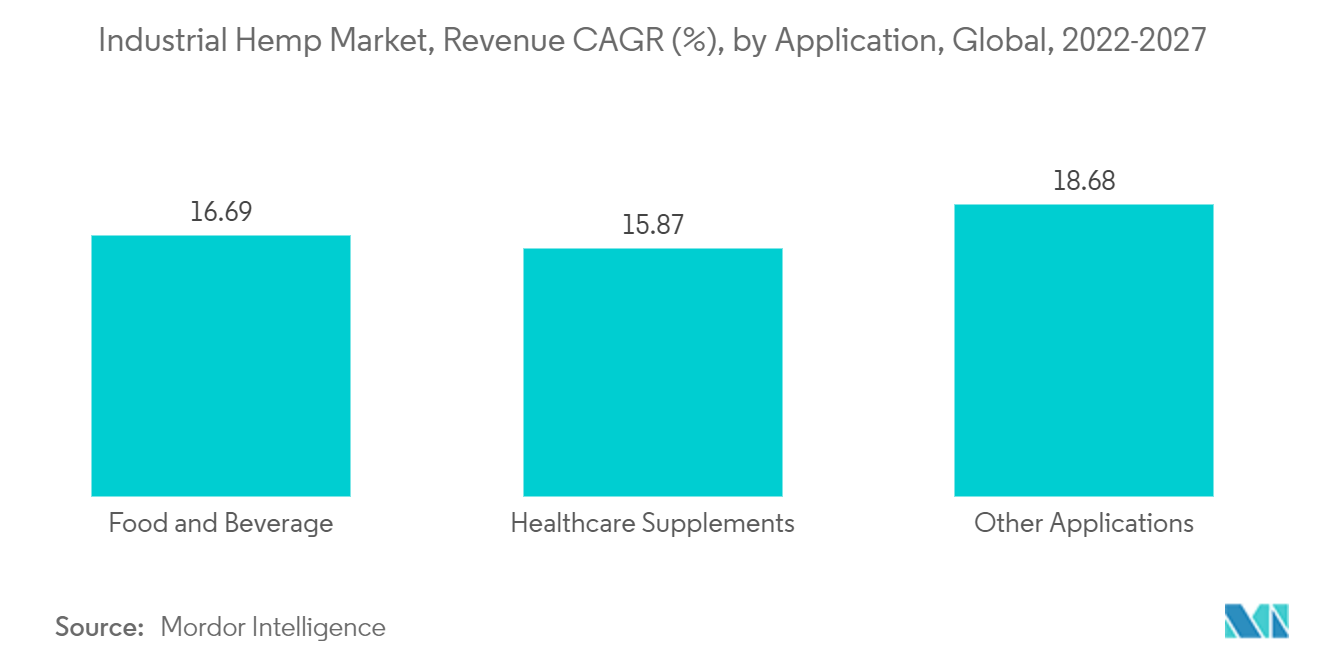

工业大麻是一种非药物大麻品种,其 delta-9-四氢大麻酚 (THC) 含量非常低。它是一种农产品,来自同一种植物大麻,但来自为不同用途而培育的不同品种。它们是基因上不同的大麻形式,并因其用途、化学成分和种植方法而有所不同。几个世纪以来,工业大麻一直是纤维和油籽的来源,并在世界各地广泛用于生产各种工业和消费品。它是一种双用途作物,可以作为种子和纤维种植。工业大麻市场根据类型、应用和地理位置进行细分。按类型划分,市场分为大麻籽(生的、熟的或烤的)、大麻籽油、大麻二酚(CBD)大麻油、大麻蛋白(补充剂)和大麻提取物(不含 CBD)。按应用划分,市场分为食品和饮料、保健品和其他应用。该报告还涵盖了主要地区9个国家的工业大麻市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(百万美元)进行的。

| 大麻籽(生吃、熟吃或烤吃) |

| 大麻籽油 |

| 大麻二酚 (CBD) 大麻油 |

| 大麻蛋白(补充剂) |

| 大麻提取物(不含 CBD) |

| 食品和饮料 |

| 保健品 |

| 其他应用 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 欧洲其他地区 | |

| 南美洲 | 巴西 |

| 智利 | |

| 南美洲其他地区 | |

| 世界其他地区 |

| 类型 | 大麻籽(生吃、熟吃或烤吃) | |

| 大麻籽油 | ||

| 大麻二酚 (CBD) 大麻油 | ||

| 大麻蛋白(补充剂) | ||

| 大麻提取物(不含 CBD) | ||

| 应用 | 食品和饮料 | |

| 保健品 | ||

| 其他应用 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 欧洲其他地区 | ||

| 南美洲 | 巴西 | |

| 智利 | ||

| 南美洲其他地区 | ||

| 世界其他地区 | ||

工业大麻市场研究常见问题解答

工业大麻市场有多大?

工业大麻市场规模预计到 2024 年将达到 26 亿美元,复合年增长率为 17.56%,到 2029 年将达到 58.4 亿美元。

目前工业大麻市场规模有多大?

2024年,工业大麻市场规模预计将达到26亿美元。

工业大麻市场的主要参与者是谁?

International Flavors & Fragrances Inc.、Firmenich SA、PharmaCielo Ltd、Manitoba Harvest (Tilray)、Robertet 是工业大麻市场运营的主要公司。

工业大麻市场增长最快的地区是哪个?

预计北美地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区工业大麻市场份额最大?

2024年,北美将占据工业大麻市场最大的市场份额。

这个工业大麻市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,工业大麻市场规模估计为22.1亿美元。该报告涵盖了工业大麻市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了工业大麻市场的多年市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

工业大麻行业报告

Mordor Intelligence™ 行业报告创建的 2024 年工业大麻市场份额、规模和收入增长率统计数据。工业大麻分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。