蛋白质工程市场分析

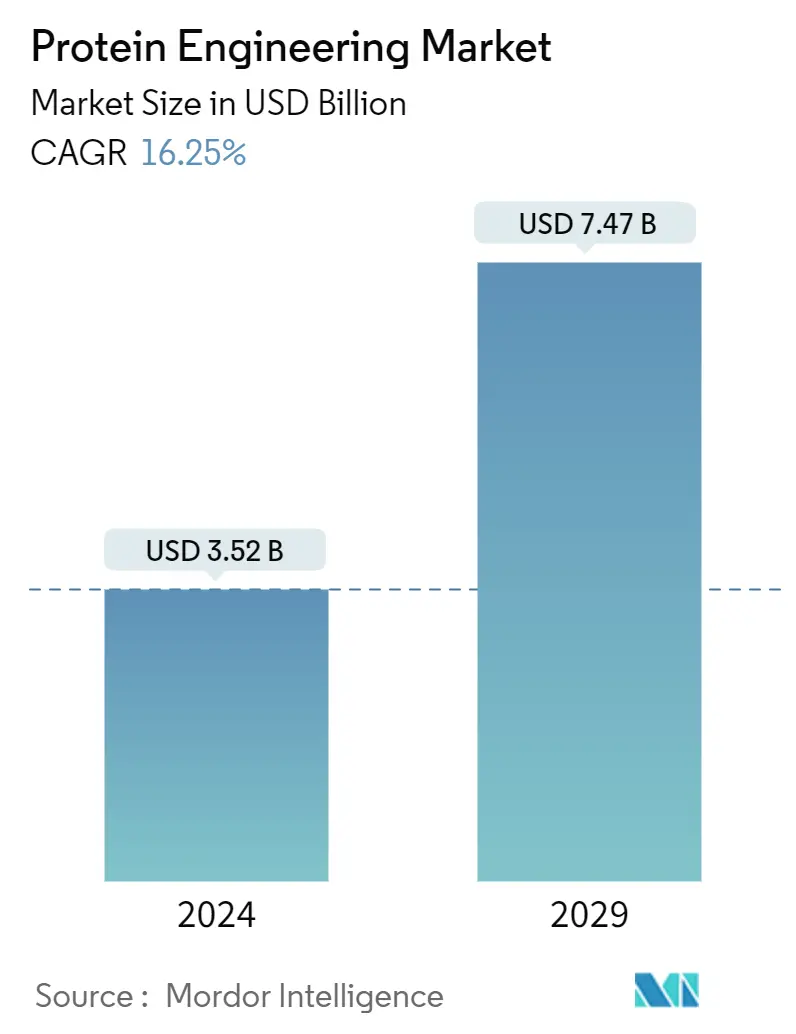

蛋白质工程市场规模预计到 2024 年为 35.2 亿美元,预计到 2029 年将达到 74.7 亿美元,在预测期内(2024-2029 年)复合年增长率为 16.25%。

COVID-19 大流行对医疗保健系统产生了重大影响,不仅对感染了 COVID-19 的患者而且对其他人也产生了重大影响,导致管理和储备资源的治疗程序被取消,许多医院正在经历缺乏专业人员协助治疗。随着 COVID-19 病例的增加,蛋白质工程被用来开发疫苗。例如,2021 年 7 月,德国埃因霍温理工大学的研究人员创建了一种生物发光测试套件,用于确认某人的免疫系统是否产生针对冠状病毒的抗体。生物发光测试套件中使用的技术基于将两个蛋白质结构域融合到传感器蛋白质复合物:蓝色发光荧光素酶和绿色荧光蛋白。此类识别患者体内 COVID-19 抗体的技术的出现对大流行期间市场的增长产生了显着影响。目前,利用蛋白质工程技术开发各种疫苗和药物以及增加与蛋白质疗法相关的研发活动预计将在未来增加所研究市场的增长。

蛋白质工程市场增长的推动因素包括慢性病的增加、靶向治疗需求的增加以及政府对蛋白质工程研究的资助增加。例如,根据 PubMed 2022 年 10 月发表的文章,癌症治疗精准医学的一个关键组成部分是分子靶向治疗,它采用小分子药物或治疗性单克隆抗体作为信号转导抑制剂。因此,在癌症治疗中实施靶向疗法可能会在预测期内促进市场增长。

此外,政府支持蛋白质工程能力的举措数量不断增加,以及研发活动、资金和投资的增加,也促进了市场的增长。例如,2023 年 4 月,瑞士 Adaptyv Biosystems Sàrl 推出了两种快速反馈工具,可以对人工智能设计的蛋白质进行廉价、快速和小型化的验证。该新工具旨在为蛋白质设计师开发新药物、新型酶和可持续材料开辟道路。同样,2022 年 1 月,安进和Generate Biomedicines 开展研究合作,为多个治疗领域和多种模式的五个临床目标发现和创造蛋白质疗法。因此,高效蛋白质工程研究的主要参与者越来越多的战略活动有助于推动市场的整体增长。然而,蛋白质工程技术的高成本可能会限制预测期内的市场增长。

蛋白质工程市场趋势

预计单克隆抗体细分市场在预测期内将出现显着增长

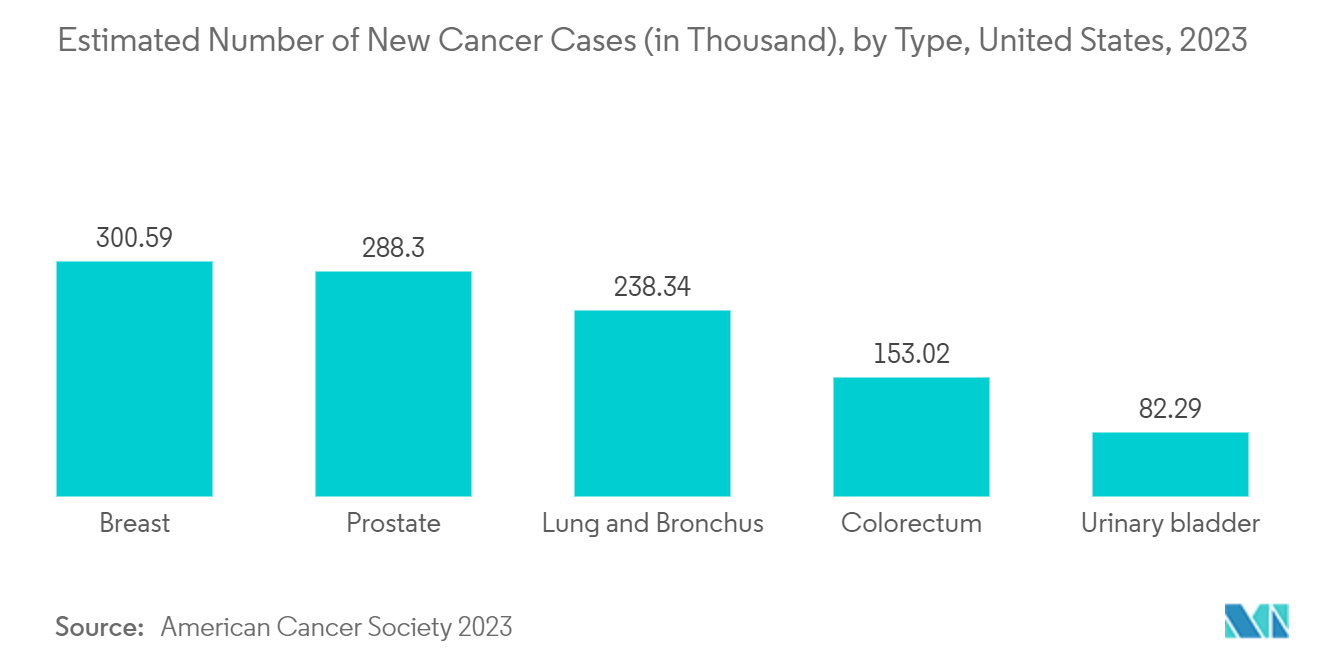

单克隆抗体被用于诊断和治疗许多疾病,包括某些类型的癌症。它们可以单独使用,也可以携带药物、毒素或放射性物质直接到达癌细胞。由于单克隆抗体在癌症和自身免疫性疾病等多种疗法中的广泛采用、产品发布的增加以及主要参与者的各种战略活动,预计单克隆抗体将在预测期内占据显着的市场份额。例如,根据澳大利亚癌症统计,2022 年澳大利亚诊断出 162,163 例癌症病例。癌症病例的高患病率预计将有利于采用单克隆抗体治疗,从而可能推动该细分市场在预测期内的增长。此外,各种单克隆抗体疗法被发现可有效治疗癌症。例如,根据自然杂志 2022 年 2 月发表的文章,单克隆抗体是一类很有前途的靶向抗癌药物,可以改善人体免疫系统的功能,从而抑制癌细胞的生长和扩散。 IgG 单克隆抗体(例如抗体-药物偶联物和免疫细胞因子)的成功使用引发了众多治疗性抗体的诞生,包括抗体片段、双特异性抗体和抗体衍生物。因此,人口中乳腺癌病例负担的增加增加了对更好治疗选择的需求,预计这将在预测期内促进市场增长。

此外,公司开发用于治疗各种疾病的蛋白质工程药物的活动不断增加,可能会增加对蛋白质疗法的需求,预计这将促进市场增长。例如,2023 年 9 月,KBI Biopharma, Inc. 推出了 SUREmAb,这是一种基于 KBI SUREtechnology 平台的垂直整合全球产品,用于优化、安全且经济高效的单克隆抗体 (mAb) 开发和制造。同样,2022 年 10 月,FDA 加速批准 teclistamab (Tecvayli) 用于治疗一些多发性骨髓瘤患者。该批准基于 MajesTEC-1 试验的结果,适用于至少经过四线治疗后康复的多发性骨髓瘤成人患者。

因此,产品推出的增加以及癌症和自身免疫性疾病在人群中患病率的上升可能会促进细分市场的增长,从而在预测期内增加细分市场的增长。

预计北美在预测期内将占据重要市场份额

由于慢性病发病率上升、政府支持政策、高医疗保健支出以及蛋白质药物相对于非蛋白质药物的采用不断增加等因素,预计北美将在蛋白质工程市场中占据重要的主要市场份额。例如,根据美国疾病控制与预防中心 (CDC) 2023 年的最新数据,约 3730 万美国人患有糖尿病,其中 730 万人尚未确诊。因此,人群中糖尿病的高患病率可能会增加对胰岛素的需求,进一步增加对蛋白质工程人工胰岛素的需求,从而促进市场增长。

此外,根据2022年加拿大癌症统计特别报告,2022年加拿大有233,900人被诊断患有癌症。乳腺癌、前列腺癌和结直肠癌是最常见的癌症。加起来,它们几乎占所有流行病例的一半。因此,癌症病例的高发病率预计将增加对蛋白质药物和治疗的需求,这有利于预测期内的市场增长。

此外,该地区主要市场参与者专注于开发蛋白质工程药物/疫苗和数字平台、增加产品批准和新产品推出,正在提供更好的治疗选择,这可能会促进市场的增长。例如,2022年12月,Ginkgo Bioworks推出了Ginkgo Enzyme Services,该服务由超高通量筛选和机器学习引导的蛋白质设计以及优化的专有细菌和真菌宿主菌株提供支持。 Ginkgo 的套件为酶研发提供端到端流程,提供酶序列、宿主菌株、制造工艺和蛋白质工程之间的协同作用。

因此,北美慢性病负担的增加、老年人口的增加以及产品批准的增加预计将推动研究期间的市场增长。

蛋白质工程行业概况

蛋白质工程市场本质上是部分分散的,主要参与者高度关注并购、新产品开发计划和地域扩张等战略,以保持其市场地位。一些市场参与者包括 Amgen Inc.、Bruker Corporation、Bio-Rad Laboratories Inc.、Agilent Technologies Inc.、Merck KGaA 和 Thermo Fisher Scientific Inc.。

蛋白质工程市场领导者

-

Amgen Inc.

-

Bruker Corporation

-

Bio-Rad Laboratories Inc.

-

Agilent Technologies Inc.

-

Eli Lilly and Company

- *免责声明:主要玩家排序不分先后

蛋白质工程市场新闻

- 2023 年 1 月:Opentrons Labworks, Inc. 的全资子公司 Neochromosome, Inc. 与技术驱动型生物制药公司 Sumitovant Biopharma Inc. 合作,加速新型疗法的开发和商业化。此次合作的目标是通过将 Neochromosome 的 neoYeast 平台与 Sumitovant 的 DrugOME 计算生态系统相结合,找到可受益于自然界中不存在的非规范氨基酸化学的新型蛋白质。

- 2023 年 1 月:全球医疗技术公司 Becton, Dickinson, and Company 为 BD Kiestra 微生物学实验室解决方案推出了新型机器人轨道系统,可实现实验室标本处理自动化,这可能有助于减少体力劳动和结果等待时间。

蛋白质工程行业细分

根据报告的范围,蛋白质工程是操纵蛋白质的结构以产生所需的特性或合成具有特定结构的蛋白质。

蛋白质工程市场按产品类型(胰岛素、单克隆抗体、凝血因子、疫苗、生长因子和其他产品类型)、技术(非合理蛋白质设计和合理蛋白质设计)、最终用户(制药和生物技术公司、学术机构)细分。机构和合同研究组织)和地理(北美、欧洲、亚太地区、中东和非洲以及南美洲)。该报告提供了上述细分市场的价值(以美元为单位)。市场报告还涵盖了全球主要地区 17 个国家的估计市场规模和趋势。

这是开发具有所需特性的新型蛋白质的过程。上述部分的价值以美元计算。

| 按产品类型 | 胰岛素 | ||

| 单克隆抗体 | |||

| 凝血因子 | |||

| 疫苗 | |||

| 生长因子 | |||

| 其他产品类型 | |||

| 按技术 | 不合理的蛋白质设计 | ||

| 合理的蛋白质设计 | |||

| 按最终用户 | 制药和生物技术公司 | ||

| 学术机构 | |||

| 合同研究组织 | |||

| 地理 | 北美 | 美国 | |

| 加拿大 | |||

| 墨西哥 | |||

| 欧洲 | 德国 | ||

| 英国 | |||

| 法国 | |||

| 意大利 | |||

| 西班牙 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 日本 | |||

| 印度 | |||

| 澳大利亚 | |||

| 韩国 | |||

| 亚太其他地区 | |||

| 中东和非洲 | 海湾合作委员会 | ||

| 南非 | |||

| 中东和非洲其他地区 | |||

| 南美洲 | 巴西 | ||

| 阿根廷 | |||

| 南美洲其他地区 | |||

蛋白质工程市场研究常见问题解答

蛋白质工程市场有多大?

蛋白质工程市场规模预计到 2024 年将达到 35.2 亿美元,复合年增长率为 16.25%,到 2029 年将达到 74.7 亿美元。

目前蛋白质工程市场规模有多大?

2024年,蛋白质工程市场规模预计将达到35.2亿美元。

谁是蛋白质工程市场的主要参与者?

Amgen Inc.、Bruker Corporation、Bio-Rad Laboratories Inc.、Agilent Technologies Inc.、Eli Lilly and Company 是蛋白质工程市场运营的主要公司。

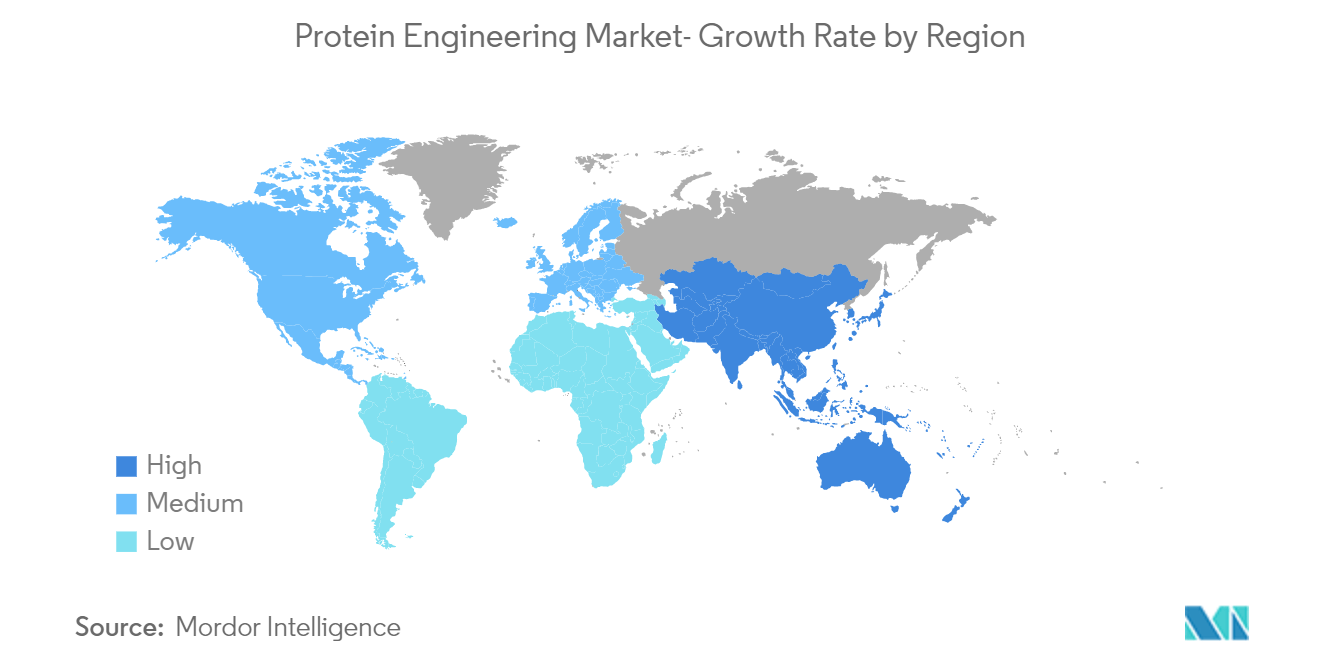

蛋白质工程市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的蛋白质工程市场份额最大?

2024年,北美将占据蛋白质工程市场最大的市场份额。

这个蛋白质工程市场涵盖哪些年份?2023 年市场规模是多少?

2023年,蛋白质工程市场规模估计为29.5亿美元。该报告涵盖了以下年份的蛋白质工程市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的蛋白质工程市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Biotechnology Reports

Popular Healthcare Reports

蛋白质工程行业报告

Mordor Intelligence™ 行业报告创建的 2024 年蛋白质工程市场份额、规模和收入增长率统计数据。蛋白质工程分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。