交通惯性系统市场分析

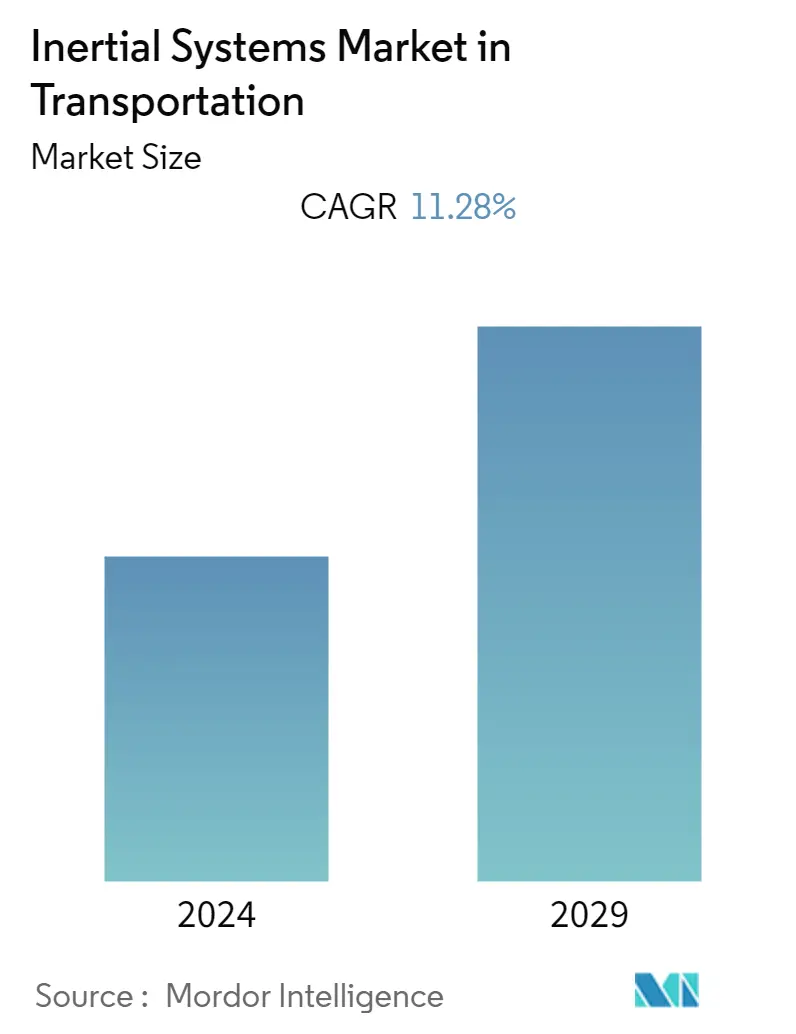

运输市场中的全球惯性系统市场预计在预测期内将以 11.28% 的最高复合年增长率增长。惯性传感器在交通运输市场中的应用越来越广泛。它们被用来增加安全特性、提高性能并降低成本。它们被用于 ABS、安全气囊展开、帮助车辆稳定性、防盗和许多其他功能。

惯性系统由 IMU 与高性能传感器(陀螺仪、磁力计和加速度计)组成,通过相对运动提供有关周围环境的高精度信息。 IMU 与其他车载传感器的强大组合可产生关键数据,从而提高车辆的可靠性,并在汽车应用中实现新的自动化突破。

- 惯性传感器在交通运输市场中的应用越来越广泛。汽车公司正在使用它们来增强安全功能、提高性能并降低车辆成本。它们被用于 ABS、安全气囊展开、帮助车辆稳定性、防盗和许多其他功能。

- IMU 用于多种汽车应用以及自动驾驶的最新 ADAS 功能。当车辆驶向盲点以及 LiDAR 功能在暴风雪中陷入困境时,它有助于填补 GPS 的空白。

- 此外,由于IMU具有超过25kHz的高谐振频率以及封闭的驱动和评估单元,它为机械干扰提供了很高的屏障。惯性测量单元(IMU)因其对主动和被动安全系统的应用而受到欢迎,例如ESP(电子稳定控制程序)、安全气囊控制单元以及自适应巡航控制等驾驶员辅助系统。这增强了集成微控制器的偏移性能。

- 相反,财务实力雄厚的公司也专注于产品增强和战略收购,以获得更多市场份额和对供应链的重大控制。例如,霍尼韦尔推出了HGuide i300,这是一款基于MEMS的高性能惯性测量单元(IMU),旨在满足运输、无人机和UGV等不同市场的应用需求。凭借行业标准的通信接口和宽输入电压范围,HGuide i300可以轻松集成到各种架构中。尺寸小、重量轻、功耗低,使得 HGuide i300 成为许多应用的理想选择。

交通惯性系统市场趋势

市场对汽车 MEMS 的需求上升

- 越来越多的车主正在寻求增强的车辆功能,以提高车内的安全性、舒适性和稳定性。这是MEMS市场的主要增长动力。此外,各国政府正在对车辆燃油效率和排放标准实施严格的规定。因此,汽车市场的主要参与者越来越努力通过采用MEMS来满足标准,从而增加了市场对汽车MEMS的需求。

- MEMS 越来越多地应用于各种应用,例如驻车制动传感、防盗传感、高效发动机管理、轮胎压力传感、侧翻和打滑检测、高效发动机管理等等。

- 微机电系统(MEMS)技术的出现,借助微制造和微加工技术,导致传感器和半导体领域的机械和机电元件小型化。因此,MEMS现已成为1级、2级和3级自动驾驶汽车中多个自动化组件的重要组成部分,显着增加了汽车行业对惯性系统的需求。

- 据世界卫生组织统计,全球每年约有 135 万人死于道路交通事故。此外,还有 20 至 5000 万人遭受非致命伤害,其中许多人因受伤而致残。 MEMS 加速度计在提高车辆安全性能方面发挥着重要作用。

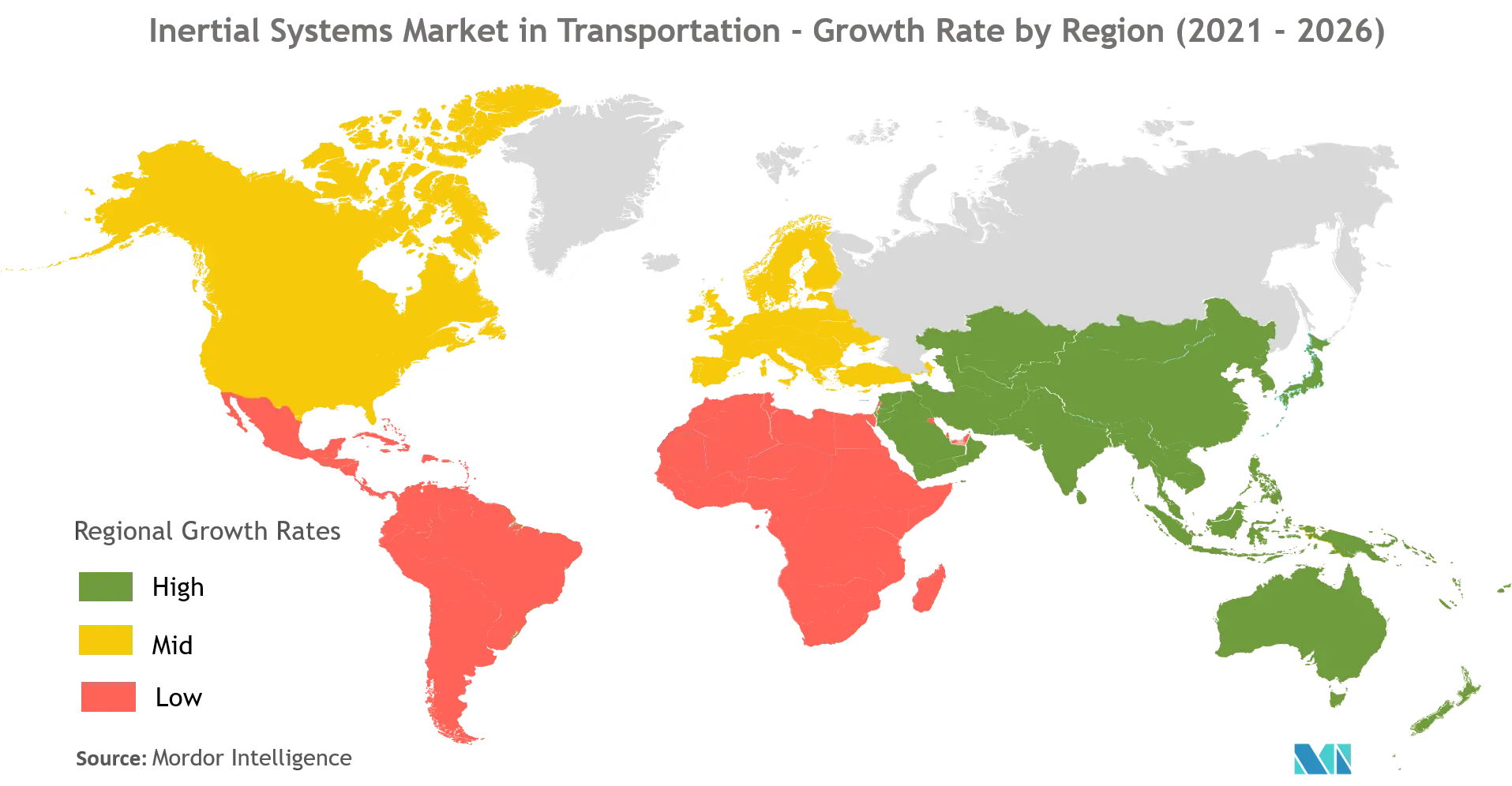

亚太地区将出现显着增长

- 在当前市场情况下,亚太地区是交通运输惯性系统市场的重要市场。中国、日本和印度等国家的大量生产保持了该地区对惯性系统的持续需求。不过,近期该地区部分地区新车销量却出现低迷。由于 COVID-19 爆发,各个经济体的汽车销量均出现下降。

- 例如,根据OICA的数据,预计2020年,包括中东在内的亚太地区乘用车销量约为3200万辆,其中中国销量为2018万辆。相比之下,据估计2016年亚太地区乘用车销量约为3536万辆。

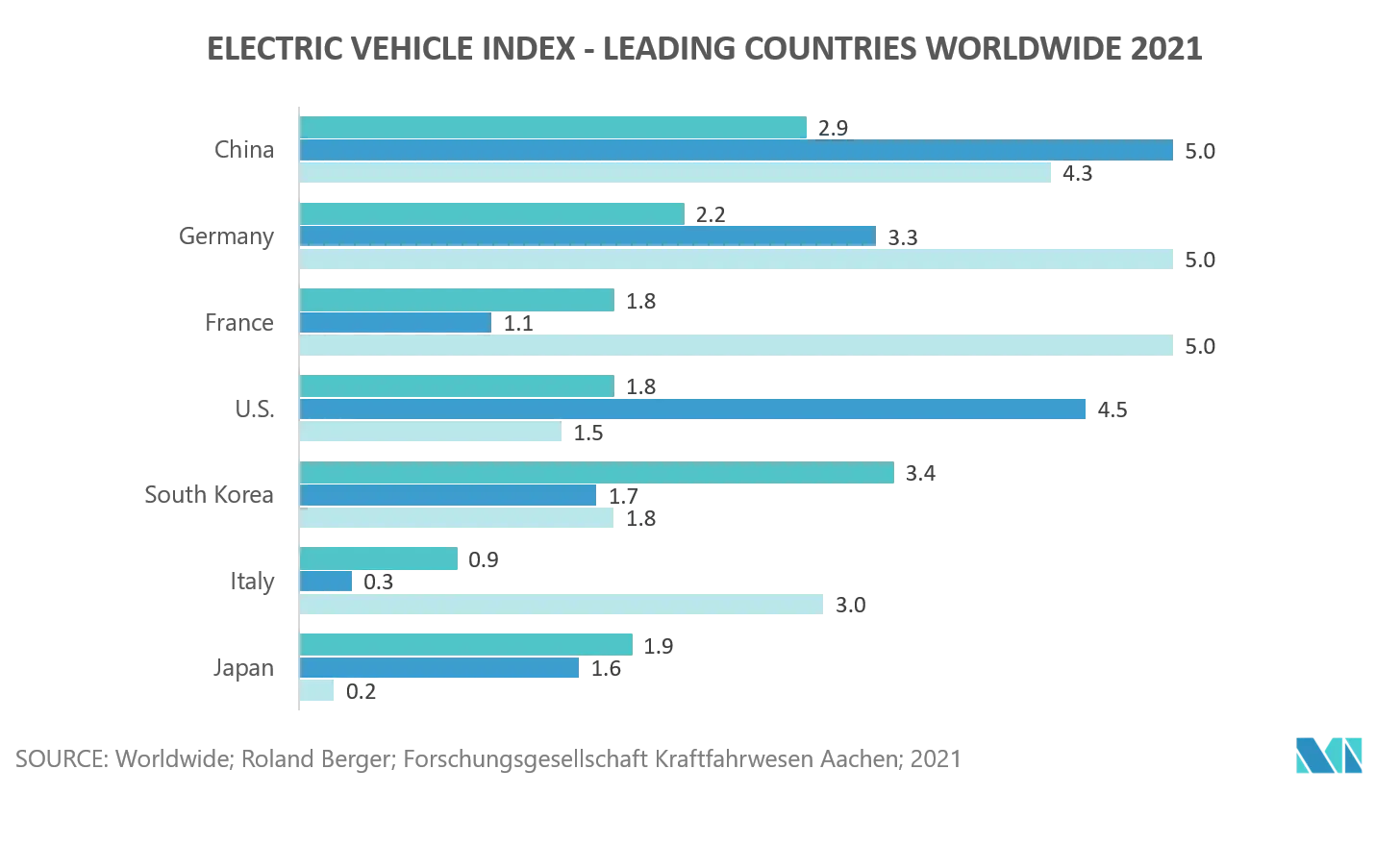

- 此外,由于性能改进的新设计抵消了政府削减价格补贴的影响,电动汽车(EV)预计今年将受到中国车主的欢迎。罗兰贝格表示,中国在工业方面处于领先地位,生产了最多数量的 xEV 和电池。纯电动汽车(BEV)占中国新能源乘用车销量的绝大多数。中国政府将电动汽车视为中国参与竞争并成为主要汽车制造商的机会。

- 此外,由于政府雄心勃勃的计划和举措,印度电动汽车市场正在蓬勃发展。印度公共当局在过去几年中发布了多项与电动汽车相关的政策公告,显示了对该国电动汽车部署的坚定承诺、具体行动和雄心。

交通惯性系统行业概述

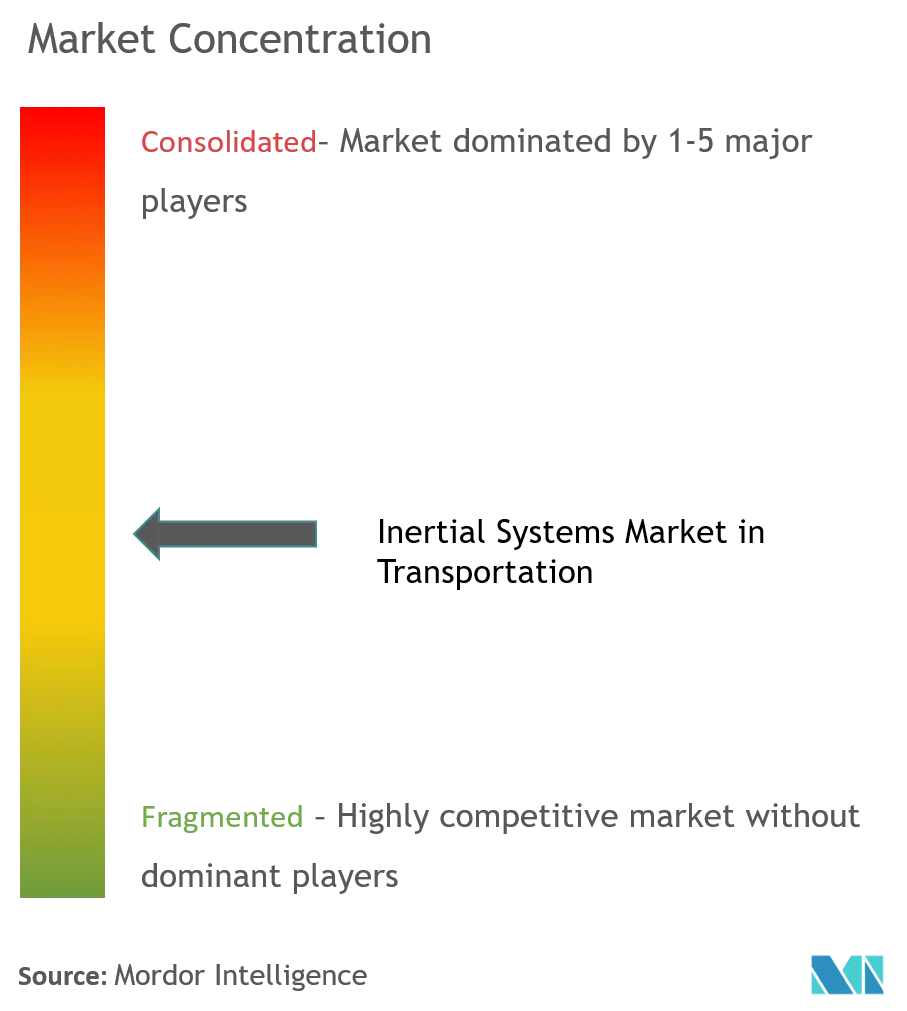

交通运输惯性系统市场竞争适中,由几个主要参与者组成。就市场份额而言,一些参与者目前占据市场主导地位。然而,随着惯性系统传感器技术的进步,新的参与者正在增加他们的市场份额,从而扩大他们在新兴经济体的业务足迹。

- 2021 年 4 月 - 用于自动驾驶车辆和设备的惯性制导和导航系统开发商新纳宣布推出 OpenARC,这是一个精确定位硬件和软件平台,可提供 GNSS 校正与高性能 INS 和 RTK 硬件的系统集成。 OpenARC 由 Point One Navigation 提供支持,Point One Navigation 是一家为下一代交通提供精确定位的提供商。

- 2020 年 3 月 - 从事海底可视化技术和无人海洋车辆的 Teledyne Marine 今天宣布推出了一艘新型无人勘测船 TELEDYNE Z-BOATTM 1800-T。该测量船将配备 Trimble 的高精度 GNSS 航向接收器。它与 Trimble Marine Construction (TMC) 软件兼容,使海洋施工/疏浚项目能够在世界任何地方高效运行并进行实时监控。

交通惯性系统市场领导者

-

Analog Devices, Inc.

-

Bosch Sensortec GmbH

-

Honeywell International Inc.

-

ST Microelectronics

-

InvenSense Inc.

- *免责声明:主要玩家排序不分先后

交通惯性系统市场新闻

- 2021 年 1 月 - 霍尼韦尔在美国国防高级研究计划局 (DARPA) 的资助下,正在开发下一代惯性传感器技术,该技术将用于商业和国防导航应用。最近,霍尼韦尔实验室证明,新传感器的精度比霍尼韦尔的 HG1930 惯性测量单元 (IMU) 产品精确一个数量级以上,该产品是一种战术级产品,目前有超过 150,000 个单元在使用。

- 2021 年 12 月 - Inertial Labs 收购了惯性测量单元 (IMU) 开发商和长期业务合作伙伴 Memsense。 Inertial Labs 是定向、惯性导航和光学增强传感器模块的开发商和供应商。该公司预计将在自动驾驶汽车、GPS 导航、工业机械以及航空航天和国防等高价值领域加快推出突破性技术。

交通惯性系统行业细分

该报告估计了运输市场中惯性系统市场的增长,还对领先企业的竞争格局进行了分析。本报告的范围仅限于领先供应商提供的产品类型(例如 MEMS、传感器)、产品中使用的组件类型(例如加速度计、陀螺仪、IMU)以及应用的类型。交通运输中使用惯性系统,例如导航、信息娱乐和远程信息处理、主动和被动安全、盗窃检测、运动检测、防滑和稳定控制等。

该报告深入探讨了无人驾驶车辆兴起的影响;空中、陆地和水基,使用惯性传感器。无人驾驶车辆在民用和国防应用领域的空前增长增加了对包括惯性传感器在内的复杂导航系统的需求。技术的快速进步使得传感器变得既方便又实惠,使其在日常设备中得到广泛使用。

| 成分 | 加速度计 |

| 陀螺仪 | |

| 惯性测量系统 (IMU) | |

| 惯性导航系统 (INS) | |

| 其他组件 | |

| 地理 | 北美 |

| 欧洲 | |

| 亚太地区 | |

| 拉美 | |

| 中东和非洲 |

交通惯性系统市场研究常见问题解答

目前运输惯性系统市场规模有多大?

运输惯性系统市场预计在预测期内(2024-2029)复合年增长率为 11.28%

谁是交通惯性系统市场的主要参与者?

Analog Devices, Inc.、Bosch Sensortec GmbH、Honeywell International Inc.、ST Microelectronics、InvenSense Inc. 是交通运输惯性系统市场的主要运营公司。

哪个是运输惯性系统市场增长最快的地区?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在交通惯性系统市场中占有最大份额?

2024年,亚太地区将占据交通惯性系统市场最大的市场份额。

该运输惯性系统市场涵盖哪些年份?

该报告涵盖了以下年份的运输惯性系统市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的运输惯性系统市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Automation Reports

Popular Technology, Media and Telecom Reports

交通行业惯性系统报告

Mordor Intelligence™ 行业报告创建了 2024 年交通运输惯性系统市场份额、规模和收入增长率的统计数据。交通运输惯性系统分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。