水电市场分析

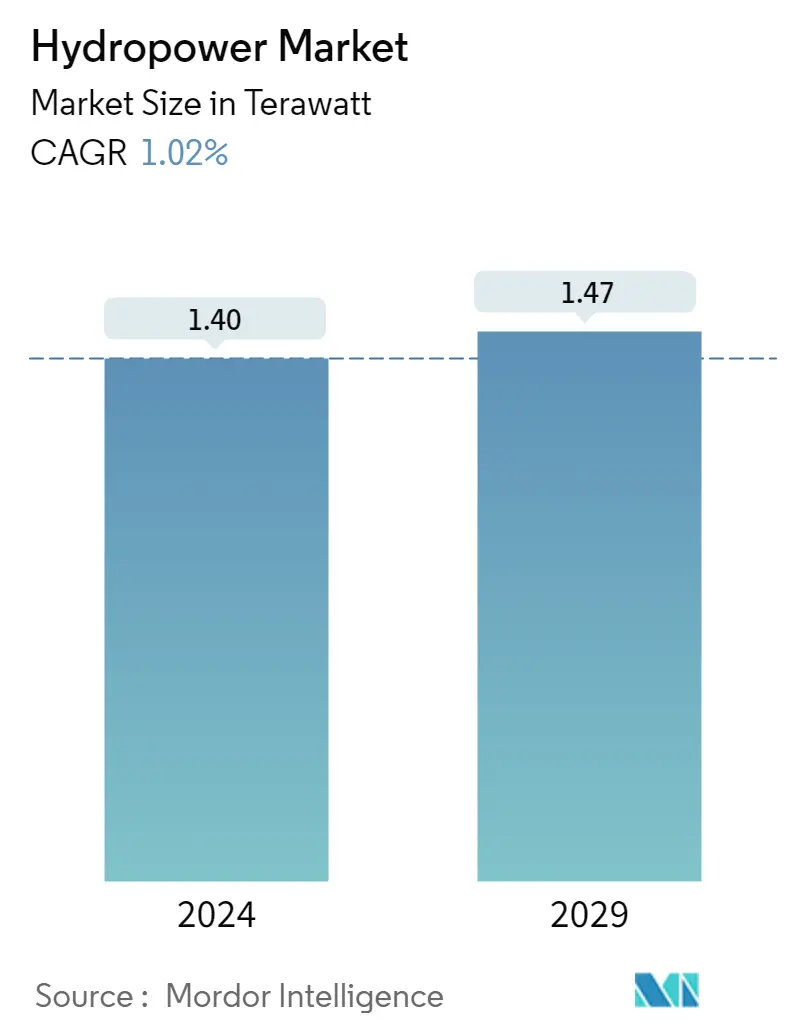

2024年水电市场规模预计为1.40太瓦,预计到2029年将达到1.47太瓦,在预测期内(2024-2029年)复合年增长率为1.02%。

- 从中期来看,政府支持的新水电项目数量不断增加以及对可靠电力的需求不断增长等因素预计将在预测期内推动市场发展。

- 另一方面,水电项目的负面环境后果可能会阻碍预测期内的市场增长。

- 尽管如此,旨在增加水力发电的新兴技术趋势预计将在未来几年为水力发电市场提供重大机遇。

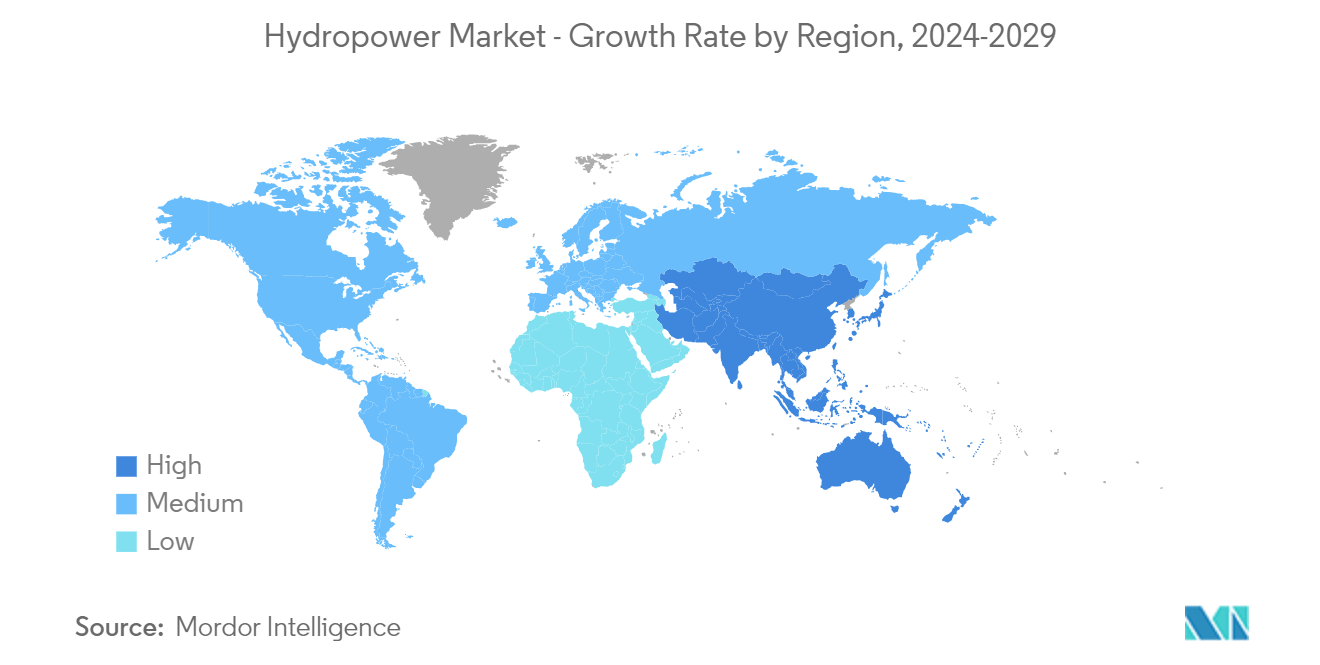

- 由于该地区各国水电项目投资不断增加,亚太地区预计将主导市场。

水电市场趋势

大型水电(大于100兆瓦)领域将主导市场

- 大型水力发电是一种利用流动水来驱动大型水轮机的可再生能源发电形式。为了为城市产生大量水力发电,需要湖泊、水库和水坝来储存和调节水,以便以后释放用于发电、灌溉以及家庭或工业用途。由于大型水力发电设施可以轻松地打开和关闭,因此水力发电比大多数其他能源更可靠,可以满足全天的高峰电力需求。

- 传统水电站大坝、抽水蓄能和径流式水电站是全球大型水电站的不同类型。

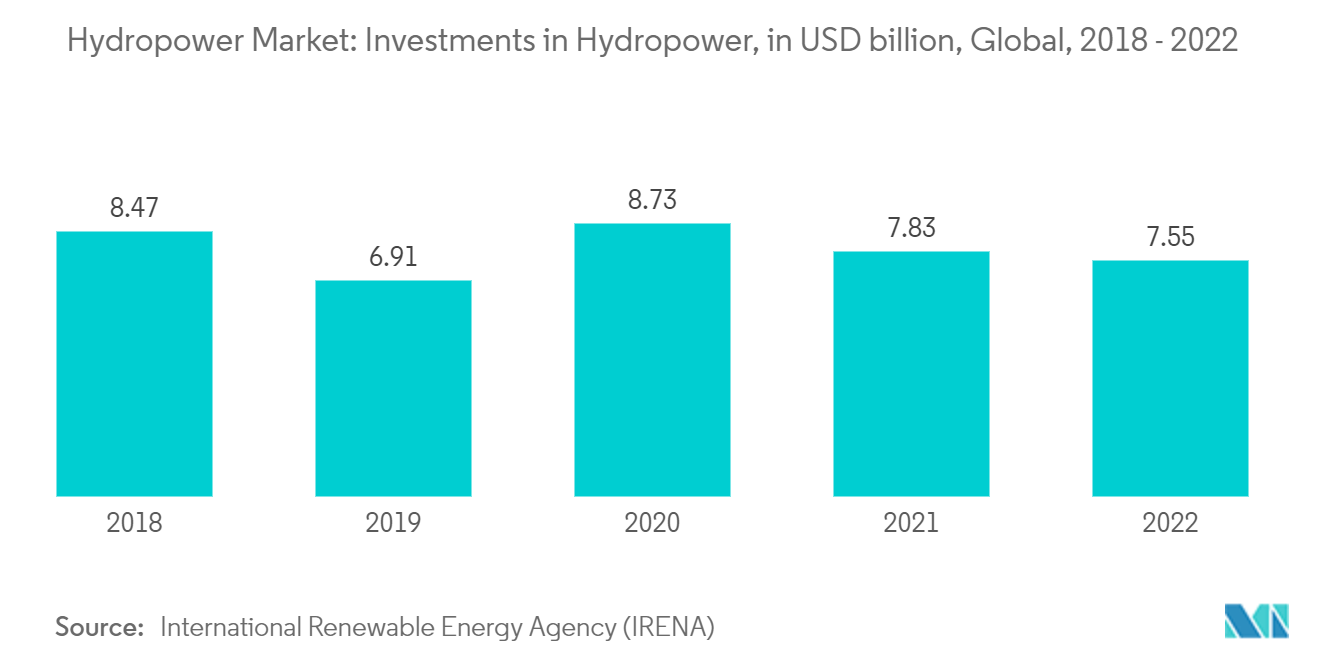

- 根据国际可再生能源机构的数据,2022年全球水电投资约为75.5亿美元,而2021年投资约为78.3亿美元。全球对新增水电产能的持续投资推动了大型水电领域的增长。此外,大型水电安装的平均成本相对较低。

- 中国、巴西、美国、加拿大、印度、日本是全球大型水电项目部署的主要国家。全球所有主要发达经济体和新兴经济体转向清洁能源以及计划增加可再生能源在总发电结构中的份额等因素预计将在预测期内推动大型水电领域的发展。

- 除了主要水电国家外,东南亚地区的小国也在大水电开发方面快速前进。推动湄公河经济增长的能源需求不断增加,吸引了沿岸国家对水电开发的浓厚兴趣。过去几十年来,该地区水电项目的大量投资证明了这一点。

- 例如,老挝政府宣布计划完成12座水电大坝项目,总容量1950兆瓦。水电开发是老挝政府计划的核心优先事项,计划到 2030 年向邻国出口约 20,000 兆瓦电力。

- 2022年5月,Drax Group PLC向Cruachan电站投资6.16亿美元。该公司计划为Cruachan电站新增600兆瓦地下抽水蓄能水电装机。该公司计划到 2030 年将 Cruachan 设施的容量增加一倍,并于 2024 年开始现场施工。该公司计划在 Ben Cruachan 挖空一个洞穴,并挖掘约 200 万吨岩石来容纳发电站和相关基础设施。

- 因此,基于上述因素,预计大型水电(大于100兆瓦)领域将在预测期内主导全球水电市场。

亚太地区将主导市场

- 近年来,亚太地区在水电市场上占据主导地位,并且在预测期内很可能保持其主导地位。根据国际可再生能源机构的数据,截至2022年,中国是全球水电市场的领导者,装机容量为413.5吉瓦。

- 中国宣布计划到2060年实现碳中和,到2025年实现煤炭消费峰值。这导致可再生能源领域投资增加,2022年新增水电装机约22.5吉瓦。

- 2023年5月,中国国家发展和改革委员会(NDRC)宣布批准在西藏自治区建设一座新水电站,资金支持约84.3亿美元。电站年均发电量将超过112.8亿千瓦时。

- 此外,2023年2月,印度批准国家水力发电公司(NHPC)投资39亿美元建设位于阿鲁纳恰尔邦的2,880兆瓦(MW)迪邦水电项目,预计该项目将耗时9年建设。

- 因此,基于上述因素,亚太地区预计将在预测期内主导全球水电市场。

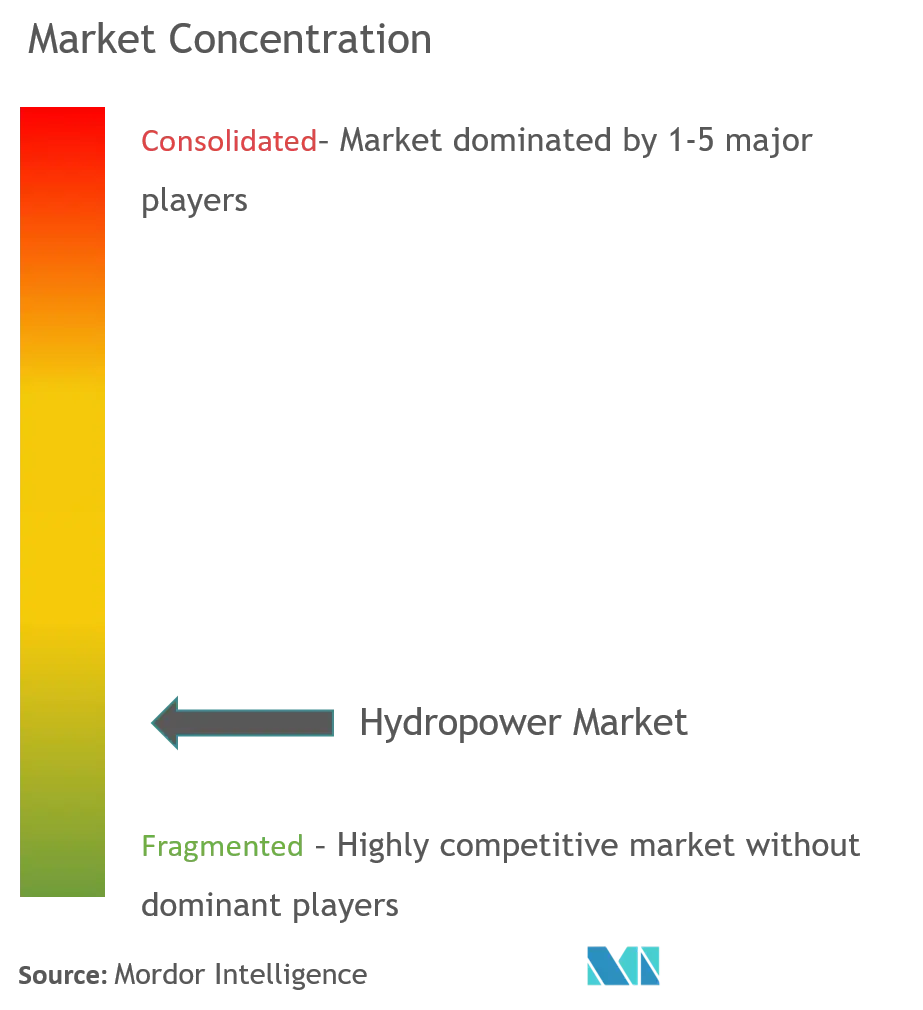

水电行业概况

水电市场是半整合的。一些主要参与者包括(排名不分先后)GE Renewable Energy、Siemens Energy AG、Andritz AG、Voith GmbH Co. KGaA 和 PJSC RusHydro 等。

2022年3月,安德里茨与泰国发电局(EGAT)签署了谅解备忘录(MoU),共同探索和扩大泰国及周边东南亚国家水电项目的商机。

水电市场领导者

-

GE Renewable Energy

-

Siemens Energy AG

-

Andritz AG

-

Voith GmbH & Co. KGaA

-

PJSC RusHydro

- *免责声明:主要玩家排序不分先后

水电市场动态

- 2023 年 5 月:尼泊尔允许印度 Satluj Jal Vidyut Nigam (SJVN) 在该国开发第二个水电项目。目前,该公司正在开发位于尼泊尔东部阿伦河的900兆瓦阿伦三号水力发电项目。该项目计划于2024年完工。尼泊尔投资委员会(IBN)已批准在尼泊尔东部建设669兆瓦的下阿伦水电站项目。

- 2022年12月:中国宣布位于长江上游支流的第二大水电设施——白鹤滩水电站竣工。该设施将配备 16 台 1GW 涡轮机。

水电产业细分

水力发电是最大、最古老的可再生能源之一,它利用流动水的自然流动来发电。水力发电也被用作称为抽水蓄能水力发电的能源存储系统的一半。它是化石燃料发电的替代来源,因为它不直接产生碳排放。

水电市场按类型和地理位置细分。按类型划分,市场分为大型水电(大于100兆瓦)、小水电(小于10兆瓦)和其他规模(10-100兆瓦)。该报告还涵盖了主要地区电力市场的规模和预测。对于每个细分市场,市场规模和预测都是根据太瓦 (TW) 的装机容量进行的。

| 尺寸 | 大型水电(大于100兆瓦) | ||

| 小水电(10兆瓦以下) | |||

| 其他尺寸(10-100 MW) | |||

| 地理 | 北美 | 美国 | |

| 加拿大 | |||

| 北美其他地区 | |||

| 欧洲 | 德国 | ||

| 法国 | |||

| 英国 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 印度 | |||

| 日本 | |||

| 韩国 | |||

| 亚太其他地区 | |||

| 南美洲 | 巴西 | ||

| 阿根廷 | |||

| 南美洲其他地区 | |||

| 中东和非洲 | 沙特阿拉伯 | ||

| 阿拉伯联合酋长国 | |||

| 南非 | |||

| 中东和非洲其他地区 | |||

水电市场研究常见问题解答

水电市场有多大?

水电市场规模预计到 2024 年将达到 1.40 太瓦,并以 1.02% 的复合年增长率增长,到 2029 年将达到 1.47 太瓦。

目前水电市场规模有多大?

2024年,水电市场规模预计将达到1.40太瓦。

水电市场的主要参与者有哪些?

GE Renewable Energy、Siemens Energy AG、Andritz AG、Voith GmbH & Co. KGaA、PJSC RusHydro 是水电市场运营的主要公司。

水电市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的水电市场份额最大?

2024年,亚太地区将占据水电市场最大的市场份额。

这个水电市场涵盖了哪些年份,2023年的市场规模是多少?

2023年,水电市场规模估计为1.39太瓦。该报告涵盖了以下年份的水电市场历史市场规模:2020年、2021年、2022年和2023年。该报告还预测了以下年份的水电市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Power Reports

Popular Energy & Power Reports

水电行业报告

Mordor Intelligence™ 行业报告创建的 2024 年水电市场份额、规模和收入增长率统计数据。水电分析包括到 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。