高端半导体封装市场分析

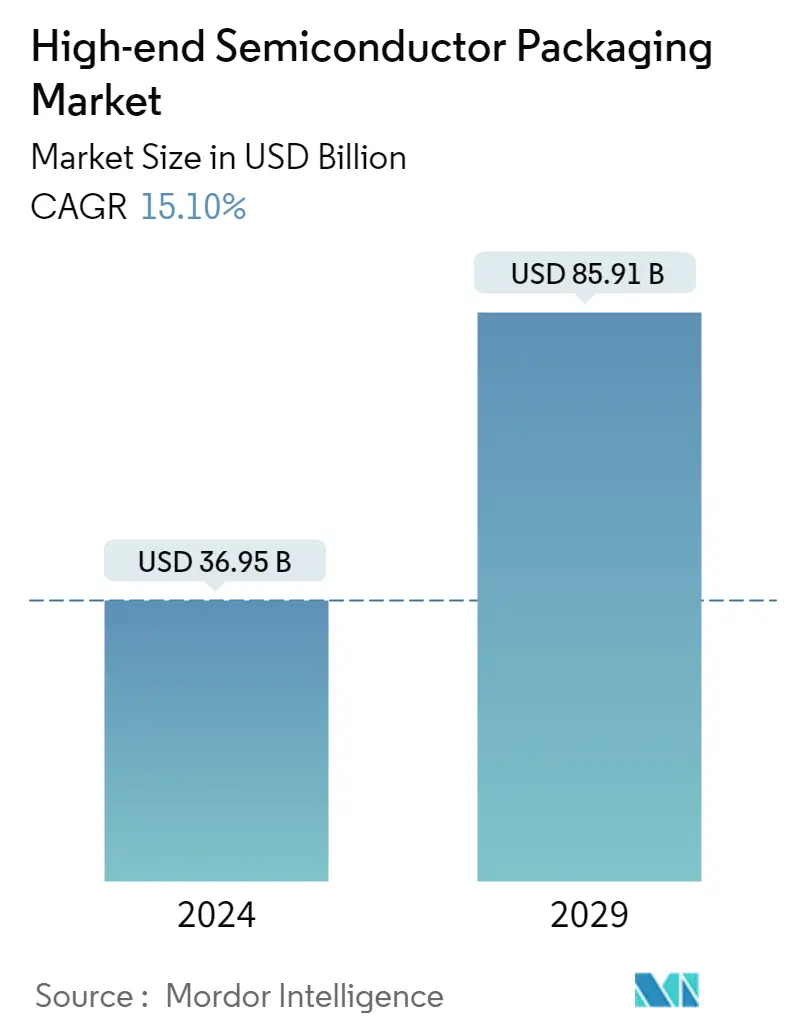

2024 年高端半导体封装市场规模估计为 369.5 亿美元,预计到 2029 年将达到 859.1 亿美元,在预测期间(2024-2029 年)以 15.10% 的复合年增长率增长。

由于行业各个最终用户垂直领域的需求不断增长,以及使用包装来提高电子系统的性能、可靠性和成本效益,集成、能源效率和产品特性的不断进步加速了市场的增长。例如,2022 年 3 月,英特尔公司在欧盟的整个半导体价值链上投资了 800 亿欧元,包括尖端封装技术。

- 封装可保护电子系统免受射频噪声发射、静电放电、机械损坏和冷却的影响。全球半导体行业的兴起是推动半导体封装市场增长的主要因素之一。此外,2023 年 2 月,半导体行业协会 (SIA) 宣布,2022 年全球半导体行业销售额总计 5741 亿美元,创历史新高,与上一年的 5559 亿美元相比增长 3.3%。

- 此外,物联网和人工智能的兴起以及复杂电子产品的普及推动了消费电子和汽车行业的高端应用领域。由于这些因素,正在采用更先进的半导体封装技术来维持需求。

- 此外,2022 年 6 月,代表整个欧洲电子制造和设计供应链的组织 SEMI Europe 立即呼吁尽快通过欧洲芯片法案,并邀请欧盟委员会、成员国和议会参与有关拟议立法的讨论。该法案旨在支持该地区向数字和绿色经济转型,同时增强欧洲在半导体技术和应用方面的竞争力和弹性。

- 该行业不断增长的研究活动进一步推动了市场需求。例如,德累斯顿正在发展成为著名的半导体研究中心。2022年6月,Fraunhofer IPMS和IZM-ASSID宣布合作成立萨克森州高级CMOS和异质集成中心。该中心将提供整个300毫米微电子价值链,需要高科技研究才能实现即将到来的创新。

- Fraunhofer IPMS定位于德国,致力于CMOS制造前端当代300mm晶圆行业标准的应用研究,最近在洁净室设备上投资了超过1.4亿欧元。Fraunhofer IZM-ASSID的创新封装和系统集成技术补充了这一知识。

- 此外,由于 5G、物联网、汽车和 HPC 等多种长期增长驱动因素,半导体封装市场预计将扩大。例如,印度政府最近批准了一项 100 亿美元的激励计划,以建立完整的半导体生态系统,包括晶圆厂、国产芯片设计和化合物半导体工厂。

- 此外,俄罗斯和乌克兰之间持续的冲突预计将对电子行业产生重大影响。这场冲突已经加剧了半导体供应链问题和芯片短缺,这些问题已经影响了该行业一段时间。这种中断可能以镍、钯、铜、钛、铝和铁矿石等关键原材料的价格波动的形式出现,从而导致材料短缺。这将阻碍所研究市场的制造。

高端半导体封装市场趋势

消费电子行业有望提振市场

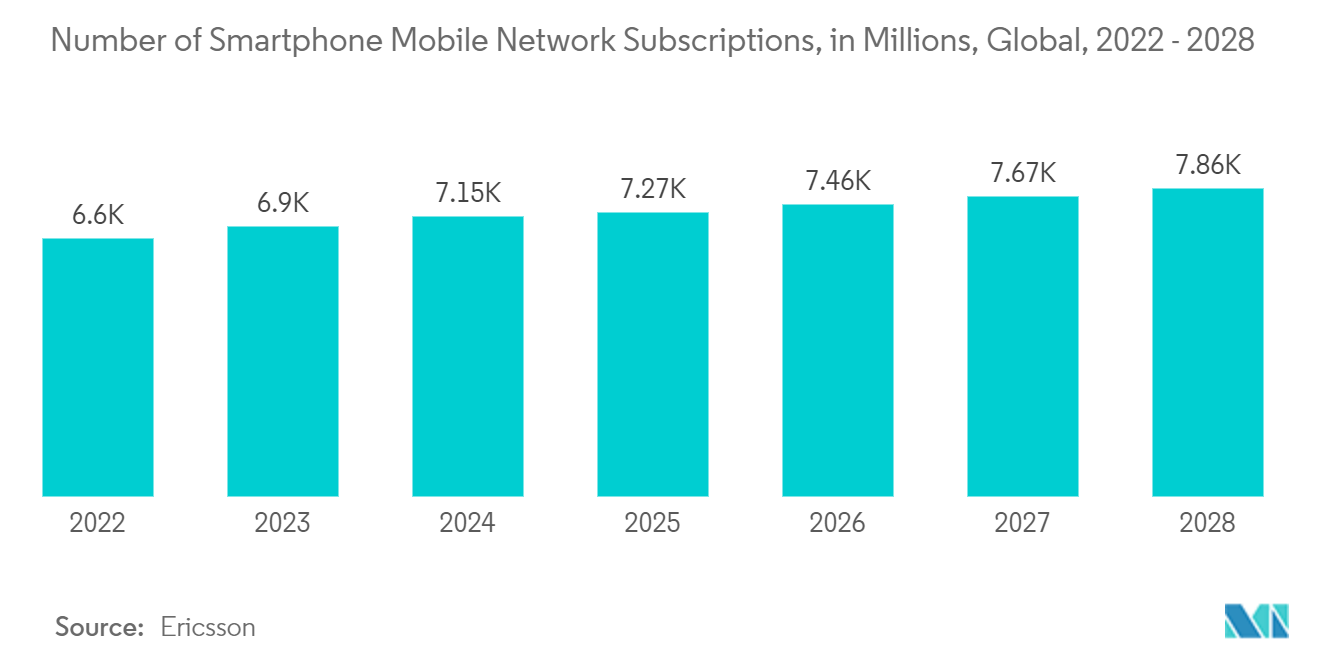

- 消费电子行业正在大力投资半导体封装市场。智能手机的增长、可穿戴设备和智能设备的采用率上升,以及消费者物联网设备在智能家居等应用中的渗透率不断提高,是影响该细分市场增长的一些影响因素。根据爱立信的数据,2022 年全球智能手机移动网络用户达到近 66 亿,预计到 2028 年将超过 78 亿。

- 此外,近年来,智能手表和智能音箱市场变得非常受欢迎,因为它们可以通过复杂的半导体元件提供越来越多的特性和功能。因此,对Wi-Fi和蓝牙芯片的需求急剧增加。消费电子制造商还使用半导体组件为其产品配备物联网和人工智能模型,增强用户体验,使产品更明亮。

- 例如,2023 年 3 月,华为计划在未来几年推出具有重大电池升级的可折叠智能手机。该设备将升级其电池,有传言称将其命名为Mate X3。此外,华为可能会使用高硅阳极材料来增强智能手机的电池容量,预计为5060mAh。

- 个人电脑和笔记本电脑现在对于在技术上投入巨资的年轻消费者来说是必不可少的。此外,在未来十年内,电子行业的创新和进步预计将推动半导体封装的销售。由于物联网和人工智能的引入,预计全球发展中国家和发达市场的半导体封装销售额都将增加。

- 英特尔公司和伦敦大学学院 (UCL) 于 2022 年 6 月合作推出了一款新的非接触式计算机,可以通过手势操作和控制手、头部、面部和整个身体。更高的功耗、更快的速度、更高的引脚数、更小的尺寸和更小的剖面都是电子市场的持续需求。半导体的小型化和集成导致了更轻、更小、更便携的电器,如智能手机、平板电脑和新兴的物联网设备。

北美将经历显着的市场增长

- 美国和加拿大的半导体行业在人工智能、量子计算和 5G 等复杂无线网络等关键未来技术方面保持着重要地位。例如,根据GSMA的数据,到2025年,5G将成为美国的主要网络技术。随着5G网络的日益普及,对更直接的高性能计算设备的需求不断增长,半导体是其中的关键元素。

- 美国政府在促进先进技术的渗透方面投入了大量资金,从而推动了对高端半导体封装的需求。美国是世界上发展最快的经济体之一。根据 WSTS 的数据,2022 年 10 月,美洲的半导体销售额为 122.9 亿美元,高于上个月的 120.3 亿美元。

- 美国参议院最近宣布了促进美国制造半导体(FABS)法案,该法案可能会为半导体制造商提供税收优惠。该法案可能会为半导体制造对设备或晶圆厂的投资提供25%的投资税收抵免。

- 此外,2022 年 9 月,拜登政府宣布将投资 500 亿美元建设国内半导体产业,以应对对中国的依赖,因为美国生产零并消耗了对其国家安全至关重要的全球领先芯片的 25%。美国总统乔·拜登(Joe Biden)于2022年8月签署了一项2800亿美元的芯片法案,以促进国内高科技制造业的发展,这是拜登政府推动提高美国对中国竞争力的一部分。对该地区半导体行业的如此强劲投资将为所研究市场的增长提供有利可图的机会。

- 此外,美国是电动汽车最大的市场之一,近年来该国的电动汽车销量也实现了快速增长。根据 KBB 的数据,在 2022 年第二季度,美国售出了近 196,800 辆电池电动汽车。与去年第二季度的销售额相比,同比增长了约66.4%。

- 近年来,该国实施了许多法规来促进电动汽车的使用。例如,纽约州立法者最近通过了一项法案,该法案基本上要求到2035年在该州销售的所有新乘用车都必须使用电力。此外,美国还设定了一个目标,即到2030年确保在该国销售的汽车中有一半是电动汽车。

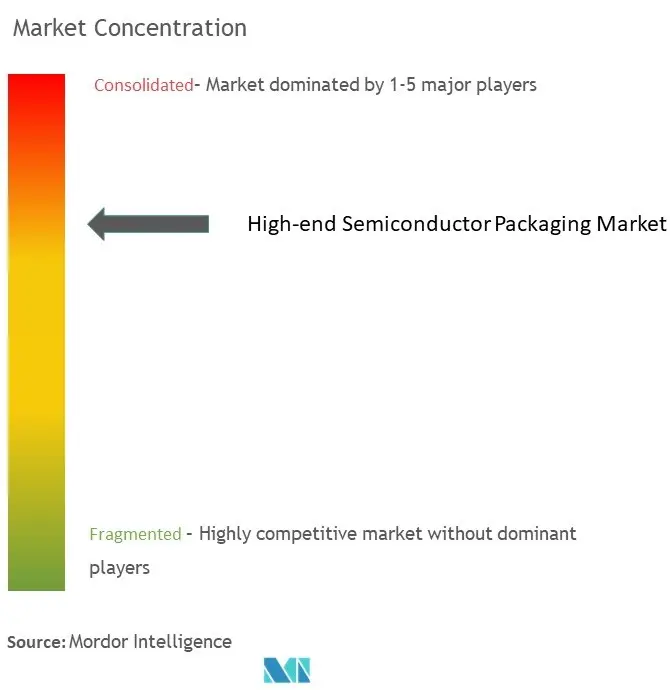

高端半导体封装产业概况

高端半导体封装市场得到巩固。公司采用产品创新、扩张和合作伙伴关系来保持竞争优势并扩大市场范围。最近的几个市场发展包括:。

2022 年 10 月,台积电宣布成立开放创新平台 (OIP) 3D 织物联盟。最新的台积电 3DFabric 联盟是台积电的第六个 OIP 联盟,也是该半导体公司的第一个 OIP 联盟,该联盟与合作伙伴联手加速 3D IC 生态系统的准备和创新,为半导体设计、内存模块、测试、制造、基板技术和封装提供一整套一流的解决方案和服务。

2022 年 8 月,英特尔展示了最新的架构和封装突破,这些突破实现了基于 2.5D 和 3D 瓦片的芯片设计,开创了芯片制造技术及其重要性的新时代。英特尔的系统代工模式具有改进的封装,该公司打算到 2030 年将封装上的晶体管数量从 1000 亿个增加到 1 万亿个。

高端半导体封装市场领导者

-

Intel Corporation

-

Taiwan Semiconductor Manufacturing Company

-

Advanced Semiconductor Engineering, Inc

-

Samsung Electronics Co. Ltd

-

Amkor Technology Inc.

- *免责声明:主要玩家排序不分先后

高端半导体封装市场新闻

- 2023 年 3 月:三星电子预计将在未来 20 年内投资 2300 亿美元,以设计政府所谓的世界上最广泛的芯片制造基地,以配合促进国家芯片产业的发展。三星大约300万亿韩元的项目是550万亿韩元私营部门的一部分。此外,首尔的战略旨在扩大税收减免和支持,以提高高科技产业的竞争力,包括芯片、显示器和电池。

- 2022 年 10 月:西门子数字化工业软件宣布,台积电已通过西门子数字化工业软件公司针对晶圆代工厂最新工艺技术的各种 EDA 解决方案进行了认证。此外,西门子和台积电最近建立的合作伙伴关系已经为共同的客户建立了关键的相关性里程碑,包括3D IC的支持,云端EDA的进一步改进,以及其他成功的努力。

- 2022 年 3 月:先进的 ASIC 公司 Global Unichip Corp. (GUC) 宣布推出一个平台,以缩短设计周期,并采用台积电 2.5D 和 3D 先进封装技术 (APT) 进行低风险、高良率的 ASIC 生产。该平台支持台积电的 CoWoS-S、CoWoS-R 和 InFO 技术。创意电子提供整体解决方案,包括经过硅验证的接口IP、CoWoS和InFO硅相关设计、信号、电源完整性、热仿真流程,以及大批量产品验证的DFT和生产测试。

- 2022 年 6 月:PCB Technologies 推出了 iNPACK,这是一家先进的异构集成系统级封装 (SiP) 解决方案提供商。 iNPACK专注于提高信号完整性并减少不必要的电感结果的高端技术。这是通过强大的组件来实现的,这些组件可以增强功能并使用植入的硬币进行散热。它为世界上众多要求最苛刻的行业(包括航空航天、国防、医疗、消费电子、汽车、能源和通信)提供 SiP、半导体封装、有机基板(25 微米线和 25 微米间距)以及 3D、2.5D 和 2D 封装解决方案。

高端半导体封装行业细分

半导体封装是一种支持性外壳,可防止在半导体制造过程的最后阶段对逻辑单元、硅晶圆和存储器造成物理损坏和腐蚀。它允许将芯片连接到电路板。

所研究的市场按 3D SoC、3D 堆叠内存、2.5D 中介层、UHD FO 和嵌入式硅桥等技术细分,涉及消费电子、航空航天和国防、医疗设备、电信和通信、汽车等各种最终用户在多个地区。

宏观经济趋势对市场和受影响的细分市场的影响也包含在研究范围内。此外,关于驱动因素和制约因素的研究中涵盖了影响市场在不久的将来演变的因素的干扰。上述所有细分市场的市场规模和预测均以美元为单位提供。

| 按技术分类 | 3D SoC | ||

| 3D 堆叠内存 | |||

| 2.5D 中介层 | |||

| 超高清 FO | |||

| 嵌入式 Si 桥 | |||

| 由最终用户 | 消费类电子产品 | ||

| 航空航天和国防 | |||

| 医疗设备 | |||

| 电信和通讯 | |||

| 汽车 | |||

| 其他最终用户 | |||

| 按地理位置 | 北美 | 我们 | |

| 加拿大 | |||

| 欧洲 | 英国 | ||

| 德国 | |||

| 法国 | |||

| 意大利 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 印度 | |||

| 日本 | |||

| 澳大利亚 | |||

| 东南亚 | |||

| 亚太其他地区 | |||

| 世界其他地区 | |||

高端半导体封装市场调研常见问题

高端半导体封装市场有多大?

高端半导体封装市场规模预计到 2024 年将达到 369.5 亿美元,并以 15.10% 的复合年增长率增长,到 2029 年将达到 859.1 亿美元。

目前的高端半导体封装市场规模是多少?

2024年,高端半导体封装市场规模预计将达到369.5亿美元。

谁是高端半导体封装市场的主要参与者?

Intel Corporation、Taiwan Semiconductor Manufacturing Company、Advanced Semiconductor Engineering, Inc、Samsung Electronics Co. Ltd、Amkor Technology Inc. 是在高端半导体封装市场运营的主要公司。

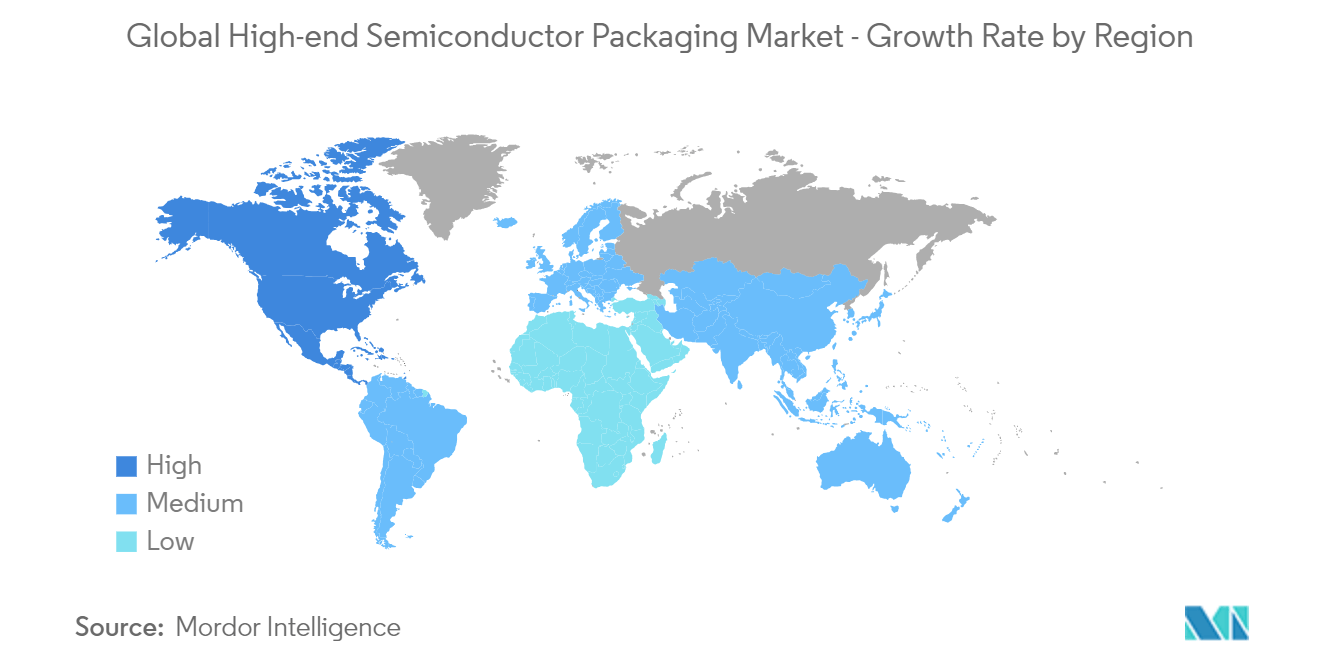

哪个地区是高端半导体封装市场增长最快的地区?

据估计,亚太地区在预测期间(2024-2029 年)将以最高的复合年增长率增长。

哪个地区在高端半导体封装市场中占有最大份额?

2024年,北美在高端半导体封装市场中占有最大的市场份额。

这个高端半导体封装市场涵盖哪几年,2023 年的市场规模是多少?

2023 年,高端半导体封装市场规模估计为 321.0 亿美元。该报告涵盖了多年来的高端半导体封装市场历史市场规模:2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了未来几年的高端半导体封装市场规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

我们最畅销的报告

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

高端半导体封装行业报告

2024 年高端半导体封装市场份额、规模和收入增长率的统计数据,由 Mordor Intelligence™ Industry Reports 创建。高端半导体封装分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取 此行业分析的样本作为免费报告PDF下载。