数据中心电力市场分析

数据中心电力市场规模预计到 2024 年为 244.1 亿美元,预计到 2029 年将达到 334.4 亿美元,在预测期内(2024-2029 年)复合年增长率为 6.5%。

大型数据中心的日益普及正在推动市场发展。根据位置减少大型数据中心的数量可以使公司享受某些当地优势,例如低能源价格、有利的气候或替代能源的可用性。虚拟化极大地提高了硬件利用率,并使公司能够减少耗电服务器和存储设备的数量。

- 云计算的日益普及也有助于市场增长,导致大规模超大规模云数据中心的兴起。例如,2022 年 10 月,思科推出了新的共享解决方案,帮助企业、网络规模公司和超大规模公司提供更丰富的云应用程序和服务,同时平衡他们对增加带宽的需求,同时消耗更少的空间和电力。

- 此外,绿地和棕地设施的增加以及模块化数据中心的部署预计将推动对电力系统的需求。边缘计算的出现和二级数据中心市场不断扩大的设施推动了对模块化、高效电力基础设施解决方案的需求。电力成本上升、碳排放以及超大规模运营商整合可再生能源的举措预计将改变市场。设施运营商正在采用创新、高效的电力基础设施来减少碳排放和运营成本。

- 全球许多数据中心正在实施 2N 冗余 UPS 系统,以应对设施的各种馈电设计和频繁故障。成本、可靠性、效率和可维护性等因素影响着 UPS 系统和发电机在全球市场的采用。

- 智能机架 PDU 解决方案旨在帮助在具有大量机架的复杂设施中保持平稳运行。数据中心托管提供商正在寻找需要更少维护和更少空间且正常运行时间达到 99.99% 的现代基础设施解决方案。这些多样化的需求预计将刺激供应商提供创新的电源解决方案。 PDU 是数据中心电源市场中规模最大、最成熟的产品类别,预计在预测期内将出现更为温和的增长水平。

- 然而,较高的投资限制了市场的增长,因为主要投资领域是布线、电力设施和数据中心基础设施管理(DCIM)解决方案,这些解决方案在初始投资期间需要很高的成本。

数据中心电力市场趋势

信息技术领域预计将占据主要市场份额

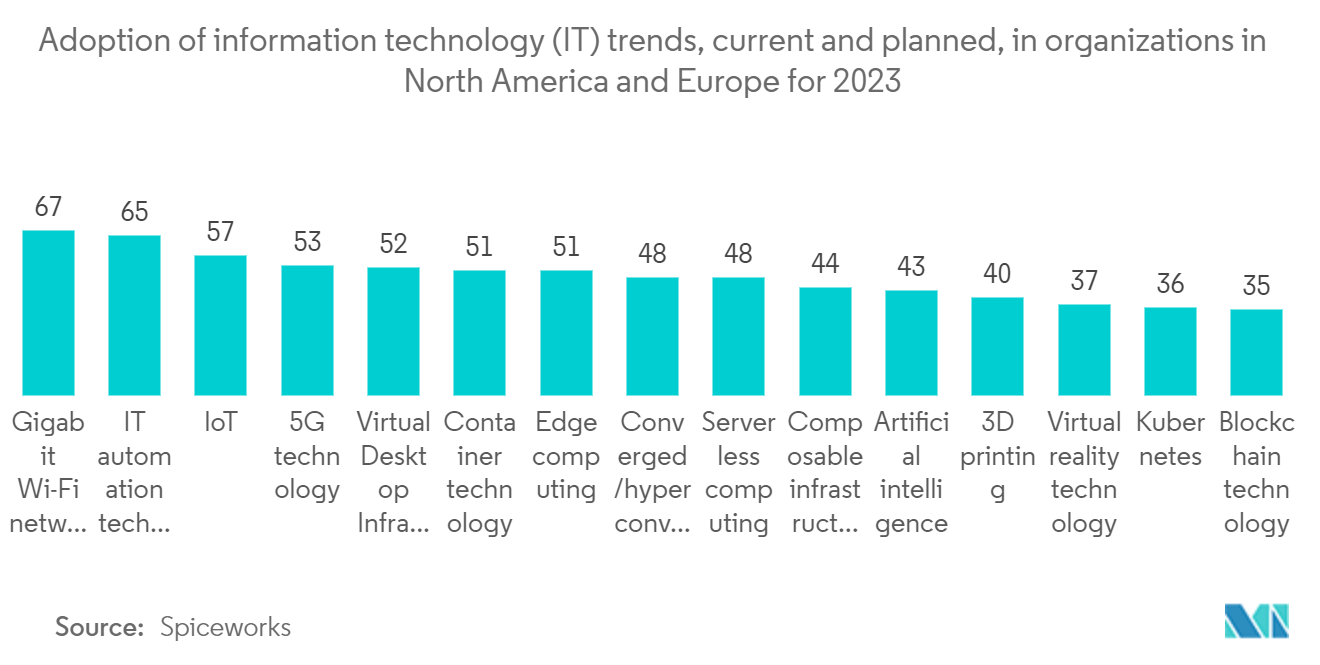

- IT 行业需要本地私有数据存储和超大规模数据中心来进行运营,具体取决于组织的规模。此外,由于 SaaS 提供商的增长,云存储的采用率逐年增加,使云存储提供商能够扩展其容量。因此,不断增加的数据负载需要更多的电力。这就产生了对 IT 应用中高效电源解决方案的需求。根据 Vertiv 最近发布的数据中心调查,98% 的参与者投票支持到 2025 年 IT 利用率达到 20% 以上。这表明 IT 公司正在重点为数据中心部署高效电源,提高数据中心利用率。

- AWS、微软和谷歌等云存储提供商正在扩展其存储功能,以在云中提供更高效的工作流程。这些公司正在对超大规模交易进行投资。例如,去年六月,亚马逊网络服务公司(AWS)宣布在以色列开设数据中心。该公司的目标是让该地区更多的开发商、初创公司、企业、政府、教育和非营利组织能够运行他们的应用程序并从该国的数据中心为最终用户提供服务。

- 此外,去年 11 月,AWS 宣布计划于 2023 年末或 2024 年初在加拿大阿尔伯塔省开设基础设施区域。新的 AWS 加拿大西部(卡尔加里)区域将在启动时由三个可用区 (AZ) 组成,并加入位于蒙特利尔的现有 AWS 加拿大(中部)区域,该区域也包含三个可用区。新的AWS加拿大西部(卡尔加里)区域将使更多的开发人员、初创公司、企业、教育、政府和非营利组织能够从加拿大的数据中心运行他们的应用程序并为最终用户提供服务。

- 此外,其他公司也在计划在各个地区扩建数据中心。例如,去年6月,澳大利亚房地产公司Stockland宣布计划在悉尼建设新的数据中心。该数据中心的最终价值为 1.81 亿美元。此外,还将包括6,300平方米的数据大厅、3,215平方米的办公空间以及超过13,000平方米的机电服务。预计数据中心行业的此类发展将推动预测期内数据中心电力市场的增长。 SpaceDC、吉宝数据中心和普林斯顿数字集团等一些新进入者也正在采取行动投资超大规模设施和数据中心。

- 尽管该行业正在迅速采用云,但对本地和混合数据中心的依赖仍然很大。这些公司正在尝试扩大自己的数据存储容量,预计这需要为数据中心提供高效的电源解决方案。此外,IT行业敏捷和DevOps运营框架的趋势正在增加对更高效的数据存储解决方案的需求。

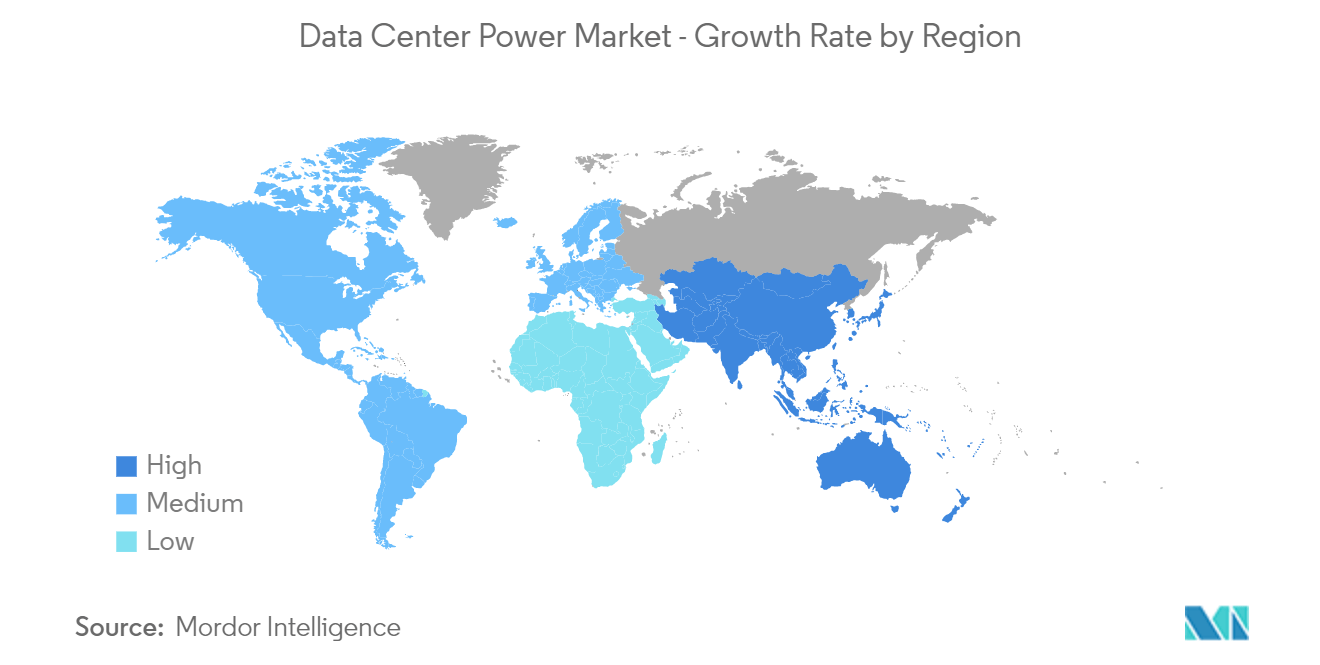

预计亚太地区市场将出现高速增长

- 据Cloudscene统计,中国目前拥有447个数据中心和112家服务提供商。大量数据中心的存在正在推动该国数据中心电力系统的需求。此外,越来越多的新数据中心开发和现有数据中心的升级预计也将推动市场的增长。

- 去年4月,苹果正式宣布在中国贵州启用新数据中心。该数据中心由苹果公司与贵州云上大数据产业有限公司共同建设。该国此类新数据中心的发展预计将增加对数据中心电源解决方案的需求。由于大多数数据中心由污染性煤炭提供动力,受影响国家的政府正在转向清洁和可再生能源。中国的可再生能源装机容量最大,其中太阳能发电量超过 174 吉瓦,风电发电量超过 184 吉瓦。此外,数据中心开发投资的激增预计将推动对数据中心电源解决方案的需求。

- 此外,日本政府还宣布计划为新的零碳排放数据中心的建筑成本提供 50% 的补贴,并升级现有设施,作为一项耗资 73 亿美元的新行业创新和减少碳排放计划的一部分。

- 根据 DataSpan 的一项研究,在高达 55% 的数据中心中,能源消耗用于运行冷却和通风系统。因此,为了减少碳排放和数据中心的能源使用量(主要是维持服务器适合的温度),日本计划在较冷的地区建设更多设施。去年 11 月,AirTrunk 在日本开设了第一个数据中心,以支持该国越来越多的公司转向云计算。该公司已在印西建设了一个 300 兆瓦的数据中心园区,并将开始运营 60 兆瓦的阶段。

- Colt 去年还推出了第三个 Inzai 数据中心,这是一个 27 MW 的设施,毗邻其现有的两座 Inzai 大楼。反过来,预计将为该国数据中心电源解决方案市场创造利润丰厚的机会。

- 日本对绿色电力有着巨大的推动力,预计将会出现大量旨在改善监管框架以在市场上购买绿色电力的活动。市场供应商寻求与日本绿色能源的第三方供应商合作。谷歌、微软和 Digital Realty 等公司正在寻找其他公司通过购电协议为可再生能源提供资金,以建设太阳能和风电场。

数据中心电力行业概况

数据中心电力市场高度分散,存在多家供应商。参与者正在采取多种策略,例如并购(M&A)、合作、伙伴关系等。政府机构以及私人数据中心建设正在采取各种举措,这正在造成激烈的竞争。主要参与者有施耐德电气、富士通、思科等。市场的最新发展有:。

2022 年 10 月,数字基础设施企业 Equinix, Inc. 公布了一项耗资 7400 万美元在雅加达市中心建设国际商业交换 (IBX) 数据中心的计划。 Equinix 的发展将使印度尼西亚公司以及在印度尼西亚开展业务的跨国公司能够利用其值得信赖的平台来连接和集成推动其企业发展的基础设施。

2022 年 1 月,伊顿的 Tripp Lite 推出了用于在工厂和仓库等要求苛刻的工业环境中连接和控制网络设备的实用选项。新型托管和精简托管工业千兆以太网交换机具有 IP30 级坚固金属外壳,可承受工厂车间常见的振动、冲击以及低温和高温。这些开关还提供静电放电 (ESD) 保护,静电放电可能会干扰正常操作。随附的导轨夹可安装到标准 35 毫米 DIN 导轨。

数据中心电力市场领导者

-

Schneider Electric SE

-

Fujitsu Ltd

-

Cisco Technology Inc.

-

ABB Ltd

-

Eaton Corporation

- *免责声明:主要玩家排序不分先后

数据中心电力市场新闻

- 2022 年 10 月:英特尔公司和 Alphabet Inc. 旗下的谷歌云宣布推出一款共同设计的芯片,可以提高数据中心的安全性和效率。代号为 Mount Evans 的 E2000 芯片从执行核心计算的更昂贵的中央处理单元 (CPU) 接管网络数据打包。它还提高了在云中共享 CPU 的不同客户的安全性。

- 2022 年 8 月:微软宣布在卡塔尔建立新的数据中心区。数据中心区域对于为卡塔尔的公司、消费者和合作伙伴提供强大、高可用性和可靠的云服务、推动数字化转型和促进更多云采用至关重要。

- 2022 年 5 月:技术服务提供商 NTT 在其位于新孟买的超大规模数据中心综合体上推出了第一个数据中心 NAV1A。该数据中心可轻松容纳 5,000 个机架并处理超过 30 MW 的 IT 负载。

数据中心电力行业细分

随着各种数据中心设计人员目前采用先进的配电和管理解决方案,以较低的电源使用效率 (PUE) 比率实现能源效率,数据中心电力市场正在不断增长。全球市场上的许多设施正在采用2N冗余UPS系统来应对设施的各种馈电设计和频繁的故障,包括其他领域的节能解决方案,例如PDU、母线槽等。

数据中心电力市场分为三个部分:解决方案类型(配电装置、UPS、母线槽)、服务类型(咨询、系统集成、专业服务)、最终用户应用(信息技术、制造、BFSI、政府、电信) )、数据中心规模(小型、中型、大型)、地理位置(北美(美国、加拿大)、欧洲(英国、德国、法国、意大利、西班牙和欧洲其他地区)、亚太地区(中国、日本、新加坡、澳大利亚、印度)。

上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 按类型 | 解决方案 | 配电单元 | |

| UPS | |||

| 母线槽 | |||

| 其他解决方案 | |||

| 服务 | 咨询 | ||

| 系统集成 | |||

| 专业服务 | |||

| 按最终用户应用 | 信息技术 | ||

| 制造业 | |||

| BFSI | |||

| 政府 | |||

| 电信 | |||

| 其他最终用户应用程序 | |||

| 按数据中心规模 | 中小型 | ||

| 大的 | |||

| 按地理 | 北美 | 美国 | |

| 加拿大 | |||

| 欧洲 | 英国 | ||

| 德国 | |||

| 法国 | |||

| 意大利 | |||

| 西班牙 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 日本 | |||

| 澳大利亚 | |||

| 新加坡 | |||

| 印度 | |||

| 亚太其他地区 | |||

| 世界其他地区 | |||

数据中心电力市场研究常见问题解答

数据中心电力市场有多大?

数据中心电力市场规模预计到 2024 年将达到 244.1 亿美元,并以 6.5% 的复合年增长率增长,到 2029 年将达到 334.4 亿美元。

目前数据中心电力市场规模有多大?

2024年,数据中心电力市场规模预计将达到244.1亿美元。

谁是数据中心电力市场的主要参与者?

Schneider Electric SE、Fujitsu Ltd、Cisco Technology Inc.、ABB Ltd、Eaton Corporation 是数据中心电力市场运营的主要公司。

数据中心电力市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在数据中心电力市场中占有最大份额?

2024年,亚太地区将占据数据中心电力市场最大的市场份额。

这个数据中心电力市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,数据中心电力市场规模预计为229.2亿美元。该报告涵盖了数据中心电力市场的历史市场规模:2021年、2022年和2023年。该报告还预测了数据中心电力市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

数据中心电力行业报告

Mordor Intelligence™ 行业报告创建的 2024 年数据中心电源市场份额、规模和收入增长率统计数据。数据中心电力分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。

.webp)