燃气发动机市场分析

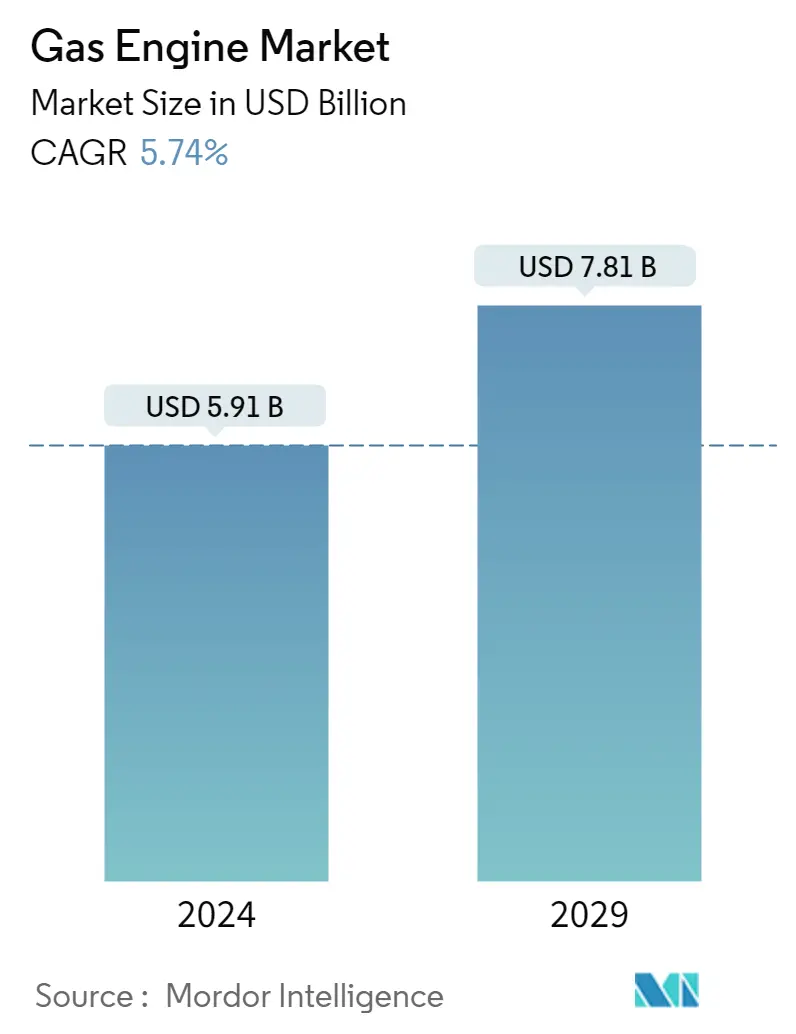

2024年燃气发动机市场规模预计为59.1亿美元,预计到2029年将达到78.1亿美元,在预测期内(2024-2029年)复合年增长率为5.74%。

- 从中期来看,燃气发动机市场主要受到全球天然气供应量的增长以及发电和汽车行业对无排放燃料系统的需求的推动。

- 另一方面,可再生能源的日益增长阻碍了燃气发动机蓬勃发展的未来。

- 尽管如此,生产更好版本燃气发动机的技术进步为市场发展创造了充足的机会。近日,德国曼恩能源解决方案发动机公司在纽伦堡沼气会议及贸易博览会上首次推出了全新的曼恩E3872燃气发动机系列。它被设计为四冲程火花点火式燃气发动机,排量为29.6升,缸径为138毫米,冲程为165毫米。仅 12 个气缸即可将效率提高 44%。

燃气发动机市场趋势

电力公司预计将出现显着增长

- 电力公司更喜欢燃气发动机来服务基本电力负载。此外,使用燃气发动机发电机也被认为对于处理峰值负载需求非常有用。全球多家公用事业公司都面临着峰值负载需求的快速飙升,尤其是在早上和晚上时段。

- 天然气发电在全球发电结构中位居第二,仅次于煤炭。 2022年发电量为6631.39太瓦时,约占总发电量的23%。如此大规模部署燃气发动机的最突出原因是电力行业的脱碳。许多天然气发电项目仍在努力添加到全球发电组合中。

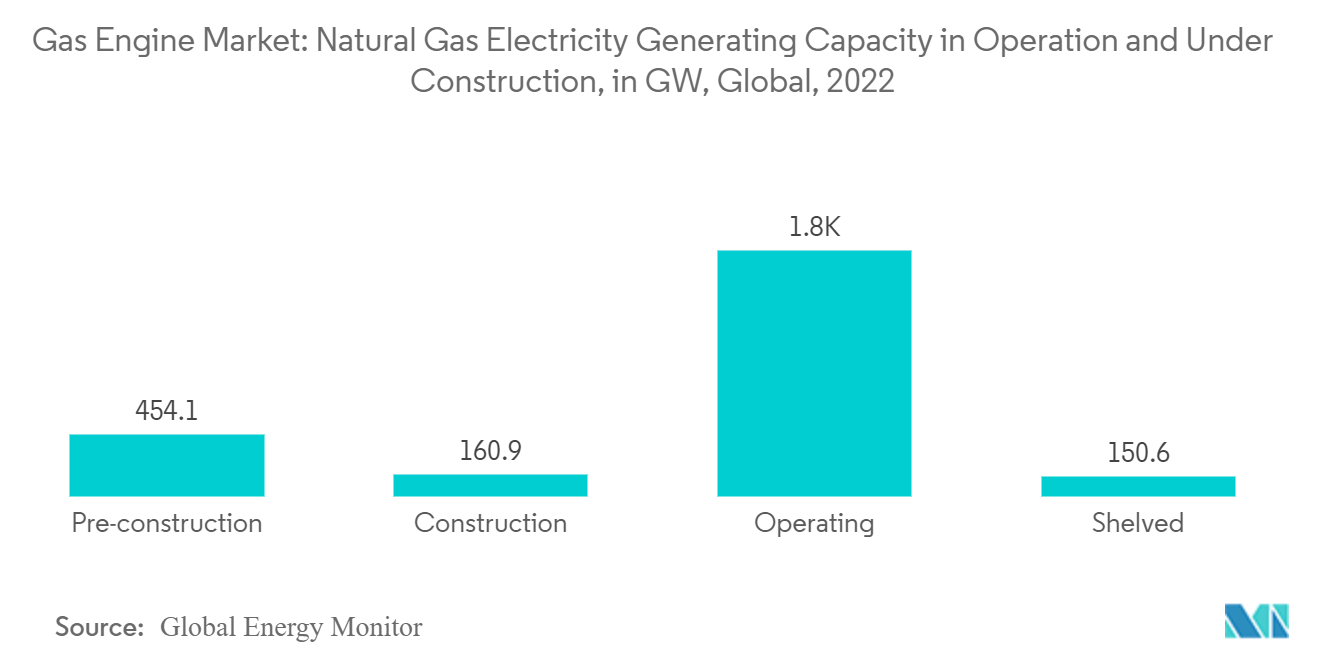

- 据全球能源监测显示,截至2022年,全球有超过600吉瓦的天然气发电厂处于开发阶段,其中160吉瓦已建成。

- 2022 年 11 月,瓦锡兰宣布收到泰米尔纳德邦石油产品有限公司 (TPL) 的两台 34SG 燃气发动机订单,用于印度金奈 15.5 兆瓦自备电厂。

- 2023年10月,济能(舟山)燃气发电有限公司与哈尔滨电气公司合作,向GE Vernova订购了两台9HA.02联合循环燃气轮机。中国国有公用事业公司济能(舟山)燃气发电有限公司宣布在群岛最大的岛屿舟山开始建设一座新的联合循环发电厂。该发电厂计划于 2025 年底投入运营,预计将为舟山提供总计近 1.7 吉瓦 (GW) 的电力。 9HA.02 DLN2.6e 燃烧系统的设计可使用高达 50% 体积的氢气,远高于工厂最初设定的使用高达 10% 氢气的目标。

- 由于这种发展,预计电力公用事业领域将在预测期内在燃气发动机系统的所有应用中占据重要份额。

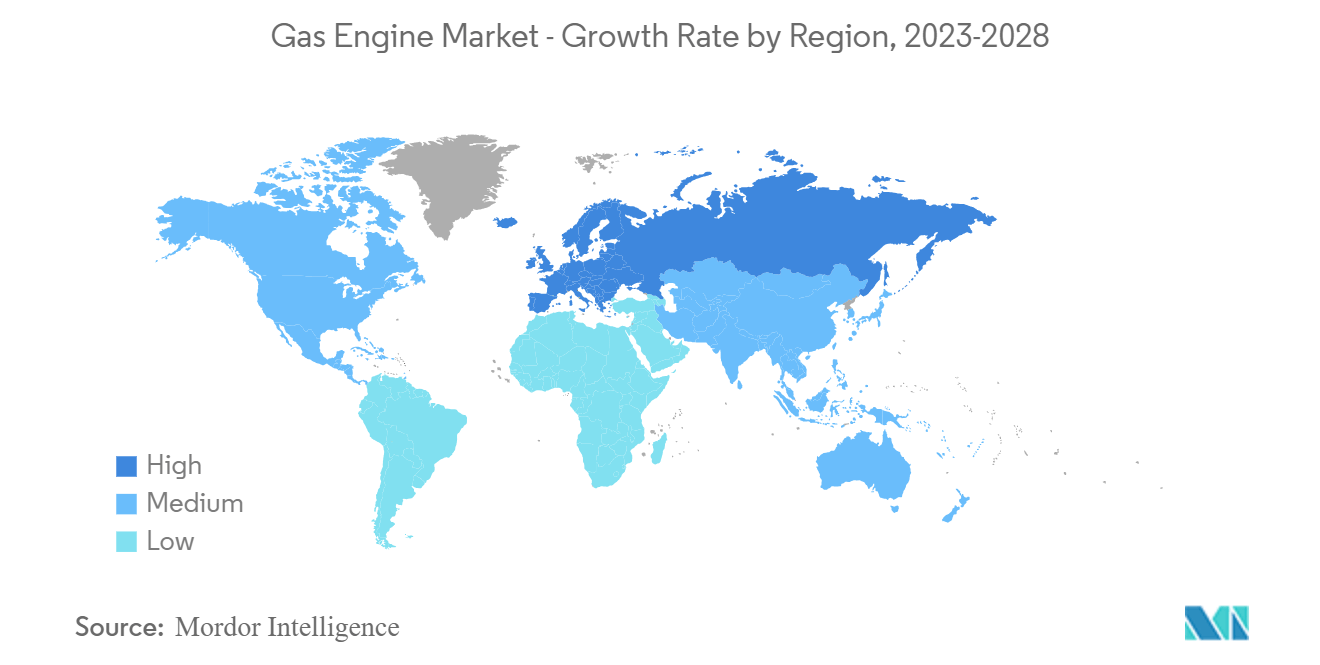

欧洲预计将出现显着增长

- 欧洲地区具有在各种应用中大量部署燃气发动机的最大潜力。政府的绿色能源转型政策成为市场增长的催化剂,因为基于氢和天然气的技术提供了无排放的环境。

- 此外,该地区行业领先公司的存在推动了燃气发动机行业的更高技术增长。许多公司已经推出了更好的燃气发动机系统,为新应用提供了更多的多功能性。

- 2023 年 4 月,Clarke Energy 收到订单,为 VPI 在伊明翰能源中心的扩建项目提供 50MW 氢气就绪的 INNIO Jenbacher 燃气发动机。 Clarke Energy 安装的 50MW 燃气往复式调峰设施计划于明年初开始运营,而 299MW 开式循环燃气轮机 (OCGT) 计划于 2025 年夏季开始运营,这代表了 VPI 对能源成功至关重要的产能投资过渡。

- 2023 年 1 月,罗尔斯·罗伊斯宣布已成功测试使用 100% 氢燃料的 mtu 系列 4000 L64 发动机的 12 缸燃气变型。在动力系统业务部门进行的测试中,该公司表示,该发动机在效率、性能、排放和燃烧方面表现出优异的特性。

- 由于这些发展,预计欧洲地区将在预测期内占据市场主导地位。

燃气发动机行业概况

燃气发动机市场处于半整合状态。该市场的主要参与者包括(排名不分先后)通用电气公司、Wartsila Oyj Abp、劳斯莱斯控股公司、卡特彼勒公司和康明斯公司等。

康明斯公司声称与各种独立发动机制造商和发电机组组装商以及为自己的产品制造发动机的原始设备制造商参与良性竞争。该公司在该地区的一些主要竞争对手包括CAT、MTU(劳斯莱斯动力系统集团)和Kohler/SDMO(科勒集团)、Generac、三菱重工(MHI)等。

燃气发动机市场领导者

-

Wartsila Oyj Abp

-

Rolls-Royce Holdings PLC

-

Caterpillar Inc.

-

Cummins Inc.

-

General Electric Company

- *免责声明:主要玩家排序不分先后

燃气发动机市场新闻

- 2023年3月,西班牙飞机发动机公司ITP Aero宣布,其正在领导一个国家财团测试和开发本地开发的首款氢燃料商用飞机发动机。作为西班牙科学部机构航空技术计划的一部分,由西班牙技术开发和创新中心 CDTI 管理,航空运输中的低温技术、燃料电池和氢燃烧项目耗资 1300 万美元,由欧盟下一代项目共同资助战略投资资金。

- 2022年11月,潍柴集团推出商用天然气发动机,基础发动机热效率达到54.16%。该天然气发动机可能基于 Westport 高压直喷 (HPDI) 技术。 54.16% BTE天然气发动机的技术改进包括应用于柴油发动机的高热效率技术,如高效涡轮增压和低摩擦技术。该发动机采用双级(或两级)燃烧室系统,这可能意味着阶梯式唇碗。

燃气发动机行业细分

燃气发动机可以定义为以高炉煤气、发生炉煤气、天然气等为燃料的内燃机。

燃气发动机市场按最终用户行业、燃料类型和地理位置进行细分。按最终用户划分,市场分为电力公用事业、汽车、船舶、工业等。按燃料类型划分,市场分为天然气、氢气和其他燃料类型。报告还涵盖了主要地区燃气发动机市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(美元)进行的。

| 最终用户 | 电力公司 | ||

| 汽车 | |||

| 海洋 | |||

| 工业的 | |||

| 其他的 | |||

| 汽油种类 | 天然气 | ||

| 氢 | |||

| 其他燃料类型 | |||

| 地理 | 北美 | 美国 | |

| 加拿大 | |||

| 北美其他地区 | |||

| 欧洲 | 德国 | ||

| 法国 | |||

| 英国 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 印度 | |||

| 日本 | |||

| 韩国 | |||

| 亚太地区其他地区 | |||

| 南美洲 | 巴西 | ||

| 阿根廷 | |||

| 南美洲其他地区 | |||

| 中东和非洲 | 沙特阿拉伯 | ||

| 阿拉伯联合酋长国 | |||

| 南非 | |||

| 中东和非洲其他地区 | |||

燃气发动机市场研究常见问题解答

燃气发动机市场有多大?

燃气发动机市场规模预计到 2024 年将达到 59.1 亿美元,复合年增长率为 5.74%,到 2029 年将达到 78.1 亿美元。

目前燃气发动机市场规模有多大?

2024年,燃气发动机市场规模预计将达到59.1亿美元。

燃气发动机市场的主要参与者有哪些?

Wartsila Oyj Abp、Rolls-Royce Holdings PLC、Caterpillar Inc.、Cummins Inc.、General Electric Company 是燃气发动机市场运营的主要公司。

燃气发动机市场增长最快的地区是哪个?

预计欧洲在预测期内(2024-2029 年)将以最高的复合年增长率增长。

哪个地区的燃气发动机市场份额最大?

2024年,北美将占据燃气发动机市场最大的市场份额。

该燃气发动机市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,燃气发动机市场规模估计为55.9亿美元。该报告涵盖了以下年份的燃气发动机市场历史市场规模:2020年、2021年、2022年和2023年。该报告还预测了以下年份的燃气发动机市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Power Equipment Reports

Popular Energy & Power Reports

燃气发动机行业报告

Mordor Intelligence™ 行业报告创建的 2024 年燃气发动机市场份额、规模和收入增长率统计数据。燃气发动机分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。