法国农作物保护化学品市场规模

| 研究期 | 2019 - 2029 | |

| 预测数据期 | 2024 - 2029 | |

| 历史数据期 | 2019 - 2022 | |

| CAGR | 2.80 % | |

| 市场集中度 | 低的 | |

主要参与者 | ||

| ||

*免责声明:主要玩家排序不分先后 |

法国植保化学品市场分析

预计法国作物保护化学品市场在预测期内的复合年增长率为 2.8%。

- 由于粮食需求不断增加,对提高农业生产力的需求正在推动采用作物保护化学品的需求。再加上政府大力支持下对食品安全的需求不断增加,有助于该国更多地使用农作物保护化学品。

- 2022年,法国政府已批准出口超过7,400吨违禁农药,尽管出台了一项旨在禁止这种做法的具有里程碑意义的法律。在这些计划出口的化学品中,有 14 种不同的化学品已被禁止在欧盟各地的农场使用,其中包括臭名昭著的杀死蜜蜂的新烟碱类杀虫剂,这些杀虫剂在欧盟被禁止在户外使用,以保护授粉昆虫。其中还包括因内分泌干扰和DNA损伤等人类健康问题以及地下水污染和对野生动物的毒性等环境问题而被禁用的农药。因此,现在政府发现该法律及其实施条例存在重大漏洞。

- 推动市场的一些因素,例如食品安全需求的增加以及政府的支持,是近年来推动增长的主要因素。生物农药或生态友好型作物保护产品的开发已成为世界各地研究和资助机构的重要优先事项。这将在预测期内推动市场。

农作物保护化学品是一类用于防止害虫、疾病、杂草和其他害虫对农作物造成破坏的农用化学品。法国作物保护化学品市场按化学(合成作物保护化学品和生物农药)、产品类型(除草剂、杀虫剂、杀菌剂和其他作物保护化学品)和作物类型(谷物和谷物、豆类和油籽、经济作物、水果、蔬菜和其他作物类型)。该报告提供了上述所有细分市场的市场规模和价值(百万美元)预测。

This section covers the major market trends shaping the France Crop Protection Chemicals Market according to our research experts:

生物农药需求旺盛

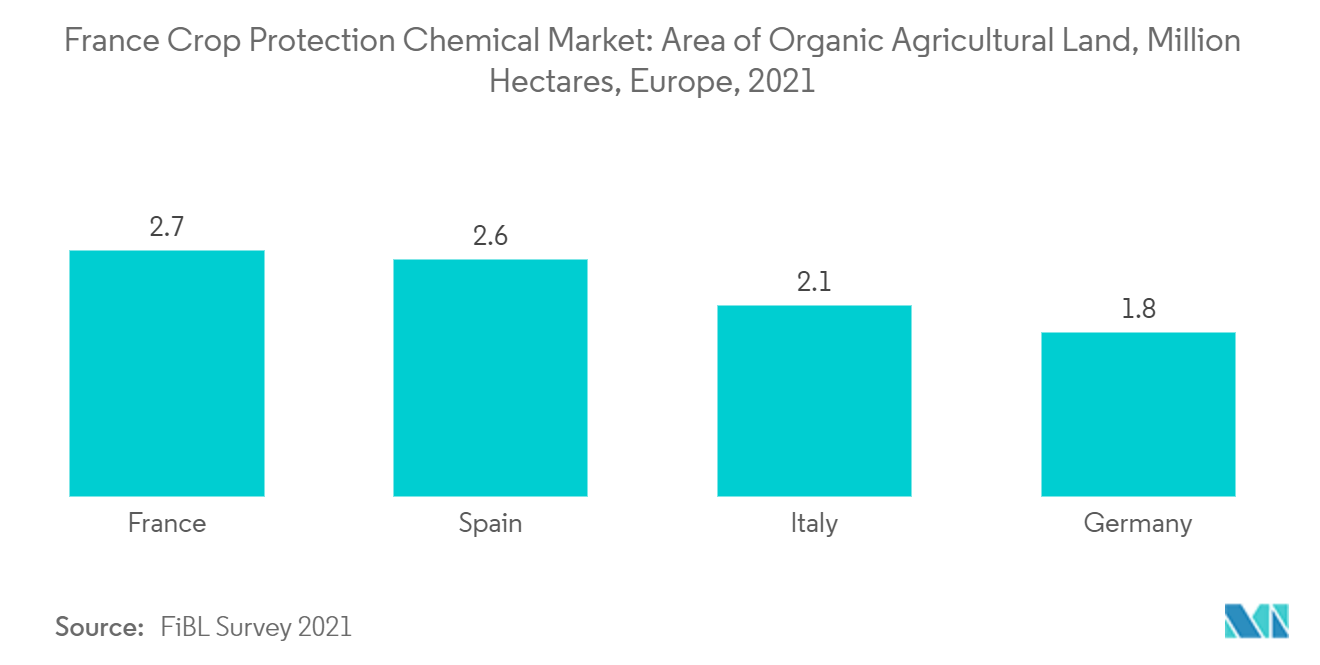

法国是欧洲第三大生物农药市场,历来是欧洲最主要的农业中心之一,与该地区其他国家相比,法国拥有最多的有机土地,2021 年有机土地面积为 270 万公顷。尽管对生物防治的研究已有数十年历史尽管大量生物农药在实验室条件下被证明有效,但目前在法国注册使用的产品很少。

法国在努力发展生物农药的同时,努力减少化学农药的使用。与此同时,法国一直在努力推动制定更有利的法律法规,支持欧盟生物农药的发展。欧洲议会和理事会成员国批准新规则,加快含有微生物的生物植保产品的审批和授权,以减少对化学农药的依赖,并寻求其他政府的协调,以实现两者减少50%到 2030 年植物检疫产品以及更多危险产品的使用和风险,政府还计划在 2023 年底前将草甘膦撤出市场。

2022年,法国一项新法律禁止在公共和私人区域使用草坪和景观杀虫剂,该法律在全国范围内生效并适用,并扩大了之前限制在公共区域绿地使用杀虫剂的法令的范围。加拿大大多数省份以及南波特兰和缅因州波特兰等美国某些城市颁布的这项新法律强调了将杀虫剂限制范围扩大到大多数户外空间以确保健康和环境安全的重要性。这将在预测期间推动市场。

农用化学品中合成农药的存在是环境以及人类和动物健康的一个主要问题,这可能在推动生物农药的增长中发挥关键作用。包括 INRA 在内的法国研发网络涵盖了生物农药研究的各个方面,例如开发新产品、了解其有效性的决定因素、获取其作用方式的信息以及在其上市后仔细管理其使用。

按类型划分,杀菌剂仍然是最大的细分市场

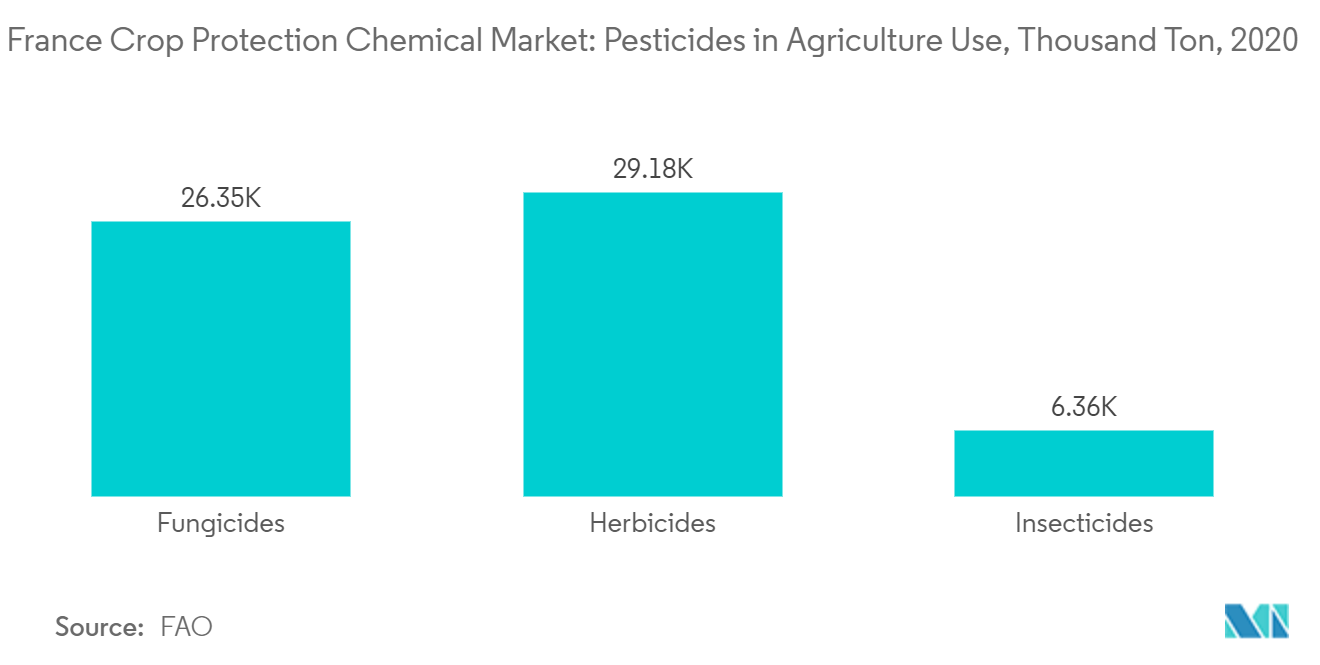

法国是欧洲最大的杀菌剂消费国,其潮湿条件非常适合杀菌剂的传播,尤其是小麦斑枯菌 (STB)。影响消费模式的主要因素是作物种植面积、害虫抗性、农药监管和技术采用的变化。杀菌剂的采用增加和效率提高推动了行业的增长。根据FAOSTAT的数据,2018年杀菌剂的使用量占主导地位,为39,111千吨,2019年除草剂和杀虫剂的使用量为24,493千吨,但2020年由于大流行的影响,略有下降至26,346千吨。国家。

近年来,生物杀菌剂在农民、生产者和最终消费者中越来越受欢迎。 2022 年,Eden Research PLC 与美国农业巨头 Corteva 的当地分支机构签署了一项分销协议,允许后者营销、分销和销售该英国集团的杀菌剂产品 Mevalone 是一种可持续的叶面生物杀菌剂,用于治疗灰霉病葡萄和其他各种作物上的灰霉病,并获得了在法国将 Mevalone 用于仁果类水果(包括苹果和梨)的授权,以帮助治疗储存期间出现的收获后疾病。对食品安全和保障的需求不断增长以及政府的支持等因素正在推动该行业的增长。

此外,很少有公司也涉足这一领域,比如2022年,Seipasa在获得植物检疫登记后在法国推出了Fungisei生物杀菌剂,为农民提供了独特的差异化解决方案来控制多种病害,如 灰霉病undefined、白粉病 和霉病。农作物。除法国外,Fungisei 现已向墨西哥、美国、秘鲁、土耳其、摩洛哥或科特迪瓦农业系统的生产者提供。

生物农药或生态友好型作物保护产品的开发已成为世界各地研究和资助机构的优先事项。有机农业利润的增长促使农民寻找合成化学替代品来控制植物健康并在未来几年提振市场。

法国植保化学品行业概况

法国农作物保护化学品市场较为分散,全球和国内主要企业占据了近一半的市场。企业的竞争不仅基于产品质量和促销,还注重战略举措以占据更大的市场份额。在产品、服务和持续产品开发方面主导法国市场的主要公司包括拜耳作物科学、先正达、UPL Limited、Corteva Agriscience、住友化学和诺维信等。

法国农作物保护化学品市场领导者

Bayer CropScience

UPL Limited

Syngenta

Sumitomo Chemical

Corteva Agriscience

Other important companies include .

*免责声明:主要玩家排序不分先后

法国农作物保护化学品市场新闻

- 2022 年 4 月: Corteva Agriscience 在法国西南部开设了新的种子应用技术中心 (CSAT),目标是帮助欧洲农民的作物有一个良好的开端并取得成功的收成。这一过程使种子处理能够保护和解决农场面临的挑战,为种植者创造价值。

- 2021 年 8 月: Corteva 与 Gaïago 达成协议,开发和分销生物杀菌剂解决方案,通过该协议,他们获得了新型生物杀菌剂技术的全球测试许可证和相关可选商业权利,该技术可以帮助保护葡萄藤、马铃薯、蔬菜、核果和仁果类水果免受病原体侵害保持农作物高产,增加农民收入。

法国农作物保护化学品市场报告 - 目录

1. 介绍

- 1.1 研究假设和市场定义

- 1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

- 4.1 市场概况

- 4.2 市场驱动因素

- 4.3 市场限制

- 4.4 波特五力分析

- 4.4.1 供应商的议价能力

- 4.4.2 买家的议价能力

- 4.4.3 新进入者的威胁

- 4.4.4 替代产品的威胁

- 4.4.5 竞争激烈程度

5. 市场细分

- 5.1 化学

- 5.1.1 合成作物保护化学品

- 5.1.2 生物农药

- 5.2 产品类别

- 5.2.1 除草剂

- 5.2.2 杀虫剂

- 5.2.3 杀菌剂

- 5.2.4 其他作物保护化学品

- 5.3 作物类型

- 5.3.1 谷物和谷物

- 5.3.1.1 米

- 5.3.1.2 小麦

- 5.3.1.3 玉米

- 5.3.1.4 其他谷物

- 5.3.2 豆类和油籽

- 5.3.3 经济作物

- 5.3.3.1 棉布

- 5.3.3.2 甘蔗

- 5.3.4 水果和蔬菜

- 5.3.5 其他作物类型

6. 竞争格局

- 6.1 最常用的竞争对手策略

- 6.2 市场份额分析

- 6.3 公司简介

- 6.3.1 BASF SE

- 6.3.2 Syngenta

- 6.3.3 Corteva Agriscience

- 6.3.4 BASF India Limited

- 6.3.5 Novozymes Biologicals

- 6.3.6 UPL limited

- 6.3.7 FMC Corporation

- 6.3.8 Sumitomo Chemical

- 6.3.9 Novozymes Biologicals

- 6.3.10 Adama Agricultural Solutions Ltd

7. 市场机会和未来趋势

农作物保护化学品是一类用于防止害虫、疾病、杂草和其他害虫对农作物造成破坏的农用化学品。法国作物保护化学品市场按化学(合成作物保护化学品和生物农药)、产品类型(除草剂、杀虫剂、杀菌剂和其他作物保护化学品)和作物类型(谷物和谷物、豆类和油籽、经济作物、水果、蔬菜和其他作物类型)。该报告提供了上述所有细分市场的市场规模和价值(百万美元)预测。

| 合成作物保护化学品 |

| 生物农药 |

| 除草剂 |

| 杀虫剂 |

| 杀菌剂 |

| 其他作物保护化学品 |

| 谷物和谷物 | 米 |

| 小麦 | |

| 玉米 | |

| 其他谷物 | |

| 豆类和油籽 | |

| 经济作物 | 棉布 |

| 甘蔗 | |

| 水果和蔬菜 | |

| 其他作物类型 |

| 化学 | 合成作物保护化学品 | |

| 生物农药 | ||

| 产品类别 | 除草剂 | |

| 杀虫剂 | ||

| 杀菌剂 | ||

| 其他作物保护化学品 | ||

| 作物类型 | 谷物和谷物 | 米 |

| 小麦 | ||

| 玉米 | ||

| 其他谷物 | ||

| 豆类和油籽 | ||

| 经济作物 | 棉布 | |

| 甘蔗 | ||

| 水果和蔬菜 | ||

| 其他作物类型 | ||

市场定义

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

研究方法

Mordor Intelligence在所有报告中都遵循四步方法。