| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

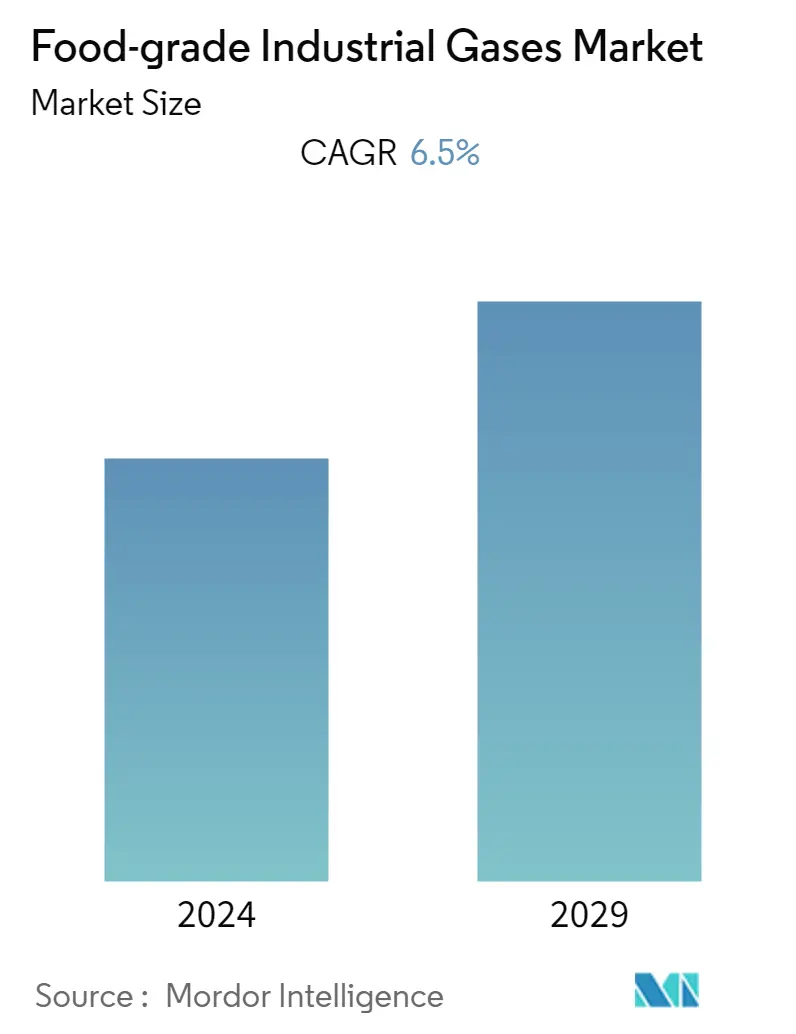

| CAGR | 6.50 % |

| 增长最快的市场 | 亚太地区 |

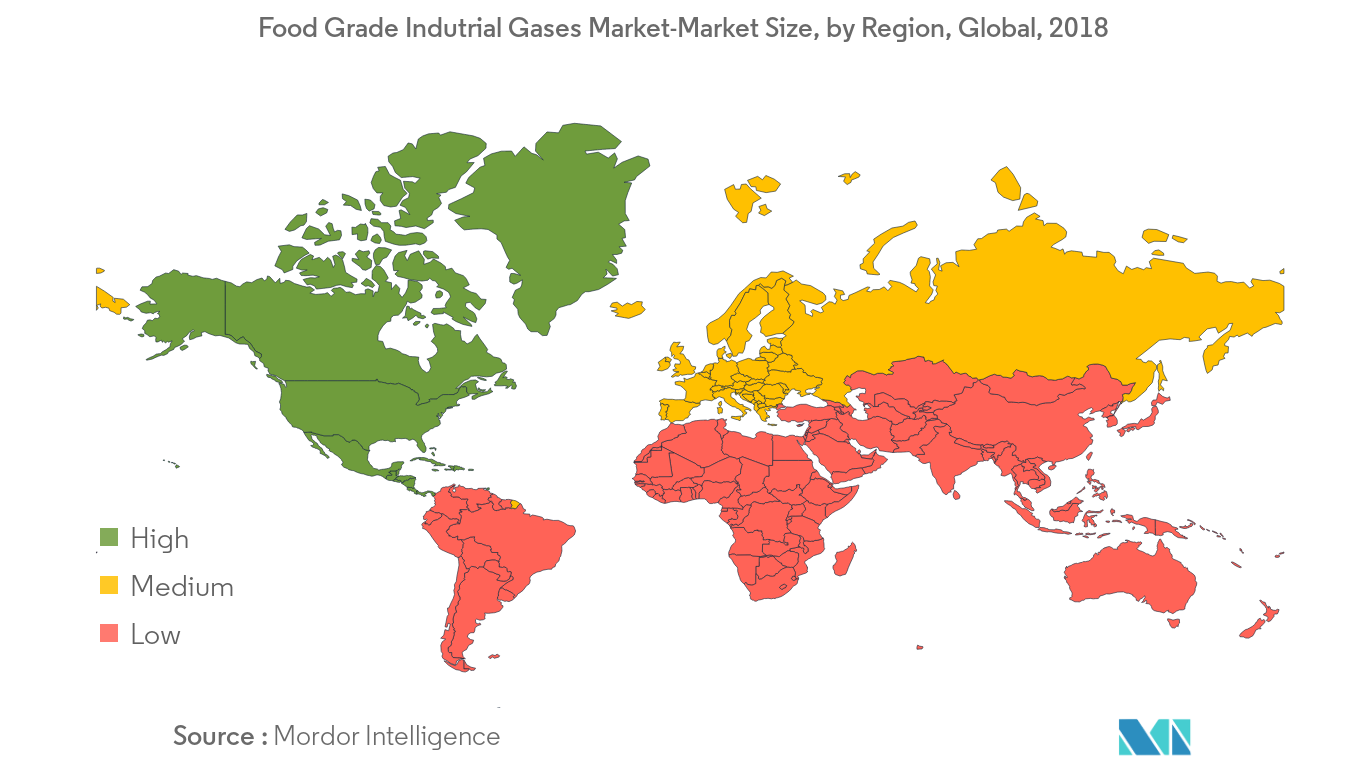

| 最大的市场 | 北美 |

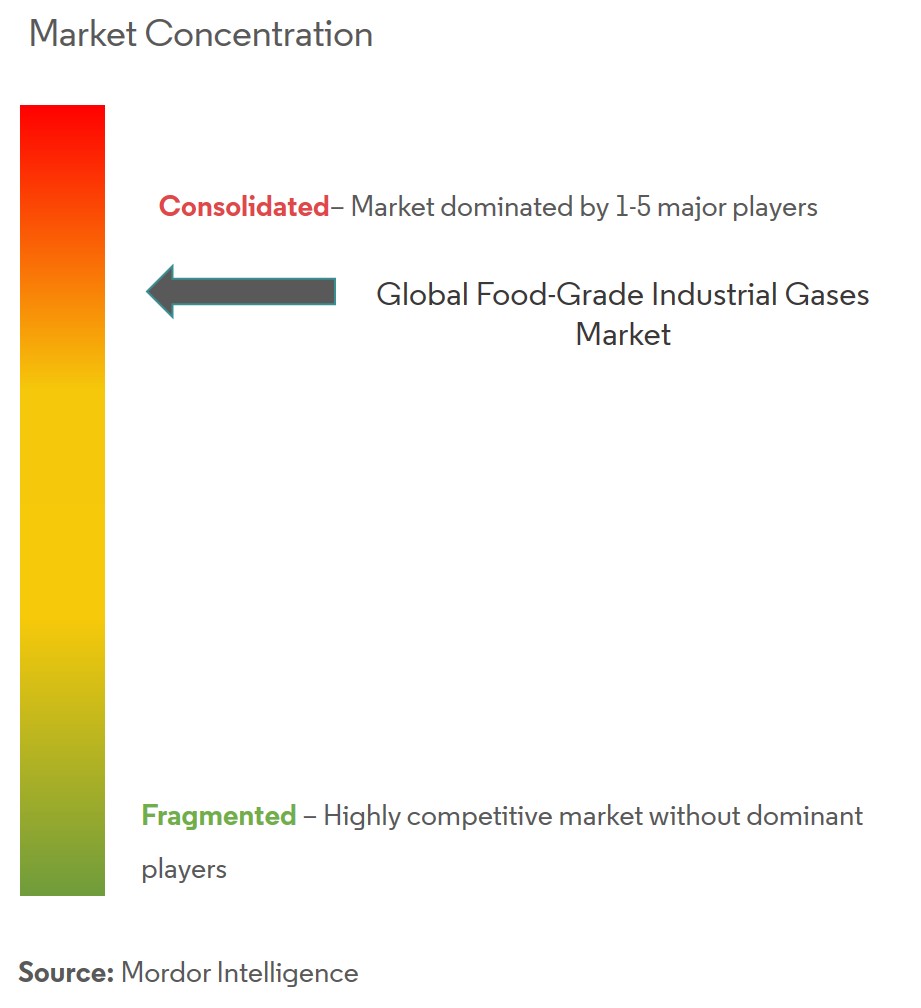

| 市场集中度 | 高的 |

主要参与者*免责声明:主要玩家排序不分先后 |

食品级工业气体市场分析

全球食品级工业气体市场在预测期内(2020-2025年)预计复合年增长率为6.5%。

- 对新鲜产品和包装食品的需求不断增长,导致食品和饮料行业使用工业气体。工作时间的增加和生活方式的改变影响了便利食品或包装食品的增长。这导致了包装技术和冷冻食品的发展。氮气、二氧化碳和氧气是用于各种食品应用(例如冷冻、包装、冷却和研磨)的主要工业气体。

- 食品级工业气体被归类为加工助剂或添加剂。氮气是一种惰性气体,广泛用于延迟富含脂肪的食品的氧化和水解酸败。二氧化碳用于冷却、冷冻、气调包装和碳化。较高浓度的二氧化碳(5%以上)可有效充当抗菌剂,从而延缓食物腐败。

- 这些公司越来越多地投资不含合成防腐剂的包装技术,用食品级工业气体取代它们。例如,印度的 Deccan Field Agro Industries 采用活性气调包装 (AMAP),将木瓜的保质期延长了 4 周以上,并将该水果出口到迪拜。

食品级工业气体市场趋势

改性空气包装 (MAP) 中的应用不断增加

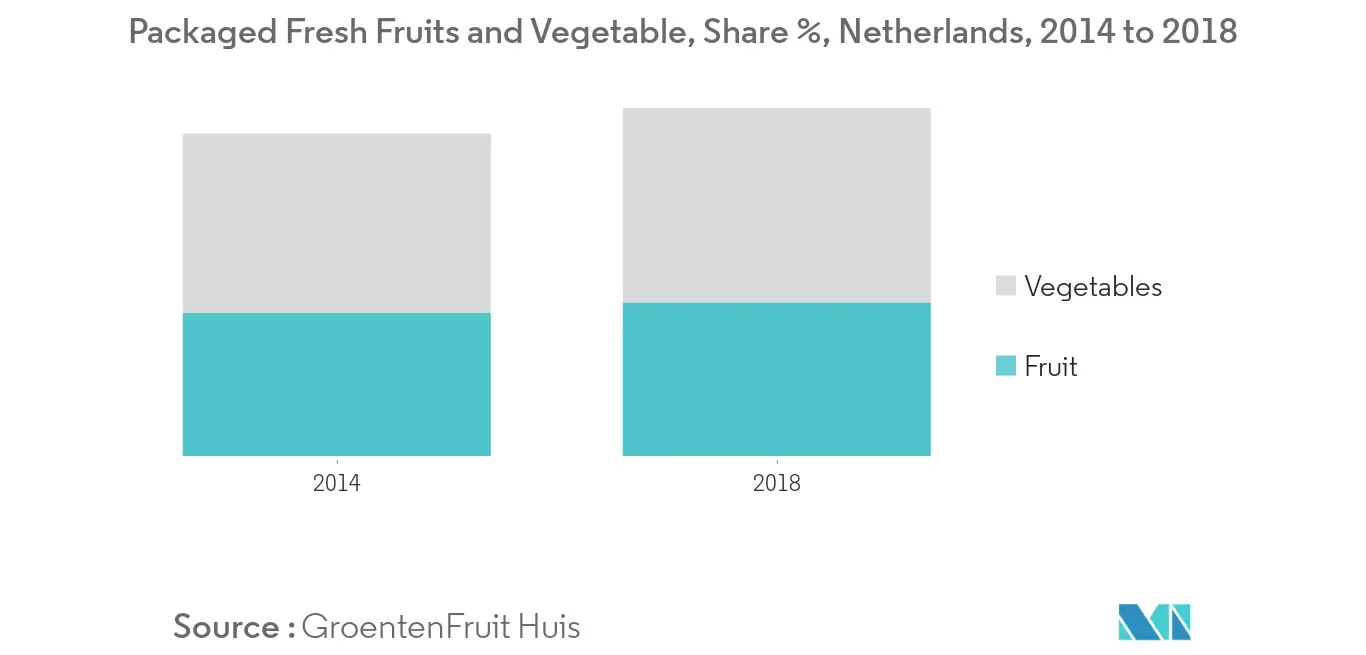

对包装食品的需求正在以更快的速度增长,导致食品行业采用气调包装,因为它不仅有助于延长产品的保质期,而且还能保持其感官特性。由于 MAP 用于延长各种食品(如奶酪、面食、肉制品等)的保质期,且不使用化学品,因此它可用于包装新鲜食品和有机食品。 MAP 中使用的三种主要气体包括氧气、二氧化碳和氮气,这反过来又加速了全球工业食品气体使用的增长。由于 MAP 使用防腐剂来保持包装食品(主要是有机新鲜水果和蔬菜、肉制品等)的新鲜度,因此使用的剂量符合全球清洁标签产品的持续趋势。

北美地区占据重要市场份额

该地区加工食品、烘焙和糖果以及早餐谷物等各种最终用途行业的需求不断增长,是预计在本季度推动北美食品级工业气体市场的一些主要因素。预测期。千禧一代是该地区的主要需求群体,由于工作繁忙,他们主要关注方便且无需准备即可食用的食品。这导致对包装食品的需求增加,因为它们可以很容易地重构。美国健康零食的增长趋势,为冷冻、冷藏、包装休闲食品领域的工业食品级气体提供了巨大的机遇。据阿尔贝托政府称,加拿大消费者对即食早餐麦片的需求显着增加,这是加速各种食品级工业气体市场发展的另一个因素。此外,该地区的人均肉类产品消费量是世界上最高的。因此,肉类工业中工业气体的使用正在推动市场的增长。

食品级工业气体行业概述

全球食品级工业气体市场竞争激烈,林德集团、液化空气集团等活跃企业占据主要份额。并购和产品创新是企业巩固市场主导地位的首选策略。这些战略帮助公司扩大在全球市场的影响力。例如,林德集团收购了美国最大的工业气体公司之一普莱克斯,以在美国市场实现资本化。主要参与者还致力于扩大其创新中心网络,使他们能够与客户合作开发新产品和重新配制,并进行投资。

食品级工业气体市场领导者

-

Linde plc

-

Air Products & Chemicals, Inc.

-

Air Liquide S.A.

-

Messer Group

-

Wesfarmers Limited

- *免责声明:主要玩家排序不分先后

食品级工业气体行业细分

食品和饮料行业使用的主要工业气体包括二氧化碳、氮气、氧气和其他类型。食品级工业气体在不同的产品中发挥着重要作用,例如饮料、肉类、家禽和海鲜产品、乳制品和冷冻产品、烘焙和糖果产品、水果和蔬菜等。工业食品级气体市场报告对每个地区的潜在市场进行了展望。

| 按类型 | 二氧化碳 | ||

| 氮 | |||

| 氧 | |||

| 其他类型 | |||

| 按最终用途行业 | 饮料 | ||

| 肉类、家禽和海鲜产品 | |||

| 乳制品和冷冻产品 | |||

| 烘焙和糖果产品 | |||

| 水果和蔬菜 | |||

| 其他最终用途行业 | |||

| 地理 | 北美 | 美国 | |

| 加拿大 | |||

| 墨西哥 | |||

| 北美其他地区 | |||

| 欧洲 | 西班牙 | ||

| 英国 | |||

| 法国 | |||

| 德国 | |||

| 俄罗斯 | |||

| 意大利 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 日本 | |||

| 印度 | |||

| 澳大利亚 | |||

| 亚太其他地区 | |||

| 南美洲 | 巴西 | ||

| 阿根廷 | |||

| 南美洲其他地区 | |||

| 中东和非洲 | 南非 | ||

| 沙特阿拉伯 | |||

| 中东和非洲其他地区 | |||

食品级工业气体市场研究常见问题解答

目前食品级工业气体市场规模有多大?

食品级工业气体市场预计在预测期内(2024-2029)复合年增长率为 6.5%

谁是食品级工业气体市场的主要参与者?

Linde plc、Air Products & Chemicals, Inc.、Air Liquide S.A.、Messer Group、Wesfarmers Limited是食品级工业气体市场的主要公司。

食品级工业气体市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在食品级工业气体市场中占有最大份额?

2024年,北美在食品级工业气体市场中占据最大的市场份额。

这个食品级工业气体市场涵盖几年?

该报告涵盖了以下年份的食品级工业气体市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的食品级工业气体市场规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

我们最畅销的报告

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

食品级工业气体行业报告

Mordor Intelligence™ 行业报告创建的 2024 年食品级工业气体市场份额、规模和收入增长率统计数据。食品级工业气体分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。