鱼粉鱼油市场分析

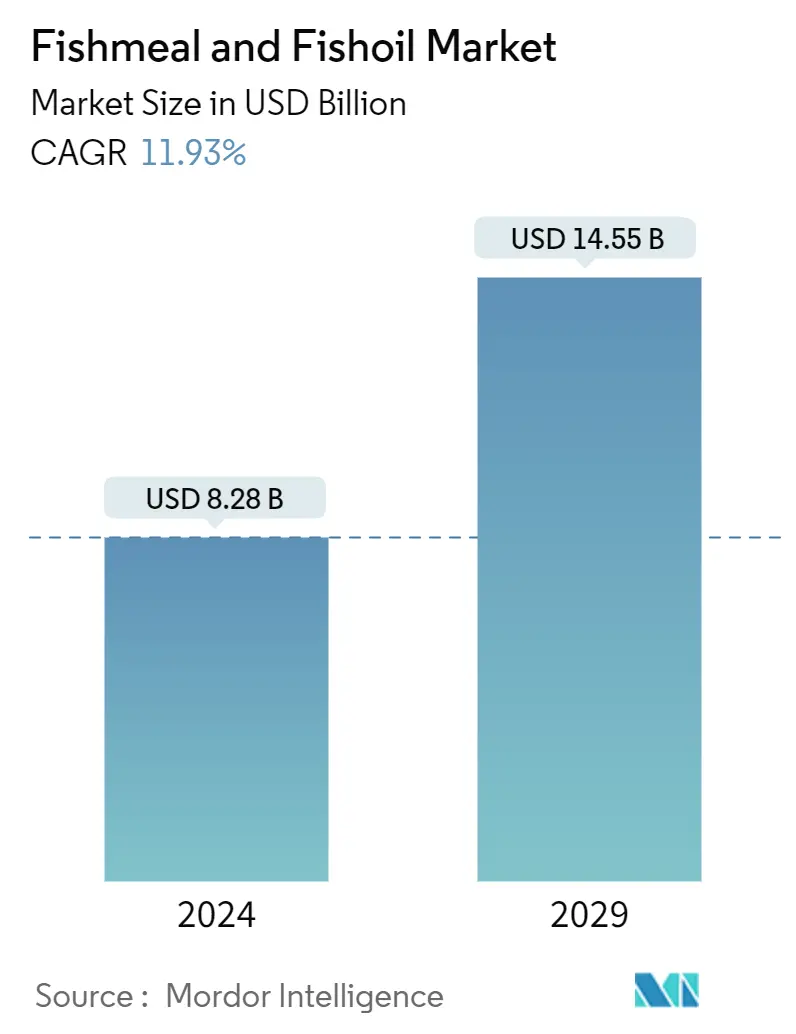

鱼粉和鱼油市场规模预计到2024年为82.8亿美元,预计到2029年将达到145.5亿美元,在预测期内(2024-2029年)复合年增长率为11.93%。

- 鱼油和鱼粉是鱼类和其他农场动物饲料中的高蛋白成分。

- 根据国际鱼油和鱼粉组织(IFFO)的数据,2021年鱼粉产量增加240万吨,较2020年的230万吨增加3.6%。尽管鱼粉产量上升,但鱼油产量却下降了 6%。由于出口机会减少导致下降趋势,各国注重合作以扩大出口范围。例如,2022年,格陵兰岛与丹麦政府合作更新政策,实施现行饲料法规的变化,以增加其鱼粉和鱼油出口机会。

- 鱼油市场进一步受到研究和开发努力的推动,这些研究和开发努力旨在改善采购实践、增强 omega-3 脂肪酸的提取工艺以及可持续地简化整个价值链。由于健康专家也建议每日膳食摄入omega-3脂肪酸,鱼油的消费量也随之增加。

鱼粉和鱼油市场趋势

海鱼消费量高

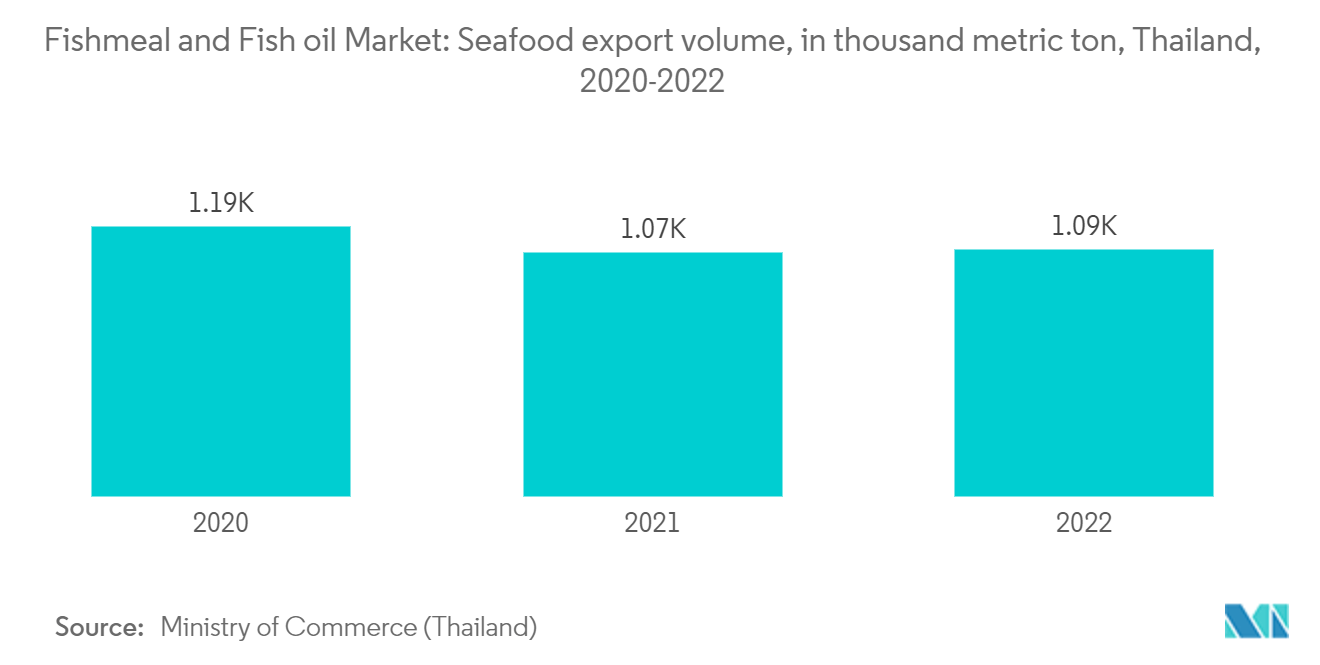

凤尾鱼、沙丁鱼和鲱鱼等海洋鱼类富含蛋白质和油脂,这使得它们非常适合加工成鱼粉和鱼油。这些物种数量丰富,并被大量捕捞用于畜牧业和水产工业目的。海洋鱼粉为水生动物提供多种益处,例如丰富的生存和发育、提高疾病免疫力、减少畸形的发生。未来海水鱼产业的大幅增长也将带动鱼粉产业。秘鲁、中国、泰国、越南、美国、智利、日本、丹麦、印度、挪威、厄瓜多尔、摩洛哥、俄罗斯、冰岛和马来西亚是鼓励海水鱼类生产的主要国家。例如,根据渔业、畜牧和乳业部的数据,印度是第三大鱼类生产国,占全球鱼类产量的8%,水产养殖产量排名第二。因此,海水鱼类产量的增加带动了对鱼粉和鱼油的需求。

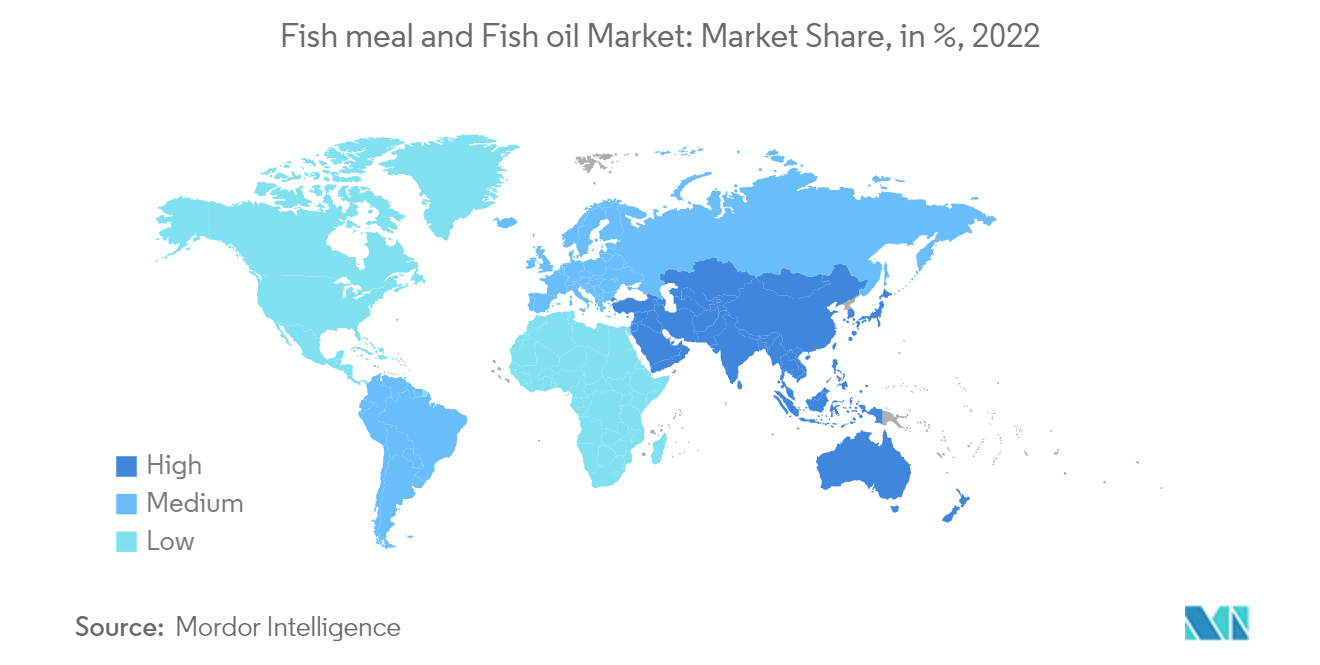

北美主导市场

北美在生产和消费方面主导着全球鱼粉和鱼油市场。在该地区,由于美国政府的支持不断增加,该地区贡献了很大的份额。 EEZ(专属经济区)的总覆盖面积为220海里,美国控制着这里的海洋自然资源。这个大面积为海洋产业提供了巨大的机会,从而导致鱼粉和鱼油市场的增长。据国际鱼粉和鱼油组织(IFFO)统计,2021年,美国鱼粉总产量较2020年增加5%,鱼油增加8%。据联合国粮食及农业组织(FAO)统计,预计全球渔业和水产养殖总产量(不包括藻类)将进一步扩大,到 2030 年将达到 2.02 亿吨。预计各大洲的水产养殖产量将继续增长,但不同国家和地区的物种和产品范围存在差异。总体而言,水产食品消费增长的主要因素是收入增加和城市化带来的高需求、渔业和水产养殖产量的扩大、收获后方法的改进以及水产品商业化扩大的分销渠道。因此,海水鱼类产量的激增将导致该地区研究的整体市场的增长。

鱼粉鱼油行业概况

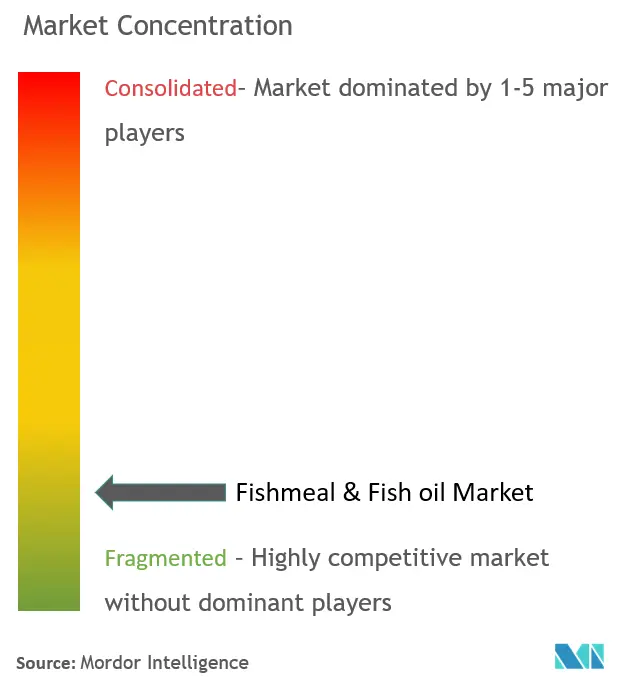

全球鱼粉和鱼油市场高度分散,中小型公司主导市场,例如 Pesquera Exalmar SAA、Copeinca、Triple Nine Group、Pelagia 和 The Scoular Company。主要公司战略性地参与合并、收购和产品创新。例如,2021年,The Scoular Company为其鱼粉业务推出了新品牌Encompass。该品牌代表鱼粉和鱼油领域的定制解决方案,以保持一致的质量和可靠性,从而在不干扰客户的情况下提供服务。

鱼粉和鱼油市场领导者

Pelagia

The Scoular Company

Pesquera Exalmar S.A.A

Copeinca

Triple Nine Group

- *免责声明:主要玩家排序不分先后

鱼粉鱼油市场新闻

- 2023 年 1 月:多边开发银行 IDB 向 Pesquera Exalmar 投资高达 4000 万美元,期限为 8 年。该公司的这项投资有助于开展可持续渔业生产,进一步有助于生产鱼粉和鱼油。

- 2022 年 3 月:全球最大、最多元化的鱼粉和鱼油销售商之一 Scoular 在缅甸开设了一家新的鱼粉工厂。该工厂是向亚洲饲料市场提供高质量、一致产品和准时运输的中心。

- 2022 年 3 月:Pelagia 于 2022 年 3 月 28 日购买了 Norsk Fiskeindustri Invest AS (NFI) 100% 的股份。NFI 拥有鱼粉和鱼油生产商 Karmsund Protein AS 51.05% 的股份。

鱼粉鱼油行业细分

鱼粉是磨碎的鱼,用作养殖鱼的肥料或动物饲料。鱼油是从油性鱼类的组织中提取的,主要含有Omega-3,因其显着的功效而被广泛应用于制药和化妆品行业。

鱼粉和鱼油市场根据来源(鲑鱼和鳟鱼、甲壳类动物、海水鱼、鲤鱼、罗非鱼等)、应用(水生动物、家禽、猪、宠物等)和地理位置(北美)进行细分、欧洲、亚太地区、南美洲、中东和非洲)。

该报告提供了上述细分市场的市场估计和价值(美元)预测。

| 三文鱼和鳟鱼 |

| 甲壳类 |

| 海鱼 |

| 鲤鱼 |

| 罗非鱼 |

| 其他的 |

| 家禽 |

| 猪 |

| 宠物 |

| 水生动物 |

| 其他的 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 俄罗斯 | |

| 西班牙 | |

| 挪威 | |

| 欧洲其他地区 | |

| 亚太地区 | 中国 |

| 日本 | |

| 印度 | |

| 韩国 | |

| 亚太其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 阿拉伯联合酋长国 |

| 沙特阿拉伯 | |

| 南非 | |

| 埃及 | |

| 中东和非洲其他地区 |

| 物种类型 | 三文鱼和鳟鱼 | |

| 甲壳类 | ||

| 海鱼 | ||

| 鲤鱼 | ||

| 罗非鱼 | ||

| 其他的 | ||

| 应用 | 家禽 | |

| 猪 | ||

| 宠物 | ||

| 水生动物 | ||

| 其他的 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 北美其他地区 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 俄罗斯 | ||

| 西班牙 | ||

| 挪威 | ||

| 欧洲其他地区 | ||

| 亚太地区 | 中国 | |

| 日本 | ||

| 印度 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 阿拉伯联合酋长国 | |

| 沙特阿拉伯 | ||

| 南非 | ||

| 埃及 | ||

| 中东和非洲其他地区 | ||

鱼粉和鱼油市场研究常见问题解答

鱼粉鱼油市场有多大?

鱼粉和鱼油市场规模预计到 2024 年将达到 82.8 亿美元,复合年增长率为 11.93%,到 2029 年将达到 145.5 亿美元。

目前鱼粉和鱼油市场规模有多大?

2024年,鱼粉和鱼油市场规模预计将达到82.8亿美元。

谁是鱼粉和鱼油市场的主要参与者?

Pelagia、The Scoular Company、Pesquera Exalmar S.A.A、Copeinca、Triple Nine Group 是经营鱼粉和鱼油市场的主要公司。

鱼粉和鱼油市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的鱼粉和鱼油市场份额最大?

2024年,北美在鱼粉和鱼油市场中占据最大的市场份额。

这个鱼粉和鱼油市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,鱼粉和鱼油市场规模估计为72.9亿美元。该报告涵盖了鱼粉和鱼油市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了鱼粉和鱼油市场的几年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

鱼粉鱼油行业报告

Mordor Intelligence™ 行业报告创建的 2024 年鱼粉和鱼油市场份额、规模和收入增长率统计数据。鱼粉和鱼油分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。