欧洲汽车零部件压铸市场分析

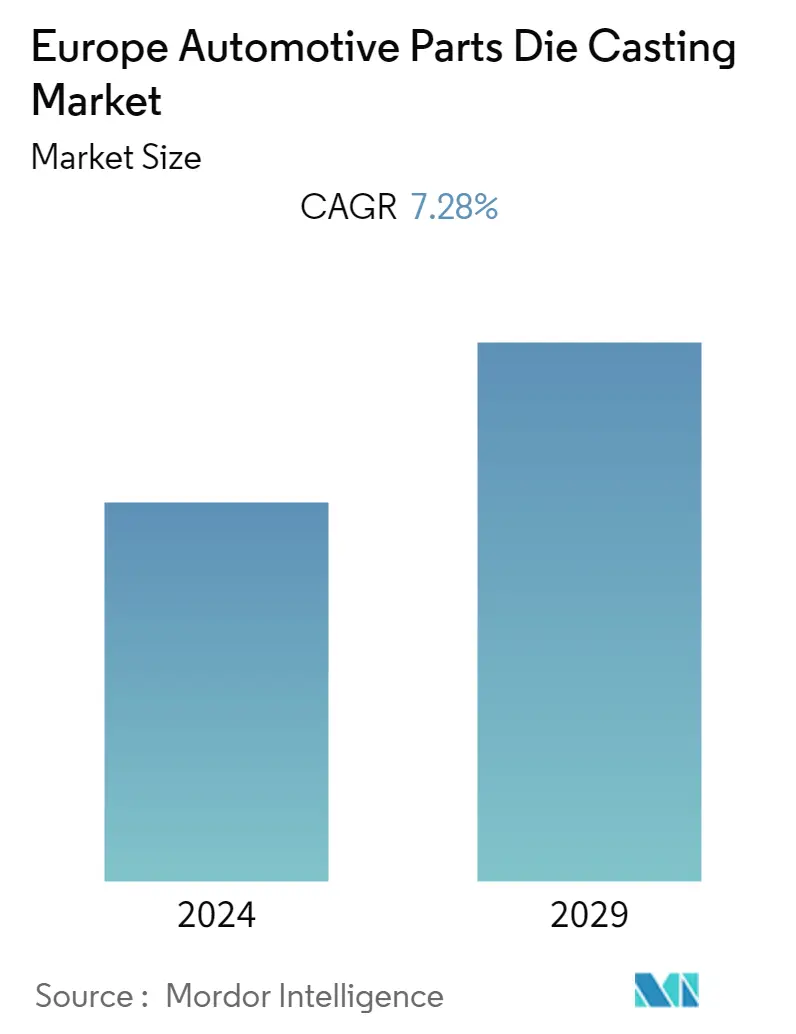

欧洲汽车零部件压铸市场价值120.2亿美元,预计未来五年将达到183.2亿美元,预测期内复合年增长率为7.28%。

- COVID-19 大流行严重影响了世界各地的汽车行业。 2020 年供应链活动中断、大规模制造中断、旅行限制以及汽车销量下降是导致市场增长下滑的原因。然而,疫情过后,由于限制的放松,该国乘用车和混合动力汽车的产量出现激增。欧洲汽车零部件压铸市场克服了这一时期发生的所有损失,并以一定的速度增长。

- 从长远来看,所研究的市场主要是由压铸行业供应链的复杂性、不断扩大的汽车市场、压铸零件在工业机械中的渗透率不断提高、商用车行业的增长以及在电气和电子领域使用铝铸件所驱动的。电子产品。

- 整个欧洲工业在过去 20 年中乘用车中使用的压铸件平均数量增加了一倍多。从 1990 年每辆乘用车仅 50 公斤到奥迪 A8 车型超过 500 公斤的铝零件,该地区的汽车零件压铸市场正在不断发展,预计未来五年将保持适度增长。

- 根据欧洲铸造协会 (EFA) 的最新统计数据,2021 年欧洲有色铸件的平均每位员工产量为 37 吨。欧洲生产的铸件 80% 以上用于汽车工业。

- 企业平均燃油经济性 (CAFÉ) 标准和环境保护局 (EPA) 减少汽车排放和提高燃油效率的政策正在推动汽车制造商通过采用轻质有色金属来减轻汽车的重量。商用车领域的需求是推动市场的另一个因素。另一方面,向电动汽车的转变预计将成为铸造行业的主要限制。内燃机包含大约 220 个铸件,但电力驱动只需要大约 25 个。此外,过去五年,欧洲有色铸造厂的就业人数一直不稳定。

欧洲汽车零部件压铸市场趋势

商用车领域的需求不断增长

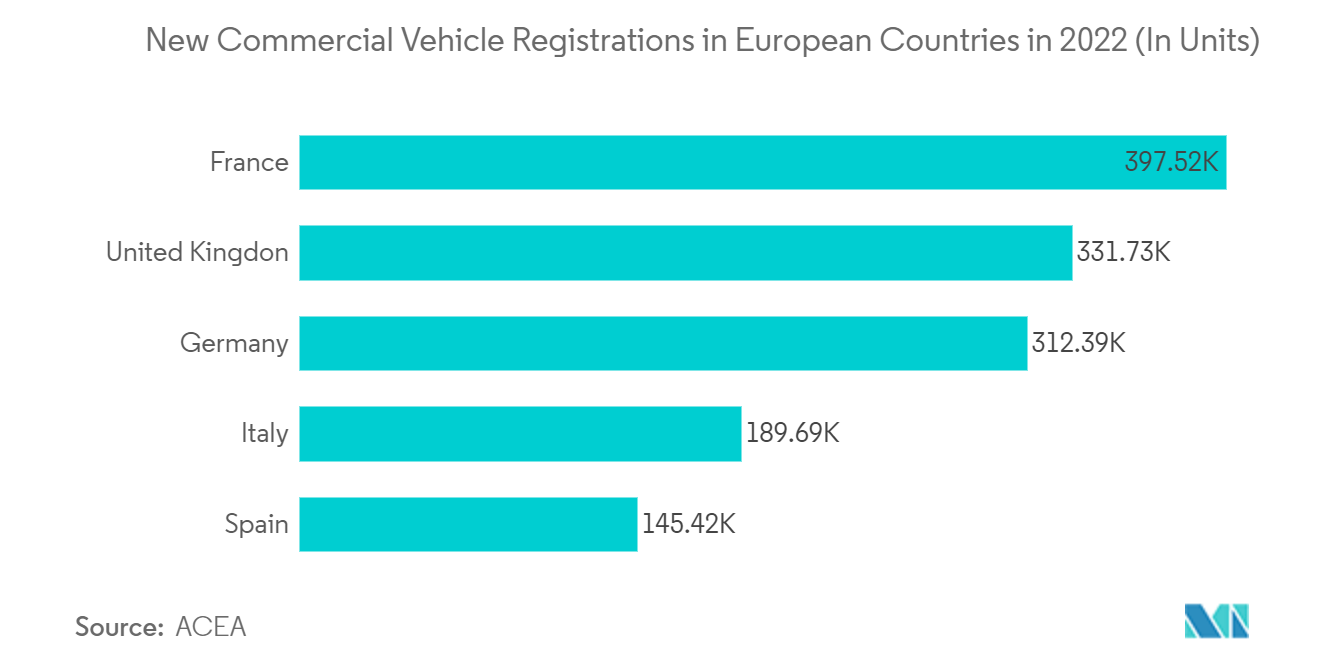

- 推动欧洲轻型商用车市场增长的根本因素是人们对皮卡车和小型货车的偏好超过重型卡车和铁路物流。预计在预测期内,对集成到轻型商用车中的轻量化汽车部件的需求将显着增加。

- 市场正在从 2010 年经济衰退期间的低迷时期中复苏,预计在预测期内将进一步改善,因为与其他运输方式相比,使用轻型商用车 (LCV) 具有成本效益,特别是在一些国家就像意大利一样。在意大利,大多数农场都是有机农场,属于家庭所有。这些家族企业租赁商用车辆将产品运输到附近的零售店,从而推动了市场。

- 此外,随着新法规要求轻型商用车保持在规定的重量限制内,原始设备制造商 (OEM) 专注于使用更轻的材料制造轻型商用车变得至关重要。该地区快速增长的电子商务市场也创造了对商用车辆向不同国家运输货物的巨大需求。

- 因此,由于上述因素,商用车预计将带动市场的增长。

德国、意大利、俄罗斯有望成为欧洲三大市场

- 欧洲汽车工业被认为是世界上技术最先进和创新的工业。由于经济危机和政治压力,减少燃料消耗和二氧化碳排放已成为汽车制造商的主要议程,而通过更好的设计和构造来减轻汽车的重量似乎是最有利的解决方案。基于大量使用有色金属作为改性合金或新型合金的解决方案正在专门针对汽车行业的需求而开发。

- 从国家来看,德国和英国预计将占据榜首,占市场总量的近60%。尽管法国是欧洲地区第二大黑色金属铸造国,但在有色金属铸件,特别是压铸方面,仍落后于德国和意大利。捷克共和国和波兰是欧洲地区的其他重要市场。

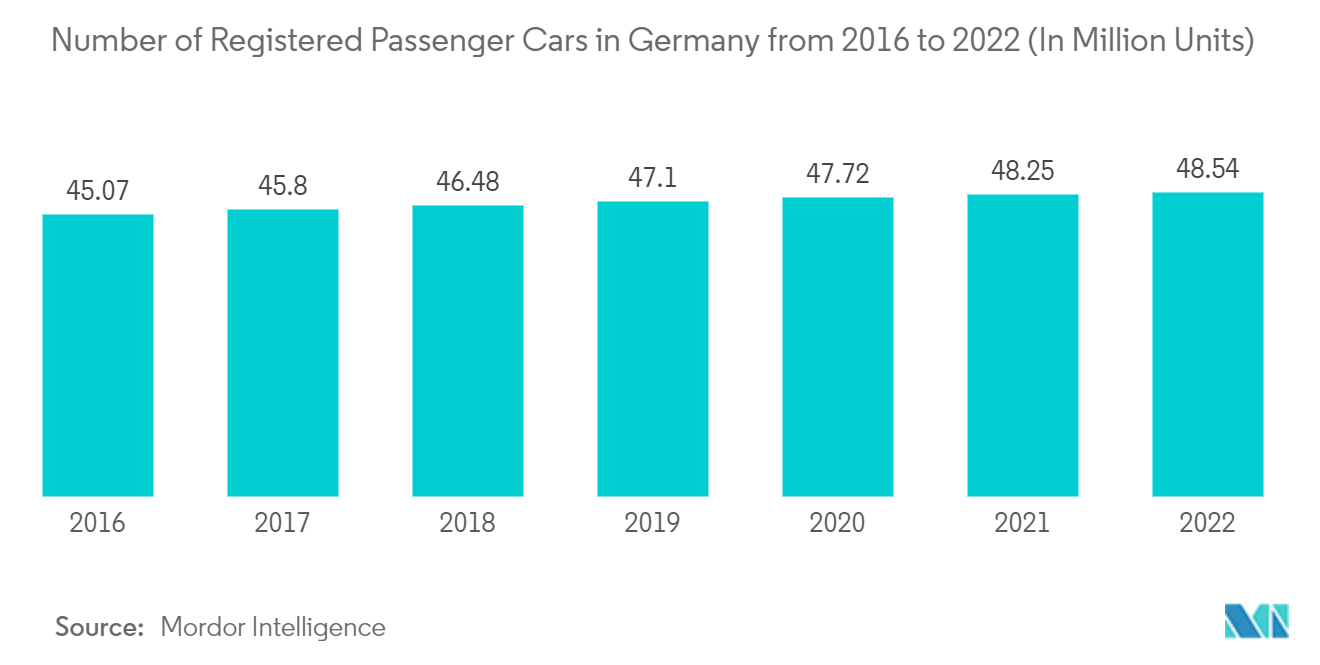

- 由于该国对汽车的高需求,德国是世界上最大的汽车市场之一。领先的汽车制造商以及零部件制造商的存在正在推动该地区的增长。

- 2021年,德国新车注册量超过262万辆,同比下降10.1%。这一下降是由全行业的生产限制造成的,近几个月来,生产限制尤其具有挑战性。 2021年,英国注册了165万辆全新乘用车,同比增长近1%。

- 尽管冠状病毒大流行被广泛认为是 2019 年至 2020 年间汽车销量下降的主要原因,但购买新车的成本始终更高。然而,预计到2023年,德国本土注册汽车数量将约为4876万辆。

- 德国是世界领先的汽车生产国之一,以其在汽车行业的卓越表现而闻名。如今,德国汽车工业是最具创新性和竞争力的行业之一,汽车产量位居世界第三,汽车产量位居第四。德国汽车产量居欧洲第一,在西欧国家市场份额为52%,在欧盟市场份额为31%。

- 德国投资于汽车行业的研发增长。过去几年,该国的研发增长占欧洲的60%。德国在汽车行业的研发投资超过200亿欧元(236亿美元),是其他行业中最高的。该国有几家高端汽车制造商,如梅赛德斯、奥迪、宝马等,都在增强其产品线方面投入巨资。

- 因此,许多压铸公司正在投资扩大在该国的生产能力。例如,2022年9月,DGS Druckguss Systeme sro宣布其Frdlant工厂已开始运营,为汽车行业生产铝镁合金压铸件。

- 由于上述因素,预计未来几年市场将会增长。

欧洲汽车零部件压铸行业概况

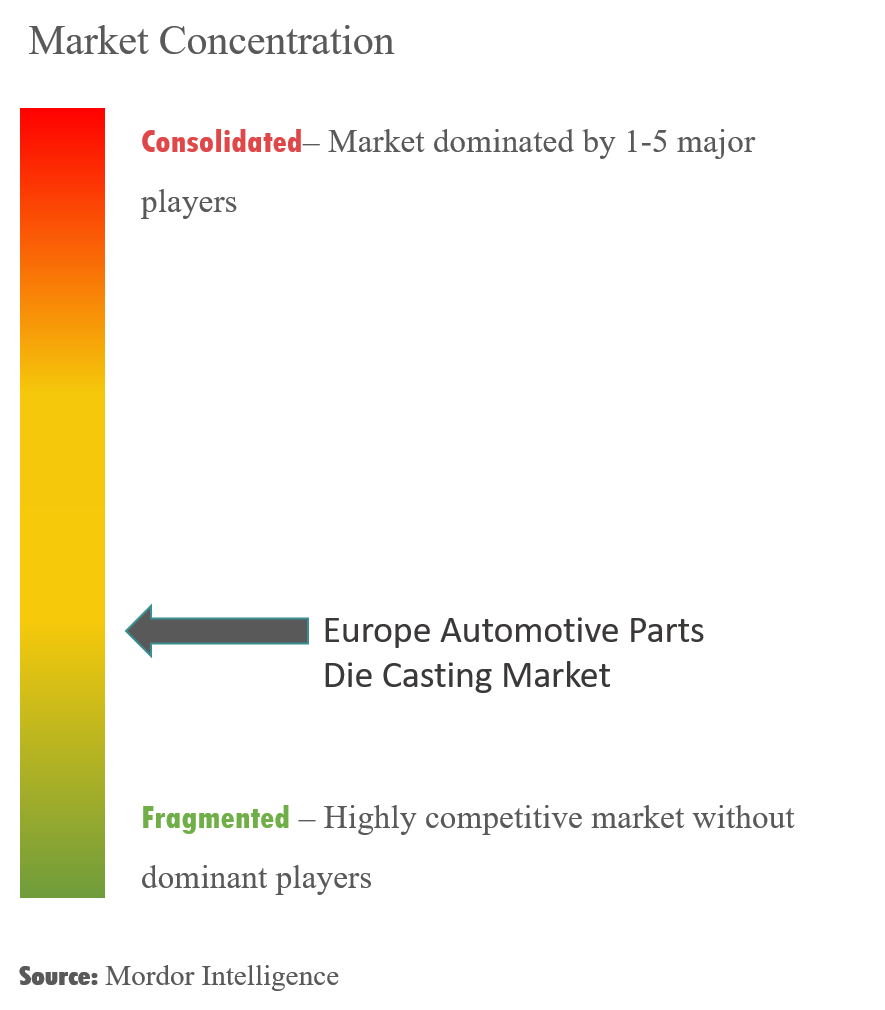

欧洲汽车零部件压铸行业市场相当分散。 Rheinmetal AG、GF Automotive、Martinrea、Nemak、DGS Druckguss Systeme Handtmann Group 等主要参与者共同占据了该地区的主要市场份额。这些公司将投资重点放在研发上,以提出更好的生产工艺和合金。该战略将有助于为欧洲汽车和工业部门生产优质压铸零件。

例如,2022 年 6 月,德国轻金属部件制造商 Handtmann 为其位于德国 Biberach ad Riss 的生产工厂购买了 A Carat 610 扩展压铸解决方案。此次收购的目的是提高白车身和结构件的生产。

欧洲汽车零部件压铸市场领导者

Martinrea Honsel

Ryobi Die Casting

Georg Fischer

Rheinmetall Automotive

Buhler Group

- *免责声明:主要玩家排序不分先后

欧洲汽车零部件压铸市场新闻

- 2022 年 9 月:莱茵金属股份公司 (Rheinmetal) 为其尖端空气分流阀第六代涡轮旁通阀 (TBV) 获得了价值 2000 万欧元(2360 万美元)的新订单,进一步巩固了其作为该领域关键参与者的地位行业。该订单是该集团子公司最近收到的一系列成功订单的又一补充。 TBV Gen 6 的生产将在皮尔博格位于德国诺伊斯的工厂进行。

- 2022 年 5 月:Georg Fischer 旗下部门 GF Casting Solutions 宣布致力于加强电动汽车 (EV) 产品和服务的开发。该公司利用其专业知识和人工智能(AI),旨在促进客户向电动发动机和电动汽车过渡。通过利用人工智能,GF Casting Solutions 可以提供对环境做出积极贡献的高质量产品。

欧洲汽车零部件压铸行业细分

汽车压铸采用金属成型工艺从熔融金属(模具)生产零件。然后,他们冷却金属并将其固化成机械加工件,例如发动机缸体或变速箱。这种方法消除了浪费,同时节省了制造商和客户的时间和金钱。

欧洲汽车零部件压铸市场按生产工艺类型(真空压铸、压力压铸和其他生产工艺类型)、应用类型(发动机零件、传动部件、结构件和其他应用类型)、金属类型进行细分(铝、锌和其他金属类型)和国家/地区(德国、英国、法国、意大利、欧洲其他国家/地区)。

该报告提供了上述所有细分市场的市场规模(美元)和预测。

| 真空压铸 |

| 压力铸造 |

| 其他生产工艺类型 |

| 铝 |

| 锌 |

| 其他金属类型 |

| 发动机零件 |

| 传动部件 |

| 结构件 |

| 其他应用类型 |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 俄罗斯 | |

| 欧洲其他地区 |

| 按生产工艺类型 | 真空压铸 | |

| 压力铸造 | ||

| 其他生产工艺类型 | ||

| 按金属类型 | 铝 | |

| 锌 | ||

| 其他金属类型 | ||

| 按应用类型 | 发动机零件 | |

| 传动部件 | ||

| 结构件 | ||

| 其他应用类型 | ||

| 地理 | 欧洲 | 德国 |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 俄罗斯 | ||

| 欧洲其他地区 | ||

欧洲汽车零部件压铸市场研究常见问题解答

目前欧洲汽车零部件压铸市场规模有多大?

欧洲汽车零部件压铸市场预计在预测期内(2024-2029年)复合年增长率为7.28%

谁是欧洲汽车零部件压铸市场的主要参与者?

Martinrea Honsel、Ryobi Die Casting、Georg Fischer、Rheinmetall Automotive、Buhler Group是欧洲汽车零部件压铸市场的主要公司。

欧洲汽车零部件压铸市场涵盖哪些年份?

该报告涵盖了欧洲汽车零部件压铸市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了欧洲汽车零部件压铸市场历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

欧洲汽车零部件压铸行业报告

Mordor Intelligence™ 行业报告创建的 2024 年欧洲汽车零部件压铸市场份额、规模和收入增长率统计数据。欧洲汽车零部件压铸分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。