欧洲动物性食品和饮料市场分析

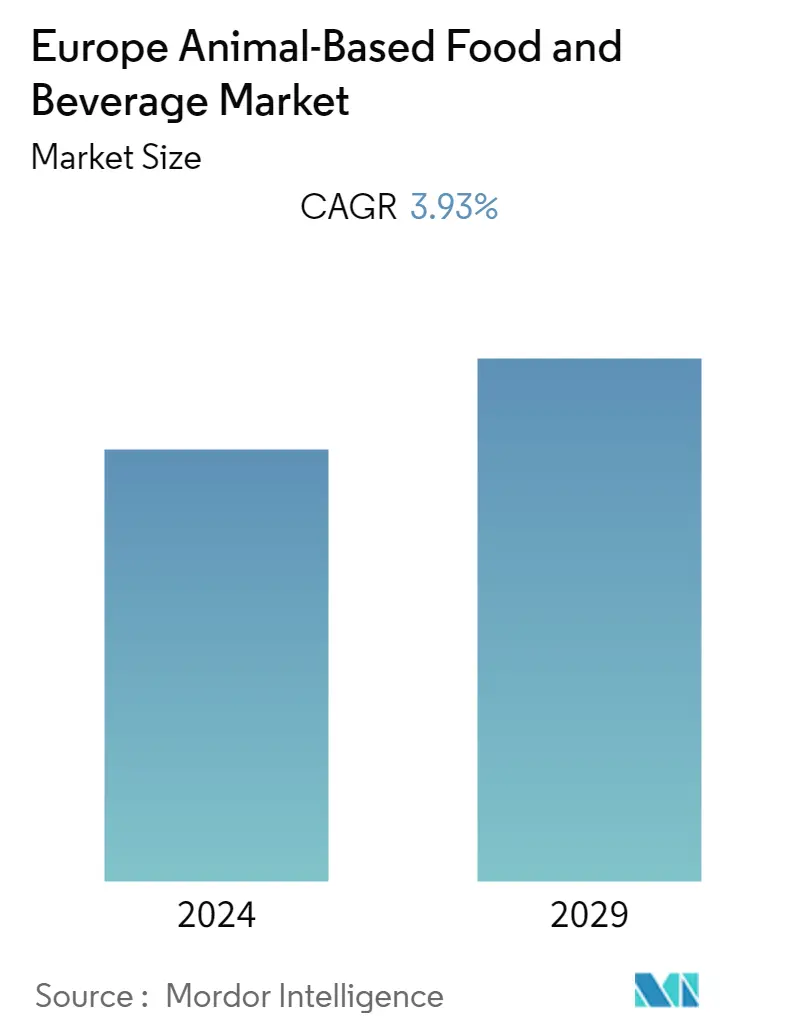

欧洲动物性食品和饮料市场预计在预测期内(2022-2027 年)复合年增长率为 3.93%。

由于 COVID-19,欧洲的动物性食品和饮料行业面临着多项挑战,包括价格变化、供应链中断、安全和其他意外影响。自 Covid-19 以来,该地区人口的健康意识不断增强。此外,欧洲消费者对动物性食品和饮料的行为也发生了巨大变化。例如,近年来,丹麦向欧盟出口培根的数量总体下降。截至 2019 年,产量约为 4.7 万吨。 2021年,该国对欧盟的出口量总计约4.5万吨,其中约4.3万吨培根用于对英国的出口贸易。

从中期来看,由于忙碌的生活方式、不断变化的消费者偏好以及对即食食品(如加工肉类和乳制品零食)的需求不断增长等因素的支持,对方便食品的需求不断增长,预计将推动需求对于所研究的市场。

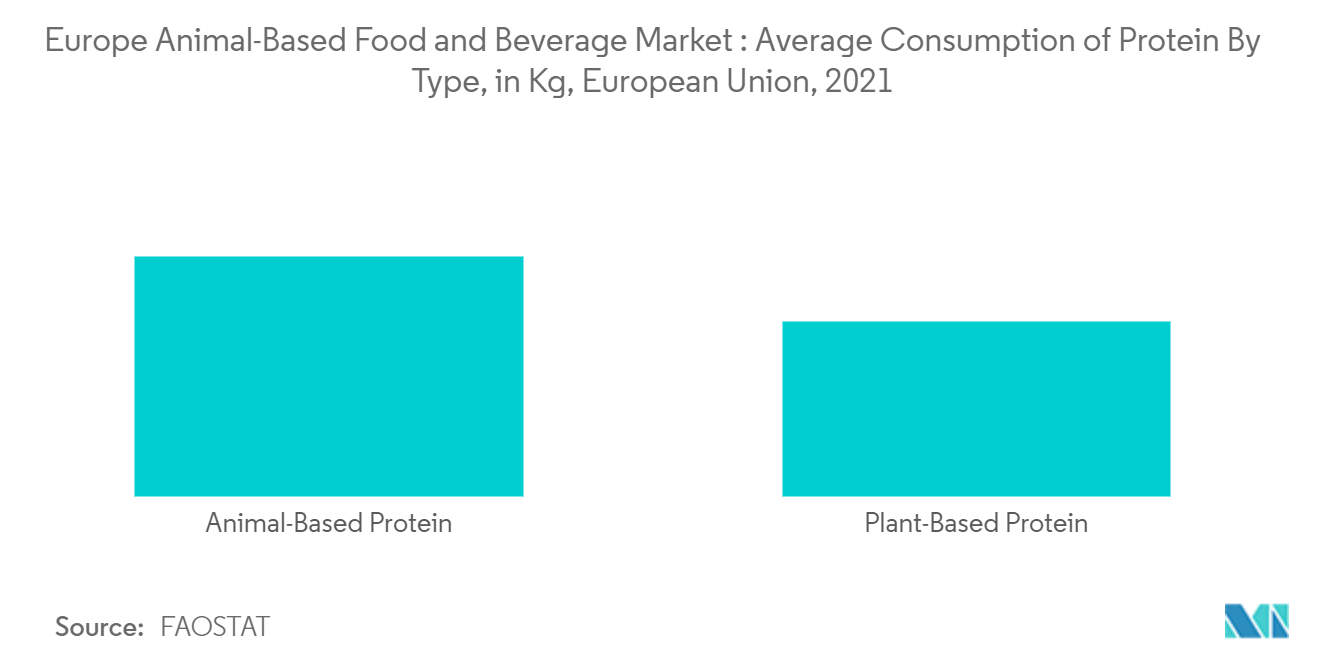

此外,肉类加工技术的创新导致市场上引入了多样化的产品,从而确保了更大的消费基础。奶酪和猪肉是欧盟首选的动物蛋白来源,其次是家禽、牛奶和牛肉。

欧洲动物性食品和饮料市场趋势

对高价值动物蛋白的需求不断增加

据欧盟统计局称,欧洲市场的牛肉、家禽、猪、羊等肉类年产量不断增加。欧盟委员会的数据显示,2021 年前 5 个月欧盟猪肉产量有所增长。欧盟5月猪肉产量188万吨,环比下降1%,但同比增长5%(9.66万吨)。本月屠宰生猪1987万头,比去年同期增长5%(94.95万头)。这是由于全球消费者健康意识的提高,对富含蛋白质的食品的需求不断增长。对动物蛋白需求的增加以及消费者对低脂肪和高蛋白饮食的日益偏好导致整个欧洲动物蛋白消费量显着增加。这一趋势是由欧洲消费的非洲、亚太地区,尤其是中东地区的民族美食的影响推动的。因此,这进一步增加了欧洲对动物蛋白产品的需求。加工家禽和猪肉消费的增长预计将推动欧洲对加工肉类的需求。

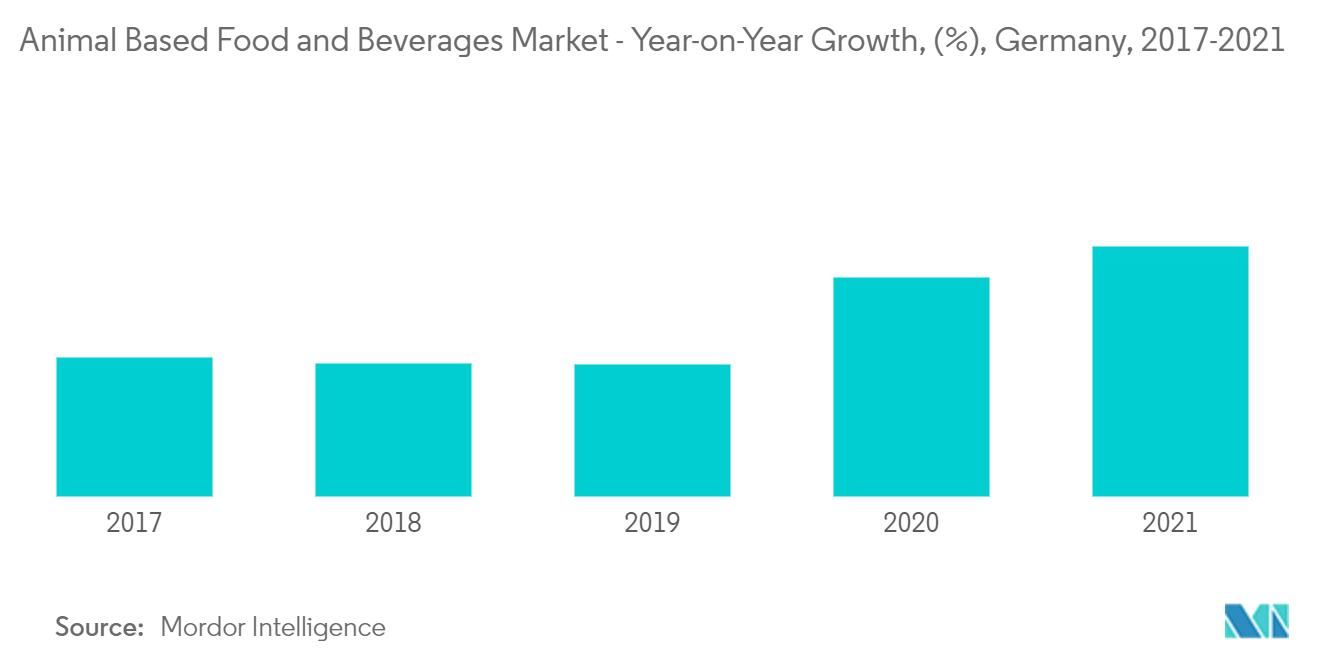

德国占据最大市场

德国肉类市场已经饱和,过去 30 年消费量有时会略有下降,总体上基本停滞不前,人均每年消费量约为 60 公斤。 2021年,人均消费量为53.5公斤,其中猪肉仍是最受欢迎的品种,占31公斤,其次是家禽(13.1公斤)和牛肉(9.4公斤)。绵羊、山羊和其他肉类(包括鹿肉)的消费量不足2公斤。此外,火腿是德国最受欢迎的肉制品之一,包括风干、腌制、火腿般的生火腿(Rohschinken) 和水煮、腌制、粉红色熟火腿(Kochschinken)。由于牛奶和其他乳制品的高产量,德国在 2021 年的牛奶供应量中占到了 20.9%。此外,就乳制品领域而言,德国的自给率也达到了 133%。

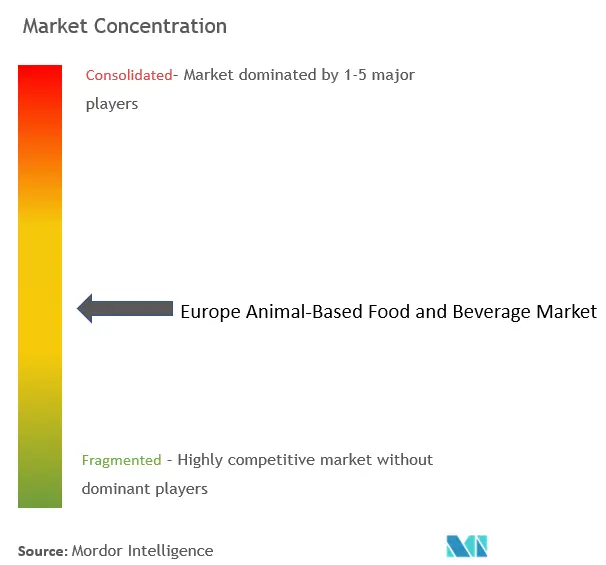

欧洲动物性食品和饮料行业概述

最活跃的参与者,如皇家菲仕兰坎皮纳公司 (Royal FrieslandCampina NV)、联合利华 (Unilever PLC)、Arla Foods Amba 和其他少数活跃参与者,都是欧洲动物性食品和饮料市场上最著名的公司。主要参与者正在着手将并购和产品创新作为实现整合和优化产品的关键战略。此外,这些企业正在与当地企业合作,以获得当地市场的主导地位。例如:Royal FrieslandCampina NV 已与 Royal A-ware 签订了生产和供应马苏里拉奶酪的协议。在此次合作中,Royal A-ware 将在位于荷兰海伦芬的新马苏里拉奶酪生产基地负责牛奶加工和马苏里拉奶酪生产。

欧洲动物性食品和饮料市场领导者

Danone SA

Nestle SA

Nomad Foods

Royal FrieslandCampina NV

Unilever PLC

- *免责声明:主要玩家排序不分先后

欧洲动物性食品和饮料市场新闻

2022 年 4 月,Nomad Foods 推出了开放创新门户,邀请合作伙伴分享可扩展的新解决方案,以帮助塑造食品的未来并支持更可持续的饮食。

2020年6月,Food Union准备了100多种具有独特风味、质地和营养价值的产品,将其推向北欧,包括立陶宛、爱沙尼亚、挪威、丹麦、罗马尼亚、白俄罗斯和俄罗斯等地区。

2021年4月,Nomad Foods宣布完成对Fortenova集团冷冻食品业务的收购。

欧洲动物性食品和饮料行业细分

动物性食品包括许多来自动物源的食品,例如鱼、家禽、牛、猪等。市场已按产品类型、分销渠道和地理位置进行细分。按产品类型划分,研究的市场分为加工肉类、乳制品饮料、冰淇淋、奶酪、酸奶和涂抹食品。加工肉类细分为培根、汉堡和烧烤、肉丸、香肠和其他加工肉类。乳制品饮料细分为调味和无调味。按分销渠道划分,市场分为超市/大卖场、便利店、网上零售店和其他分销渠道。按国家/地区划分,研究的市场分为英国、德国、法国、比利时、意大利、西班牙、荷兰、瑞士、瑞典、丹麦、挪威、芬兰、葡萄牙和欧洲其他国家。该报告提供了上述细分市场的市场规模和价值预测(百万美元)。

| 加工肉制品 | 熏肉 |

| 汉堡和烧烤 | |

| 肉丸 | |

| 香肠 | |

| 其他加工肉类 | |

| 乳制品饮料 | 调味 |

| 无味 | |

| 冰淇淋 | |

| 奶酪 | |

| 酸奶 | |

| 食品涂抹酱 |

| 超市/大卖场 |

| 便利店 |

| 网上零售店 |

| 其他分销渠道 |

| 英国 |

| 德国 |

| 法国 |

| 比利时 |

| 意大利 |

| 西班牙 |

| 荷兰 |

| 瑞士 |

| 瑞典 |

| 丹麦 |

| 挪威 |

| 芬兰 |

| 葡萄牙 |

| 欧洲其他地区 |

| 按产品类型 | 加工肉制品 | 熏肉 |

| 汉堡和烧烤 | ||

| 肉丸 | ||

| 香肠 | ||

| 其他加工肉类 | ||

| 乳制品饮料 | 调味 | |

| 无味 | ||

| 冰淇淋 | ||

| 奶酪 | ||

| 酸奶 | ||

| 食品涂抹酱 | ||

| 按分销渠道 | 超市/大卖场 | |

| 便利店 | ||

| 网上零售店 | ||

| 其他分销渠道 | ||

| 国家 | 英国 | |

| 德国 | ||

| 法国 | ||

| 比利时 | ||

| 意大利 | ||

| 西班牙 | ||

| 荷兰 | ||

| 瑞士 | ||

| 瑞典 | ||

| 丹麦 | ||

| 挪威 | ||

| 芬兰 | ||

| 葡萄牙 | ||

| 欧洲其他地区 | ||

欧洲动物性食品和饮料市场研究常见问题解答

目前欧洲动物性食品和饮料市场规模有多大?

欧洲动物性食品和饮料市场预计在预测期内(2024-2029)复合年增长率为 3.93%

谁是欧洲动物性食品和饮料市场的主要参与者?

Danone SA、Nestle SA、Nomad Foods、Royal FrieslandCampina NV、Unilever PLC 是在欧洲动物性食品和饮料市场运营的主要公司。

欧洲动物性食品和饮料市场涵盖几年?

该报告涵盖了欧洲动物性食品和饮料市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了欧洲动物性食品和饮料市场历年规模:2024年、2025年、2026年、2027 年、2028 年和 2029 年。

页面最后更新于:

欧洲动物性食品和饮料行业报告

Mordor Intelligence™ 行业报告创建的 2024 年欧洲动物性食品和饮料市场份额、规模和收入增长率统计数据。欧洲动物性食品和饮料分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。