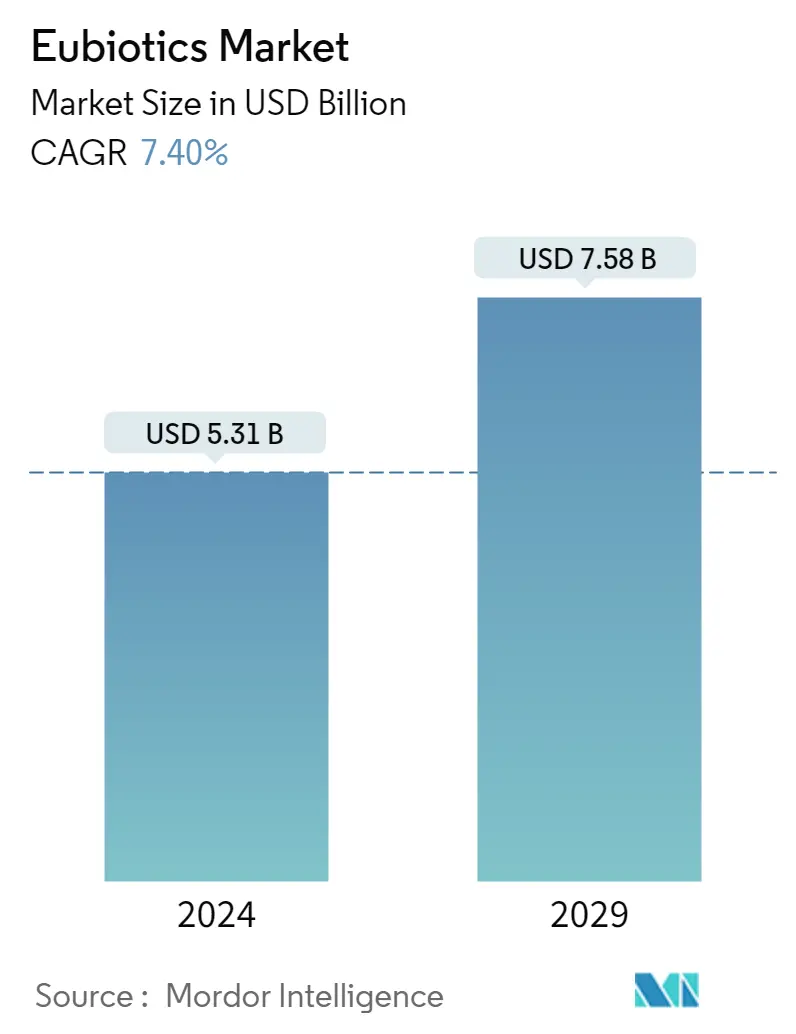

益生菌市场规模

| 研究期 | 2019 - 2029 |

| 市场规模 (2024) | USD 53.1亿美元 |

| 市场规模 (2029) | USD 75.8亿美元 |

| CAGR(2024 - 2029) | 7.40 % |

| 增长最快的市场 | 亚太地区 |

| 最大的市场 | 亚太地区 |

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

益生菌市场分析

2024年优生素市场规模预计为53.1亿美元,预计到2029年将达到75.8亿美元,在预测期内(2024-2029年)复合年增长率为7.40%。

COVID-19 大流行对益生菌行业产生了一定程度的影响。由于主要市场的社会限制,公司遭受了经济损失,对该行业的影响好坏参半。然而,大流行导致人们越来越认识到抗生素对动物的不利影响,从而对市场的增长产生了积极影响。

优生素市场正在作为动物饲料行业的抗生素替代品或抗菌剂副产品而兴起,旨在增强牲畜的免疫力和肠道健康,同时充当牲畜营养。制造商致力于保持益生素生产中所用成分的平衡,以优化营养吸收。此外,北美和欧洲对抗生素的禁令、天然饲料级价格的上涨以及使用饲料酶降低饲料级成本也有助于市场的增长。

益生菌引领市场,并在 2021 年占全球收入的主要份额。益生菌的需求是由其不断增长的利用率推动的,因为益生菌会产生特定的抗菌物质,从而增强免疫力。例如,包括undefined屎肠球菌在内的益生菌可用于多种最终用途,包括免疫发展和肠道健康维护。此外,人们对益生菌使用的认识不断提高,以及主要制造商为推广益生菌使用而采取的战略举措,预计将在预测期内推动该产品的需求。

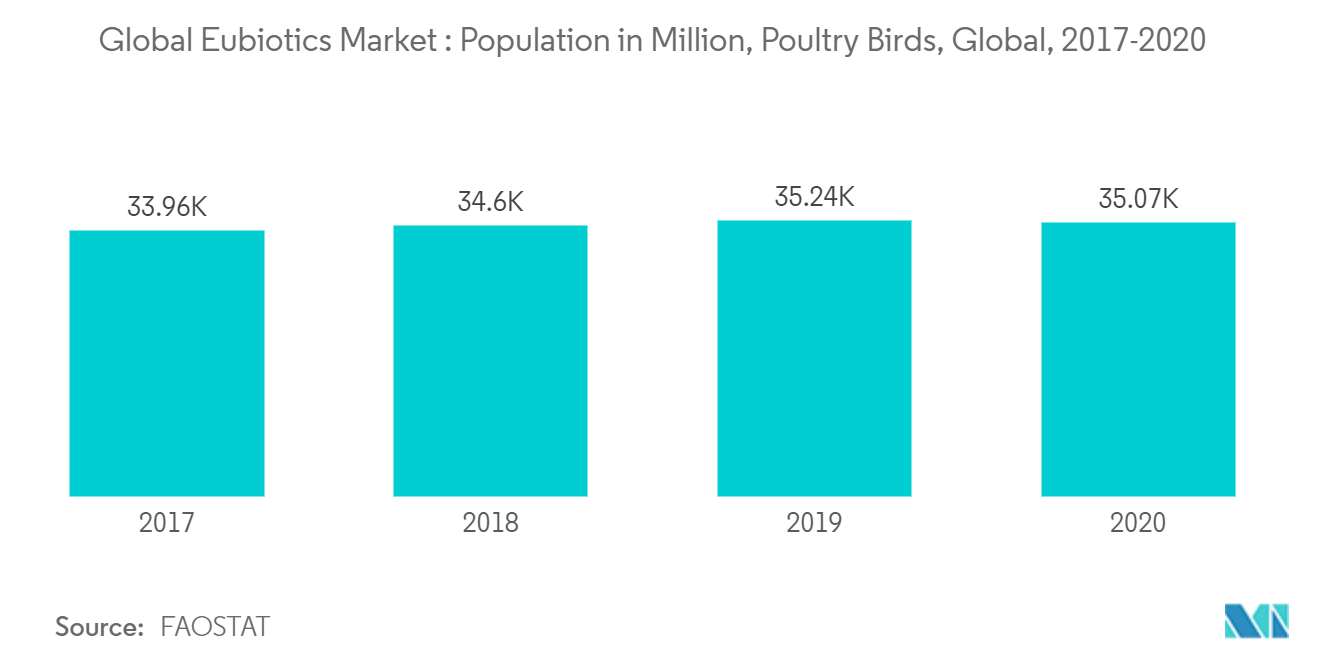

家禽饲料成为最大的最终用途细分市场,2021 年占全球收入的 20% 以上。对禽肉的需求不断增长以及对肉质量的担忧正在推动该细分市场的增长。全球对禽肉和鸡蛋等产品的需求不断增长,从而迫使家禽业参与者采取有效的方法来提高产量。

益生菌市场趋势

畜牧业产业化

畜牧业在过去十年中发生了重大变化。商业畜牧生产及其相关价值链满足了不断增长的需求。在中国、日本和印度等许多市场,畜牧业已转变为高度多元化的活动,强调对农场动物的科学管理,提高生产力并节省成本。据世界银行称,工业化肉类生产的增长速度是传统肉类生产的六倍。随着肉类大规模生产的增加,无地肉类生产设施的趋势正在迎头赶上。大规模肉类生产会导致高耗水量以及土壤和水污染。据估计,动物消耗的氮和磷中有 60-90% 以动物粪便的形式作为污染物。提高饲料的消化率是益生菌最重要的功能之一,它有助于将这些营养物质吸收到动物组织中,从而减少动物废物。通过帮助改善肉用动物的体重并名义上减少牲畜饲养对环境的影响,随着牲畜饲养工业化程度的提高,预计益生菌的使用将会增加。

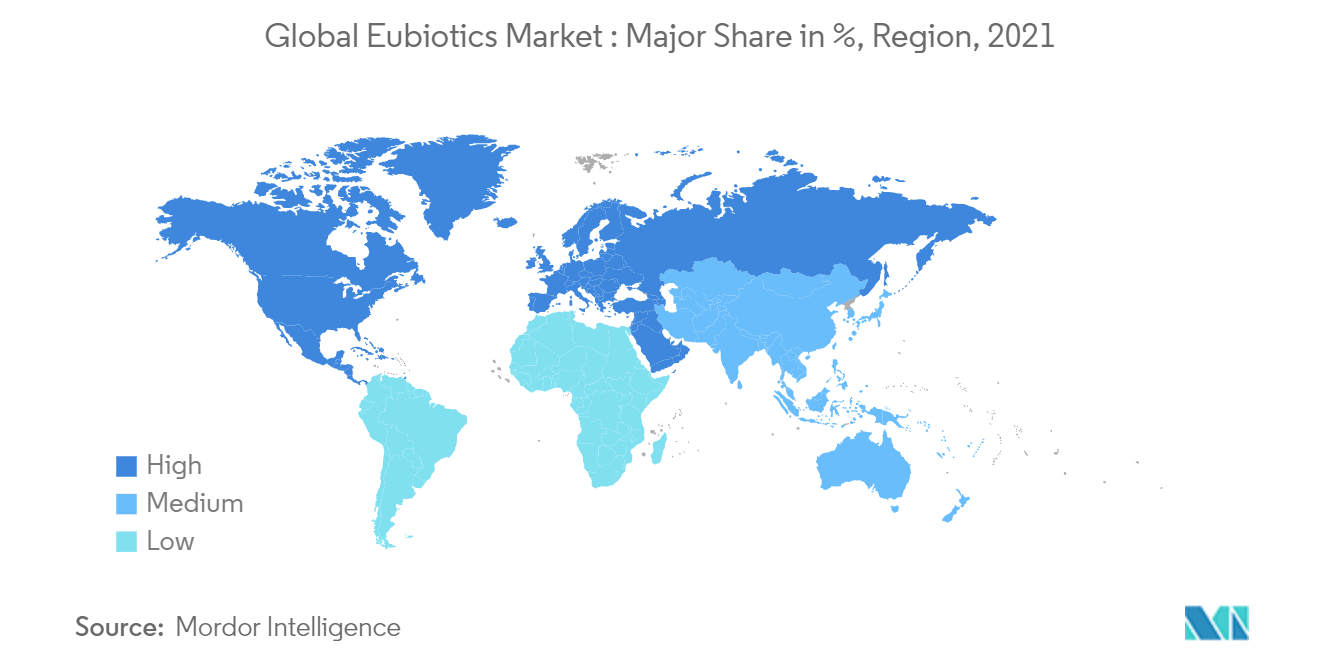

欧洲益生菌消费量增加

欧洲成为最大的区域市场,2020 年占全球收入的 40% 以上。畜牧生产者努力遵守现行法规并禁止使用抗生素,导致产品需求旺盛。该地区益生菌市场增长的特点是存在严格的法律法规,禁止使用抗生素,预计这将使市场受益。对益生菌的使用及其益处的强烈认识、市场参与者的存在以及德国、英国、法国和西班牙等国家的强劲需求正在推动整个地区的需求。

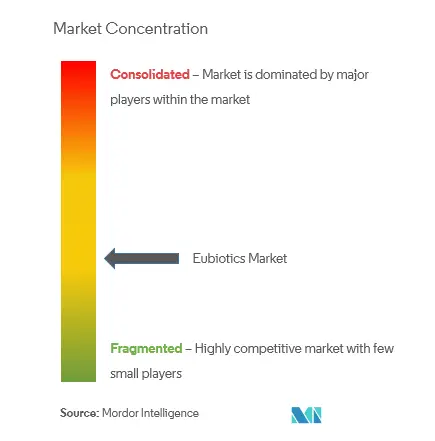

益生菌产业概况

优生素市场分散且竞争激烈,其特点是存在多个在全球运营的小型、中型和大型行业参与者。领先公司专注于收购饲料厂,而小型制造商正在扩大其在本地和国外市场的业务。一些参与者通过收购或合并国外市场的制造商来扩大其地域影响力。市场主要参与者正在实施各种战略,包括扩大产品组合、并购和合作伙伴关系,以增加业务份额并挖掘增长机会。

益生菌市场领导者

-

BASF SE

-

Cargill Inc.

-

Koninklijke DSM NV

-

Lallemand Inc.

-

Novus International Inc.

*免责声明:主要玩家排序不分先后

益生元市场新闻

2021 年 7 月,Koninklijke DSM NV(皇家帝斯曼)收购了 Midori USA Inc.,这是一家初创公司,主要从事开发有针对性的益生素,以改善环境影响和动物健康。该公司推出了一项新技术,可以识别源自天然食品糖的聚糖,并调节动物肠道微生物群的功能方式。这些聚糖有助于对动物肠道健康产生持续有效的影响,进一步改善动物健康并提高饲料中营养物质的利用率。

2021年,Novus International与美国生物科技公司Agrivida展开研发合作。通过此次合作,公司将探索新产品开发的可能性,这可能会推动公司的益生菌业务。

2020 年,科。 Hansen Holding AS 推出了一种用于奶牛和肉牛的新型益生菌,名为Bovacillus。它是一种特殊类型的益生菌,因为其芽孢杆菌孢子能够在饲料生产、制备和胃肠道内的恶劣条件下生存。新产品将帮助公司巩固其在动物保健营养行业的地位。

益生元市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场概况

4.2 市场驱动因素

4.3 市场限制

4.4 波特五力分析

4.4.1 供应商的议价能力

4.4.2 买家的议价能力

4.4.3 新进入者的威胁

4.4.4 替代产品的威胁

4.4.5 竞争激烈程度

5. 市场细分

5.1 类型

5.1.1 益生菌

5.1.1.1 乳酸杆菌

5.1.1.2 双歧杆菌

5.1.1.3 其他益生菌

5.1.2 益生元

5.1.2.1 菊粉

5.1.2.2 低聚果糖

5.1.2.3 低聚半乳糖

5.1.2.4 其他益生元

5.1.3 有机酸

5.1.4 精油

5.2 动物类型

5.2.1 反刍动物

5.2.2 家禽

5.2.3 猪

5.2.4 水产养殖

5.2.5 其他动物类型

5.3 地理

5.3.1 北美

5.3.1.1 美国

5.3.1.2 加拿大

5.3.1.3 墨西哥

5.3.1.4 北美其他地区

5.3.2 欧洲

5.3.2.1 德国

5.3.2.2 英国

5.3.2.3 法国

5.3.2.4 西班牙

5.3.2.5 俄罗斯

5.3.2.6 意大利

5.3.2.7 欧洲其他地区

5.3.3 亚太

5.3.3.1 中国

5.3.3.2 日本

5.3.3.3 印度

5.3.3.4 澳大利亚

5.3.3.5 亚太其他地区

5.3.4 南美洲

5.3.4.1 巴西

5.3.4.2 阿根廷

5.3.4.3 南美洲其他地区

5.3.5 中东和非洲

5.3.5.1 南非

5.3.5.2 中东和非洲其他地区

6. 竞争格局

6.1 最常用的策略

6.2 市场份额分析

6.3 公司简介

6.3.1 BASF SE

6.3.2 Cargill Incorporated

6.3.3 Novozymes

6.3.4 E. I. du Pont de Nemours and Company

6.3.5 Kemin Industries Inc.

6.3.6 Lallemand Inc.

6.3.7 Koninklijke DSM NV

6.3.8 Chr. Hansen Holding AS

6.3.9 Addcon

6.3.10 Novus International Inc.

7. 市场机会和未来趋势

8. COVID-19 对市场的影响

益生菌产业细分

报告范围包括益生元作为一类饲料添加剂,包括益生元、益生菌、精油和有机酸。益生菌市场按类型、动物类型和地理位置进行细分。该报告提供了所有上述细分市场的市场规模和价值(以百万美元计)的预测。

| 类型 | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| 动物类型 | ||

| ||

| ||

| ||

| ||

|

| 地理 | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

益生菌市场研究常见问题解答

益生菌市场有多大?

预计到 2024 年,优生素市场规模将达到 53.1 亿美元,并以 7.40% 的复合年增长率增长,到 2029 年将达到 75.8 亿美元。

目前益生菌市场规模有多大?

2024年,益生菌市场规模预计将达到53.1亿美元。

谁是益生菌市场的主要参与者?

BASF SE、Cargill Inc.、Koninklijke DSM NV、Lallemand Inc.、Novus International Inc. 是在 Eubiotics 市场运营的主要公司。

益生菌市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的益生菌市场份额最大?

2024年,亚太地区将占据益生菌市场最大的市场份额。

这个益生元市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,益生菌市场规模估计为49.4亿美元。该报告涵盖了益生菌市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了益生菌市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

益生菌行业报告

Mordor Intelligence™ 行业报告创建的 2024 年优生素市场份额、规模和收入增长率统计数据。益生元分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。