| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

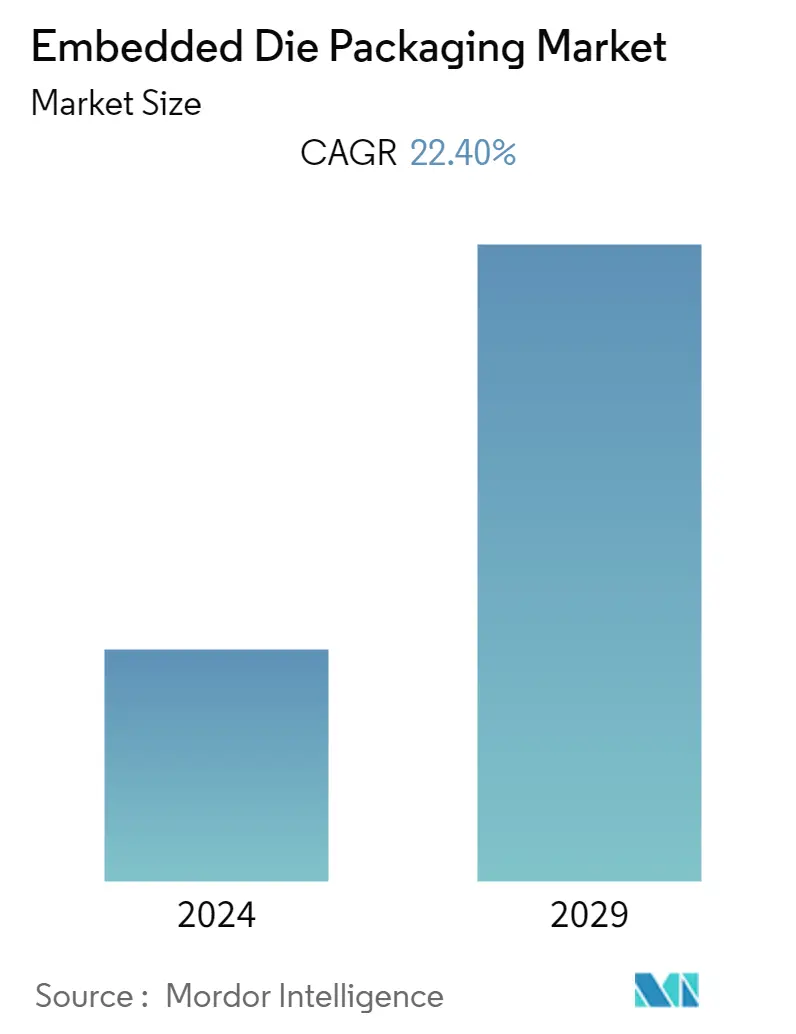

| CAGR | 22.40 % |

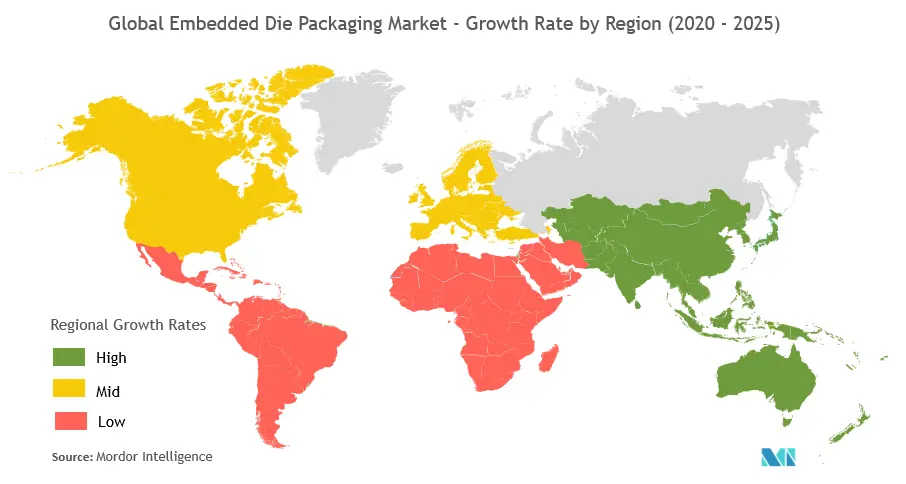

| 增长最快的市场 | 亚太地区 |

| 最大的市场 | 北美 |

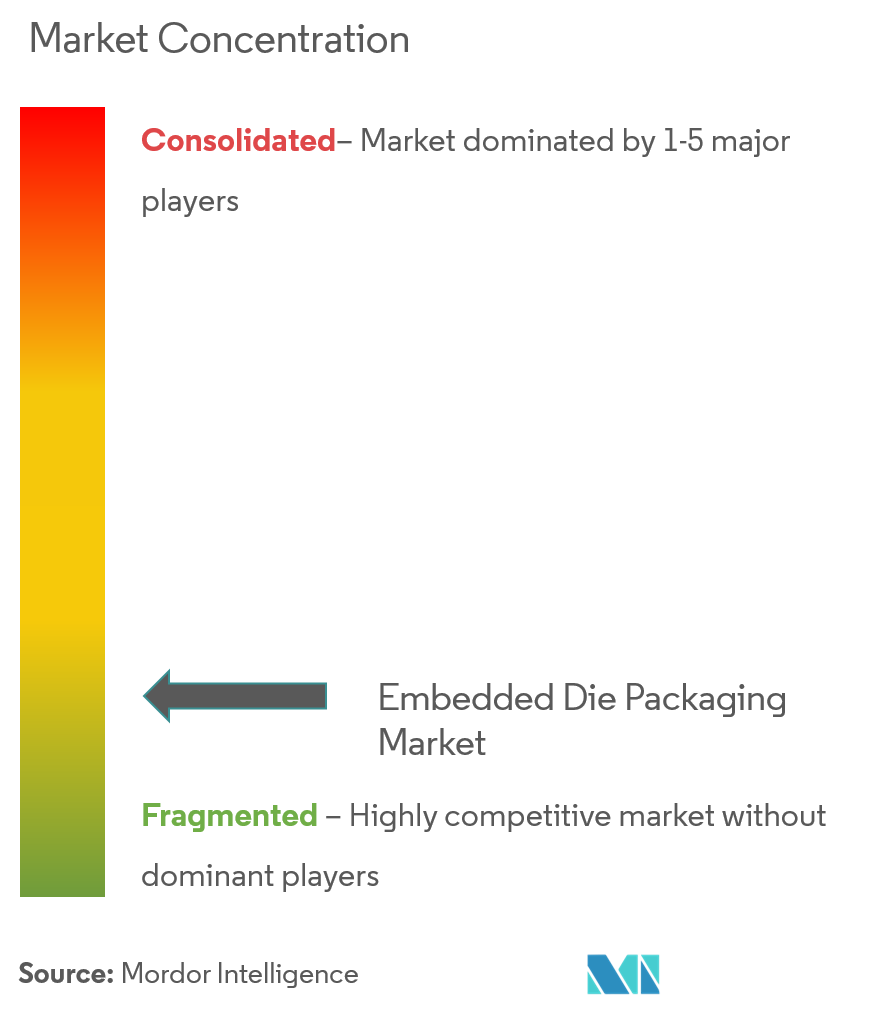

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

嵌入式芯片封装市场分析

2020年嵌入式芯片封装市场价值为523亿美元,预计到2026年将达到1752.7亿美元,预计在预测期内(2021-2026年)复合年增长率为22.4%。具有嵌入式芯片解决方案的 3D 封装作为下一代设备的集成工具变得更具吸引力,这将成为未来的关键趋势。

- 随着产品变得越来越小并嵌入更多功能,设备的不断小型化正在推动市场发展。微机械加工和纳米技术在从生物医学应用到化学微反应器和传感器的组件小型化中发挥着越来越重要的作用。例如,蓝牙 WiFi 模块在当今的高密度移动设备上需要最小的电路板面积。

- 改进的电气和热性能正在推动市场发展。对于电源管理和移动无线应用,嵌入式技术已被评估为取代组装制造,不仅厚度更薄,而且具有卓越的热性能。嵌入式芯片的热性能比带铜夹的 PQFN 好约 17%。此外,还利用电动汽车嵌入式芯片和再分布层(RDL)技术开发了一种新型可扩展的先进功率器件封装,以提高电气和热性能。

- 此外,由于其在高频下优异的电气性能,该技术也被认为是新兴电信应用的一项有前途的技术。有助于在电信应用中部署该技术的各种优点包括增加电子电路的功能和效率、功率和信号电感、改进的可靠性以及更高的信号密度。

- 由于测试、检查和返工困难,嵌入式芯片技术对市场的增长提出了挑战。随着特征(线条和空间)缩小到 2μm 及以下,缺陷变得更加难以发现。此外,在某些应用中,在通孔中寻找碎片也成为一个问题。

- 自COVID-19爆发以来,电子行业受到严重打击,对其供应链和生产设施产生了重大影响。 2月和3月期间,中国和台湾的生产陷入停滞,这影响了世界各地的各个整车厂。

嵌入式芯片封装市场趋势

柔性电路板模具预计将占据重要市场份额

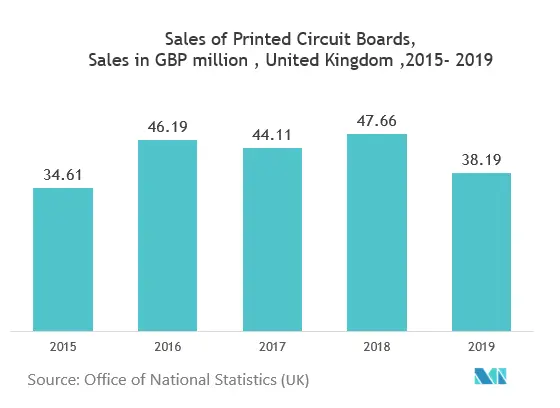

- 随着技术的不断进步,印刷电路板的产品销售额不断增加,并且随着柔性板在各种可穿戴和物联网设备中的采用越来越多,预计未来销售额将进一步增长。

- 可拉伸电子产品 (SC) 迄今为止已经商业化,并有多种形状和形式。该技术使用标准印刷电路板,主要是柔性板,其中液体注射成型技术涉及弹性体嵌入的可拉伸电子电路,从而实现了坚固可靠的产品。例如,在军事用途中,制服和盔甲可以嵌入灵活的轻型冲击传感器,可以存储并提供有关战斗期间受伤的更好信息。

- 柔性混合电子(FHE)被认为是电子电路制造的一种新颖方法,旨在结合传统电子和印刷电子的优点。额外的组件和尽可能多的导电互连可以印刷到柔性基板上,而 IC 是使用光刻技术生产的,然后作为裸芯片安装。

- 柔性电路的嵌入活动在各种微型电子设备中的应用处于高趋势。例如,2019 年 9 月,IDEMIA 和 Zwipe 合作开发了生物识别支付卡解决方案,该解决方案计划以其相对较少的组件数量而著称,安全元件和微控制器等全部嵌入在一个单一的芯片中。芯片安装在柔性印刷电路板上。

- 此外,用于运动应用和医疗保健的自主系统主要受益于较小的外形尺寸,因为微小的结构可以带来最大的灵活性和舒适度。将商用 IC 嵌入柔性电路板 (FCB) 中可以减小系统的整体尺寸。液晶聚合物(LCP)作为传感器的基础材料在医疗产品中得到广泛应用。用于医疗应用的微型智能传感器模块可以使用传统的柔性电路薄膜和标准组装工艺和设备,由 LCP 基板制造。

北美预计将占据重要市场份额

- 该地区的国家,例如美国,协助世界进行与半导体行业相关的制造、设计和研究,美国也是半导体封装创新的领跑者,在19个州拥有80家晶圆制造厂,正在实施新技术例如通过嵌入式芯片实现小型化等。除此之外,全球参与者在这个国家的投资也正在推动市场的发展。

- 例如,英特尔正在通过嵌入式多芯片互连桥 (EMIB) 使用英特尔的 3D 系统级封装技术来实现下一代平台,这是一种优雅且经济高效的异构芯片封装内高密度互连方法。业界将这种应用称为2.5D封装集成。嵌入式多芯片互连桥 (EMIB) 没有使用其他 2.5D 方法中常见的大型硅中介层,而是使用具有多个布线层的非常小的桥芯片。该桥芯片作为我们的基板制造过程的一部分嵌入。

- 除此之外,美国是世界上一些主要汽车制造商的所在地,它们正在投资电动汽车领域。嵌入式系统通过自适应巡航控制等驾驶员辅助功能提高了驾驶舒适度。此外,为了实现显着的节能,必须采用分布式嵌入式控制方法来控制整个车辆的电源管理。这将增加对嵌入式芯片技术的需求。

嵌入式芯片封装行业概述

由于汽车、工业和消费电子产品的最终用户数量不断增加,嵌入式芯片封装市场变得支离破碎。市场上现有的参与者正在努力通过迎合更新的技术来保持竞争优势,例如 5G 电信、高性能数据中心、紧凑型电子设备等。主要参与者是 Microsemi Corporation、Fujikura Ltd 等。市场是——。

- 2020 年 10 月 - 美国国防部授予英特尔联邦有限责任公司其异构集成原型 (SHIP) 计划第二阶段的费用。 SHIP计划使美国政府能够获得英特尔在亚利桑那州和俄勒冈州最先进的半导体封装能力,并利用英特尔每年数百亿美元的研发和制造投资所创造的能力。该项目由海军水面作战中心起重机分部执行,并由国家安全技术加速器管理。

- 2019 年 9 月 - 基于 FPGA 的硬件加速器器件和高性能 eFPGA IP 的领先供应商 Achronix 半导体公司加入了台积电 IP 联盟计划,该计划是台积电开放创新平台 (OIP) 的关键组成部分。 Achronix 在台积电开放创新平台生态系统论坛的展位上展示了其 Speedcore IP 如何针对每个客户的应用进行独特的调整和优化。

嵌入式芯片封装市场领导者

-

Microsemi Corporation

-

Fujikura Ltd.

-

Infineon Technologies AG

-

ASE Group

-

AT&S Company

- *免责声明:主要玩家排序不分先后

嵌入式芯片封装市场新闻

。

嵌入式芯片封装行业细分

嵌入式芯片被描述为放置或形成在有机电路板、模块或芯片封装的内层上的无源元件或IC(集成电路)。随着便携式电子设备数量的增加、医疗保健和汽车设备应用的增加以及相对于其他先进封装技术的优势正在推动市场增长。

| 平台 | 硬板模具 |

| 柔性板模具 | |

| IC封装基板 | |

| 最终用户 | 消费类电子产品 |

| 信息技术和电信 | |

| 汽车 | |

| 卫生保健 | |

| 其他最终用户 | |

| 地理 | 美洲 |

| 欧洲和中东和非洲 | |

| 亚太 |

嵌入式芯片封装市场研究常见问题解答

目前嵌入式芯片封装市场规模有多大?

嵌入式芯片封装市场预计在预测期内(2024-2029)复合年增长率为 22.40%

谁是嵌入式芯片封装市场的主要参与者?

Microsemi Corporation、Fujikura Ltd.、Infineon Technologies AG、ASE Group、AT&S Company 是嵌入式芯片封装市场的主要运营公司。

嵌入式芯片封装市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在嵌入式芯片封装市场中占有最大份额?

2024年,北美在嵌入式芯片封装市场中占据最大的市场份额。

该嵌入式芯片封装市场涵盖了哪些年份?

该报告涵盖了嵌入式芯片封装市场多年的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了嵌入式芯片封装市场多年的规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

嵌入式芯片封装行业报告

Mordor Intelligence™ 行业报告创建的 2024 年嵌入式芯片封装市场份额、规模和收入增长率统计数据。嵌入式芯片封装分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。