| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

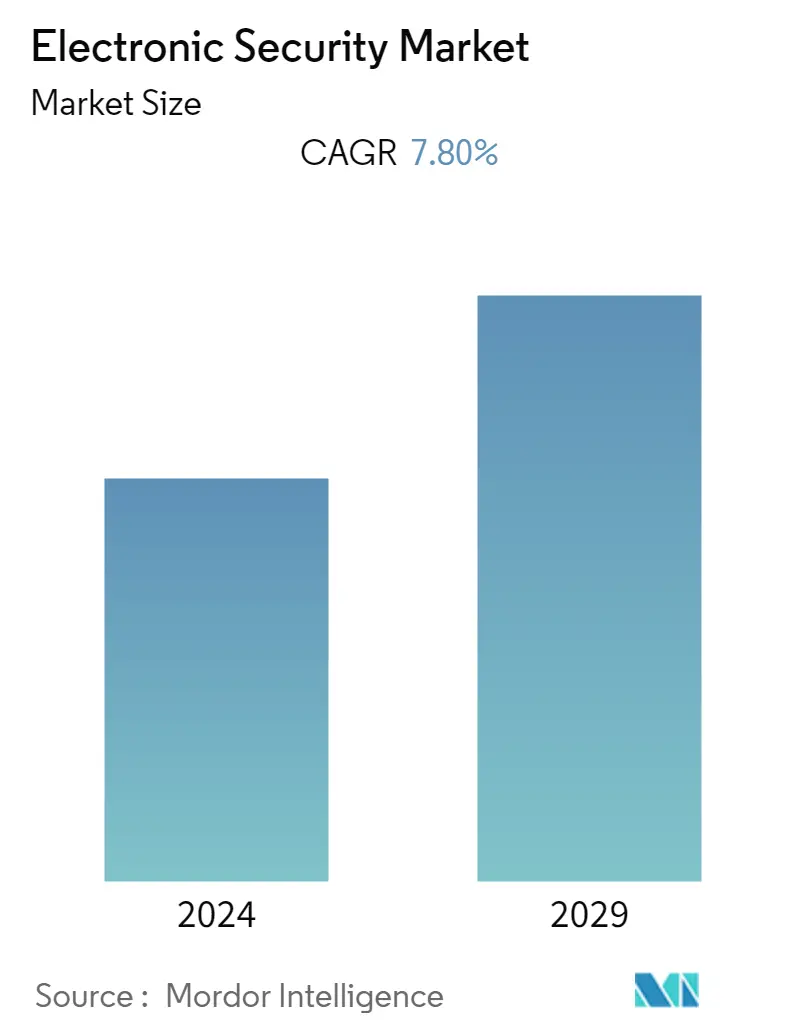

| CAGR | 7.80 % |

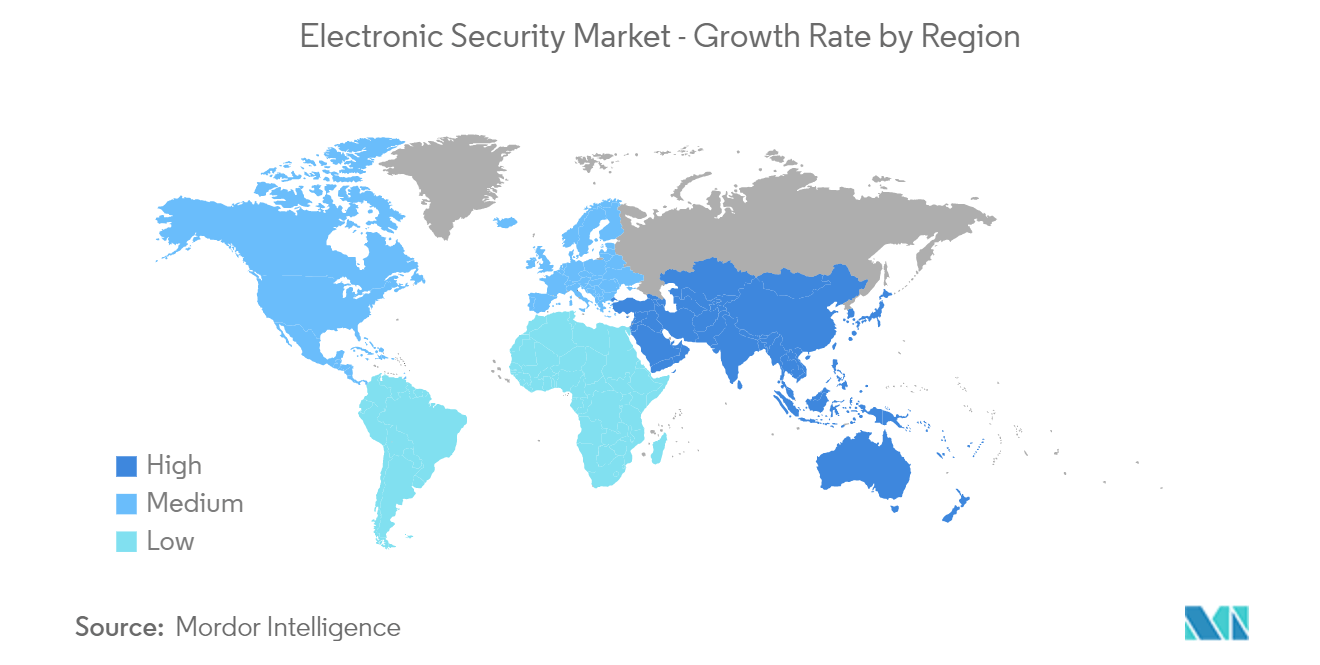

| 增长最快的市场 | 亚太 |

| 最大的市场 | 北美 |

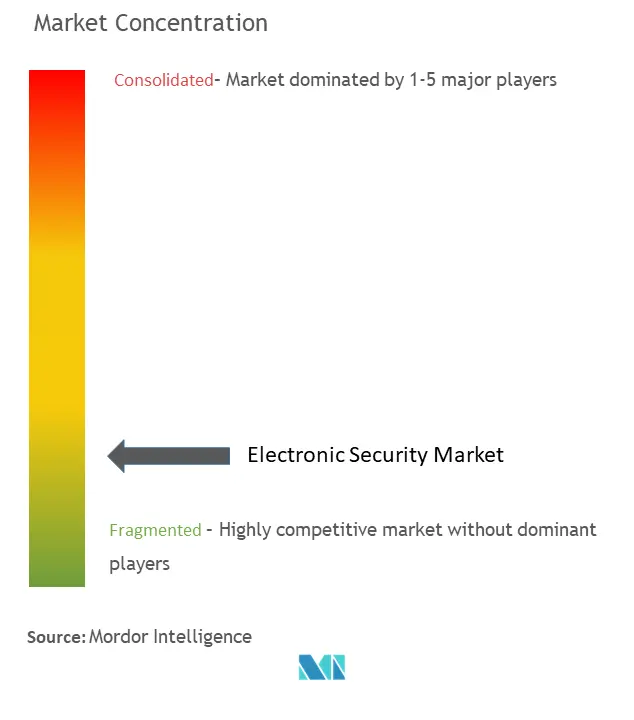

| 市场集中度 | 低的 |

主要参与者*免责声明:主要玩家排序不分先后 |

电子安全市场分析

电子安全市场规模预计将从 2023 年的 523.7 亿美元增长到 2028 年的 762.4 亿美元,预测期内(2023-2028 年)复合年增长率为 7.80%。

COVID -19 大流行推动了电子安全的创建,强调了对于在不久的将来维持更广泛的业务势头至关重要的技术。随着大流行导致商业运营数字化的兴起,印度对电子安全系统的需求显着增长。

- 在 COVID-19 大流行期间,出于其他原因,IP 视频监控主要用于安全目的。这些高端摄像机配备了高性能计算能力和视频分析能力,使用户能够将实时图像转换为大数据分析。在社交距离实践和规范下,通常采用多种视频分析技术来采取预防措施,包括队列管理、人数统计、人群检测和个人防护装备(PPE)。

- 电子安全系统对使用主电源和备用电源(例如电池等)的设施或区域执行安全操作,例如访问控制、警报、监视或入侵控制。它还具有一些操作,例如电气和机械齿轮。一种安全系统的持久性纯粹基于要保护的区域及其威胁。

- 电子安全涉及通过预期未经批准的个人和财产访问来利用防御性控制的创造。政府是此类安全管理机构的多才多艺且重要的客户。业务部门还为其员工使用安全系统。如今,人们在国内的各种应用和小型商店中都可以看到它们的使用。

- 各国政府正在投资降低全球不断上升的犯罪率。实施大规模监视系统有助于追踪嫌疑人。为了应对不安全驾驶,道路上的车牌读取器 (LRP) 不断增加。根据 NHTSA 2021 年报告,2021 年的死亡率为每 1 亿英里行驶里程 1.33 人。此类机动车死亡的根本原因是超速。

- 此外,医护人员必须在严格控制的条件下处理、消毒和操作许多消耗品和一次性医疗产品,以确保患者安全。通过在医疗设备中开发身份验证和安全功能,制造商和医疗保健中心可以帮助确保这些有限用途的医疗产品不会重复使用或使用得太频繁,并且可以有效地检测到假冒产品并将其从供应链中剔除。

- 此外,持续的数字化和视频监控系统的不断增加的部署正在加速市场的增长。该行业见证了安全、监控和网络产品近期创新的增长,逐渐降低了专业产品的成本并提高了其整体效率。此外,这些进步还最大限度地降低了场所内监控基础设施的部署成本。

- 市场上对初创公司的投资也有所增加。例如,中端市场私募股权公司 LDC 最近宣布向无线闭路电视 (WCCTV) 投资 3600 万美元,后者是一家可重新部署监控解决方案提供商。

电子安全市场趋势

监控安全系统预计将占据重要份额

- 由于技术的不断发展,监控系统对于保护家庭和企业的安全至关重要。技术进步也带来了更有效的记录和存储方法。此外,即使是小企业主现在也可以以相对实惠的价格使用强大的监控系统。负担能力因素是这些系统的主要驱动因素,特别是在发展中国家,产品的成本往往成为购买任何产品的决定因素。

- 据量子公司称,监控摄像头现在是世界上最大的数据生成器。摄像机数量的增加提供了更高的分辨率和分析能力,这显着增加了对支持安全基础设施的需求,从而推动了对最新技术、更大规模和更高性能的需求。

- 为了应对不断上升的犯罪率,各国政府正在投资应对全球不断上升的犯罪率。实施大规模监控系统有助于政府机构追踪犯罪嫌疑人。例如,根据美国政府问责办公室(GAO)的一份报告,美国联邦机构正计划扩大面部识别系统的使用。

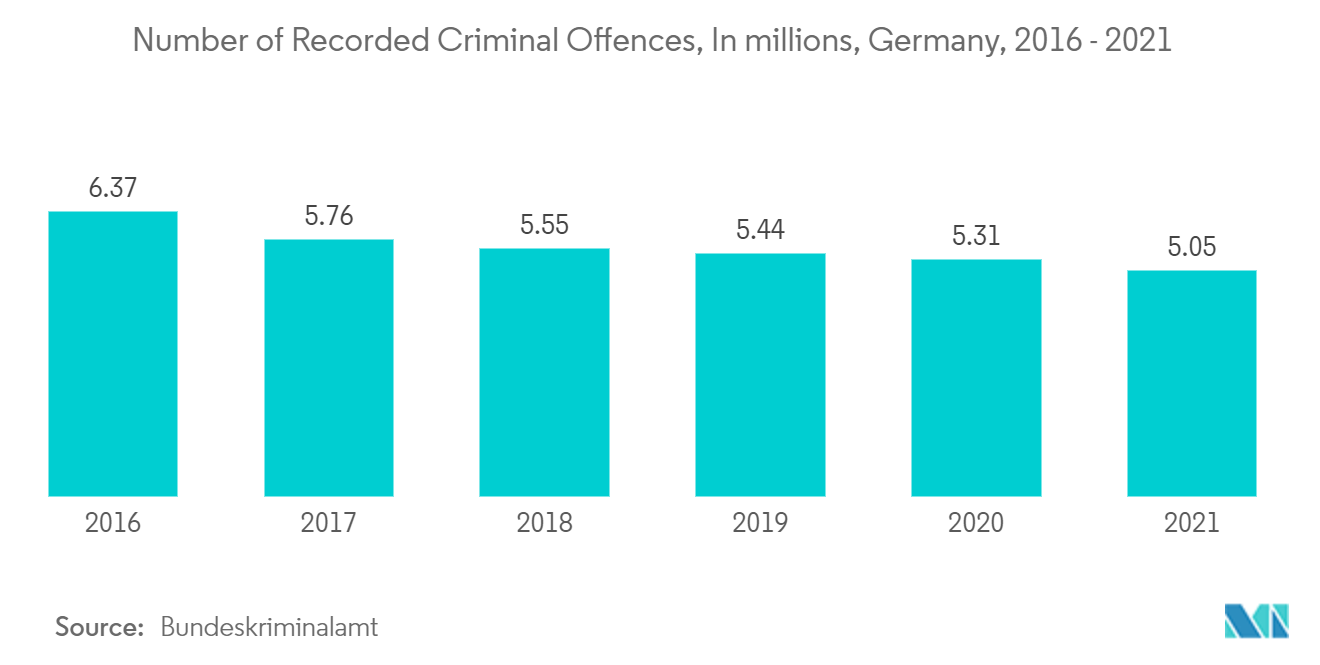

- 报告称,接受调查的 24 个机构中有 10 个计划到 2023 年扩大该技术的使用范围。此外,根据联邦刑事犯罪局的说法,刑事犯罪仍然是一个持续关注的问题。例如,2021年,登记的犯罪案件约为505万起,如此高的刑事案件统计数据直接对市场的增长产生积极影响。

- 此外,随着安全漏洞和物理安全事件的增加,对监控和安全系统的需求预计也会增加。例如,根据视频监控公司 Pro-Vigil 最近进行的一项调查,28% 的受访者表示 2021 年人身事件有所增加,而 2020 年调查中这一比例为 20%。

- 很大一部分(27%)的受访者甚至认为今年此类事件将继续增加。调查还强调,越来越多的企业正在使用远程视频监控 (RVM) 服务,以经济高效的方式成功保护其资产和站点。然而,大多数用户没有充分利用其安全监控之外的全部功能。

- 此外,视频分析以及视频监控摄像头识别潜在重罪犯的有效性正在帮助政府机构降低各国的犯罪率,预计这将增加对综合监控系统的需求。例如,印度古吉拉特邦苏拉特警方在 114 个不同地点运营着一个由 604 个摄像头组成的网络,可以轻松侦查犯罪分子。

- 此外,他们一直在使用部署在指挥控制中心的基于视频的分析解决方案来跟踪街头犯罪。部署的软件是面部识别和自动车牌识别(ANPR)解决方案。整体解决方案还包括用于检测超速情况的软件。

亚太地区预计将成为增长最快的市场

- 亚洲各国政府正在采取更多举措,让本国更加安全。智慧城市的发展是基础设施发展的重要部分之一,其中包括报警系统、监控系统和访问控制的应用。

- 例如,越南政府最近启动了一项耗资9100万美元的项目,在该国所有高速公路和国道上安装交通监控摄像头。此外,政府正在投资监控系统,以加强沿海地区的边境。

- 此外,印度政府去年将数字印度计划的支出提高了 23%,达到 4.8 亿美元。增长主要集中在对电子制造、研发、网络安全以及 IT 和 IT 支持服务的推广的激励措施上。此外,网络安全项目、信息技术和信息产业促进资金分配分别从12亿美元和1亿美元提高到20亿美元。这显着促进了电子安全领域的市场增长。

- 印度政府也在稳步增加国内闭路电视摄像机的数量。例如,德里政府推出了一项视频监控计划,作为一项预防犯罪措施,在全市商业和住宅区以及学校安装 25 万台闭路电视摄像机。截至去年3月,德里政府五年内已斥资3200万美元在首都安装了13.2万个闭路电视摄像头。

- 亚太地区对智慧城市基础设施的投资也不断增加,为市场增长创造了有利的市场环境。例如,为了打造贸易、投资、区域交通中心和通往亚洲的战略门户,泰国政府的目标是到2024年实现100个智慧城市。对智慧城市的关注是泰国政府泰国4.0计划的重要组成部分,旨在将国家转变为高收入和提高生活质量的国家。

电子安防行业概况

由于存在许多大型和区域性参与者,电子安全市场竞争非常激烈。市场参与者正在采取产品创新、合作、兼并和收购等策略来扩大其地理范围并保持领先于竞争对手。该市场的一些主要参与者包括 Axis Communications AB、Bosch Security Systems Inc.、Honeywell International Inc.、Tyco Security Products 和 Checkpoint Systems Inc. 等。

- 2022 年 4 月,提供治理和访问安全解决方案的 Securden Inc. 获得了由纽约投资公司 Tiger Global Management 领投的 1050 万美元 A 轮投资。

- 2022 年 4 月,讯连科技宣布将其面部识别安全软件 FaceMe Security 与安讯士摄像头站集成。端到端集成将 FaceMe 的面部识别功能引入 AXIS 摄像机和 VMS 设置,将实时流监控和群组标记融合到无缝解决方案中。

电子安全市场领导者

-

Axis Communications AB

-

Bosch Security Systems Inc.

-

Honeywell International Inc.

-

Tyco Security Products

-

Checkpoint Systems Inc.

- *免责声明:主要玩家排序不分先后

电子安全市场新闻

- 2022 年 7 月 - 家庭安全移动应用提供商 AlfredCamera 宣布推出其首款安全摄像头 AlfredCam。在将服务范围从家庭安全软件扩展到硬件设备的同时,功能丰富的 1080p Wi-Fi 安全摄像头可在美国通过 AlfredCamera 应用程序进行预订。

- 2022 年 1 月 - 安大略省政府宣布追加 100 万美元用于该省打击枪支和帮派暴力。政府宣布通过安大略省闭路电视(CCTV)拨款计划提供资金,以帮助警察部门资助更换过时设备、增强现有技术并扩大多个地区闭路电视摄像机覆盖范围的项目

电子安防行业细分

电子安全包括实施电子技术和设备,以确保政府场所、商业和工业场所的有效物理安全。

该研究包括按产品类型(监控安全系统、报警系统、访问和控制系统、其他产品类型)、最终用户垂直领域(政府、交通、工业、银行、酒店、零售商店)细分的电子安全市场的详细细分、其他最终用户垂直领域)和地理位置(北美、欧洲、亚太地区、拉丁美洲、中东和非洲)。研究范围还涵盖了 COVID-19 对市场和受影响细分市场的影响。此外,研究还涵盖了在不久的将来影响市场增长的干扰因素。

上述所有细分市场的市场规模和预测均按价值(美元)提供。

| 按产品类型 | 监控安全系统 |

| 报警系统 | |

| 门禁系统 | |

| 其他产品类型 | |

| 按最终用户垂直领域 | 政府 |

| 运输 | |

| 工业的 | |

| 银行业 | |

| 酒店 | |

| 零售店 | |

| 其他最终用户垂直领域 | |

| 按地理 | 北美 |

| 欧洲 | |

| 亚太 | |

| 拉美 | |

| 中东和非洲 |

电子安全市场研究常见问题解答

目前电子安全市场规模有多大?

电子安全市场预计在预测期内(2024-2029)复合年增长率为 7.80%

电子安全市场的主要参与者是谁?

Axis Communications AB、Bosch Security Systems Inc.、Honeywell International Inc.、Tyco Security Products、Checkpoint Systems Inc. 是电子安全市场的主要运营公司。

电子安全市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的电子安全市场份额最大?

2024年,北美将占据电子安全市场最大的市场份额。

该电子安全市场涵盖哪些年份?

该报告涵盖了电子安全市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了电子安全市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

电子安防行业报告

Mordor Intelligence™ 行业报告创建的 2024 年电子安全市场份额、规模和收入增长率统计数据。电子安全分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。