诊断放射性药物和造影剂市场分析

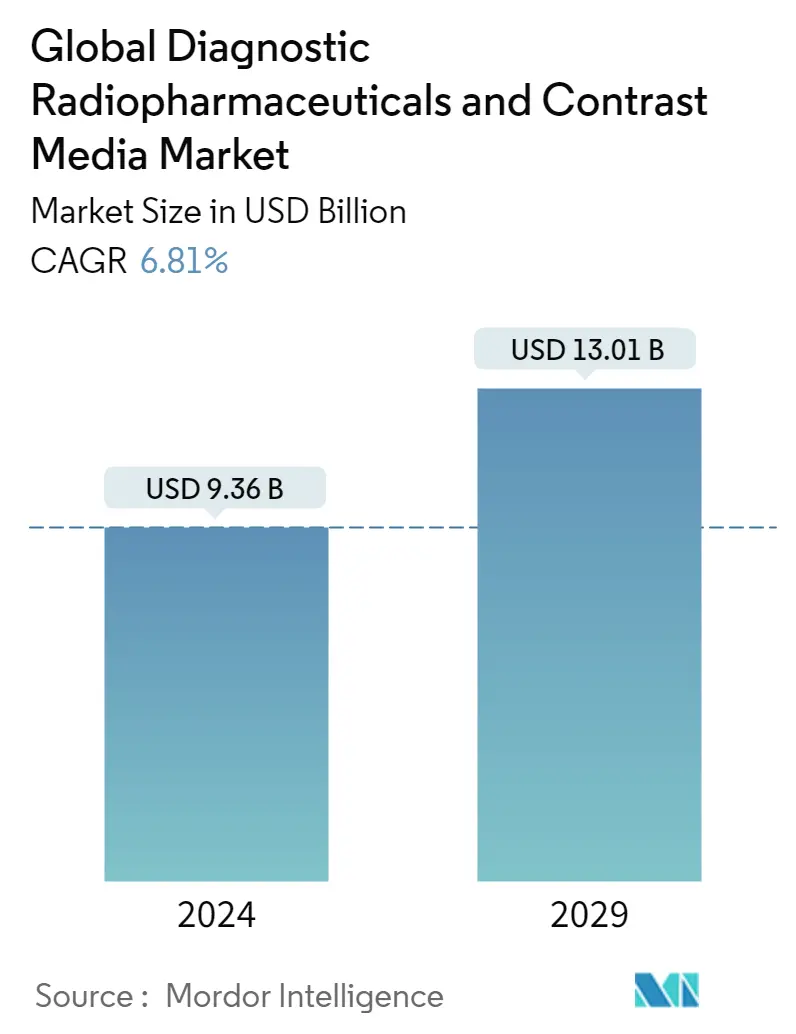

2024年,全球诊断放射性药物和造影剂市场规模估计为93.6亿美元,预计到2029年将达到130.1亿美元,在预测期内(2024-2029年)复合年增长率为6.81%。

COVID-19 大流行预计将影响所研究市场的增长。根据核医学杂志发表的研究报告,2020年7月,许多国家都出现了放射性药物供应问题,其中低收入地区受影响最严重。此外,根据 2020 年 9 月发表的核医学数量因 COVID-19 大幅下降研究中进行的一项调查,美国预定的诊断和治疗核成像程序在数量上分别减少了 50% 至 75%。大流行。因此,由于上述因素,预计所研究的市场将在大流行期间遭受短期负面影响。

由于技术发展、各种疾病诊断应用的增加、政府支持的增加以及全球癌症和心血管疾病等慢性病病例的增加,预计诊断放射性药物和造影剂市场将在预测期内增长。根据 Globocan 2020 情况说明书,全球估计诊断出 19,292,789 例新癌症病例,全球有近 9,958,133 人死于癌症。此外,根据国际癌症研究机构 (IARC) 的估计,到 2040 年,全球癌症负担预计将增至 2750 万新癌症病例和 1630 万人死亡。因此,日益增加的癌症负担预计将推动对诊断和有效治疗的需求,从而推动所研究市场的增长。此外,微创治疗程序的发展鼓励了成像设备的使用。图像引导需求的增加预计将推动市场发展。此外,政府对新技术开发的举措和资金预计将推动所研究市场的增长。例如,2019年7月,美国政府通过了一项名为2019年医疗保险诊断放射性药物支付公平法案的新法案。新法案旨在通过改变影像服务医保支付方式,扩大对严重神经系统疾病的高针对性、更精准的诊断和治疗范围。然而,放射性药物较短的半衰期、严格的监管框架和高资本投资预计将阻碍市场增长。

诊断放射性药物和造影剂市场趋势

心脏病学细分市场占据最大的市场份额,预计在预测期内将保持其主导地位

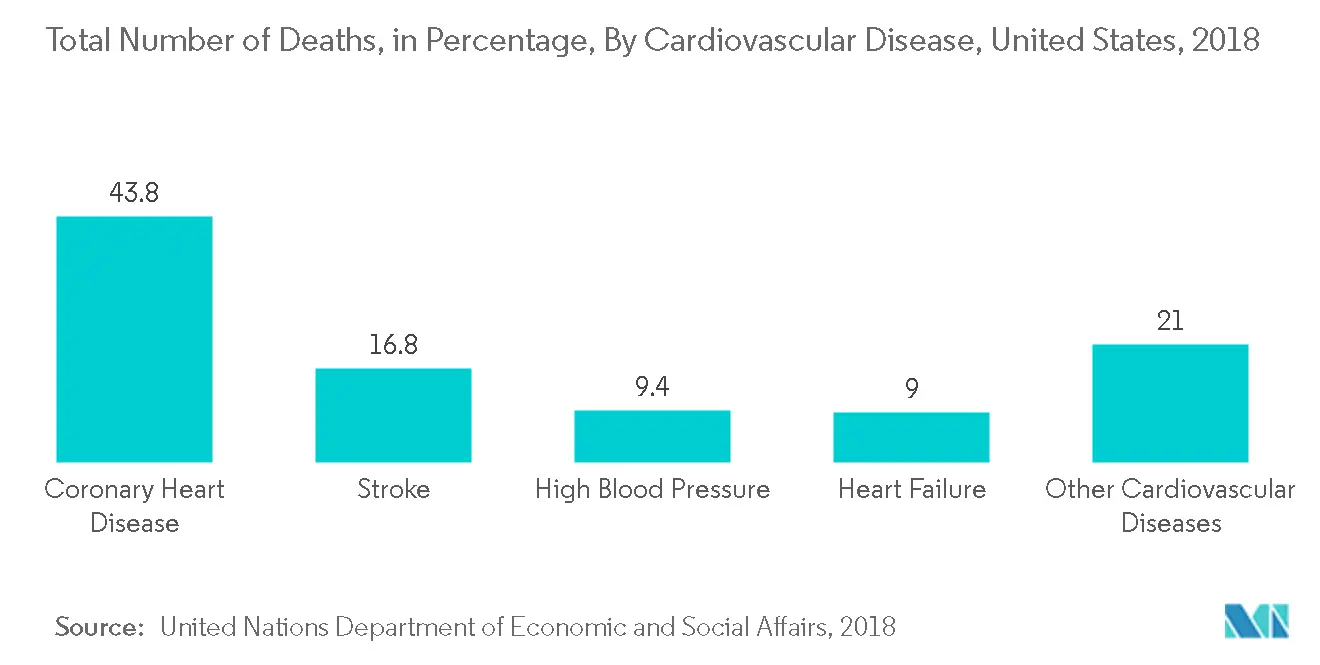

心血管疾病负担的日益增加预计将推动该研究领域的增长。根据美国心脏协会 2019 年的一项研究,心血管疾病的发病率多年来一直在增加,并且预计未来还会增加。根据世界卫生组织 2020 年的最新数据,缺血性心脏病导致的死亡人数占世界总死亡人数的 16%。自 2000 年以来,死亡人数增幅最大的是缺血性心脏病,2019 年全球死亡人数增加了 200 万人以上,达到 890 万人。此外,根据英国心脏基金会中心的数据,2018年,英国约有740万人患有心脏病和循环系统疾病。英国每年有超过 43,000 名 75 岁以下的人死于心脏病和循环系统疾病。 SPECT 代表单光子发射计算机断层扫描,是一种非侵入性手术,可以准确识别心肌灌注异常的区域。它还用于确定心肌的功能能力。它将活组织与不可逆损伤的组织分开。此诊断程序可帮助医生确定冠状动脉(心脏)是否存在阻塞以及患者是否应该接受冠状动脉造影。在 SPECT 中,使用心脏特异性放射性药物,例如 99mTc-替曲膦(Myoview,GE 医疗保健)、99mTc-sestamibi(Cardiolite,Bristol-Myers Squibb)或 201 氯化铊。因此,心血管疾病患病率上升和诊断技术进步等因素预计将推动预测期内研究领域的增长。

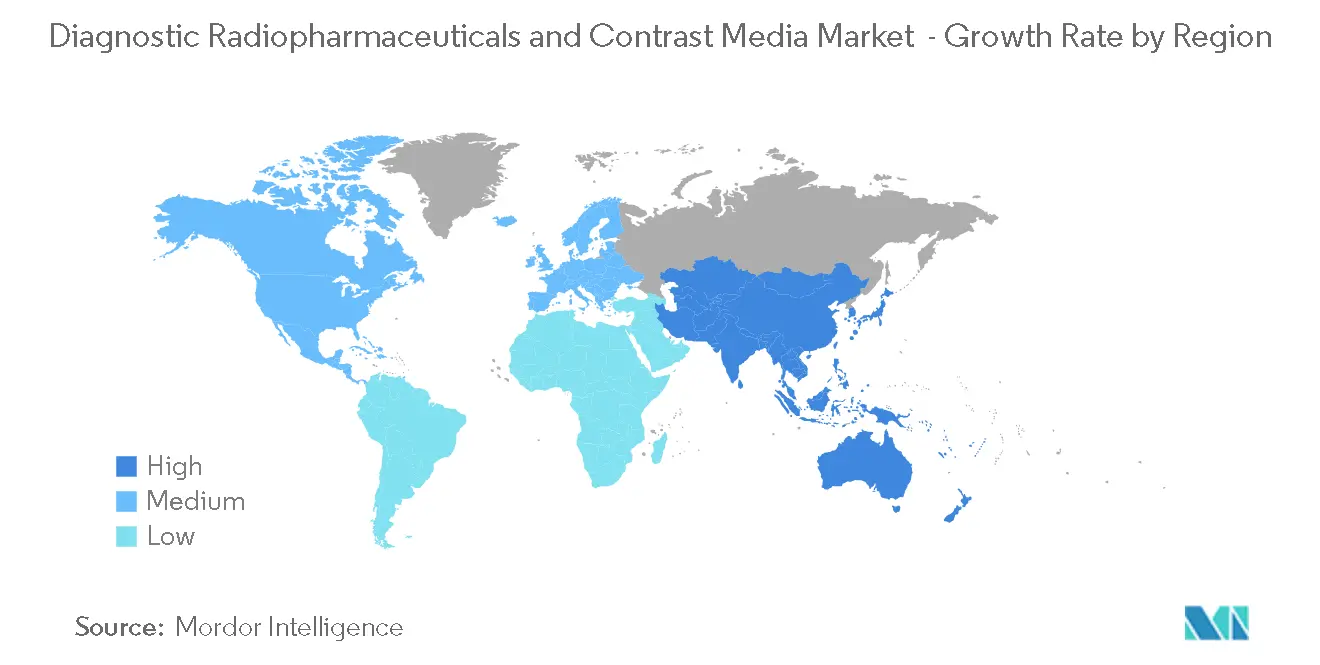

北美占据了最大的市场份额,预计在预测期内将保持其主导地位

北美主导了整个诊断放射性药物和造影剂市场,其中美国是该市场的主要贡献者。在北美地区,心脏疾病的负担也很高。根据美国心脏协会2018年研究报告,冠心病是美国心血管疾病死亡的主要原因(43.8%),其次是中风(16.8%)、心力衰竭(9.0%)、高血压(9.4%)、动脉疾病(3.1%)和其他心血管疾病(17.9%)。根据2018年发布的全球健康与保健报告,美国近40%的成年人被诊断患有心血管疾病。由于放射性药物和对比成像在心脏诊断方面显示出巨大潜力,因此所研究的市场可能会推动北美地区的发展。此外,2020 年,能源部国家核安全管理局 (NNSA) 向北美放射学会提供了为期三年、价值 75 万美元的资助。这将有助于扩大世界上需要这些核成像服务的地区获得这一重要知识的机会。此外,产品批准的增加预计将推动市场增长。例如,2019 年 9 月,Curium Pharma 和 PadioMedix Inc. 的 Detectnet(铜 64 dotatate 注射液)获得美国食品和药物管理局批准,这是一种用于生长抑素受体定位的正电子发射断层扫描 (PET) 试剂。成年患者神经内分泌肿瘤(NET)呈阳性。因此,由于上述因素,北美诊断放射性药物和造影剂市场预计将在预测期内保持其主导地位。

诊断放射性药物和造影剂行业概述

诊断放射性药物和造影剂市场竞争中等,少数主要参与者主导全球市场。拜耳公司、通用电气公司(GE医疗集团)、康德乐公司、西门子医疗公司、Bracco Imaging SpA、Curium Pharma 和 Guerbet 集团等主要市场参与者的存在正在加剧市场的整体竞争。主要参与者正在通过收购、合并、合作、合作、新产品发布以及研发投资等战略联盟不断发展,以确保在全球竞争市场中占据一席之地。例如,2020年3月,Curium Pharma完成了对Zevacor Molecular的收购,该公司参与生产Strontium-82,该产品在美国用于生产用于心脏PET成像的Rubidium-82发生器。

诊断放射性药物和造影剂市场领导者

Cardinal Health Inc.

Siemens Healthineers

Bracco Imaging SpA

GE Company (GE Healthcare)

Guerbet Group

- *免责声明:主要玩家排序不分先后

诊断放射性药物和造影剂市场新闻

2021 年 1 月,QSAM Biosciences Inc. 公布了评估其旗舰候选药物 Samarium-153-DOTMP(又名 CycloSam)放射性杂质水平的研究的良好安全性结果。

2020年5月,美国食品和药物管理局(FDA)批准了Avid Radiopharmaceuticals的放射性药物flortaucipir F18,该药物有助于揭示阿尔茨海默病的独特特征。

诊断放射性药物和造影剂行业细分

放射性药物是一组具有放射性并可用作诊断和治疗剂的药物。对比介质是用于增强图像对比度的物质,从而使图像更加细致和清晰。造影剂越来越多地用于各种医学成像技术,例如 MRI 和 CT。本报告分析和讨论了全球放射性药物和造影剂市场。诊断放射性药物和造影剂市场按放射性药物(按放射性药物(按成像模式类型(SPECT(Tc-99、Tl-201、Ga-67、I-123 和其他 SPECT))、PET(F-18、 Rb-82 和其他 PET)、应用(诊断应用(SPECT 应用(心脏病学、神经学、甲状腺和其他 SPECT 应用)和 PET 应用(肿瘤学、心脏病学、神经学和其他宠物应用))、治疗应用(甲状腺、淋巴瘤、内分泌肿瘤和其他治疗应用)、造影剂(类型(碘造影剂、钆基造影剂、微泡造影剂和钡基造影剂)、程序(X 射线/计算机断层扫描 (CT) 、磁共振成像 (MRI) 和超声)和应用(心血管疾病、肿瘤学、胃肠道疾病、神经系统疾病和其他适应症)以及地理(北美、欧洲、亚太地区、中东和非洲以及南美洲)美国)。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 按成像方式类型 | SPECT | TC-99 | |

| TL-201 | |||

| Ga-67 | |||

| I-123 | |||

| 其他 SPECT | |||

| 宠物 | F-18 | ||

| 铷-82 | |||

| 其他PET | |||

| 按申请 | 诊断应用 | 单光子发射断层扫描应用 | 心脏病学 |

| 神经病学 | |||

| 甲状腺 | |||

| 其他 SPECT 应用 | |||

| PET应用 | 肿瘤学 | ||

| 心脏病学 | |||

| 神经病学 | |||

| 其他 PET 应用 | |||

| 治疗应用 | 甲状腺 | ||

| 淋巴瘤 | |||

| 内分泌肿瘤 | |||

| 其他治疗应用 | |||

| 按类型 | 碘造影剂 |

| 钆基造影剂 | |

| 微泡对比介质 | |

| 钡基造影剂 | |

| 按程序 | X 射线/计算机断层扫描 (CT) |

| 磁共振成像 (MRI) | |

| 超声波 | |

| 按申请 | 心血管疾病 |

| 肿瘤学 | |

| 胃肠道疾病 | |

| 神经系统疾病 | |

| 其他适应症 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 英国 |

| 德国 | |

| 法国 | |

| 意大利 | |

| 西班牙 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 日本 | |

| 印度 | |

| 澳大利亚 | |

| 韩国 | |

| 亚太其他地区 | |

| 中东和非洲 | 海湾合作委员会 |

| 南非 | |

| 中东和非洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 |

| 放射性药物 | 按成像方式类型 | SPECT | TC-99 | |

| TL-201 | ||||

| Ga-67 | ||||

| I-123 | ||||

| 其他 SPECT | ||||

| 宠物 | F-18 | |||

| 铷-82 | ||||

| 其他PET | ||||

| 按申请 | 诊断应用 | 单光子发射断层扫描应用 | 心脏病学 | |

| 神经病学 | ||||

| 甲状腺 | ||||

| 其他 SPECT 应用 | ||||

| PET应用 | 肿瘤学 | |||

| 心脏病学 | ||||

| 神经病学 | ||||

| 其他 PET 应用 | ||||

| 治疗应用 | 甲状腺 | |||

| 淋巴瘤 | ||||

| 内分泌肿瘤 | ||||

| 其他治疗应用 | ||||

| 对比媒体 | 按类型 | 碘造影剂 | ||

| 钆基造影剂 | ||||

| 微泡对比介质 | ||||

| 钡基造影剂 | ||||

| 按程序 | X 射线/计算机断层扫描 (CT) | |||

| 磁共振成像 (MRI) | ||||

| 超声波 | ||||

| 按申请 | 心血管疾病 | |||

| 肿瘤学 | ||||

| 胃肠道疾病 | ||||

| 神经系统疾病 | ||||

| 其他适应症 | ||||

| 地理 | 北美 | 美国 | ||

| 加拿大 | ||||

| 墨西哥 | ||||

| 欧洲 | 英国 | |||

| 德国 | ||||

| 法国 | ||||

| 意大利 | ||||

| 西班牙 | ||||

| 欧洲其他地区 | ||||

| 亚太 | 中国 | |||

| 日本 | ||||

| 印度 | ||||

| 澳大利亚 | ||||

| 韩国 | ||||

| 亚太其他地区 | ||||

| 中东和非洲 | 海湾合作委员会 | |||

| 南非 | ||||

| 中东和非洲其他地区 | ||||

| 南美洲 | 巴西 | |||

| 阿根廷 | ||||

| 南美洲其他地区 | ||||

诊断放射性药物和造影剂市场研究常见问题解答

全球诊断放射性药物和造影剂市场有多大?

全球诊断放射性药物和造影剂市场规模预计到 2024 年将达到 93.6 亿美元,复合年增长率为 6.81%,到 2029 年将达到 130.1 亿美元。

目前全球诊断放射性药物和造影剂市场规模有多大?

2024年,全球诊断放射性药物和造影剂市场规模预计将达到93.6亿美元。

谁是全球诊断放射性药物和造影剂市场的主要参与者?

Cardinal Health Inc.、Siemens Healthineers、Bracco Imaging SpA、GE Company (GE Healthcare)、Guerbet Group 是在全球诊断放射性药物和造影剂市场中运营的主要公司。

全球诊断放射性药物和造影剂市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在全球诊断放射性药物和造影剂市场中占有最大份额?

2024年,北美在全球诊断放射性药物和造影剂市场中占据最大的市场份额。

全球诊断放射性药物和造影剂市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,全球诊断放射性药物和造影剂市场规模估计为87.6亿美元。该报告涵盖了全球诊断放射性药物和造影剂市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了全球诊断放射性药物和造影剂市场的多年规模:2024年、2025年、2026年、2027年、2028 年和 2029 年。

页面最后更新于:

放射性药物行业报告

由 Mordor Intelligence™ 行业报告创建的 2024 年放射性药物市场份额、规模和收入增长率统计数据。放射性药物分析包括 2029 年的市场预测展望和历史概述。免费下载 PDF 报告,获取此行业分析样本。