乳蛋白市场规模和份额

摩多智库乳蛋白市场分析

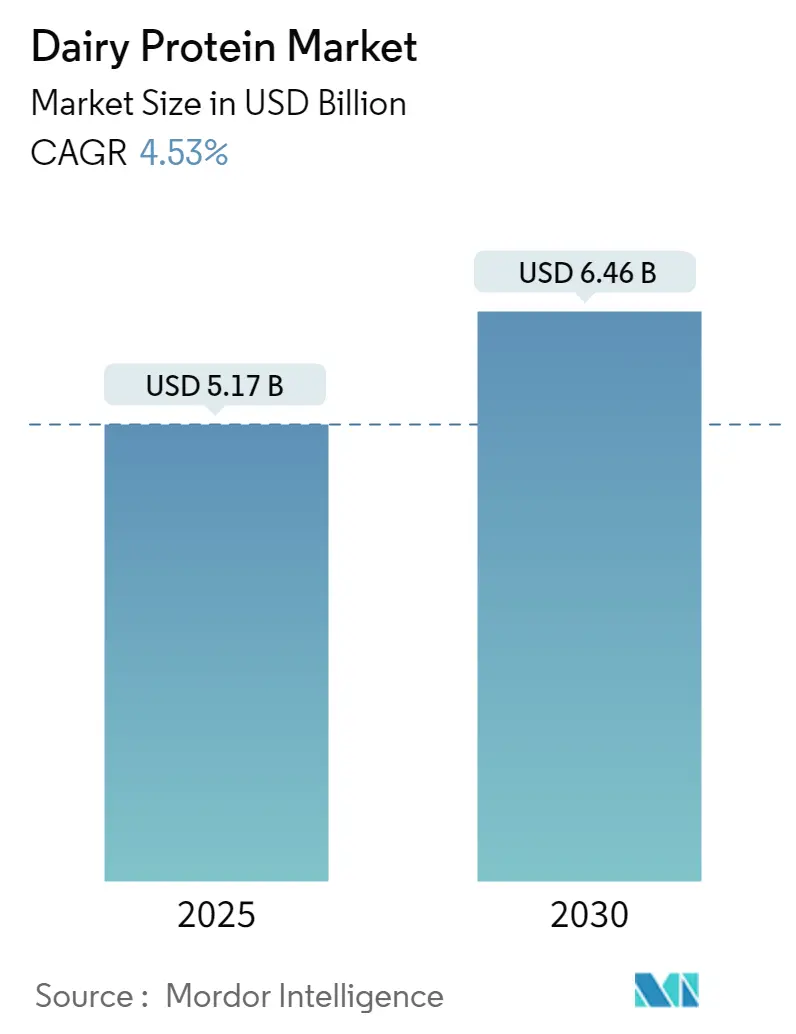

乳蛋白市场规模2025年估值为51.7亿美元,预计到2030年达到64.6亿美元,复合年增长率为4.53%。市场增长主要受以下因素驱动:消费者对高蛋白饮食的偏好日益增加以支持体重管理和肌肉发展,功能营养在整体健康益处方面的采用率上升,以及即饮(RTD)饮料在各消费群体中应用的扩展。膜过滤和精密发酵技术的进步提高了生产产量、增强了蛋白质质量,并在食品和饮料配方中实现了新应用。消费者对洁净标签产品的需求增加了对有机和最少加工选择的兴趣,特别是在注重健康的消费者和有饮食偏好的人群中。尽管牛奶价格波动和供应链挑战,制造商继续扩大生产能力以满足不断增长的全球需求。随着主要合作社通过合并实现规模经济,市场变得更加竞争激烈,而成分制造商专注于乳铁蛋白和水解乳清分离物等专业产品,以占领高端市场细分。这些发展在运动营养(面向运动员和健身爱好者)、早期营养(面向婴儿配方奶粉制造商)和临床营养细分市场(面向医疗食品生产商)创造了新机遇。

关键报告要点

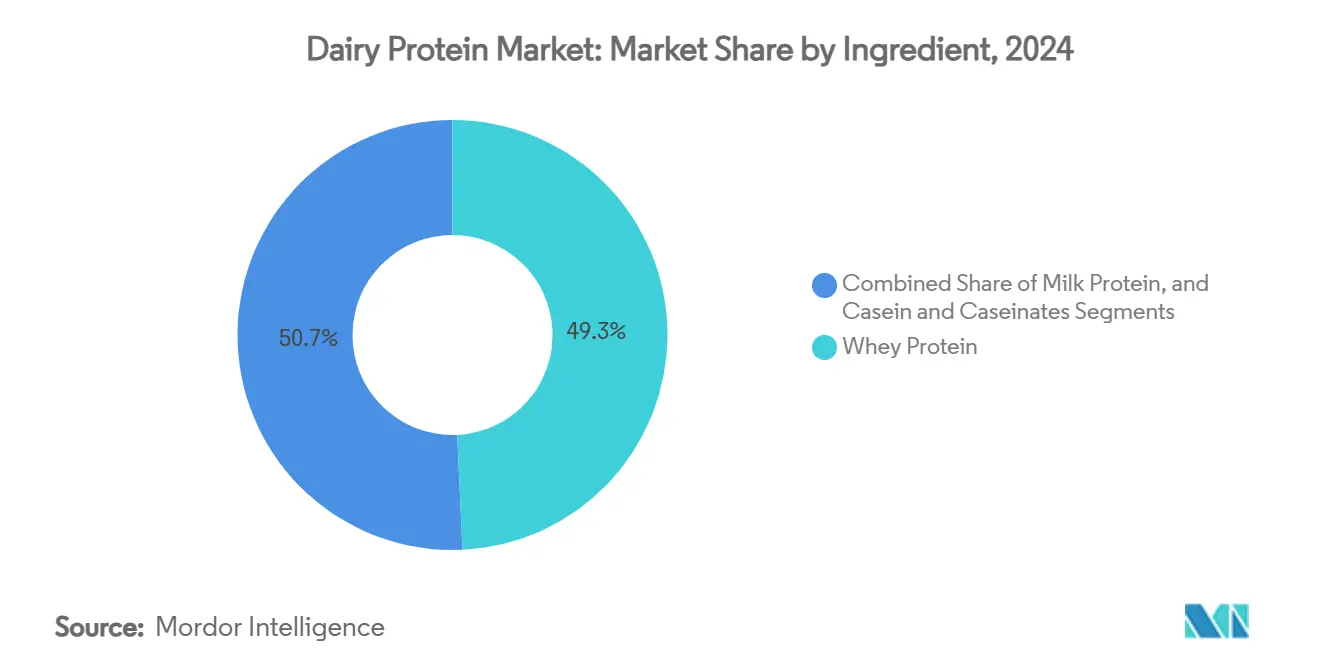

- 按成分,乳清蛋白在2024年占乳蛋白市场份额的49.26%;牛奶蛋白预计到2030年以5.52%的复合年增长率增长。

- 按性质,常规产品在2024年占收入份额的92.5%,而有机变体以8%的复合年增长率领先。

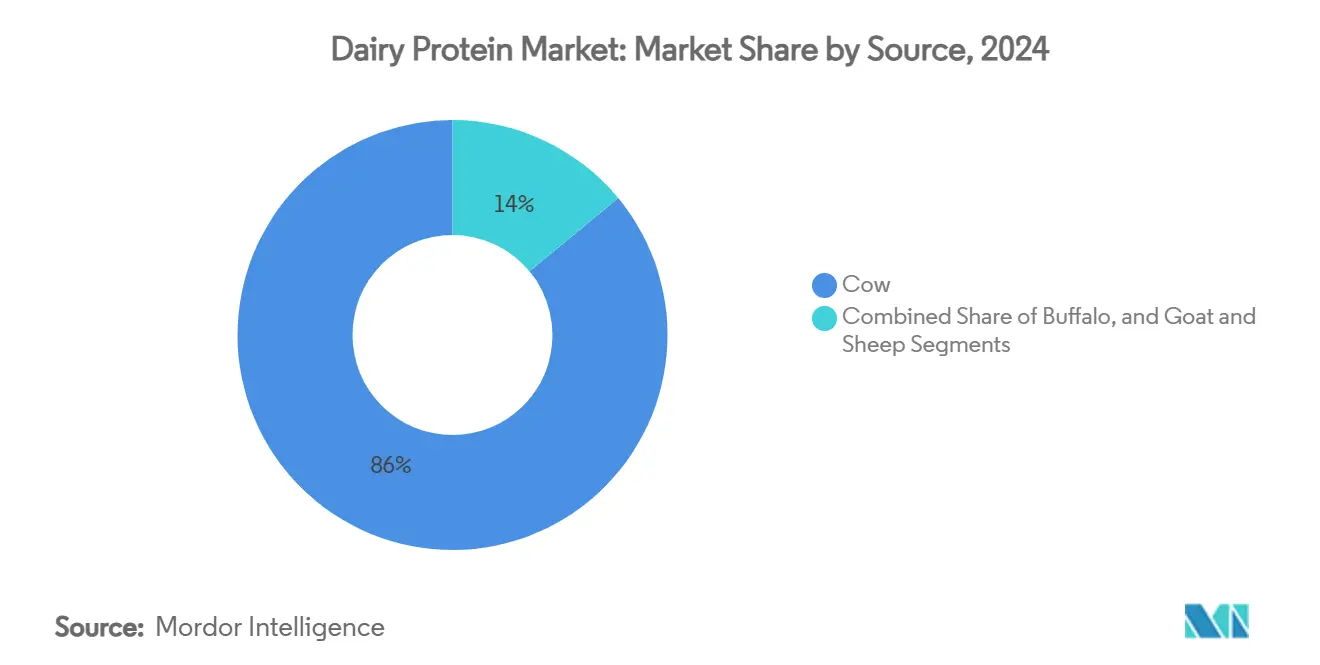

- 按来源,牛源蛋白在2024年占乳蛋白市场规模的86%;山羊奶蛋白以7.7%的复合年增长率扩展。

- 按应用,食品和饮料用途在2024年占乳蛋白市场规模的59.55%,而补充剂以6.3%的复合年增长率上升。

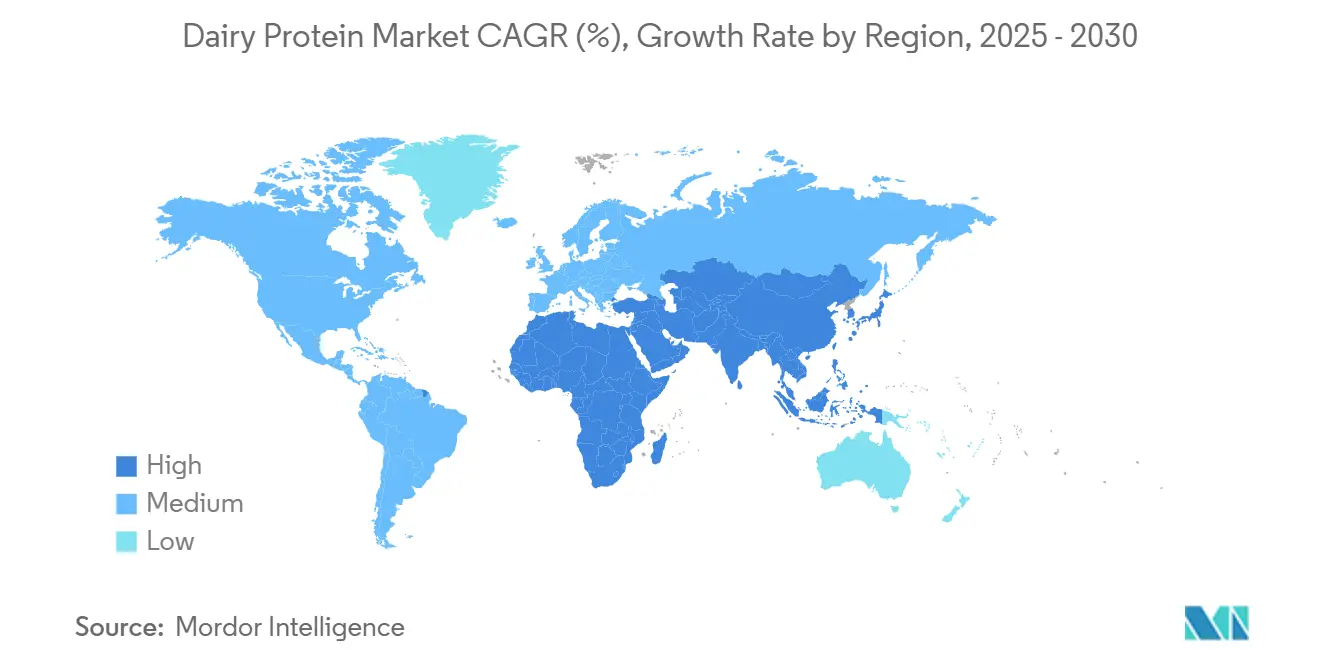

- 按地理位置,北美在2024年以33%的市场份额领先,而亚太地区到2030年以8.5%的复合年增长率推进。

全球乳蛋白市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~)% 对复合年增长率预测的影响 | 地理 相关性 | 影响 时间线 |

|---|---|---|---|

| 对高蛋白饮食需求的增长 | +1.2% | 全球, 在北美和亚太地区势头强劲 | 中期 (2-4年) |

| 运动营养和功能食品的增长 | +0.9% | 北美 和欧洲核心,扩展到亚太 | 短期 (≤2年) |

| 在婴幼儿和早期营养中应用的增加 | +0.7% | 亚太 核心,延伸至中东非洲和拉丁美洲 | 长期 (≥4年) |

| 高蛋白即饮饮料受欢迎程度增加 | +0.8% | 全球, 以北美和亚太城市市场为主导 | 短期 (≤2年) |

| 乳制品加工技术创新 | +0.5% | 发达 市场最初,向新兴经济体扩展 | 中期 (2-4年) |

| 对洁净标签和天然蛋白质来源需求增加 | +0.6% | 北美 和欧盟主要,亚太城市地区增长 | 中期 (2-4年) |

| 来源: Mordor Intelligence | |||

对高蛋白饮食需求的增长

根据2024年国际食品信息理事会食品与健康调查,71%的消费者积极监控其蛋白质摄入量,较2023年的69%有所增加。[1]来源:国际食品信息理事会,"IFIC食品与健康调查"2024年,ific.org在所有人口统计群体中,包括年轻成年人、中年人和老年人,近一半的消费者在晚上增加蛋白质消费。这一趋势在25-45岁注重健康的消费者中特别强烈。千禧一代和Z世代推动了蛋白质强化产品发布的增长,将市场从传统运动营养消费者扩展到日常膳食补充。需求涵盖早餐食品、即饮饮料和代餐选择。由于完整的氨基酸谱(包括亮氨酸、异亮氨酸和缬氨酸等必需氨基酸),乳蛋白相比植物基替代品保持高端定价。蛋白质强化零食、甜点、饮料和便利食品的日益可及性表明蛋白质强化在多种食品类别中的更广泛市场接受度。这种多样化包括蛋白质强化酸奶、奶酪零食、牛奶基饮料和冰淇淋替代品,支持乳蛋白市场到2030年的增长。

运动营养和功能食品的增长

乳蛋白在运动营养中保持强势地位,主要因为乳清的快速吸收和酪蛋白的缓慢释放特性。消费者群体已从传统运动员扩展到包括寻求认知增强益处的女性和年轻成年人,这导致了在蛋白质补充剂和功能饮料中加入胞磷胆碱等创新。运动参与的增长,包括娱乐活动、竞技体育和健身训练,促进了市场扩张。世界卫生组织2024年报告指出,69%的全球人口通过定期运动和体育活动保持积极的生活方式,而31%保持身体不活跃状态。[2]来源:世界卫生组织,"体育活动",who.int这在积极生活方式细分市场中呈现了巨大的增长机遇,运动员和健美运动员继续偏爱酪蛋白,因其肌肉恢复和维护特性。功能性水合细分市场显示出特别的前景,因为乳蛋白的天然电解质含量,包括钾、钙和镁等必需矿物质,提供了性能益处。个性化营养趋势为专门的乳蛋白配方创造了机遇,这些配方针对特定的性能目标,如耐力增强、肌肉构建和恢复优化,同时适应各种饮食需求和限制。

在婴幼儿和早期营养中应用的增加

由于乳铁蛋白在高端婴儿配方产品中的免疫增强特性,对其需求预计将增加。该蛋白质增强免疫功能、改善铁吸收并提供抗微生物益处的能力推动其纳入高端婴儿营养产品。诸如Triplebar和菲仕兰公司等通过精密发酵技术解决供应限制以增加生产能力。这种技术进步实现了高效、可扩展的生产方法,减少了对传统乳制品来源的依赖。亚太地区主导消费,由更高的出生率和不断增长的消费者购买力推动,特别是在中国和印度。重组乳铁蛋白的监管接受度降低了生产成本,并使其能够扩展到成人营养产品,包括功能食品、膳食补充剂和运动营养应用。这些因素在乳蛋白市场中建立了持续增长潜力,制造商专注于产品创新和产能扩张以满足不断增长的需求。

高蛋白即饮饮料受欢迎程度增加

即饮(RTD)蛋白饮料市场已超越运动营养,为寻求便利营养产品的主流消费者服务。消费者偏好已转向随时营养解决方案和更健康的饮料选择。市场现在提供传统蛋白奶昔之外的各种产品格式以满足不同的生活方式需求。由于溶解性和中性风味特性,乳蛋白使制造商能够生产透明蛋白水、强化果汁和保质期稳定的冰沙。制造商加入益生元、维生素和认知增强剂以证明高端定价的合理性,同时解决特定的健康和保健目标。这些配方增强了口味和营养价值,增加了对更广泛消费者群体的吸引力。透明蛋白水和强化果汁的出现增加了市场量和价值,乳蛋白提供了洁净标签优势。这种向多种饮料格式的多样化为乳蛋白制造商和饮料公司创造了跨零售渠道扩大其存在的机会,包括便利店、健康食品店和超市。

限制因素影响分析

| 限制因素 | (~)% 对复合年增长率预测的影响 | 地理 相关性 | 影响 时间线 |

|---|---|---|---|

| 乳糖不耐症和乳制品过敏 | -0.8% | 全球, 在亚太人群中特别明显 | 长期 (≥4年) |

| 对植物基蛋白质需求的增长 | -0.6% | 北美 和欧洲主要,全球扩展 | 中期 (2-4年) |

| 原料奶价格波动 | -1.2% | 全球 | 长期 (≥4年) |

| 环境和可持续性担忧 | -0.4% | 全球, 在北美和欧洲特别明显 | 长期 (≥4年) |

| 来源: Mordor Intelligence | |||

乳糖不耐症和乳制品过敏

乳糖不耐症影响全球人口的重要部分,在某些亚洲地区的患病率超过90%,限制了常规乳蛋白的采用。这种情况限制了消化能力和营养吸收,约束了蛋白饮料市场的消费者选择。然而,无乳糖加工和蛋白质分离技术的进步正在克服这些挑战。现代过滤系统和酶处理现在使制造商能够生产无乳糖乳蛋白,同时保持其营养价值。美国食品药品监督管理局关于植物基标签的指导方针建立了明确的营养区别,突出显示了证明高生物利用度的乳制品选择。诸如Imagindairy等公司正在开发基于发酵的乳蛋白,消除乳糖和过敏性问题。这些精密发酵方法生产与乳制品相同但不含乳糖的蛋白质,解决了历史上限制市场扩张的不耐症和过敏反应担忧。这些加工技术的实施在保持乳蛋白功能和营养特性的同时改善了产品可及性。

对植物基蛋白质需求的增长

乳蛋白市场面临来自植物基蛋白质的竞争压力,特别是在环境可持续性影响消费者选择的发达市场。消费者对环境影响、动物福利和健康益处的日益认识推动了对植物基替代品的需求。然而,由于氨基酸谱、蛋白质消化评分和生物利用度的差距,植物基蛋白质的采用仍然有限。该行业还面临在匹配乳蛋白的口味、质地和功能性方面的挑战。制造商正在开发结合乳制品和植物蛋白的混合蛋白配方。这些混合物利用乳蛋白的营养和功能优势,同时减少环境影响。混合方法通过满足营养、可持续性和感官要求展示了市场适应性。虽然这一策略有助于解决乳蛋白市场的竞争压力,但制造商继续致力于优化乳制品-植物蛋白比例,以满足营养标准和环境目标。

细分分析

按成分:乳清的规模和牛奶蛋白的势头

乳清蛋白在2024年占乳蛋白市场49.26%的主导份额。这一地位源于其在运动营养粉、即饮蛋白奶昔和烘焙产品中的广泛使用。该蛋白质的完整氨基酸谱、快速吸收率和功能特性使其在这些应用中不可或缺。酪蛋白和酪蛋白酸盐在缓释营养产品和医学营养配方中保持稳定需求。水解蛋白变体由于其改善的消化性和较低的过敏性而获得市场接受。

牛奶蛋白细分预计到2030年以5.52%的复合年增长率增长,受加工创新支持,特别是保持天然胶束结构的超滤技术。这些发展增强了蛋白质在超高温(UHT)饮料和高蛋白酸奶配方中的功能性。精密发酵乳清蛋白的商业生产表明了潜在的市场转变,同时加强了整体成分需求。技术进步通过专业成分实现市场高端化,使制造商能够为婴儿配方、临床营养产品和蛋白质强化冰淇淋创造有针对性的解决方案。成分制造商优先考虑供应链可追溯性和可持续性认证,创造产品差异化机会并支持市场价值增长。

备注: 报告购买后可获得所有单个细分的细分份额

按性质:常规规模与有机加速

常规蛋白在2024年占乳蛋白市场的92.5%,得到成熟供应链、高效加工方法和规模经济的支持。消费者对人工添加剂、抗生素使用和集约化养殖方法的日益关注推动有机乳蛋白需求以8%的复合年增长率增长。洁净标签奶酪细分通过增加的货架存在和消费者接受度证明了市场的商业可行性。虽然有机生产涉及更高的饲料成本、严格的认证过程和专业处理要求,但制造商通过高端定价策略和增强消费者对产品质量的信任来抵消这些费用。

有机细分在婴儿配方中显示出显著的吸收,父母优先考虑严格的质量标准和天然成分,在运动营养中,消费者寻求不含合成添加剂和防腐剂的产品。关键市场的明确法规和对有机乳业基础设施的持续投资增加了认证牛奶供应的可用性。尽管由于认证挑战和基础设施差距,发达国家以外的生产能力仍然有限,但有机供应商通过有针对性的品牌发展、透明的采购实践和扩大的电子商务分销渠道建立市场地位。

按来源:牛的主导地位和替代品的吸引力

牛奶在2024年占市场规模的86%,得到主要乳制品生产地区广泛的生产能力和成熟的物流网络支持。山羊奶蛋白以7.7%的复合年增长率增长,主要由于其消化优势、减少的致敏特性以及消费者对替代乳制品选择认识的提高。水牛奶具有更高的蛋白质和脂肪含量,为高端糖果和特种奶酪生产细分服务,特别是在手工和美食市场,而绵羊奶在代谢健康产品和特种乳制品配方中找到应用。

生产挑战影响非牛奶来源,包括有限的畜群规模、增高的饲料费用以及限制市场容量的有限育种项目。然而,专业应用产生强劲的利润率,包括婴儿营养和敏感消化需求的山羊奶粉,高端马苏里拉生产和传统乳制品的水牛奶,以及针对注重健康消费者的功能性酸奶产品的绵羊奶。替代奶源专业加工设备的采用提高了蛋白质提取效率和产品质量,使区域生产商能够利用当地供应链,满足严格的质量标准,并扩大跨国际市场的出口业务。

备注: 报告购买后可获得所有单个细分的细分份额

按应用:主流食品领先,补充剂加速

食品和饮料产品在2024年以59.55%的份额主导乳蛋白市场,受零售店中蛋白质强化烘焙食品、乳制品甜点和调味牛奶广泛可用性的推动。该细分的领导地位源于消费者对蛋白质强化食品需求的增加和制造商的持续产品创新。补充剂细分预计年增长6.3%,得到消费者将蛋白粉包和便利格式融入日常生活的支持。运动营养细分已在全球扩展,因为人们对蛋白质在肌肉维护和恢复中重要性的认识增加,特别是随着更多人参与定期体育活动。

婴儿营养保持其作为关键市场细分的地位,特点是严格的质量要求和高价格敏感性,特别是在中国,监管框架和消费者偏好塑造市场动态。老年人和临床营养细分显示出显著的增长机会,由于需要蛋白质消费以防止老年人口肌肉流失。即饮饮料通过透明液体配方、纤维添加和认知健康益处等创新继续进步。这些产品开发解决了各年龄组和生活方式的特定消费者需求,增加了消费机会并加强了市场需求。

地理分析

北美在2024年保持全球乳蛋白市场33%的主导份额,得到完善的运动营养生态系统和关于蛋白质质量的全面零售教育项目支持。该地区的市场实力源于广泛的消费者认识、先进的分销网络和持续的产品创新。2024年8月,强生公司通过推出具有微肽技术的露得清®胶原银行™扩大了其产品组合,进入预防衰老类别以针对寻求预防性护肤解决方案的Z世代消费者。美国食品药品监督管理局关于酸奶消费与降低2型糖尿病风险相关的合格健康声明进一步加强了市场地位并鼓励高端乳制品开发。

亚太地区到2030年显示出8.5%复合年增长率的显著增长潜力,受日益城市化、饮食偏好变化以及高蛋白食品和调味奶酪采用增长的推动。不断扩大的中产阶级、可支配收入增加以及电子商务平台的普及创造了强劲的市场机会。该地区的增长进一步得到冷链基础设施改善和对富含蛋白质饮食认识提高的支持。

根据美国农业部数据,欧洲乳蛋白市场面临挑战,因为牛奶产量预计在2025年达到1.494亿吨,受严格环境法规和持续疾病相关挑战的影响。[3]来源:美国农业部,"欧盟牛奶产量展望2025年,"USDA.gov2025年4月价值190亿欧元的爱氏晨曦-DMK重大合并代表行业整合,结合采购能力和研究设施以增强运营效率。欧洲消费者对可持续性和产品质量的强烈重视推动了对精密发酵和低碳乳蛋白需求的增加,反映了该地区对环境责任的承诺。

竞争格局

乳蛋白市场以整合为特征,市场领导者受益于加工技术和分销网络的规模经济。较小的参与者在专业应用和替代生产方法中开拓利基市场。2025年5月,爱氏晨曦食品配料扩大了与科莱恩集团的分销合作伙伴关系,覆盖越南、泰国和印度尼西亚,代表东南亚三大食品和营养市场。

技术进步是竞争者之间的关键差异化因素。Vivici已实现精密发酵乳清的工业规模生产,提供具有乳制品同等功能性的无动物替代品。菲仕兰与Triplebar的合作伙伴关系旨在将乳铁蛋白产量翻倍,解决高端配方中的供应约束。这些创新帮助公司减少对原料奶价格的依赖,并应对日益增长的过敏相关需求变化。

市场在老年营养粉、认知功能饮料和混合乳制品-植物组合方面呈现增长机会。然而,公司面临供应中断的运营挑战,包括禽流感爆发和饲料成本增加。在可持续性方面进行早期投资的公司,特别是在甲烷减少添加剂和标签透明度方面,随着监管支持的增加可能获得竞争优势。

乳蛋白行业领导者

-

恒天然合作集团有限公司

-

荷兰皇家菲仕兰公司

-

爱氏晨曦有限公司

-

格兰比亚公共有限公司

-

凯利集团公共有限公司

- *免责声明:主要玩家排序不分先后

最新行业发展

- 2025年6月:爱氏晨曦食品配料与MasterSense扩大合作伙伴关系,为智利的食品、饮料和性能营养市场提供营养解决方案。合作伙伴关系专注于在两个关键细分市场分销爱氏晨曦的产品:性能营养以及食品和饮料市场。

- 2025年3月:菲仕兰食品配料开发了Nutri Whey ProHeat,一种在高温下保持稳定性的微粒化乳清蛋白。这一创新解决了热处理中的传统制造限制,使即饮饮料和功能食品中的应用得以扩展。

- 2024年8月:恒天然与Superbrewed Food形成合作伙伴关系以开发生物质蛋白技术。该合作解决了对蛋白质日益增长的需求,并开发营养丰富的功能性生物质蛋白。

- 2024年7月:菲仕兰子公司印度尼西亚菲仕兰公司(FFI)在位于勿加泗县芝卡朗区的苏卡马希村正式开设新工厂。该设施占地25.4公顷,投资2.57亿欧元(相当于38万亿印尼盾),标志着菲仕兰母公司在全球的最大生产投资。

全球乳蛋白市场报告范围

乳蛋白包括牛奶及其衍生物中存在的蛋白质,包括奶酪、酸奶和乳清蛋白补充剂。主要的乳蛋白是酪蛋白和乳清。酪蛋白是缓慢消化的,约占牛奶中蛋白质含量的80%。相比之下,乳清约占牛奶中蛋白质的20%,是快速消化的。

全球乳蛋白市场已根据产品类型、应用和地理位置进行细分。市场已根据产品类型细分为牛奶蛋白浓缩物(MPC)、乳清蛋白浓缩物(WPC)、乳清蛋白分离物(WPI)、牛奶蛋白分离物(MPI)、酪蛋白和酪蛋白酸盐以及其他成分。基于应用,市场已细分为运动营养、婴儿配方、功能食品和饮料、膳食补充剂、动物饲料和宠物食品以及其他应用。此外,该研究提供了对全球新兴和成熟市场中乳蛋白市场的分析,包括北美、欧洲、亚太、南美以及中东和非洲。市场规模已以美元价值为单位对所有上述细分进行计算。

对于每个细分,市场规模和预测都是基于价值(美元)进行的。

| 牛奶 | 分离物 |

| 浓缩物 | |

| 水解 | |

| 乳清 | 浓缩物 |

| 分离物 | |

| 水解 | |

| 酪蛋白和酪蛋白酸盐 |

| 常规 |

| 有机 |

| 牛 |

| 水牛 |

| 山羊和绵羊 |

| 食品和饮料 | 烘焙和糖果 |

| 乳制品和甜点 | |

| 饮料 | |

| 运动和性能营养 | |

| 婴幼儿和早期营养 | |

| 老年营养和医学营养 | |

| 其他应用 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 西班牙 | |

| 荷兰 | |

| 俄国 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 澳大利亚和新西兰 | |

| 亚太其他地区 | |

| 南美 | 阿根廷 |

| 巴西 | |

| 南美其他地区 | |

| 中东和非洲 | 阿拉伯联合酋长国 |

| 沙特阿拉伯 | |

| 南非 | |

| 中东和非洲其他地区 |

| 按成分 | 牛奶 | 分离物 |

| 浓缩物 | ||

| 水解 | ||

| 乳清 | 浓缩物 | |

| 分离物 | ||

| 水解 | ||

| 酪蛋白和酪蛋白酸盐 | ||

| 按性质 | 常规 | |

| 有机 | ||

| 按来源 | 牛 | |

| 水牛 | ||

| 山羊和绵羊 | ||

| 按应用 | 食品和饮料 | 烘焙和糖果 |

| 乳制品和甜点 | ||

| 饮料 | ||

| 运动和性能营养 | ||

| 婴幼儿和早期营养 | ||

| 老年营养和医学营养 | ||

| 其他应用 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 北美其他地区 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 西班牙 | ||

| 荷兰 | ||

| 俄国 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 澳大利亚和新西兰 | ||

| 亚太其他地区 | ||

| 南美 | 阿根廷 | |

| 巴西 | ||

| 南美其他地区 | ||

| 中东和非洲 | 阿拉伯联合酋长国 | |

| 沙特阿拉伯 | ||

| 南非 | ||

| 中东和非洲其他地区 | ||

报告中回答的关键问题

乳蛋白市场目前规模如何?

市场在2025年为50.4亿美元,预计到2030年达到65.1亿美元

哪种成分在乳蛋白市场中占据最大份额?

乳清蛋白以2024年49.26%的份额领先,受益于强劲的运动营养和即饮应用。

哪个地区预计增长最快?

亚太地区预计到2030年以8.5%的复合年增长率扩张,受中国和其他城市化市场蛋白质认识提升的推动。

为什么有机乳蛋白受到关注?

洁净标签偏好有利于天然成分,推动有机变体达到8%的复合年增长率。

页面最后更新于: