合同清洁服务市场分析

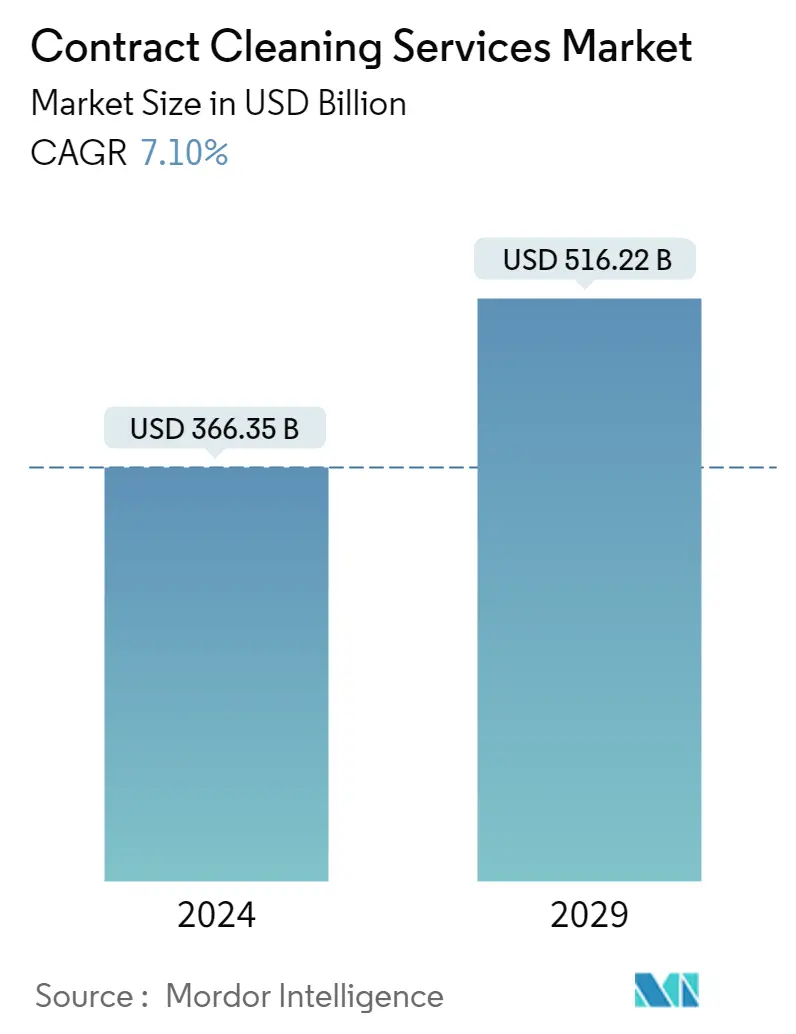

合同清洁服务市场规模预计到 2024 年为 3663.5 亿美元,预计到 2029 年将达到 5162.2 亿美元,在预测期内(2024-2029 年)复合年增长率为 7.10%。

组织越来越注重为员工创造更健康的工作环境,以提高他们的生产力。采用合同清洁服务可以帮助组织采用整体方法来保持办公室更清洁、更健康、更环保。

- 提高对工作场所健康和可持续发展的认识是推动合同清洁服务需求的主要因素之一。由于清洁服务具有易于管理和成本效益等各种优势,许多公司越来越多地外包清洁服务。

- 从采用基本的清洁工具到复杂的工具和技术,市场随着技术的发展而发展,从而影响市场的增长并带来清洁效率的显着提高。使用低噪音真空吸尘器、蒸汽清洁器以及高质量清洁剂和用品等工具可以提供高效、优质的服务。

- 商业和工业场所通常使用清洁服务,包括地板、室内装潢、地毯和窗户清洁,以保持空间卫生。为了获得清洁服务,商业组织,特别是大型企业,与服务提供商签订合同。服务提供商根据服务用户的类型和所需服务的频率来确定费用,频率可以是每天、每周一次、每月一次、每半年或每年一次。

- 人们对绿色清洁产品的认识不断增强,被认为是促进其增长的主要合同清洁服务市场趋势之一。清洁产品中存在的致癌物和过敏原等化学物质对个人和环境有害。反复接触这些化学物质还可能导致头痛、过敏、皮疹、生育能力下降或癌症等症状。根据美国中毒控制中心协会的数据,清洁产品是报告的有毒暴露的主要物质类别之一。因此,绿色清洁工艺因其保护环境和促进可持续性而越来越受欢迎。

- COVID-19 的爆发加剧了人们对工作场所环境卫生和个人卫生的担忧。随着封锁限制的放松和经济的逐步重新开放,对确保员工和顾客安全的卫生程序的需求也随之增加。为了遏制和阻止未来的流行病,商业组织正在增加场所消毒的频率。此外,许多国家政府已制定了企业必须遵循的标准操作程序和指南,以降低随后发生的 COVID-19 大流行浪潮的风险。商业和工业企业必须遵守规定的规则,以保护其人员的安全并避免法律后果。

合同清洁服务市场趋势

商业清洁预计将占据重要份额

- 商业部门主要由办公楼组成,它们在维护设施的清洁和卫生方面投入了大量资金。由于建筑和房地产行业从本世纪上半叶的短暂停滞期复苏后商业建筑数量不断增加,该领域占有很高的份额。为了帮助员工和管理层专注于主要业务运营,其他商业企业(例如医疗保健/医疗机构、教育机构、酒店和餐馆以及零售店)通常更喜欢外包必要的清洁业务。在 COVID-19 大流行期间,对卫生和清洁的需求日益增长,这种情况可能会在大流行结束后继续存在。因此,即使在大流行之后,预计商业领域仍将为服务提供商带来许多增长前景。

- 办公楼等商业部门需要持续清洁以保持质量和维护。由于员工对清洁、安全的环境的需求不断增长,该行业对清洁服务的需求不断增加。例如,办公桌上的细菌数量是浴室厕所的 400 多倍。这些细菌导致美国工人平均每年请病假 7 天。这个问题可以通过实施办公室清洁服务计划来解决,该计划可以避免细菌传播。

- 随着办公室、商店和其他商业企业数量的增加,内部清洁服务的成本也在上升,从而加重了运营费用。例如,根据美国人口普查局的数据,2022年11月美国商业建筑总价值为1206.6亿美元,其中私人建筑116.51美元,公共建筑41.6亿美元。因此,由于办公和商业空间的不断增长,外包基本清洁的需求预计将会上升。

- 预计商业领域在预测期内也将强劲且持续增长。在此类工业生产工厂,合同服务提供商受雇处理建筑清洁杂务,例如溢油清理和遏制以及废物和灰尘清理。此外,生产设施在修复工作后必须定期进行清理。可支配收入水平的上升和年轻人越来越倾向于外包日常清洁工作也将推动住宅最终用户的市场需求。

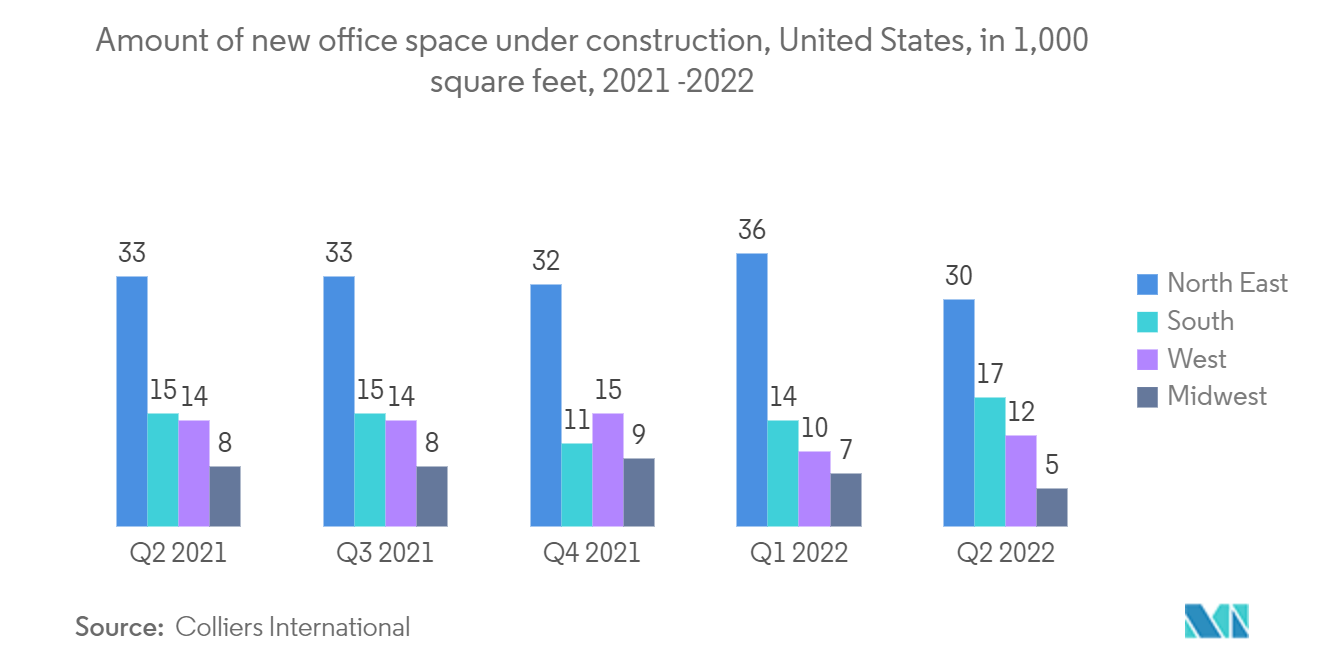

- 在美国,去年第二季度东北地区的在建办公空间数量是全国最多的。当时,东北部正在兴建约 3000 万平方英尺的办公楼。总部位于加拿大的多元化专业服务和投资管理组织高力国际 (Colliers International) 表示,中西部地区在建的新办公空间数量最少。

北美预计将占据主要份额

- 由于建筑活动的增加、消费者生活方式的改变、职业女性数量的增加以及供应商提供的先进清洁服务的激增等因素,预计北美将在合同清洁服务市场中占据显着份额。该地区拥有大量服务提供商,尤其是在美国。大多数商业企业与服务提供商签订了合同,以确保其工人享有卫生和卫生的氛围。

- 例如,美国杂货连锁店 Wegmans 与 Cleaning Services Group Inc. 为其在该国的所有门店签订了清洁服务合同。清洁服务帮助该公司保持建筑工地清洁,每年新建 4-5 家商店。它还帮助公司维持一个没有施工设备灰尘和石油泄漏的环境,从而提高了工地的安全性。

- 在美国,去年商业清洁服务市场仍然很大,相当一部分劳动力继续在该行业工作。根据美国劳工统计局的数据,2021 年美国清洁服务行业就业人数接近 300 万人。

- 美国劳工局预测,到今年年底,全国将新增超过236,500个清洁工作岗位。鉴于有大量美国人在美国清洁服务行业工作,预计该市场将迅速扩大。

- 为了确保消费者安全并减少感染或爆发的可能性,美国和加拿大实施了严格的 COVID-19 法律,要求清洁公司获得 COVID 认证并继续提供卫生和消毒服务。越来越多的清洁企业正在为其客户提供特定的 COVID-19 清洁和消毒服务。这一因素也可能有助于北美合同清洁服务市场的增长。

合同清洁服务行业概览

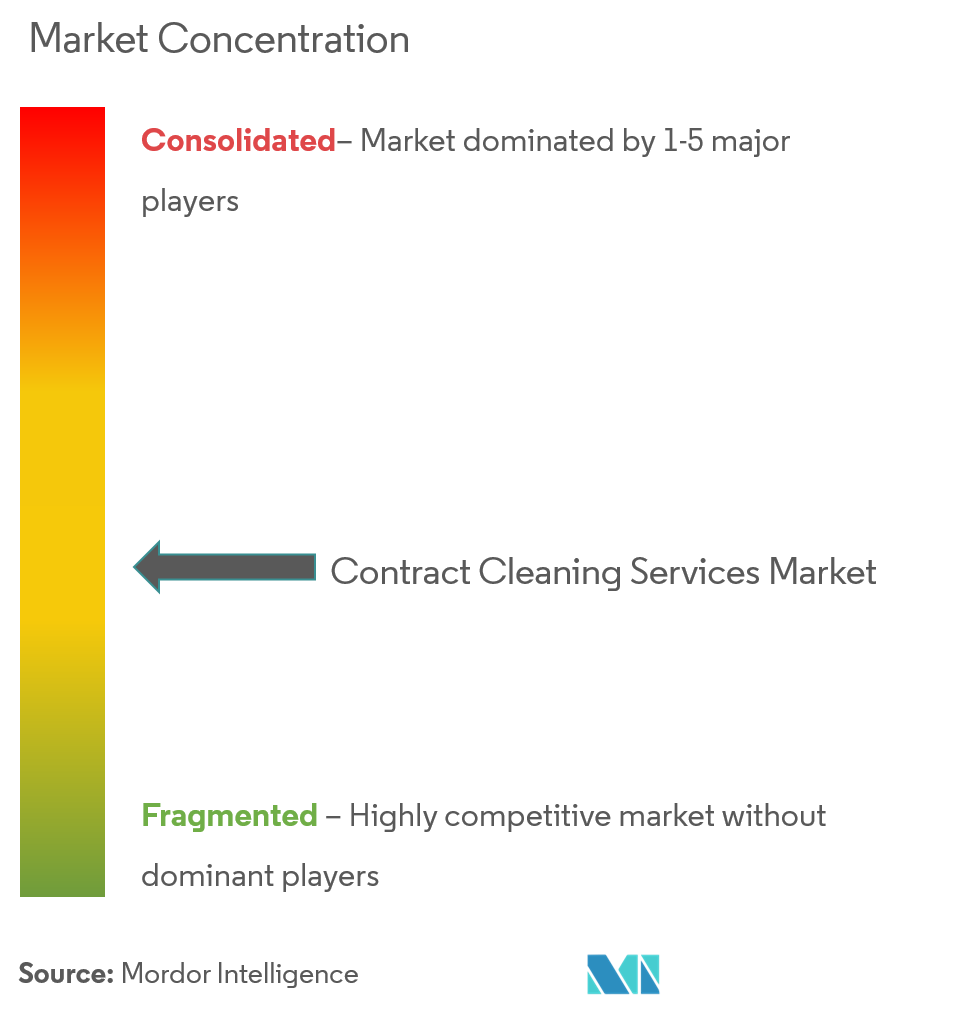

合同清洁服务市场竞争激烈,由多个参与者组成,许多公司经常争夺潜在的业务或客户。因此,市场上的公司不断推出新产品、扩大业务或采用战略并购作为其竞争战略的一部分。一些主要的市场参与者包括 ABM Industries Incorporated、Jani-King International Inc.、Anago Cleaning Systems Inc. 和 Sodexo Group。

- 2022 年 3 月 - Trivest Partners 和 Three20 Capital Group 成为 Office Pride Commercial Cleaning Services 的合资伙伴。美国增长最快的商业清洁特许经营系统之一Office Pride宣布其发展目标为达到300台、系统销售额3亿美元。 Office Pride 特许经营网络覆盖 25 个州,拥有超过 145 个特许经营地点。未来五年,该网络的增长预计将由收购和新设备的增加推动。

合同清洁服务市场领导者

-

ABM Industries Incorporated

-

Jani-King International Inc.

-

ISS A/S

-

Anago Cleaning Systems Inc.

-

Sodexo Group

- *免责声明:主要玩家排序不分先后

合同清洁服务市场新闻

- 2022 年 10 月 - SBFM 计划签署为期五年的协议,为英国最大的健身房运营商 PureGym 在其英国所有地点提供全方位的商业清洁服务。该合同于 2022 年 9 月 1 日开始,SBFM 和 PureGym 的主要办公室位于利兹。 PureGym 拥有 170 万会员,遍布 525 个俱乐部,主要分布在英国和欧洲,其场地通常都是开放的。该集团最近透露了将其投资组合中的俱乐部数量增加两倍的雄心,计划到 2030 年在全球拥有超过 1,000 个俱乐部。

- 2022 年 7 月 - Gausium 与 Diversey-TASKI 达成多年全球合作伙伴协议。该联盟旨在为全球客户提供完整的流程和机器集成,利用尖端的清洁知识、工具和智能来释放清洁机器人的全部潜力。对商业卫生和清洁的期望不断提高。通过部署象征清洁创新的尖端技术,商业设施可以通过这种合作关系满足并超越这些期望。

合同清洁服务行业细分

合同清洁服务是为所有类型的客户提供的高效清洁解决方案。在这项服务中,客户根据合同约定,定期在自己选择的地点接受清洁服务。合同清洁服务适用于办公室、工厂、家庭、学校、企业、医院等。

合同清洁服务市场按最终用户(住宅、商业和工业)和地理位置(北美、欧洲、亚太地区、拉丁美洲、中东和非洲)进行细分。

上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 按最终用户 | 住宅 |

| 商业的 | |

| 工业的 | |

| 按地理 | 北美 |

| 欧洲 | |

| 亚太 | |

| 拉美 | |

| 中东和非洲 |

合同清洁服务市场研究常见问题解答

合同清洁服务市场有多大?

合同清洁服务市场规模预计到 2024 年将达到 3663.5 亿美元,复合年增长率为 7.10%,到 2029 年将达到 5162.2 亿美元。

目前合同清洁服务市场规模有多大?

到2024年,合同清洁服务市场规模预计将达到3663.5亿美元。

谁是合同清洁服务市场的主要参与者?

ABM Industries Incorporated、Jani-King International Inc.、ISS A/S、Anago Cleaning Systems Inc.、Sodexo Group 是在合同清洁服务市场运营的主要公司。

哪个是合同清洁服务市场增长最快的地区?

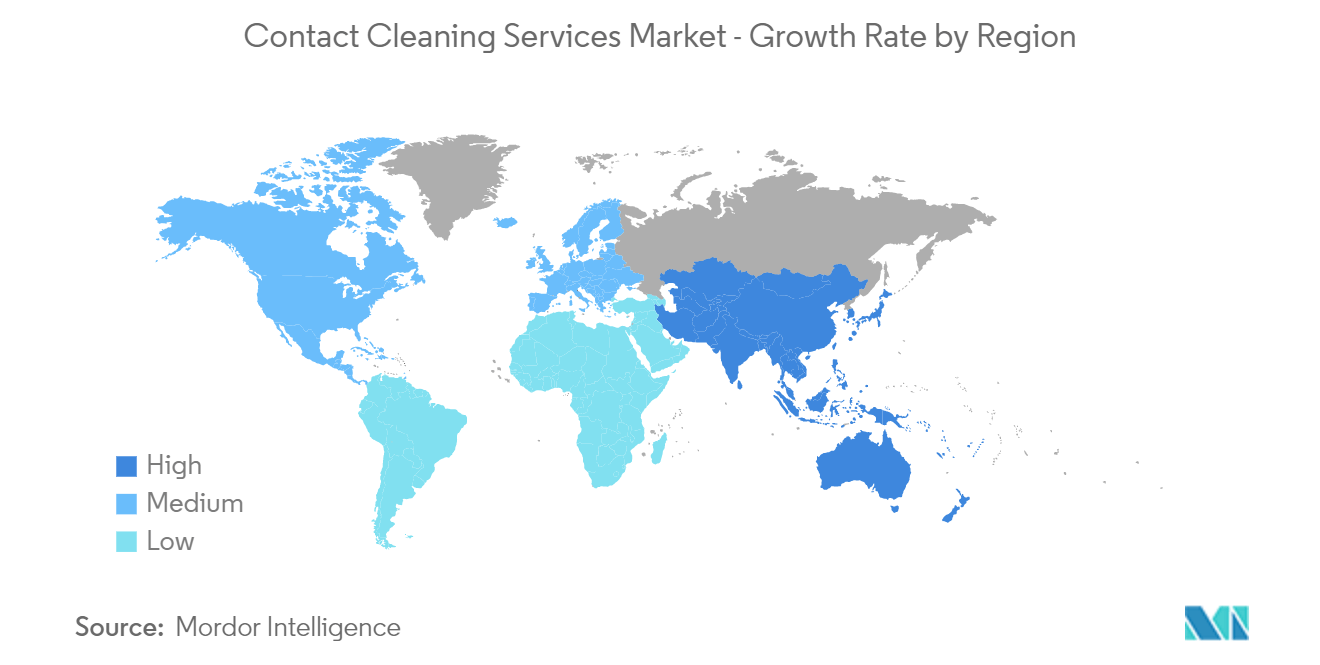

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在合同清洁服务市场中占有最大份额?

2024年,北美在合同清洁服务市场中占据最大的市场份额。

该合同清洁服务市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,合同清洁服务市场规模估计为3420.6亿美元。该报告涵盖了合同清洁服务市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了合同清洁服务市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Automation Reports

Popular Technology, Media and Telecom Reports

合同清洁服务行业报告

Mordor Intelligence™ 行业报告创建的 2024 年合同清洁服务市场份额、规模和收入增长率统计数据。合同清洁服务分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。