宠物医疗保健市场规模和份额

魔多智能宠物医疗保健市场分析

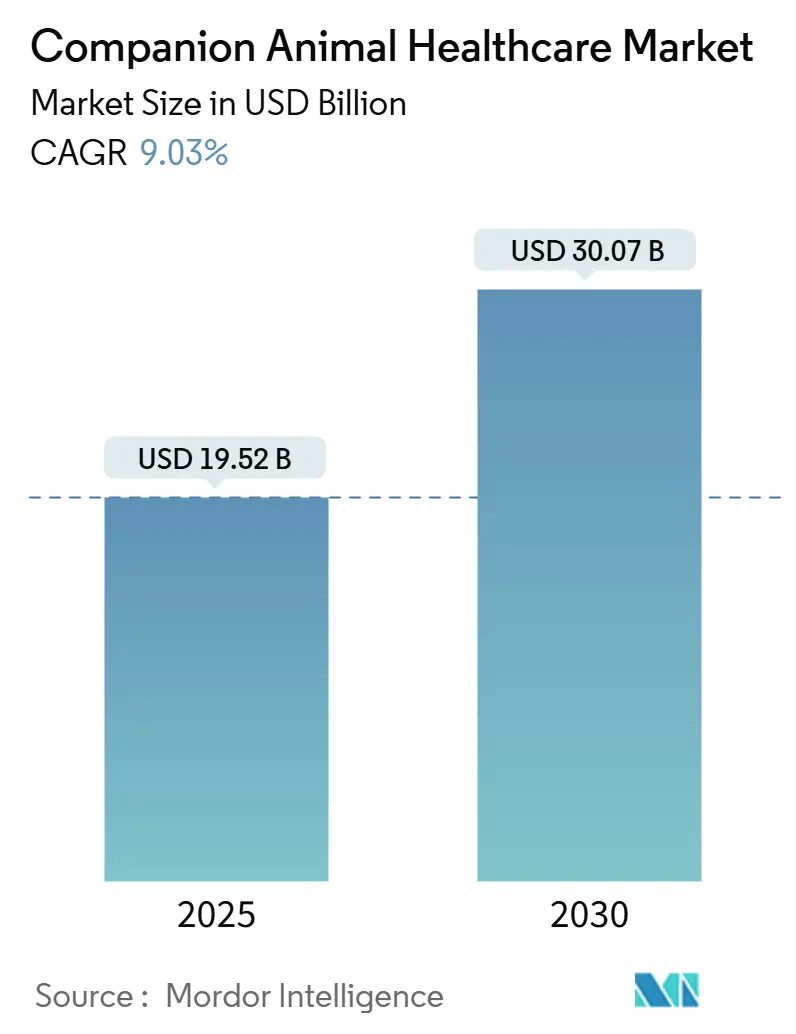

宠物医疗保健市场规模在2025年达到195.2亿美元,预计到2030年将增长至300.7亿美元,反映出9.03%的复合年增长率。宠物人性化趋势的兴起、AI驱动诊断技术的稳步推出,以及订阅式健康计划的普及,既扩大了需求,也提高了兽医服务的可及性。突破性单克隆抗体正在强化治疗产品组合,而即时检验(POC)分析仪缩短了诊断周转时间并改善了临床决策。数字商务渠道继续扩大规模,通过连接远程咨询、药房配送和送货上门服务来补充传统诊所模式。从地理角度来看,北美保持最大的收入池,而亚太地区随着城市化和可支配收入的增长,代表着增长最快的地区。

关键报告要点

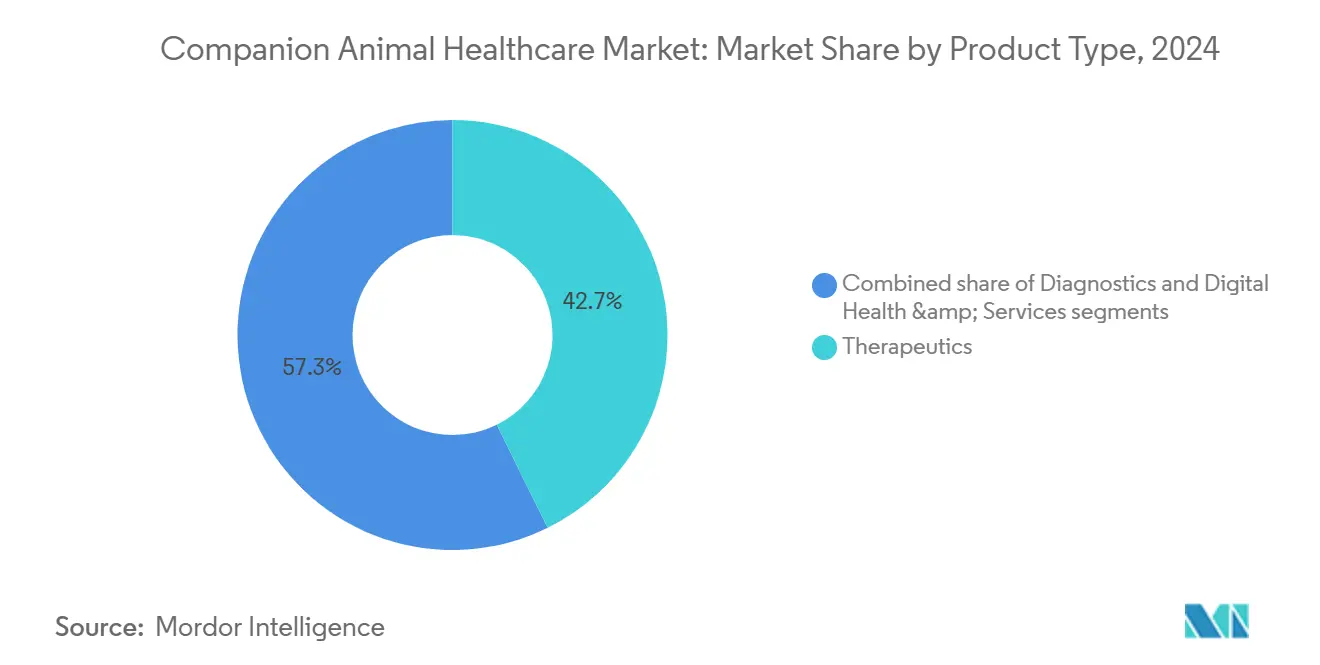

- 按产品类型,治疗药物在2024年以42.78%的宠物医疗保健市场份额领先,而诊断预计到2030年将以12.58%的复合年增长率实现最快扩张。

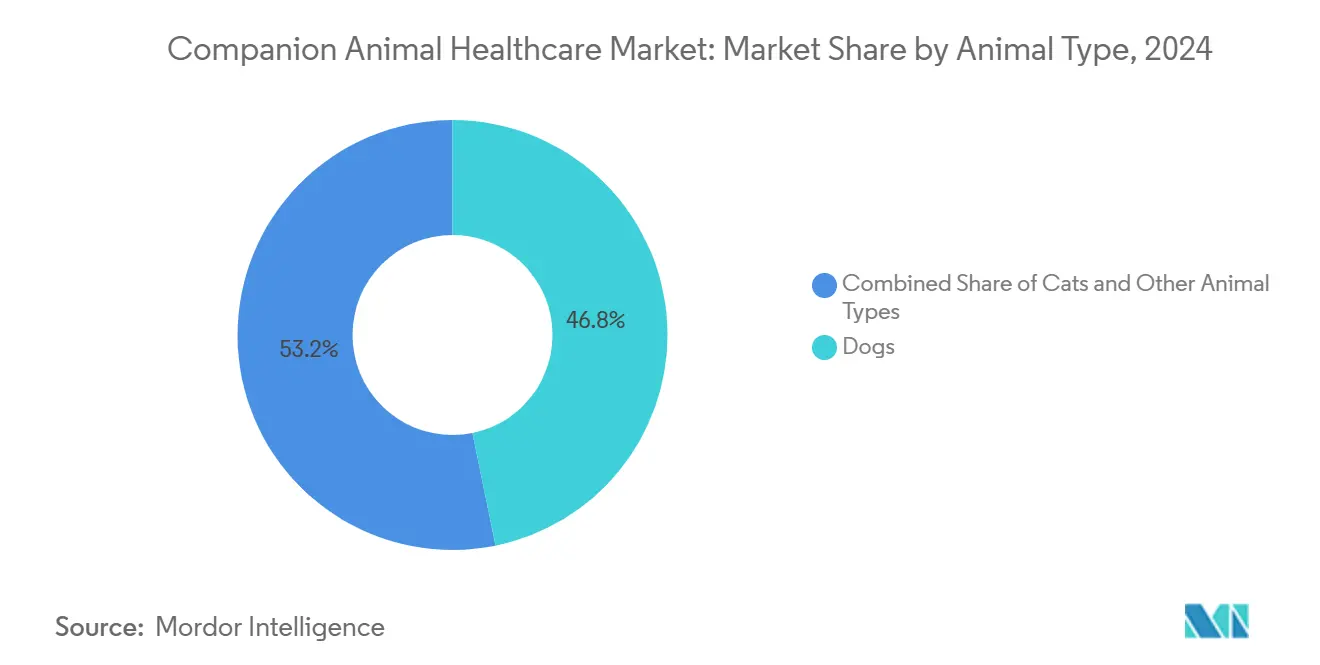

- 按动物类型,狗在2024年占宠物医疗保健市场规模的46.82%;猫预计到2030年将录得11.24%的复合年增长率。

- 按分销渠道,兽医院和诊所在2024年占据54.82%的收入基础,而在线和电商平台预计在同一时期将以10.67%的复合年增长率增长。

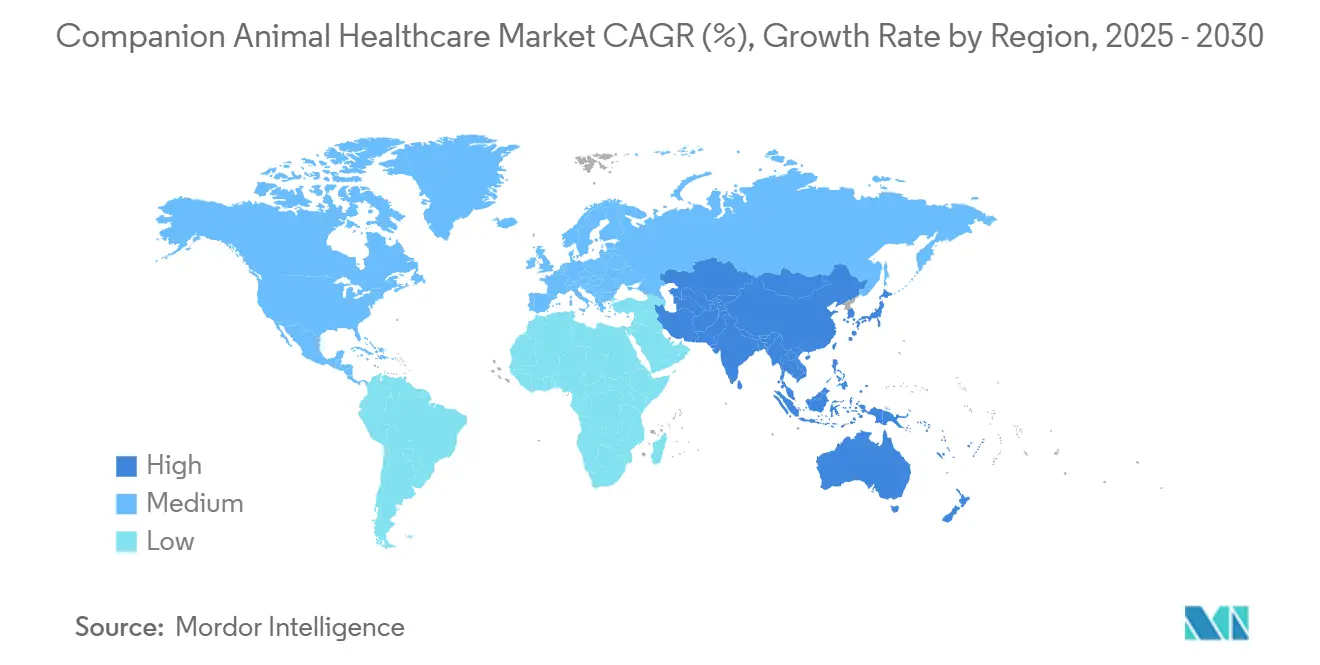

- 按地理位置,北美在2024年贡献了42.32%的全球收入;亚太地区预计到2030年将录得最高的10.31%复合年增长率。

全球宠物医疗保健市场趋势与洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 宠物收养增长及动物"人性化" | +2.1% | 全球,在北美和欧洲最为强劲 | 长期(≥4年) |

| 宠物保险渗透率扩大 | +1.8% | 北美和欧盟核心,扩展至亚太地区 | 中期(2-4年) |

| 先进院内及POC诊断技术快速采用 | +1.5% | 全球,由发达市场主导 | 短期(≤2年) |

| 骨关节炎和皮肤病慢性护理单克隆抗体的繁荣 | +1.2% | 北美和欧洲,全球扩展 | 中期(2-4年) |

| 基于微生物组治疗药物的商业化 | +0.8% | 全球,高端市场早期采用 | 长期(≥4年) |

| 兽医连锁诊所的订阅式健康计划 | +0.9% | 北美核心,选择性全球扩张 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

宠物收养增长及动物"人性化"

宠物人性化转变了消费优先级;66%的主人愿意考虑延长生命的药物,2024年月均支出中位数上升至260美元。中国调查显示55%的主人现在将宠物视为孩子,刺激了高端护理购买。健康预算越来越倾向于生活质量药物、先进影像和定制营养。保险采用率反映了这一变化,45%的狗主人和36%的猫主人持有保单,将兽医护理嵌入家庭财务规划。

宠物保险渗透率扩大

保费在2024年达到45亿美元,比2019年水平翻了一番多。前10大承保公司控制90%的市场,提升产品设计和承保效率。监管清晰度通过2024年NAIC宠物保险示范法案到来,该法案将预防性健康附加产品与真正的风险转移产品分开。然而,医疗通胀促使全美保险公司退出10万份合同,说明了成本控制压力,尽管分销合作伙伴关系--如Petco加全美保险--寻求规模优势[1]美国全国保险专员协会,"宠物保险示范法案",naic.org。

先进院内及POC诊断技术快速采用

以硕腾Vetscan Imagyst为代表的AI驱动系统,现在可以在几分钟内评估1000个显微镜视野。基于cartridge的OptiCell血液学分析仪为诊所带来参考实验室精度,最大化减少对外部实验室的依赖。新冠疫情中断通过突出现场诊断的操作价值加速了采用。Indical Bioscience的OvaCyte等新进入者自动化粪便分析,进一步将机器学习整合到常规工作流程中。

慢性护理单克隆抗体(MAbs)繁荣

贝那韦单抗(Librela)分发量超过2500万剂,临床应答率超过71%,简化的月度给药增强了依从性。持续监测标记肌肉骨骼事件,强调了警惕药物警戒的必要性。管线活动现在涵盖肾病、肿瘤学和猫骨关节炎,使MAbs成为长期增长支柱。兽医在五个欧盟国家的调查报告高满意度,验证了对抗体平台的持续投资[2]前沿编辑部,"贝那韦单抗安全信号分析",frontiersin.org。

制约因素影响分析

| 制约因素影响分析 | 对复合年增长率预测的(~)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 兽医服务及药物成本上升 | -1.4% | 全球,在发达市场最为严重 | 短期(≤2年) |

| 假冒/灰色市场药物泛滥 | -0.8% | 全球,集中在在线渠道 | 中期(2-4年) |

| 全球技能熟练兽医及兽医技术人员短缺 | -1.1% | 全球,在农村和新兴市场严重 | 长期(≥4年) |

| 基因编辑及细胞治疗产品监管滞后 | -0.6% | 全球,在欧盟和北美严格 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

兽医服务及药物成本上升

护理成本自2014年以来攀升60%,超过整体通胀。企业集团拥有定价权;玛氏兽医健康控制近一半的企业拥有诊所。更高的账单使2024年访问量减少2.3%,检查间隔延长48%。立法者正在回应:拟议的PAW法案将允许HSA/FSA支付高达1000美元,而国防部现在为军人家庭宠物搬迁报销2000美元,部分缓解了可负担性障碍。

假冒/灰色市场药物泛滥

FDA在2024年向销售未批准宠物癫痫药物的公司发出多封警告信。加强在线监控目标绕过兽医监督的电商供应商。复方政策更新,包括从批量清单中移除Vetmedin溶液,揭示了供应灵活性与患者安全之间的紧张关系。FDA药物警戒数据记录了与21种兽药相关的38,756起不良事件,提高了利益相关者对合法采购的关注[3]来源:美国食品药品监督管理局,"FDA动物和兽医创新议程",fda.gov。

细分分析

按产品类型:治疗药物领先,诊断加速发展

治疗药物细分在2024年占宠物医疗保健市场的42.78%,受疫苗、杀虫剂和单克隆抗体快速采用的推动。贝那韦单抗的表现帮助硕腾在2024年第三季度将其宠物产品组合推高18%。预防性疫苗保持重要作用,尽管杀虫剂收入正在向零售渠道流失。仿制药竞争抑制抗感染药物增长,抗微生物耐药性使监管审查保持强度。

诊断以最快的12.58%复合年增长率到2030年增长,标志着向精准医学的结构性变化。AI驱动的分析仪在统一平台中结合血液学、尿液分析和影像,将诊断周转从数天减少到数分钟。使用POC设备的诊所报告改善了客户依从性和增量收入收益。随着机器学习减少解释变异性并推动循证护理模式,诊断的宠物医疗保健市场规模预计将大幅扩张。

备注: 购买报告后可获得所有单个细分的细分份额

按动物类型:狗占主导地位,猫推动增长

狗在2024年占全球收入的46.82%,得到完善的护理基础设施和广泛的预防产品组合支持。然而,猫实现最快的11.24%复合年增长率,反映了城市生活趋势和对猫特定疾病认识的提高。FDA在2025年有条件批准Felycin-CA1,这是猫肥厚性心肌病的首个治疗药物,强调了专门针对猫的创新增长。随着寿命增加,慢性疾病管理扩大了两个物种的宠物医疗保健市场规模。

人口统计强化了动力:千禧一代和Z世代优先考虑宠物福利,通常超过其他可支配支出。老龄宠物群体放大了对疼痛管理、关节支持和肾脏治疗的需求。微生物组研究已经指导特定物种的益生菌方案,而frunevetmab(Solensia)为猫骨关节炎带来基于抗体的疼痛缓解。这些进展增强了猫产品和服务捕获的宠物医疗保健市场份额。

备注: 购买报告后可获得所有单个细分的细分份额

按分销渠道:传统诊所在数字化颠覆中演进

兽医院和诊所保持2024年54.82%的收入,但其作用正从产品转售转向综合护理协调。劳动力投资现在是竞争差异化因素;玛氏兽医健康为培训和留任指定了5亿美元。企业集团重组,如国家兽医协会分拆为Ethos兽医健康和NVA,为网络未来公开发行和专业服务线定位。

在线和电商平台预计到2030年将实现10.67%的复合年增长率,由远程医疗整合和无摩擦药房配送推动。Airvet的1100万美元B-2轮延期支持其扩展到百事公司等跨国公司的员工福利包。Koala Health等移动优先药房提供当日送货,并将超过25,000家独立诊所连接到数字库存,在不扩大实体足迹的情况下扩大宠物医疗保健市场。

地理分析

北美在2024年产生42.32%的全球收入,因为成熟的保险渗透率、先进的实践基础设施和Banfield预防计划等忠诚度计划支撑了持续支出。当Chubb合并Healthy Paws和86亿美元的多诊所合并形成750个地点网络时,合并重塑了格局。尽管规模庞大,兽医短缺威胁准入;预测警告到2030年7500万宠物可能缺乏护理,促使监管推动激励措施。

亚太地区是增长最快的地区,复合年增长率为10.31%,由城市中产阶级家庭增长推动。中国宠物医疗保健行业在2022年达到1.062万亿元,自2015年以来实现17.7%的复合增长,但诊所密度仍落后于美国。在韩国,生活方式调查显示年轻成人更喜欢宠物而非孩子,将可支配资金投入高端护理。澳大利亚展现了成熟的子市场,硕腾2023年销售额达4.84亿美元,其墨尔本制造收购标志着长期区域锚定。

欧洲记录稳定扩张,得益于强健的兽医课程和统一的药物监管。贝那韦单抗在法国、德国、意大利、西班牙和英国的同步推出验证了对先进生物制剂的需求。可持续性要求影响治疗选择,偏向碳足迹较低和动物福利资质的产品。跨境投资保持活跃,EQT收购VetPartners,为其网络增加267家诊所,说明了大陆的综合服务野心。

竞争格局

适度整合定义了宠物医疗保健市场,企业集团、创新者和数字颠覆者争夺心智份额。玛氏兽医健康利用Banfield和VCA覆盖诊所细分,同时投入5亿美元用于员工发展以缓解劳动力缺口。硕腾通过AI驱动的诊断和单克隆抗体维持研发领导地位;2025年第一季度收入达到22亿美元,证明了对Simparica Trio、Apoquel和Cytopoint持续需求的证明。FDA的动物和兽医创新议程等监管倡议为具有嵌入式研究深度的公司加快审批。

数字原生代创造替代接入点:Airvet的按需视频咨询整合员工福利,Koala Health的移动药房直接连接实践管理软件以自动化处方配送。空白机会包括基于微生物组的治疗药物;MicroHarvest等生物技术初创公司正在开发用于低敏饮食的微生物蛋白。在Loyal获得FDA对LOY-002一致意见后,长寿科学获得关注,该药物旨在延长犬类寿命。并购保持活跃--勃林格殷格翰收购Saiba动物健康增加治疗疫苗,而Phibro以3.5亿美元收购硕腾的饲料添加剂生产线,集中核心竞争力。

宠物医疗保健行业领导者

-

硕腾公司

-

勃林格殷格翰动物保健

-

礼来动物保健

-

维克

-

默沙东动物保健(MSD)

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年6月:硕腾在肯塔基州路易斯维尔开设其在美国最大的参考实验室,扩大全国诊断能力。

- 2025年5月:Koala Health由Valspring Capital领投,筹集2000万美元B轮融资,为25,000家独立诊所扩大移动药房。

- 2025年4月:Airvet完成1100万美元B-2轮融资,以扩大远程医疗服务和与百事公司和Adobe的企业福利计划。

- 2025年3月:FDA有条件批准Felycin-CA1用于患有亚临床肥厚性心肌病的猫,这是该适应症的首个治疗药物。

- 2025年2月:国家兽医协会分拆为Ethos兽医健康和NVA,为每个单位在两到三年内的潜在IPO做准备。

全球宠物医疗保健市场报告范围

根据报告范围,宠物为人类提供陪伴,并守卫他们的房屋和办公室。动物中各种类型疾病的增加提高了对疫苗和诊断测试的需求。这种需求激增主要是由于治疗和治愈与宠物健康相关疾病的需要。

宠物医疗保健市场按产品、动物类型和地理位置细分。按产品,市场细分为治疗药物和诊断。按治疗药物,市场细分为疫苗、杀虫剂、抗感染药物、医用饲料添加剂和其他治疗药物。按诊断,市场细分为免疫诊断测试、分子诊断、诊断影像和其他诊断。按动物类型,市场细分为狗、猫和其他动物类型。按地理位置,市场细分为北美、欧洲、亚太地区、中东和非洲、南美。报告还涵盖全球主要地区17个不同国家的估计市场规模和趋势。对于每个细分,市场规模和预测基于收入(美元)制作。

| 治疗药物 | 疫苗 |

| 杀虫剂 | |

| 抗感染药物 | |

| 非甾体抗炎药及疼痛管理 | |

| 单克隆抗体 | |

| 医用饲料添加剂 | |

| 其他治疗药物 | |

| 诊断 | 免疫诊断测试 |

| 分子诊断 | |

| 诊断影像 | |

| 即时检验设备 | |

| 其他诊断 | |

| 数字健康及服务 | 远程医疗平台 |

| 实践管理软件 | |

| 可穿戴监测设备 |

| 狗 |

| 猫 |

| 其他动物类型 |

| 兽医院及诊所 |

| 零售药房 |

| 在线/电商平台 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 西班牙 | |

| 欧洲其他地区 | |

| 亚太地区 | 中国 |

| 日本 | |

| 印度 | |

| 澳大利亚 | |

| 韩国 | |

| 亚太地区其他地区 | |

| 中东及非洲 | 海湾合作委员会 |

| 南非 | |

| 中东及非洲其他地区 | |

| 南美 | 巴西 |

| 阿根廷 | |

| 南美其他地区 |

| 按产品类型 | 治疗药物 | 疫苗 |

| 杀虫剂 | ||

| 抗感染药物 | ||

| 非甾体抗炎药及疼痛管理 | ||

| 单克隆抗体 | ||

| 医用饲料添加剂 | ||

| 其他治疗药物 | ||

| 诊断 | 免疫诊断测试 | |

| 分子诊断 | ||

| 诊断影像 | ||

| 即时检验设备 | ||

| 其他诊断 | ||

| 数字健康及服务 | 远程医疗平台 | |

| 实践管理软件 | ||

| 可穿戴监测设备 | ||

| 按动物类型 | 狗 | |

| 猫 | ||

| 其他动物类型 | ||

| 按分销渠道 | 兽医院及诊所 | |

| 零售药房 | ||

| 在线/电商平台 | ||

| 地理位置 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 西班牙 | ||

| 欧洲其他地区 | ||

| 亚太地区 | 中国 | |

| 日本 | ||

| 印度 | ||

| 澳大利亚 | ||

| 韩国 | ||

| 亚太地区其他地区 | ||

| 中东及非洲 | 海湾合作委员会 | |

| 南非 | ||

| 中东及非洲其他地区 | ||

| 南美 | 巴西 | |

| 阿根廷 | ||

| 南美其他地区 | ||

报告中回答的关键问题

宠物医疗保健市场目前规模是多少?

宠物医疗保健市场规模在2025年达到195.2亿美元,预计到2030年将达到300.7亿美元。

目前哪个产品类别销售领先?

治疗药物仍占主导地位,占2024年收入的42.78%,得益于疫苗、杀虫剂和快速采用的单克隆抗体。

为什么诊断增长比其他细分更快?

礼来、勃林格殷格翰动物保健、维克、硕腾动物医疗保健和赛华动物保健是在宠物医疗保健市场经营的主要公司。

哪个地区扩张最快?

亚太地区录得最高的10.31%复合年增长率,由城市收入水平上升、文化态度转变和服务不足的诊所密度推动。

远程医疗如何影响市场动态?

远程医疗平台整合视频咨询、电子药房配送和健康订阅,使诊所和雇主能够在实体位置之外扩展护理,同时获得新的收入渠道。

哪些监管变化可能改善可负担性?

拟议的PAW法案将让主人每年使用HSA/FSA资金支付高达1000美元的兽医费用,可能减少自付障碍并刺激额外服务采用。

页面最后更新于: