商用飞机航空电子系统市场分析

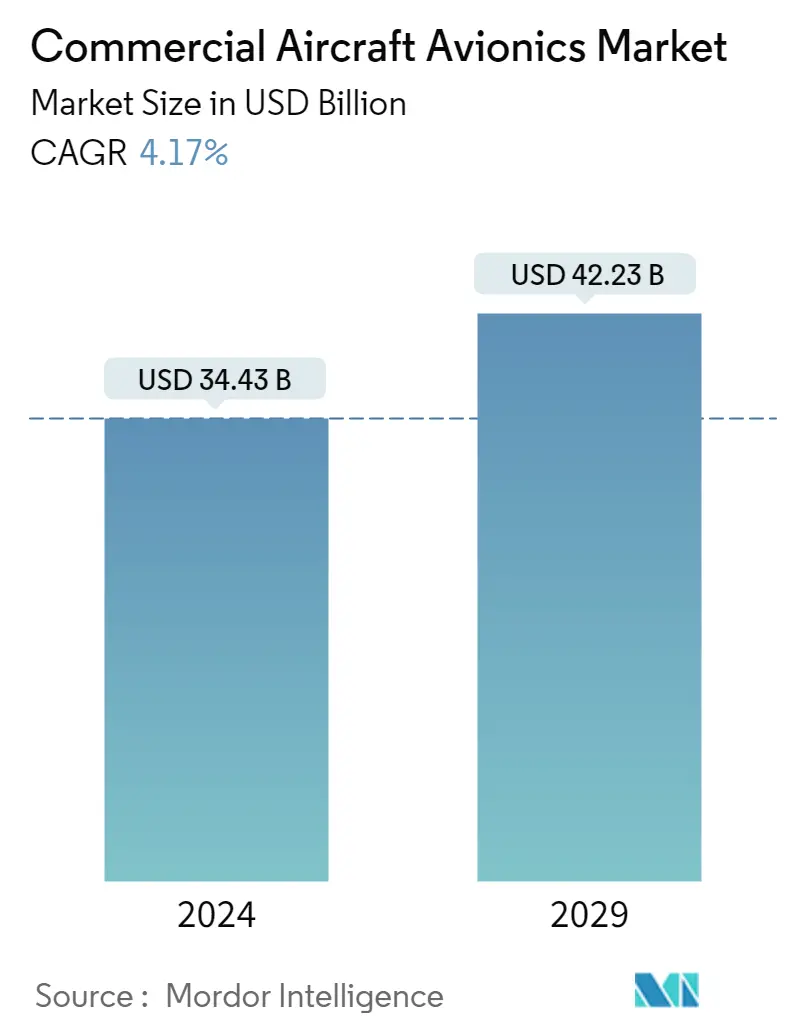

2024年商用飞机航空电子设备市场规模预计为344.3亿美元,预计到2029年将达到422.3亿美元,在预测期内(2024-2029年)复合年增长率为4.17%。

- 由于 COVID-19 大流行,全球航空业遭受了前所未有的破坏,导致客运量急剧减少,对飞机需求产生了负面影响。尽管该行业在 2021 年出现了改善的迹象,但商用飞机的交付量明显低于新冠疫情前的水平。此外,预计商用航空行业将缓慢复苏,因为旅行需求预计到 2023 年将恢复到新冠疫情前的水平,这预计将对商用飞机航空电子设备市场的增长构成挑战。

- 航空业受到严格的法规管辖,这些法规规定了飞机设计的各个方面,包括结构和电子设备。美国联邦航空管理局 (FAA) 等著名航空监管机构已发布严格的指导方针,要求飞机原始设备制造商和第三方服务提供商遵守有关航空电子系统装配和维修的规定。

- 作为该地区运营的航空公司发起的机队扩张和现代化计划的一部分,对新商用飞机的需求复苏推动了市场的发展。此外,飞机维护、维修和运营 (MRO) 提供商之间日益加强的合作关系预计将提高他们的技术能力,使他们能够为航空公司采购的新一代飞机提供服务。然而,由于宽体飞机上的航空电子系统的尺寸和安装成本远高于窄体飞机,因此预计因 COVID-19 导致宽体飞机提前退役将影响航空电子设备改装行业。

商用飞机航空电子系统市场趋势

窄体机细分市场将在预测期内主导市场

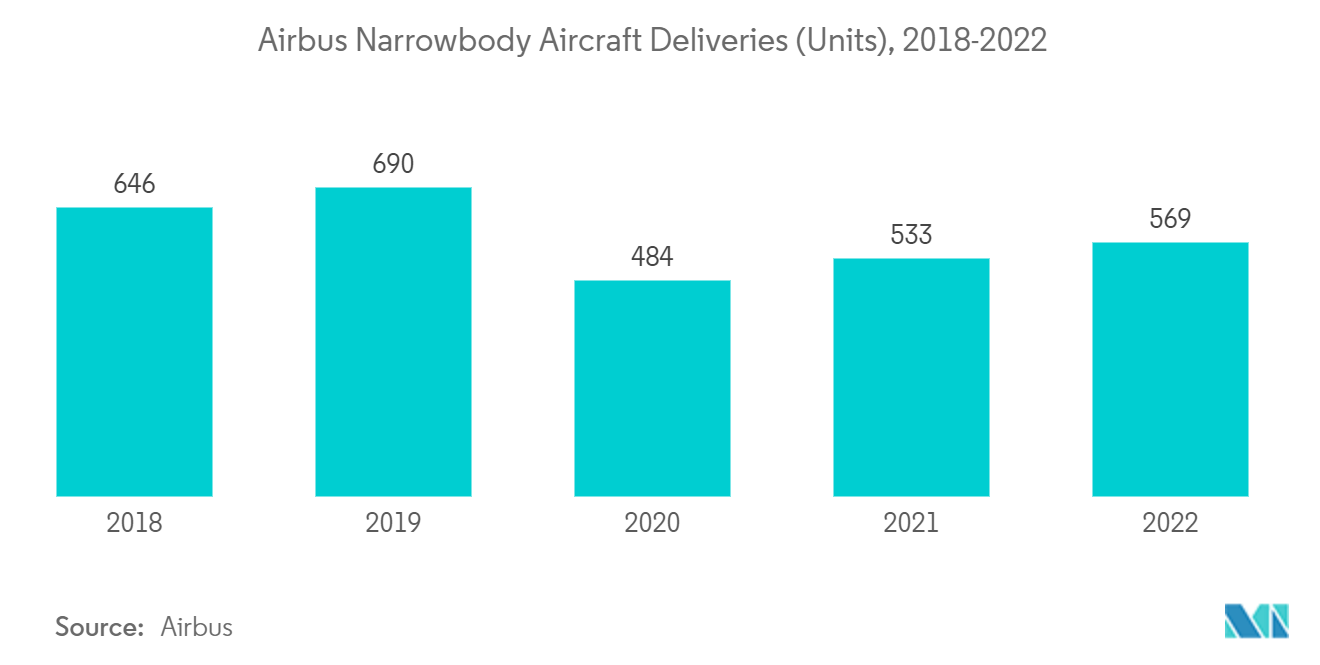

- 窄体机细分市场主导着商用飞机航空电子设备市场。随着大多数低成本航空公司 (LCC) 试图对其现有机队进行现代化改造,以开拓新的市场机会并与后续飞机版本的能力相匹配,预计对此类飞机的需求将会增加。商用飞机制造商空中客车公司在 2022 年交付了 661 架商用飞机,高于 2021 年的 609 架。此外,波音公司在 2022 年交付了 480 架商用飞机。

- 例如,2021 年 12 月,法航-荷航宣布订购 100 架空客 A320 neo 系列飞机,并可选择另外购买 60 架飞机。该订单包括 A320 neo 和 A321 neo 飞机,首批交付预计于 2023 年下半年完成。另一方面,尽管 B737 MAX 的惨败阻碍了波音公司的市场前景,但波音公司的成功重新认证FAA 已开始减少对 B737 MAX 飞机的需求。多家航空公司已开始恢复 737 MAX 飞机的运营并订购新的 737 MAX 飞机。

- 例如,2022 年 1 月,波音宣布赢得卡塔尔航空公司 25 737 Max 10 喷气式飞机的大订单,并有权再购买 25 架飞机。该航空公司还签署了 34 架即将推出的 777X 的订单,以及另外 16 架喷气式飞机的选择权。 GE航空集团、Collins Aerospace、L3Harris Technologies Inc.、Honewywell International Inc.和Cobham PLC等公司为波音737和777系列飞机提供航空电子部件。预计国内航空客运量的更快恢复也将带来窄体飞机的新订单,这可能会推动与窄体项目相关的航空电子系统供应商的增长前景。

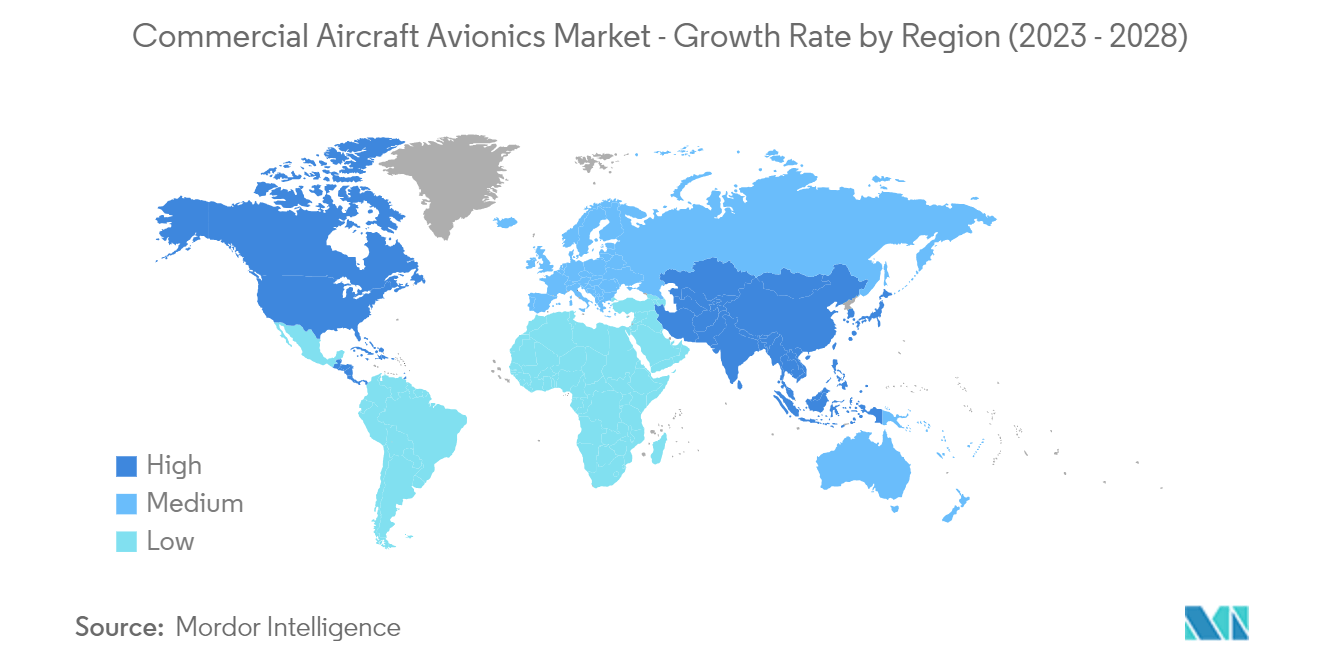

北美市场占有率最高

- 该地区的航空航天业成熟,并拥有强大的航空基地的有力支持。空中交通量的增加导致地区和国际航空公司采购了多架飞机。波音公司是美国主要的飞机原始设备制造商 (OEM) 之一,对航空电子系统产生了巨大的需求。

- 原材料的供应、政治稳定和低生产成本等因素推动了该地区建立新的航空航天制造设施。此外,航空燃油价格的波动引发了北美地区对节油型新一代飞机的需求激增。因此,飞机原始设备制造商已开始提高生产能力,以满足不断增长的需求。

- 空中客车公司宣布将于2022年初将A220飞机的产量提高到每月六架左右。其目标是到2025年将A220的产量提高到14架,即米拉贝尔工厂每月生产10架,莫比尔工厂每月生产4架。。捷蓝航空、达美航空、微风航空和航空租赁公司这四家美国客户占 A220 计划积压订单的一半以上。雷神技术公司提供集成到 A220 中的大部分航空电子子系统,包括机载计算机、气象测绘雷达和电子飞行仪表系统。该地区的其他航空公司也在寻求疫情后的增长。

- 例如,2022 年 12 月,联合航空宣布了美国航空公司商业航空史上最大的宽体飞机订单,订购 100 架新 787 梦想飞机,并可选择增加 100 架。通过这份订单,该航空公司预计到 2032 年将交付 700 架新窄体和宽体飞机,2023 年平均每周交付 2 架,2024 年平均每周交付 3 架。这些发展为北方市场带来了积极的前景预测期内的美国。

商用飞机航空电子系统行业概述

由于存在大量航空电子系统供应商,商用飞机航空电子市场本质上是适度分散的。雷神技术公司、通用电气公司、霍尼韦尔国际公司、赛峰集团和泰雷兹是市场上的一些知名参与者。商用飞机的高交付量提高了活跃参与者的市场份额。主要原始设备制造商的市场主导地位是通过对高性能航空电子部件和子系统的不懈研发来支持的,这些部件和子系统使其产品更加卓越并确保遵守所需的安全标准。多种变体的可用性和连续的产品开发周期可以延长此类系统的使用寿命。

例如,2023 年 6 月,在巴黎航展上,巴西航空工业公司服务与支持为其 E-Jets 推出了下一代版本的飞机健康分析和诊断 (AHEAD) 系统。该 AHEAD 系统将集成和分析多个系统(例如起落架、导航、气动系统等)的趋势,并可以检测异常情况并在潜在问题变得严重之前识别它们。

商用飞机航空电子系统市场领导者

-

Honeywell International Inc.

-

General Electric Company

-

Raytheon Technologies Corporation

-

THALES

-

Safran

- *免责声明:主要玩家排序不分先后

商用飞机航空电子系统市场新闻

- 2023 年 6 月:联合航空和松下航空电子公司签署了松下新型 Astrova 机上互动 (IFE) 解决方案协议,使联合航空成为该 IFE 在美国的首家客户。航空公司计划从 2025 年开始在新的波音 787 和空客 A321XLR 上安装该 IFE 解决方案。通过这项协议,联合航空计划代表了航空公司对松下航空电子设备 IFE 有史以来最大的投资。

- 2022 年 7 月:Elbit Systems Ltd. 的子公司 Universal Avionics Systems Corporation 从 AerSale Corporation 获得价值 3300 万美元的合同,为波音 737NG 飞机提供增强型飞行视觉系统 (EFVS)。该合同将执行至2023年。

商用飞机航空电子系统行业细分

航空电子设备是集成在飞机上的电子子系统组件,用于执行多项任务和飞行管理任务。这些系统包括发动机控制、飞行控制系统、导航、通信、飞行记录仪、照明系统、燃油系统、电光(EO/IR)系统、气象雷达和性能监控系统。研究范围不包括货机、军用飞机、公务机和其他私人、包机和不定期飞机。

商用飞机航空电子设备市场按子系统、飞机类型、安装情况和地理位置进行细分。按子系统划分,市场分为健康监测系统、飞行管理和控制系统、通信和导航、驾驶舱系统、可视化和显示系统以及其他子系统。其他子系统包括应急系统、消防安全系统、电子飞行包(EFB)和天气系统。按飞机类型划分,市场分为窄体飞机、宽体飞机和支线飞机。按安装情况,市场分为直线安装和改造。按地域划分,市场分为北美、欧洲、亚太地区、拉丁美洲、中东和非洲。

市场规模和预测均以价值(美元)提供。

| 健康监测系统 |

| 飞行管理和控制系统 |

| 通讯与导航 |

| 驾驶舱系统 |

| 可视化和显示系统 |

| 其他子系统 |

| 窄体机 |

| 宽宽的身体 |

| 支线飞机 |

| 线配合 |

| 改造 |

| 北美 | 美国 |

| 加拿大 | |

| 欧洲 | 英国 |

| 德国 | |

| 法国 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 中东和非洲 | 阿拉伯联合酋长国 |

| 沙特阿拉伯 | |

| 卡塔尔 | |

| 中东和非洲其他地区 | |

| 拉美 | 巴西 |

| 墨西哥 | |

| 拉丁美洲其他地区 |

| 子系统 | 健康监测系统 | |

| 飞行管理和控制系统 | ||

| 通讯与导航 | ||

| 驾驶舱系统 | ||

| 可视化和显示系统 | ||

| 其他子系统 | ||

| 飞机类型 | 窄体机 | |

| 宽宽的身体 | ||

| 支线飞机 | ||

| 合身 | 线配合 | |

| 改造 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 欧洲 | 英国 | |

| 德国 | ||

| 法国 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 中东和非洲 | 阿拉伯联合酋长国 | |

| 沙特阿拉伯 | ||

| 卡塔尔 | ||

| 中东和非洲其他地区 | ||

| 拉美 | 巴西 | |

| 墨西哥 | ||

| 拉丁美洲其他地区 | ||

商用飞机航空电子系统市场研究常见问题解答

商用飞机航空电子设备市场有多大?

商用飞机航空电子设备市场规模预计到 2024 年将达到 344.3 亿美元,复合年增长率为 4.17%,到 2029 年将达到 422.3 亿美元。

目前商用飞机航空电子设备市场规模有多大?

2024年,商用飞机航电市场规模预计将达到344.3亿美元。

谁是商用飞机航空电子设备市场的主要参与者?

Honeywell International Inc.、General Electric Company、Raytheon Technologies Corporation、THALES、Safran 是商用飞机航空电子设备市场的主要公司。

商用飞机航空电子设备市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在商用飞机航空电子设备市场中占有最大份额?

2024年,北美将占据商用飞机航电市场最大的市场份额。

该商用飞机航空电子设备市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,商用飞机航空电子设备市场规模预计为330.5亿美元。该报告涵盖了商用飞机航空电子设备市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了商用飞机航空电子设备市场的未来几年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

商用飞机航电系统行业报告

Mordor Intelligence™ 行业报告创建的 2024 年商用飞机航空电子系统市场份额、规模和收入增长率统计数据。商用飞机航空电子系统分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。