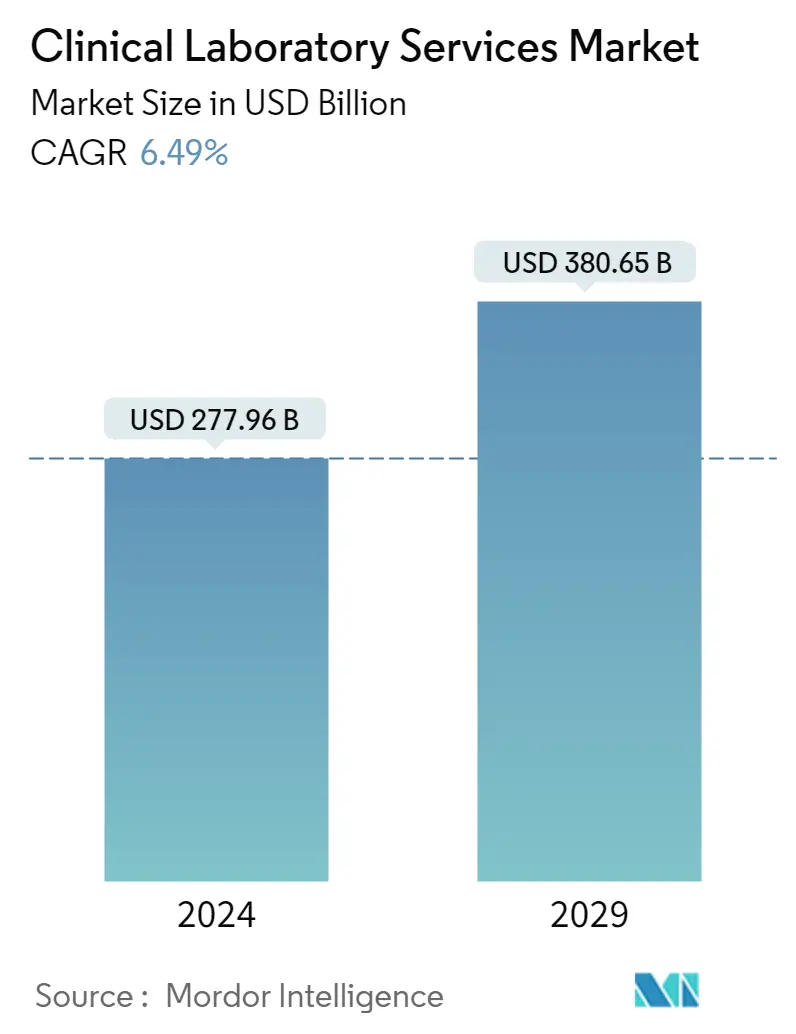

临床实验室服务市场规模

| 研究期 | 2019 - 2029 |

| 市场规模 (2024) | USD 2779.6 亿美元 |

| 市场规模 (2029) | USD 3806.5亿美元 |

| CAGR(2024 - 2029) | 6.49 % |

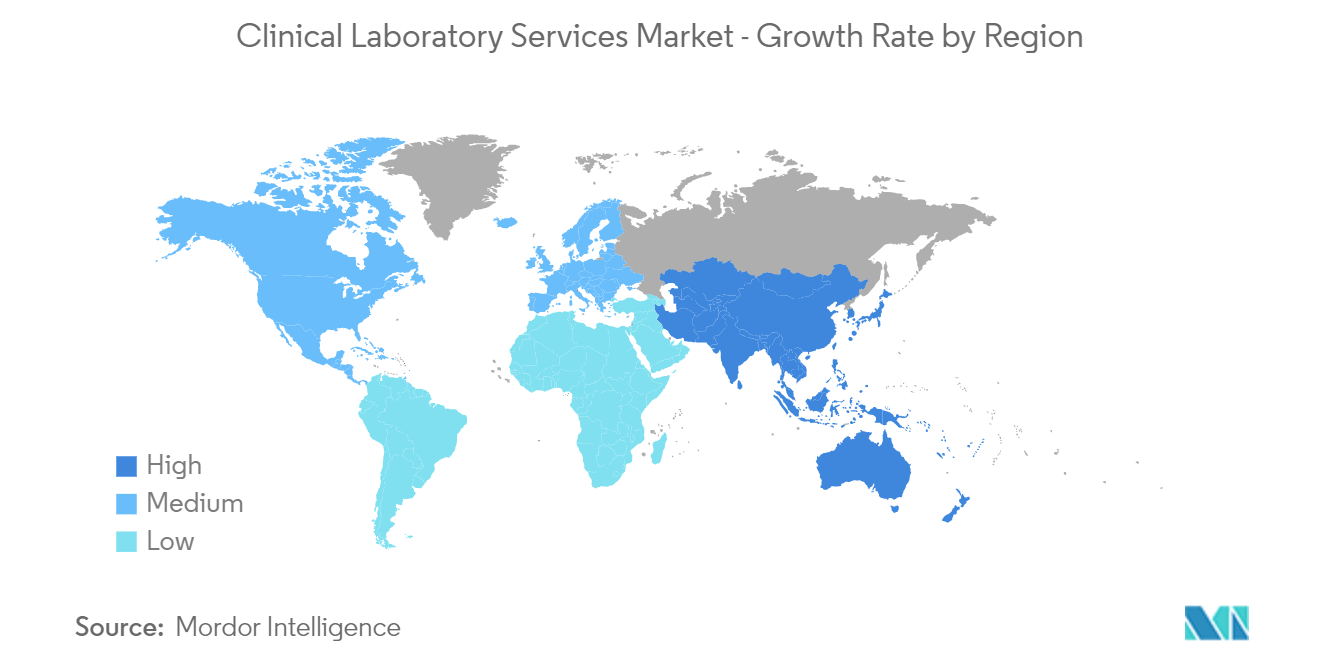

| 增长最快的市场 | 亚太 |

| 最大的市场 | 北美 |

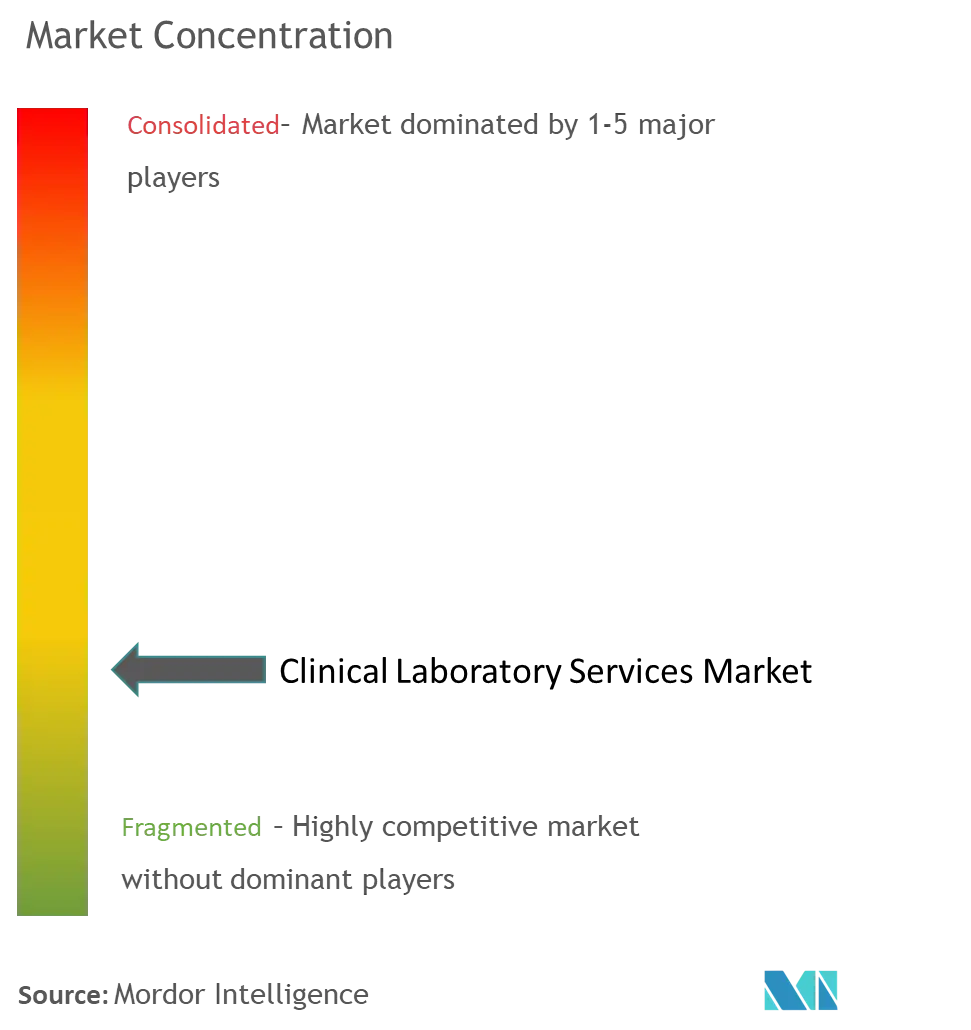

| 市场集中度 | 中等的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

临床实验室服务市场分析

2024年临床实验室服务市场规模预计为2779.6亿美元,预计到2029年将达到3806.5亿美元,在预测期内(2024-2029年)复合年增长率为6.49%。

COVID-19 大流行对临床实验室服务市场产生了积极影响。疫情期间,全球范围内的临床诊断和技术(包括针对严重 COVID-19 感染的分子和血清学检测)有所增加。通过临床诊断和测试技术的改进,快速和广泛的测试发展也有所增加,这有助于增加总体需求。例如,2021 年 2 月,Thermo Fisher Scientific 推出了 TaqPath COVID-19 HT 试剂盒,用于其自动振幅平台,通过将 Thermo Fisher 的提取和实时 PCR 仪器与液体相结合来提高其 COVID-19 检测能力。处理 Tecan 集团的产品。

据观察,临床实验室服务在 COVID-19 大流行期间得到大量使用,这促进了所研究市场的增长。目前,所研究的市场在服务需求方面已达到大流行前的水平。预计不久将实现健康增长。

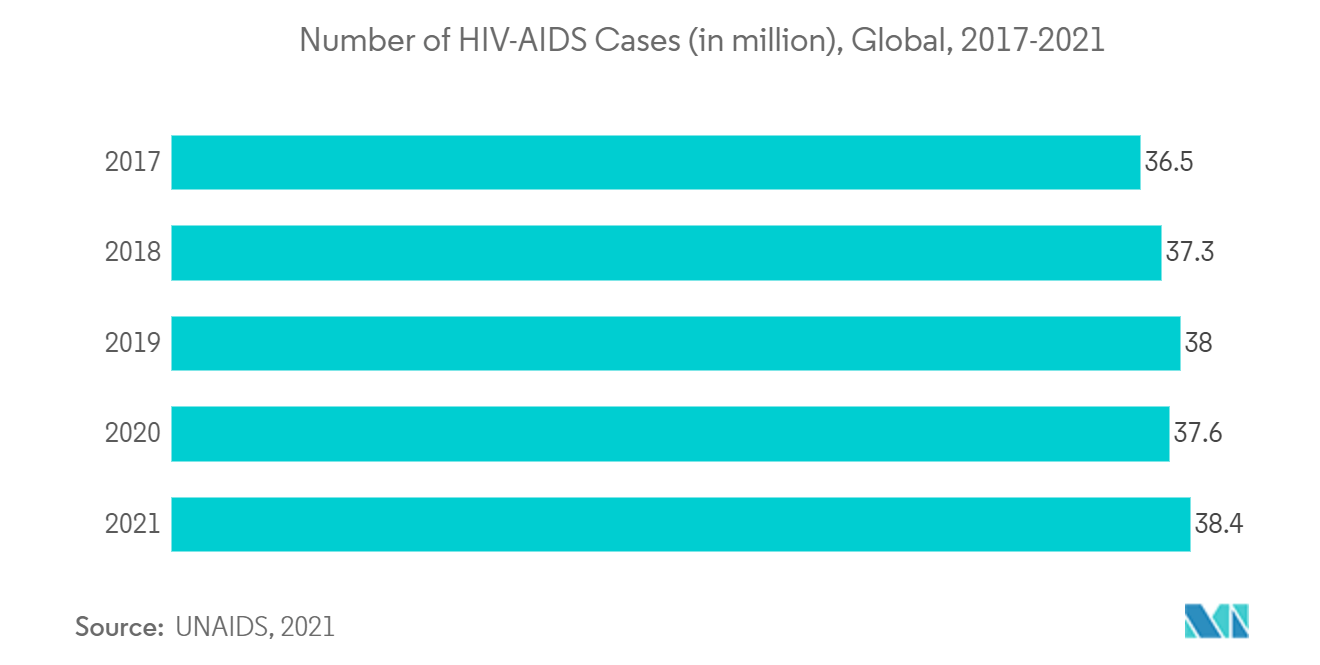

慢性病和传染病发病率的上升以及对准确和早期疾病诊断技术的需求不断增加推动了市场的发展。全世界传染病和慢性疾病的负担不断增加。由于临床诊断测试是识别和表征慢性病各种生物标志物以及检测微生物的最准确方法之一,因此随着癌症和结核病 (TB) 等疾病负担的增加,其需求也在不断增加。例如,根据世界卫生组织的最新数据,截至2021年,全球约有1000万人患有结核病,其中560万是男性,330万是女性,110万是儿童。由于此类疾病的负担较高,预计对临床服务的需求将会增加,从而推动所研究市场的增长。

癌症负担的日益增加预计也将增加对临床诊断的需求。例如,根据 Globocan 统计数据 2020,全世界有 1930 万新发癌症病例,其中包括男女,同一来源报告称,全球癌症发病率正在快速增长。据估计,到 2040 年,男女癌症新发病例数将达到 3020 万。

因此,由于目标疾病负担的增加,市场参与者正在关注其产品的技术进步,以使其比其他参与者具有竞争优势,预计这将促进进一步研究的市场的增长。例如,2022年7月,SRL Diagnostics推出了脂肪肝指数,用于诊断非酒精性脂肪肝。因此,技术先进产品的推出,加上人们对疾病早期诊断的认识不断提高,预计将推动临床实验室服务市场的增长。

然而,各国严格的监管问题和熟练劳动力的缺乏预计将限制预测期内的市场增长。

临床实验室服务市场趋势

独立和参考实验室部门预计将在预测期内实现健康增长

在印度和中国等人口稠密的发展中国家,很大一部分人口无法获得适当的医疗诊断设施,独立实验室有巨大的机会在所研究的市场中蓬勃发展,因为它们可以填补巨大的空白这些地区的临床服务提供商。因此,独立实验室的数量正在增加。例如,根据印度国家测试和校准实验室认证委员会 (NABL) 的数据,约有 6,200 个 NABL 认证的医学实验室,由于全国各地对这些设施的需求激增,到 2022 年 3 月该实验室数量增加到 6,975 个。

随着参与者专注于战略伙伴关系和协作,独立实验室领域正在经历巨大的整合,这可能会推动市场的增长。例如,2022 年 11 月,GC Labs 与泰国的全球合作伙伴签署了一份新合同,标志着其持续致力于在东南亚建立强大的诊断网络。通过此次合作,GC 实验室计划扩大其在东南亚的市场份额。因此,所有这些发展都推动了所研究的细分市场以及整个临床实验室服务市场的增长。

预计北美将在预测期内主导临床实验室服务市场

推动北美临床实验室服务市场增长的主要因素是主要参与者和政府组织在该国的存在,这提高了普通民众的意识并使他们能够方便地获得服务。例如,美国临床实验室协会是一个非营利组织,为会员提供代表、教育、信息和研究的好处。

该地区目标疾病和慢性病的高负担以及对早期诊断的需求不断增加是推动北美地区研究市场增长的其他主要因素。例如,根据加拿大癌症协会的2021年报告,2021年加拿大约有229,200例新诊断癌症病例。平均每天有628名加拿大人被诊断出患有癌症,预计未来还会进一步增加。此外,根据同一份报告,肺癌、乳腺癌、结直肠癌和前列腺癌是加拿大诊断最多的癌症类型(不包括非黑色素瘤皮肤癌)。

此外,随着 COVID-19 大流行,由于需求激增,市场上许多老牌和新玩家扩大了诊断能力,从而促进了该地区研究市场的增长。例如,2021 年 2 月,Omega 公司宣布扩大其在加拿大的临床实验室业务,推出聚合酶链反应测试来检测 COVID-19 的所有变体。

该国主要市场参与者的存在、收购和合作伙伴关系以及新产品的推出,预计将进一步补充该国临床实验室服务市场的增长。例如,2022 年 8 月,全球领先的生命科学公司 Labcorp 宣布已完成对 RWJBarnabas Health 外展实验室业务和部分相关资产的收购。 RWJBarnabas Health 是新泽西州最大的学术医疗系统。因此,由于上述因素,预计北美地区将在研究预测期内在所研究的市场中占据主要市场份额。

临床实验室服务行业概览

临床实验室服务市场竞争激烈,市场上存在各种全球和本地公司。市场的主要份额被全球参与者占据,本地公司也专注于为人们提供创新服务,这使得这些公司在这个市场上建立了相当大的地位。随着技术需求的不断增长,预计未来市场上将很少有新进入者,而这些参与者将获得相当大的份额。市场上的一些主要参与者包括 LabCorp 和 Quest Diagnostics。

临床实验室服务市场领导者

-

OPKO Health Inc.

-

Quest Diagnostics Incorporated

-

LabCorp

-

NeoGenomics

-

Myriad Genetics, Inc.

*免责声明:主要玩家排序不分先后

临床实验室服务市场新闻

- 2022 年 9 月:Bionano Genomics Inc. 宣布成立 Bionano Laboratories,这是一个新组织,将 Bionano 的光学基因组图谱 (OGM) 数据服务与 Lineagen 之前提供的临床测试服务结合起来。它还宣布推出 Bionano Laboratories 首个基于 OGM 的实验室开发测试 (LDT)。

- 2022 年 3 月:迈瑞针对中小型实验室推出了最新的 BC-700 系列血液分析仪,其中包含全血细胞计数 (CBC) 和红细胞沉降率 (ESR) 测试。

- 2021 年 9 月:罗氏诊断印度分部推出了 Cobas pure 集成解决方案分析仪,该分析仪具有更智能的系统,适合在该国运营的许多实验室和医院。

临床实验室服务市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场概况

4.2 市场驱动因素

4.2.1 临床测试的技术进步

4.2.2 目标疾病负担不断增加,早期检测需求不断增长

4.3 市场限制

4.3.1 监管问题

4.3.2 缺乏熟练的专业人员

4.4 波特五力分析

4.4.1 新进入者的威胁

4.4.2 买家/消费者的议价能力

4.4.3 供应商的议价能力

4.4.4 替代产品的威胁

4.4.5 竞争激烈程度

5. 市场细分

5.1 按测试类型

5.1.1 临床化学

5.1.2 免疫学

5.1.3 细胞学

5.1.4 遗传学

5.1.5 微生物学

5.1.6 血液学

5.1.7 其他测试类型

5.2 按服务提供商

5.2.1 医院实验室及其他

5.2.2 独立实验室

5.2.3 其他服务提供商

5.3 地理

5.3.1 北美

5.3.1.1 美国

5.3.1.2 加拿大

5.3.1.3 墨西哥

5.3.2 欧洲

5.3.2.1 德国

5.3.2.2 英国

5.3.2.3 法国

5.3.2.4 意大利

5.3.2.5 西班牙

5.3.2.6 欧洲其他地区

5.3.3 亚太

5.3.3.1 中国

5.3.3.2 日本

5.3.3.3 印度

5.3.3.4 澳大利亚

5.3.3.5 韩国

5.3.3.6 亚太其他地区

5.3.4 中东和非洲

5.3.4.1 海湾合作委员会

5.3.4.2 南非

5.3.4.3 中东和非洲其他地区

5.3.5 南美洲

5.3.5.1 巴西

5.3.5.2 阿根廷

5.3.5.3 南美洲其他地区

6. 竞争格局

6.1 公司简介

6.1.1 Charles River Laboratories

6.1.2 Fresenius Medical Care

6.1.3 Illumina Inc.

6.1.4 Laboratory Corporation of America Holdings (LabCorp)

6.1.5 NeoGenomics Laboratories

6.1.6 Quest Diagnostics Incorporated

6.1.7 OPKO Health

6.1.8 Myriad Genetics Inc.

6.1.9 Eurofins Scientific

6.1.10 Sonic Healthcare Limited

6.1.11 Cerba HealthCare

6.1.12 SYNLAB International GmbH

6.1.13 A.P Moller Holding (Unilabs)

6.1.14 Enzo Clinical Labs

6.1.15 Genova Diagnostics

6.1.16 H.U. Group Holdings Inc.

7. 市场机会和未来趋势

临床实验室服务行业细分

在临床实验室中,对采集的临床标本进行临床病理学检测,以获得有关患者健康状况的信息,以帮助疾病的诊断、预防和治疗。

临床实验室服务市场按测试类型(临床化学、免疫学、细胞学、遗传学、微生物学、血液学和其他测试类型)、服务提供商(医院实验室和其他、独立实验室和其他服务提供商)进行细分,和地理(北美、欧洲、亚太地区、中东和非洲以及南美洲)。市场报告还涵盖了全球主要地区 17 个国家的估计市场规模和趋势。该报告提供了上述细分市场的价值(百万美元)。

| 按测试类型 | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| 按服务提供商 | ||

| ||

| ||

|

| 地理 | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

临床实验室服务市场研究常见问题解答

临床实验室服务市场有多大?

临床实验室服务市场规模预计到 2024 年将达到 2779.6 亿美元,复合年增长率为 6.49%,到 2029 年将达到 3806.5 亿美元。

目前临床实验室服务市场规模有多大?

2024年,临床实验室服务市场规模预计将达到2779.6亿美元。

谁是临床实验室服务市场的主要参与者?

OPKO Health Inc.、Quest Diagnostics Incorporated、LabCorp、NeoGenomics、Myriad Genetics, Inc. 是临床实验室服务市场的主要运营公司。

临床实验室服务市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在临床实验室服务市场中占有最大份额?

2024年,北美在临床实验室服务市场中占据最大的市场份额。

该临床实验室服务市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,临床实验室服务市场规模估计为2610.2亿美元。该报告涵盖了临床实验室服务市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了临床实验室服务市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

临床实验室服务行业报告

Mordor Intelligence™ 行业报告创建的 2024 年临床实验室服务市场份额、规模和收入增长率统计数据。临床实验室服务分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。