中国工程塑料市场规模

|

|

研究期 | 2017 - 2029 |

|

|

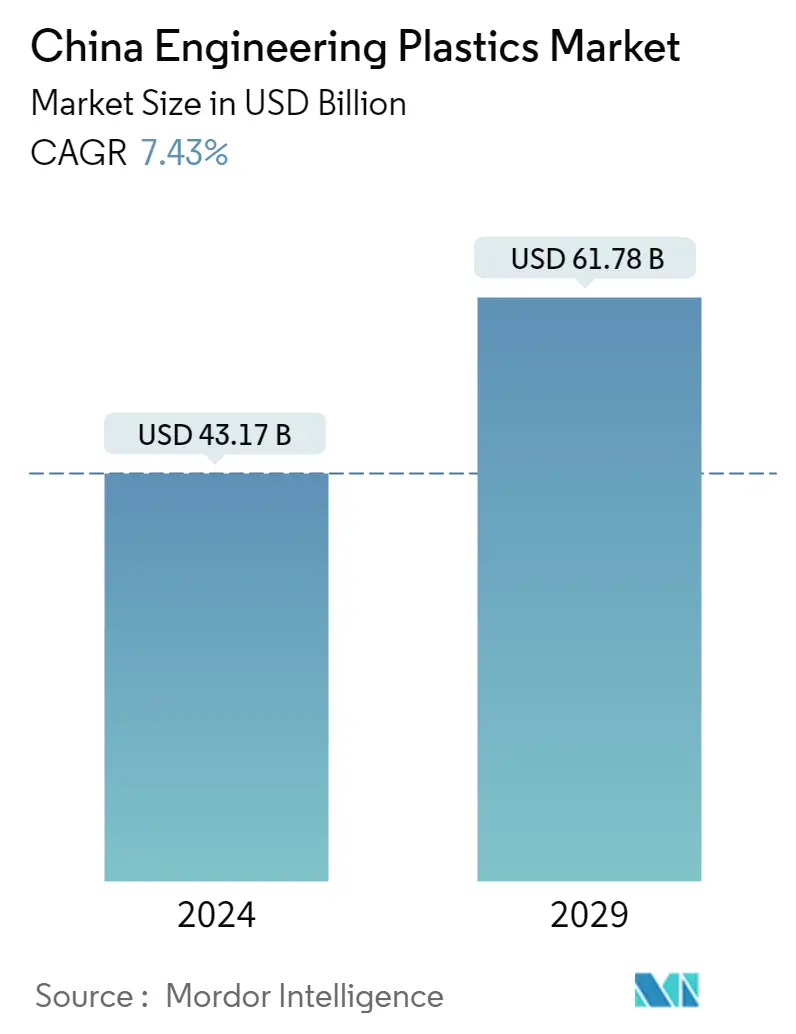

市场规模 (2024) | 431.7亿美元 |

|

|

市场规模 (2029) | 617.8 亿美元 |

|

|

按最终用户行业的最大份额 | 电气和电子 |

|

|

CAGR (2024 - 2029) | 7.43 % |

|

|

按终端用户行业划分的增长最快 | 汽车 |

|

|

市场集中度 | 低的 |

主要参与者 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

中国工程塑料市场分析

预计2024年中国工程塑料市场规模为431.7亿美元,预计到2029年将达到617.8亿美元,预测期内(2024-2029年)复合年增长率为7.43%。

包装的市场份额将被电气和电子行业夺走

- 工程塑料的应用范围从航空航天工业的内墙板和门到刚性和柔性包装。亚太工程塑料市场以包装、电气电子和汽车行业为主导。到2022年,电气和电子包装行业的销量分别占工程塑料市场的39.65%和35.86%左右。

- 2020年,受全球供应链中断影响,中国工程塑料消费量较上年下降2.88%。但2021年消费量恢复并继续稳定增长,2022年消费量增长2.35%。

- 由于大规模生产用于饮料、饮用水、个人护理和家庭护理产品等包装的塑料瓶,包装行业消耗了该国最大的工程塑料量。中国是全球最大的电子商务市场,份额接近50%。该国电子商务市场的收入预计将从2023年的1.4万亿美元达到2.3万亿美元左右。2022年,该行业消耗709万吨树脂,预计到2029年将达到960万吨。这些因素推动了该行业的消费,预计在预测期内,按价值计算,复合年增长率将达到 6.47%。

- 汽车是中国工程塑料市场增长最快的终端用户行业,预计在预测期内收入复合年增长率为9.40%。这符合业界对用于车辆部件的轻质工程塑料复合材料(例如聚碳酸酯、聚酰胺和含氟聚合物)日益增长的需求,因为它们具有高温使用、化学惰性、耐磨性和非破坏性等优点。确保性能稳定的浸出能力。

中国工程塑料市场趋势

- 国防开支增加推动军用飞机零部件需求

- 政府对电动汽车的支持政策推动汽车生产

- 可支配收入的增加和城市化的发展推动了建筑业的发展

- 不断变化的消费趋势加上不断发展的电子商务促进增长

- 丰富的原材料和完善的制造业支持贸易

- 树脂价格将继续受国际原油价格影响

- 中国政府实施新规定以提高回收率

- 预计到 2029 年,聚碳酸酯树脂产量将达到 300 万吨,并在未来几年生产更多的回收聚碳酸酯。

- 机械回收占该国生产的 rPET 的近 85-90%

- 中国废弃电器电子设备(WEEE)达到约1000万吨,有望促进ABS回收

中国工程塑料行业概况

中国工程塑料市场较为分散,前五名企业占据31.57%。该市场的主要参与者有奇美、华润(控股)有限公司、远东新世纪股份有限公司、台塑集团和三发集团(按字母顺序排列)。

中国工程塑料市场领导者

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

Formosa Plastics Group

Sanfame Group

Other important companies include Chang Chun Group, China Petroleum & Chemical Corporation, Covestro AG, Dongyue Group, Henan Energy Group Co., Ltd., Highsun Holding Group, Jilin Joinature Polymer Co., Ltd., PetroChina Company Limited, Shenzhen Wote Advanced Materials Co.,Ltd., Zhejiang Hengyi Group Co., Ltd..

*免责声明:主要玩家排序不分先后

中国工程塑料市场动态

- 2023 年 2 月:科思创股份公司推出了适用于医疗保健和生命科学应用的模克隆 3638 聚碳酸酯,例如药物输送设备、健康和可穿戴设备以及用于生物制药制造的一次性容器。

- 2022年10月:东岳集团在中国完成年产约1万吨PVDF项目建设。该项目建成后,公司PVDF总产能达到2.5万吨/年。

- 2022 年 8 月:科思创股份公司宣布计划在中国上海建设第一条聚碳酸酯机械回收 (MCR) 专用生产线,以创建更可持续的解决方案,主要针对电气和电子、汽车和消费品应用。

中国工程塑料市场报告-目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

-

4.1 最终用户趋势

- 4.1.1 航天

- 4.1.2 汽车

- 4.1.3 建筑与施工

- 4.1.4 电气和电子

- 4.1.5 包装

- 4.2 进出口趋势

- 4.3 价格趋势

-

4.4 回收概述

- 4.4.1 聚酰胺 (PA) 回收趋势

- 4.4.2 聚碳酸酯 (PC) 回收趋势

- 4.4.3 聚对苯二甲酸乙二醇酯 (PET) 回收趋势

- 4.4.4 苯乙烯共聚物(ABS 和 SAN)回收趋势

-

4.5 监管框架

- 4.5.1 中国

- 4.6 价值链和分销渠道分析

5. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

-

5.1 最终用户行业

- 5.1.1 航天

- 5.1.2 汽车

- 5.1.3 建筑与施工

- 5.1.4 电气和电子

- 5.1.5 工业及机械

- 5.1.6 包装

- 5.1.7 其他最终用户行业

-

5.2 树脂类型

- 5.2.1 含氟聚合物

- 5.2.1.1 按子树脂类型

- 5.2.1.1.1 乙烯四氟乙烯 (ETFE)

- 5.2.1.1.2 氟化乙烯丙烯 (FEP)

- 5.2.1.1.3 聚四氟乙烯 (PTFE)

- 5.2.1.1.4 聚氟乙烯 (PVF)

- 5.2.1.1.5 聚偏二氟乙烯 (PVDF)

- 5.2.1.1.6 其他子树脂类型

- 5.2.2 液晶聚合物(LCP)

- 5.2.3 聚酰胺 (PA)

- 5.2.3.1 按子树脂类型

- 5.2.3.1.1 表现

- 5.2.3.1.2 聚酰胺 (PA) 6

- 5.2.3.1.3 聚酰胺 (PA) 66

- 5.2.3.1.4 聚邻苯二甲酰胺

- 5.2.4 聚对苯二甲酸丁二醇酯 (PBT)

- 5.2.5 聚碳酸酯(PC)

- 5.2.6 聚醚醚酮 (PEEK)

- 5.2.7 聚对苯二甲酸乙二醇酯 (PET)

- 5.2.8 聚酰亚胺 (PI)

- 5.2.9 聚甲基丙烯酸甲酯 (PMMA)

- 5.2.10 聚甲醛 (POM)

- 5.2.11 苯乙烯共聚物(ABS 和 SAN)

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

-

6.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 6.4.1 Chang Chun Group

- 6.4.2 CHIMEI

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 China Resources (Holdings) Co.,Ltd.

- 6.4.5 Covestro AG

- 6.4.6 Dongyue Group

- 6.4.7 Far Eastern New Century Corporation

- 6.4.8 Formosa Plastics Group

- 6.4.9 Henan Energy Group Co., Ltd.

- 6.4.10 Highsun Holding Group

- 6.4.11 Jilin Joinature Polymer Co., Ltd.

- 6.4.12 PetroChina Company Limited

- 6.4.13 Sanfame Group

- 6.4.14 Shenzhen Wote Advanced Materials Co.,Ltd.

- 6.4.15 Zhejiang Hengyi Group Co., Ltd.

7. 工程塑料首席执行官面临的关键战略问题

8. 附录

-

8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特五力框架(行业吸引力分析)

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

中国工程塑料行业细分

航空航天、汽车、建筑、电气和电子、工业和机械、包装均属于最终用户行业的细分领域。含氟聚合物、液晶聚合物(LCP)、聚酰胺(PA)、聚对苯二甲酸丁二醇酯(PBT)、聚碳酸酯(PC)、聚醚醚酮(PEEK)、聚对苯二甲酸乙二醇酯(PET)、聚酰亚胺(PI)、聚甲基丙烯酸甲酯(PMMA)、聚甲醛(POM)、苯乙烯共聚物(ABS 和 SAN)按树脂类型细分。

- 工程塑料的应用范围从航空航天工业的内墙板和门到刚性和柔性包装。亚太工程塑料市场以包装、电气电子和汽车行业为主导。到2022年,电气和电子包装行业的销量分别占工程塑料市场的39.65%和35.86%左右。

- 2020年,受全球供应链中断影响,中国工程塑料消费量较上年下降2.88%。但2021年消费量恢复并继续稳定增长,2022年消费量增长2.35%。

- 由于大规模生产用于饮料、饮用水、个人护理和家庭护理产品等包装的塑料瓶,包装行业消耗了该国最大的工程塑料量。中国是全球最大的电子商务市场,份额接近50%。该国电子商务市场的收入预计将从2023年的1.4万亿美元达到2.3万亿美元左右。2022年,该行业消耗709万吨树脂,预计到2029年将达到960万吨。这些因素推动了该行业的消费,预计在预测期内,按价值计算,复合年增长率将达到 6.47%。

- 汽车是中国工程塑料市场增长最快的终端用户行业,预计在预测期内收入复合年增长率为9.40%。这符合业界对用于车辆部件的轻质工程塑料复合材料(例如聚碳酸酯、聚酰胺和含氟聚合物)日益增长的需求,因为它们具有高温使用、化学惰性、耐磨性和非破坏性等优点。确保性能稳定的浸出能力。

| 航天 |

| 汽车 |

| 建筑与施工 |

| 电气和电子 |

| 工业及机械 |

| 包装 |

| 其他最终用户行业 |

| 含氟聚合物 | 按子树脂类型 | 乙烯四氟乙烯 (ETFE) |

| 氟化乙烯丙烯 (FEP) | ||

| 聚四氟乙烯 (PTFE) | ||

| 聚氟乙烯 (PVF) | ||

| 聚偏二氟乙烯 (PVDF) | ||

| 其他子树脂类型 | ||

| 液晶聚合物(LCP) | ||

| 聚酰胺 (PA) | 按子树脂类型 | 表现 |

| 聚酰胺 (PA) 6 | ||

| 聚酰胺 (PA) 66 | ||

| 聚邻苯二甲酰胺 | ||

| 聚对苯二甲酸丁二醇酯 (PBT) | ||

| 聚碳酸酯(PC) | ||

| 聚醚醚酮 (PEEK) | ||

| 聚对苯二甲酸乙二醇酯 (PET) | ||

| 聚酰亚胺 (PI) | ||

| 聚甲基丙烯酸甲酯 (PMMA) | ||

| 聚甲醛 (POM) | ||

| 苯乙烯共聚物(ABS 和 SAN) |

| 最终用户行业 | 航天 | ||

| 汽车 | |||

| 建筑与施工 | |||

| 电气和电子 | |||

| 工业及机械 | |||

| 包装 | |||

| 其他最终用户行业 | |||

| 树脂类型 | 含氟聚合物 | 按子树脂类型 | 乙烯四氟乙烯 (ETFE) |

| 氟化乙烯丙烯 (FEP) | |||

| 聚四氟乙烯 (PTFE) | |||

| 聚氟乙烯 (PVF) | |||

| 聚偏二氟乙烯 (PVDF) | |||

| 其他子树脂类型 | |||

| 液晶聚合物(LCP) | |||

| 聚酰胺 (PA) | 按子树脂类型 | 表现 | |

| 聚酰胺 (PA) 6 | |||

| 聚酰胺 (PA) 66 | |||

| 聚邻苯二甲酰胺 | |||

| 聚对苯二甲酸丁二醇酯 (PBT) | |||

| 聚碳酸酯(PC) | |||

| 聚醚醚酮 (PEEK) | |||

| 聚对苯二甲酸乙二醇酯 (PET) | |||

| 聚酰亚胺 (PI) | |||

| 聚甲基丙烯酸甲酯 (PMMA) | |||

| 聚甲醛 (POM) | |||

| 苯乙烯共聚物(ABS 和 SAN) | |||

市场定义

- 最终用户行业 - 包装、电气和电子、汽车、建筑和其他是工程塑料市场下考虑的最终用户行业。

- 树脂 - 在研究范围内,考虑了初级形式的含氟聚合物、聚碳酸酯、聚对苯二甲酸乙二醇酯、聚对苯二甲酸丁二醇酯、聚甲醛、聚甲基丙烯酸甲酯、苯乙烯共聚物、液晶聚合物、聚醚醚酮、聚酰亚胺和聚酰胺等原始树脂的消耗。回收已在其单独章节中单独提供。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 与特定产品领域和国家相关的可量化关键变量(行业和外部)是根据案头研究和文献综述从一组相关变量和因素中选择的;以及主要专家的意见。这些变量通过回归模型进一步确认(如果需要)。

- 步骤 2:建立市场模型: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台