加拿大医药市场分析

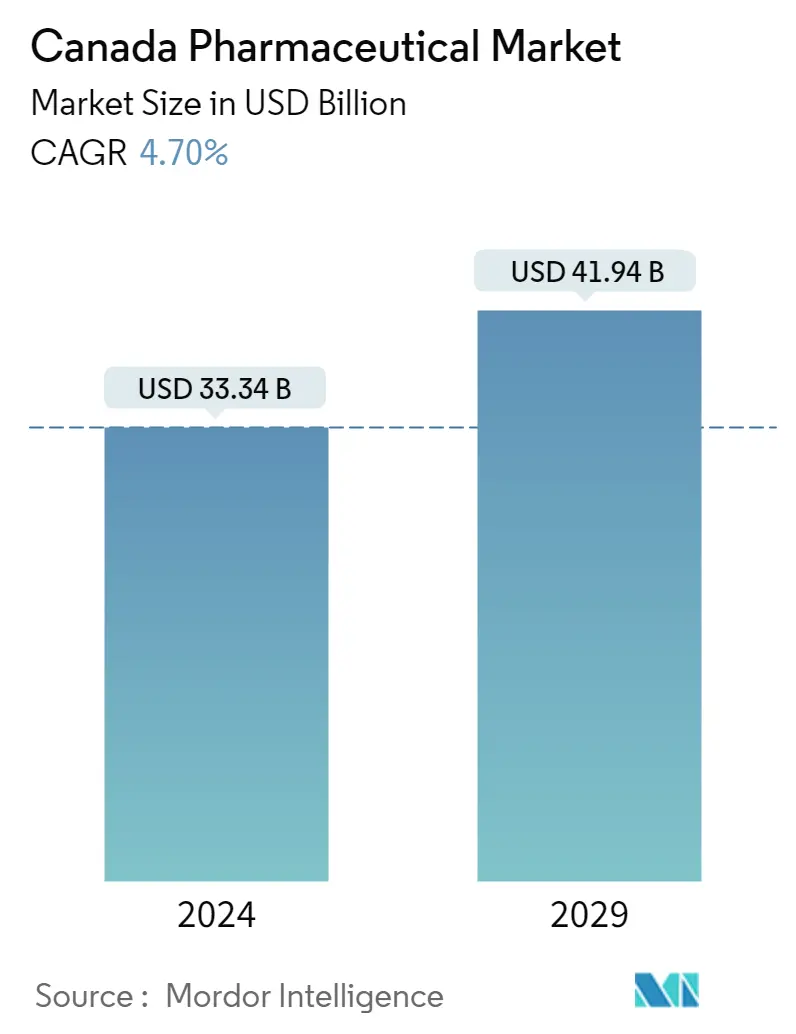

2024年加拿大医药市场规模预计为333.4亿美元,预计到2029年将达到419.4亿美元,在预测期内(2024-2029年)复合年增长率为4.70%。

在 COVID-19 大流行期间,加拿大医疗保健和生命科学公司面临重大挑战,例如医疗用品(个人防护设备、口罩和呼吸机)和医护人员(医生、护士、志愿者)供应不足,强制实施安全协议(有机玻璃、消毒剂、单向通道)、工作时间缩短以及员工病假时间增加。为了帮助减缓 COVID-19 在社区中的传播,联邦政府和省政府敦促加拿大人根据需要实行社会疏远和自我隔离。同样,根据加拿大政府的新闻稿,2021年3月,加拿大投资超过10亿美元用于推进药品、生物制造和疫苗的研发。政府还展示了对加拿大制造的疫苗和疗法的持续支持,以对抗 COVID-19,投资 1.5 亿美元,以协助处于研发初始阶段的公司。同样,6种候选疫苗和7种候选治疗方法已经从加拿大国家研究委员会工业研究援助计划(NRC IRAP)获得了总计超过3700万美元的咨询支持和资金。新闻稿称,剩余的 1.13 亿美元将用于将这些候选药物中最有前途的药物推进到下一阶段的临床开发。

老年人口的增加最终将推动对多种药物的需求,因为这个年龄段更容易受到各种代谢和生活方式障碍、身体功能下降、认知障碍和行动不便的影响。此外,加拿大人口中慢性病发病率的增加以及与疾病相关的合并症预计将对预测期内的医药市场增长产生积极影响。例如,根据加拿大公共卫生局 2021 年的统计数据,高血压、骨关节炎、缺血性心脏病 (IHD)、骨质疏松症、糖尿病、哮喘、癌症和慢性阻塞性肺病是加拿大人最常见的慢性疾病和病症。根据加拿大社区健康调查 (CCHS) 估计,到 2021 年,约 37% 的老年人至少患有十种最常见慢性病中的两种,其中近一半 85 岁及以上的老年人患有多种疾病。此外,根据加拿大统计局的数据,2021年,大约有54,44,600名18至65岁及以上的人患有高血压。大约2,285,200名12岁及以上的人患有糖尿病,2,802,700人患有哮喘。此外,同一消息来源称,近 5,915,900 名 15 岁及以上的人患有关节炎。因此,随着哮喘和关节炎等疾病的增加,所研究的市场预计将在预测期内出现强劲增长。

然而,与某些药物相关的高成本预计将对未来几年的市场增长产生不利影响。

加拿大医药市场趋势

消化道和代谢领域预计将在预测期内出现重大增长

消化道和新陈代谢是解剖治疗化学分类系统的一部分。在此之下,消化道由口腔、食道、胃、大肠、小肠和肛门组成。新陈代谢是维持生物体细胞生存状态的生化反应的内部过程。代谢紊乱增加以及产品上市和批准等因素是市场增长的关键因素。

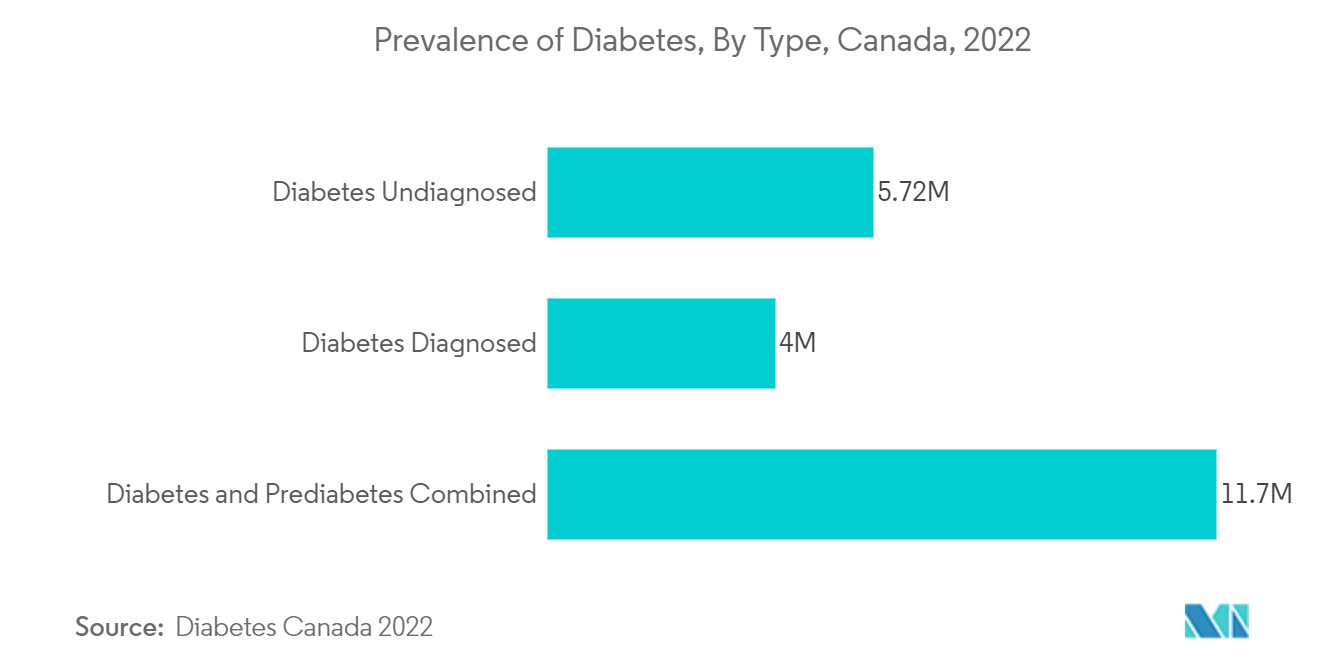

2021 年加拿大糖尿病报告指出,加拿大有超过 1100 万人患有糖尿病或糖尿病前期。预计到 2030 年,糖尿病患病人数将达到 4,891,000 人。然而,到 2030 年,糖尿病和糖尿病前期的人数预计将达到 13,559,000 人。该疾病患病率的不断上升将增加对药物方法的需求。随着糖尿病发病率的增加,市场对更多药物的需求势在必行。

政府还更加关注全国范围内的制药行业,这推动了市场的增长。例如,2021 年 8 月,加拿大政府宣布对糖尿病研究进行新投资。政府计划投资约 1500 万美元用于糖尿病研究。预计此类投资将在很大程度上促进加拿大市场的增长。

据观察,加拿大卫生部在 2022 年前六个月已在加拿大批准了约 25 种新药。随着全国各地产品上市的增加,预计该领域将在预测期内出现强劲增长。

预计非处方药在预测期内将出现显着增长

非处方药 (OTC) 是非处方药,无需医生处方即可购买,按照标签上的说明和医疗保健专业人员的指导即可安全使用。加拿大政府 2022 年 10 月发布的数据表明,COVID-19 大流行显着增加了加拿大非处方药的使用。这主要归因于 COVID-19 的早期症状,如发烧、感冒和身体疼痛。

此外,加拿大局部疾病患病率的增加是导致市场增长的主要因素之一。例如,根据加拿大皮肤病学协会 2021 年 10 月发表的一篇文章,大约 17% 的加拿大人在一生中的某个阶段经历过特应性皮炎 (AD)。特应性皮炎 (AD) 通常表现为皮肤发痒、发炎,是最常见的湿疹形式。对于 AD,人们倾向于购买非处方药,这为该细分市场的增长增加了价值。

此外,加拿大有许多药物可用于治疗特应性皮炎。例如,抗组胺药、保湿剂、润肤剂、抗生素、皮质类固醇等。然而,针对这种疾病的治疗有很多产品上市。 2021年10月,艾伯维的特应性皮炎药物RINVOQ获得加拿大卫生部批准。它已被批准用于治疗 12 岁及以上青少年和成人难治性中度至重度 AD,当全身治疗不充分或不适宜时。

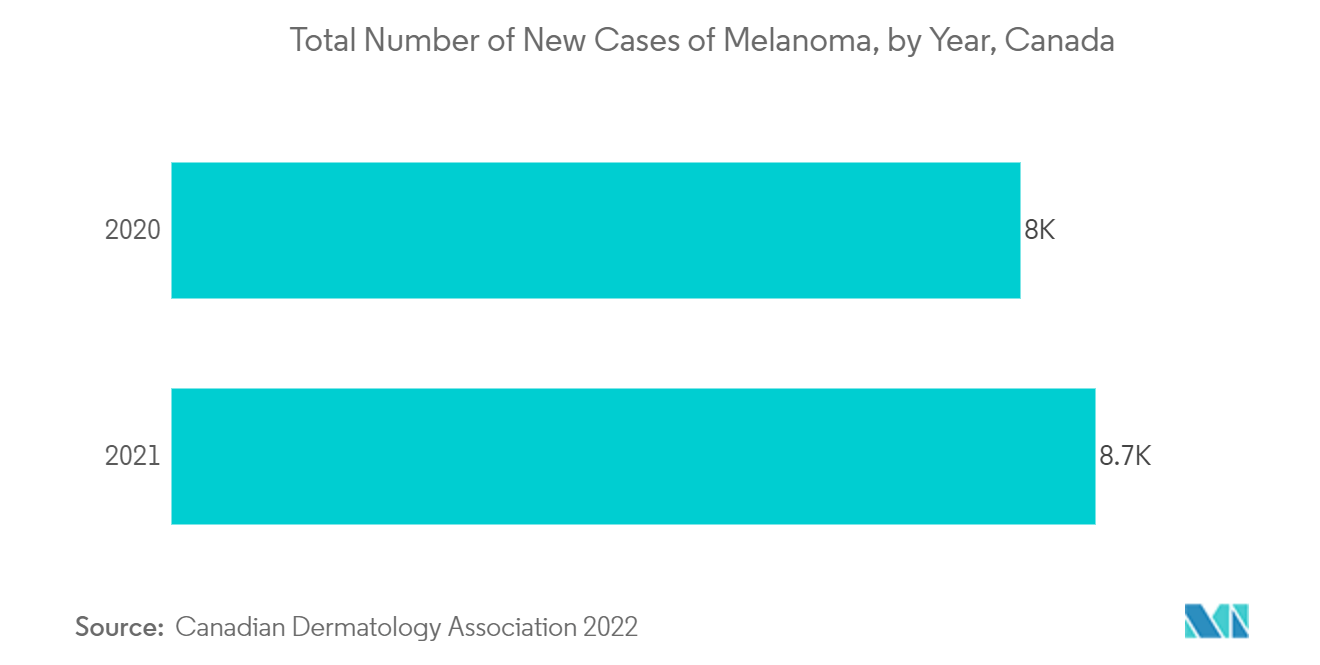

此外,据观察,黑色素瘤等其他皮肤病也在很大程度上促进了该细分市场的增长。黑色素瘤的早期症状包括皮肤变黑、痣颜色变化或边界不规则的皮肤痣。对于早期症状,除非诊断出癌症,否则患者会使用非处方药。根据加拿大皮肤病学协会2022年6月发布的数据,加拿大黑色素瘤的患病率每年都在大幅增加,这增加了对外用非处方药的需求。

因此,随着加拿大特应性皮炎等疾病的患病率不断上升,相信该领域在未来几年将出现强劲增长。

加拿大制药业概况

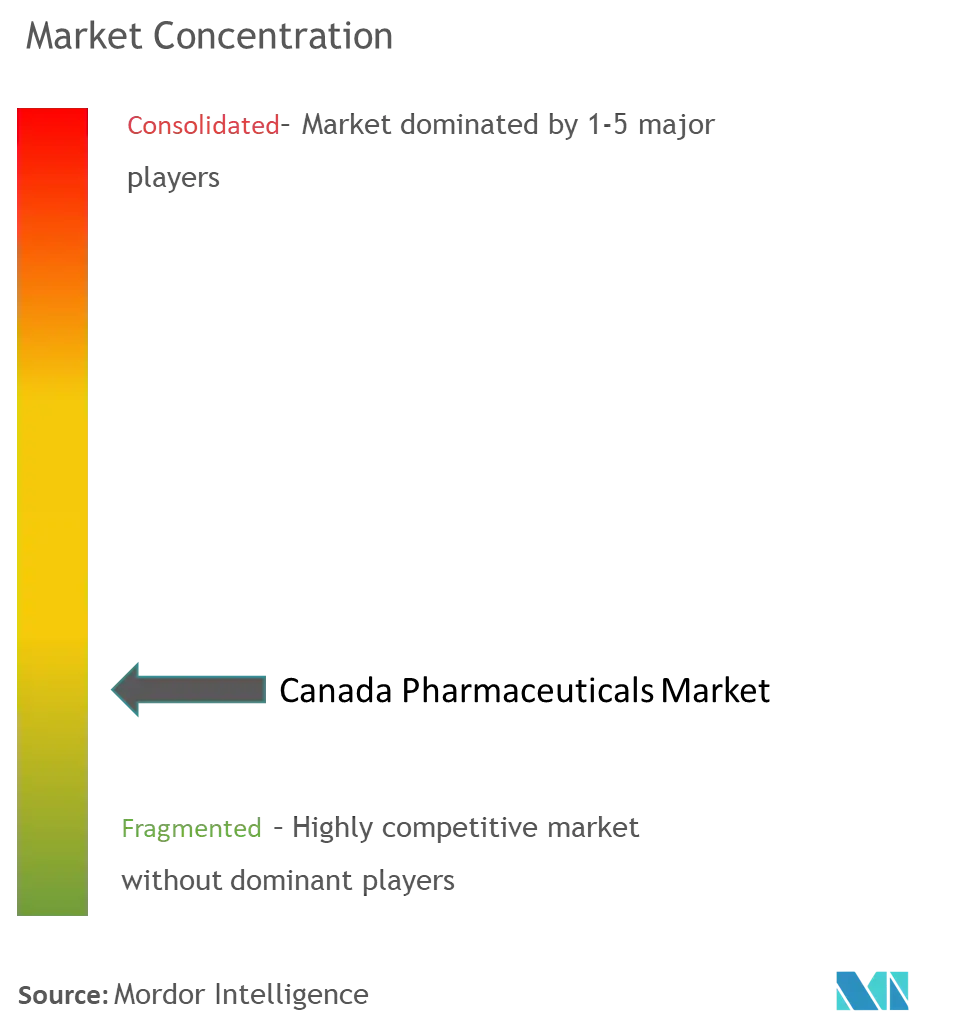

加拿大医药市场竞争激烈,由多家主要参与者组成。从市场份额来看,目前几家主要参与者占据了市场主导地位。一些知名企业正在积极与其他公司进行收购和合资,以巩固其在该国的市场地位。目前主导市场的一些主要公司包括强生公司、诺华国际公司、默克公司、辉瑞公司和拜耳公司。

加拿大医药市场领导者

-

Johnson & Johnson

-

Novartis International AG

-

Merck & Co., Inc.

-

Pfizer Inc.

-

Bayer AG

- *免责声明:主要玩家排序不分先后

加拿大医药市场新闻

- 2022 年 10 月:Alvotech 和 JAMP Pharma Group(加拿大制药公司)宣布扩大独家合作伙伴关系,以将 Alvotech 开发和制造的生物仿制药(AVT16 和 AVT33)商业化。

- 2022 年 5 月:Biocon Biologics 和 Viatris(前身为 Mylan)在加拿大推出了抗癌药物贝伐单抗,商品名为 Abevmy。

- 2022 年 4 月:加拿大制药公司 AMP Pharma Group 宣布推出 SIMLANDI,这是一种由 Alvotech 开发和制造的高浓度、低容量、不含柠檬酸盐的 Humira(阿达木单抗)生物仿制药。

- 2022 年 1 月:辉瑞加拿大公司与加拿大种族关系基金会 (CRRF) 建立了为期三年的合作伙伴关系,就健康公平以及影响种族社区获得健康和心理健康服务的问题开展一系列对话。

- 2022 年 1 月:礼来公司与加拿大 Entos Pharmaceuticals 建立研究和合作伙伴关系。这笔交易将支持多种神经系统疾病疗法的开发。

加拿大制药行业细分

根据本报告的范围,药品是指旨在预防、诊断、治疗或治愈疾病的药物或药物。它们可能是处方药或非处方药。这些药物可以由个人在有或没有医生处方的情况下购买,并且可以安全地食用来治疗各种疾病。加拿大药品市场按 ATC/治疗类别细分(消化道和代谢、血液和造血器官、心血管系统、皮肤科、生殖泌尿系统和性激素、全身激素制剂、全身用抗感染药、抗肿瘤和免疫调节剂、肌肉药物) -骨骼系统、神经系统、抗寄生虫产品、杀虫剂和驱虫剂、呼吸系统、感觉器官和各种其他 ATC/治疗类别),按药物类型(处方类型(品牌和非专利)和 OTC 药物)。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 按 ATC/治疗类别 | 消化道和新陈代谢 | ||

| 血液和造血器官 | |||

| 心血管系统 | |||

| 皮肤科 | |||

| 生殖泌尿系统和性激素 | |||

| 全身激素制剂, | |||

| 全身使用的抗感染药 | |||

| 抗肿瘤和免疫调节剂 | |||

| 肌肉骨骼系统 | |||

| 神经系统 | |||

| 抗寄生虫产品、杀虫剂和驱虫剂 | |||

| 呼吸系统 | |||

| 感觉器官 | |||

| 各种其他 ATC/治疗类别 | |||

| 按药物类型 | 按处方类型 | 品牌化 | |

| 通用的 | |||

| 非处方药 | |||

加拿大医药市场研究常见问题解答

加拿大医药市场有多大?

预计2024年加拿大医药市场规模将达到333.4亿美元,并以4.70%的复合年增长率增长,到2029年将达到419.4亿美元。

目前加拿大医药市场规模有多大?

2024年,加拿大医药市场规模预计将达到333.4亿美元。

加拿大医药市场的主要参与者有哪些?

Johnson & Johnson、Novartis International AG、Merck & Co., Inc.、Pfizer Inc.、Bayer AG 是在加拿大药品市场运营的主要公司。

加拿大医药市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,加拿大医药市场规模估计为318.4亿美元。该报告涵盖了加拿大医药市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了加拿大医药市场的以下年份的规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Pharmaceuticals Reports

Popular Healthcare Reports

加拿大制药行业报告

Mordor Intelligence™ 行业报告创建的 2024 年加拿大制药市场份额、规模和收入增长率统计数据。加拿大制药分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。