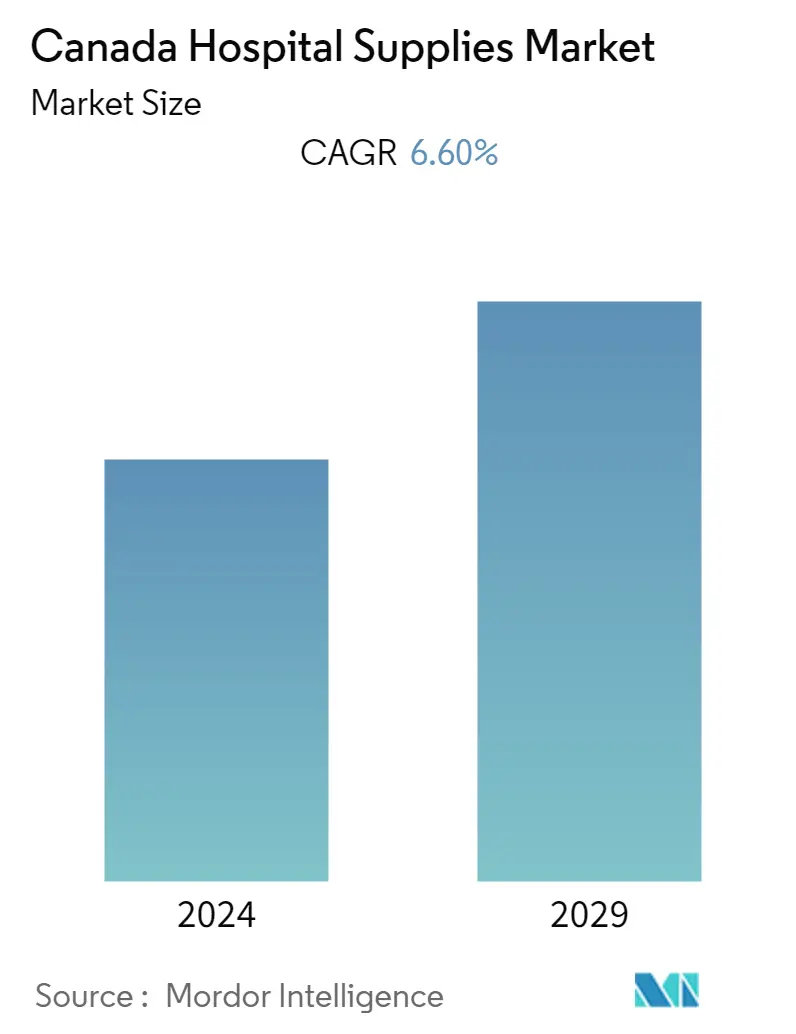

加拿大医院用品市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 6.60 % |

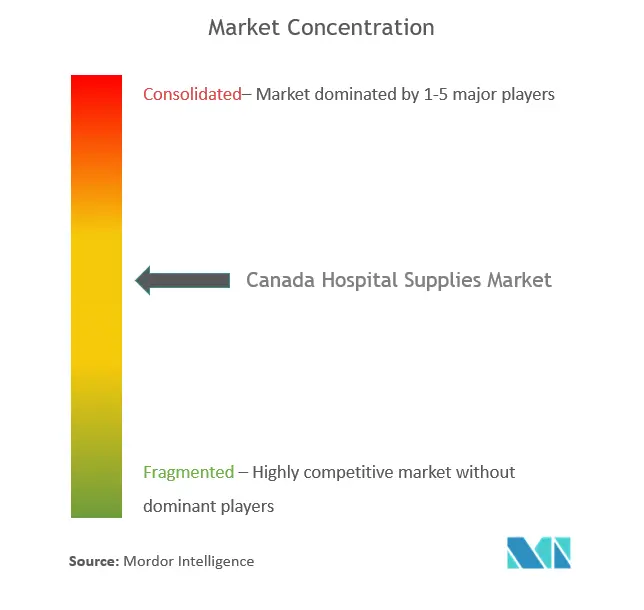

| 市场集中度 | 高的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

加拿大医院用品市场分析

加拿大医院用品市场预计在预测期内(2022-2027 年)复合年增长率为 6.6%。

COVID-19 大流行给加拿大医疗保健系统造成了严重破坏,并影响了学习市场。由于只允许紧急病例进行治疗和诊断,疫情初期医院用品的市场增速有所下降。然而,在大流行后期,加拿大慢性病病例不断增加,需要住院治疗。预计这将对所研究的市场产生积极影响。例如,2021 年 5 月,加拿大成为第一个通过联合国国际儿童紧急基金 (UNICEF) 新基金支持 COVID-19 疗法的国家,低收入和中等收入国家受益于加拿大支持全球公平获取的捐款救生 COVID-19 医疗用品。随着政府在 COVID-19 大流行期间采取的此类举措,对医院用品的需求也有所增加。因此,预计疫情将严重影响所研究的市场增长。

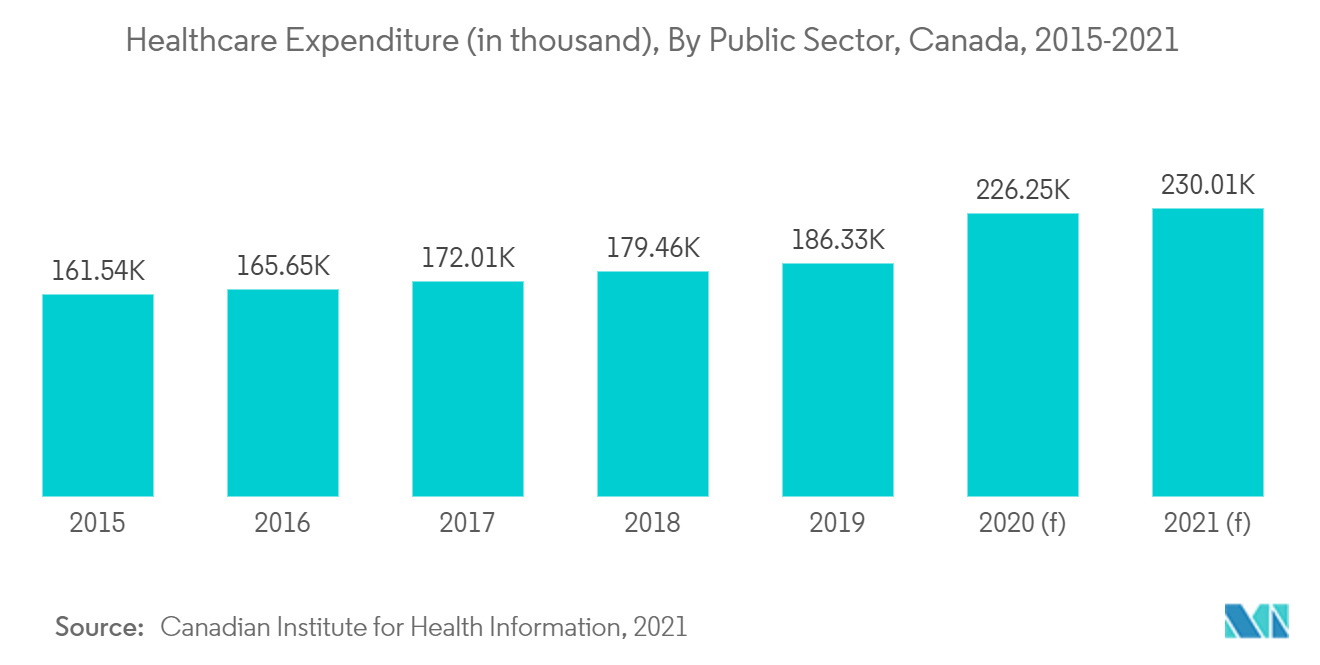

老年人口增加、住院人数增加以及医院用品技术进步等因素正在推动市场增长。

癌症、心脏病、糖尿病和中风是加拿大最常见的慢性疾病,为该国的研究市场创造了有利的机会,并在分析期间推动市场增长。根据加拿大政府 2021 年 7 月更新的数据,预计 2021 年加拿大将有 630 万名 65 岁或以上的人患有慢性病。此外,糖尿病是影响所有年龄段加拿大人的慢性疾病之一。加拿大政府在 2021 年 8 月发布的新闻稿中表示,超过 300 万加拿大人(占总人口的 8.8%)被诊断患有糖尿病,6.1% 的加拿大成年人面临患糖尿病的高风险。因此,该国的糖尿病负担预计将推动对患者检查的需求,这预计将增加对患者检查设备或其他监测设备的需求,从而推动市场增长。因此,慢性病的发病率正在增加加拿大医疗机构的治疗和患者护理。预计这将增加对各种医院用品的需求,推动市场的增长。

此外,区域和全球参与者以产品发布、收购、合并和扩张等形式开展的战略活动正在扩大加拿大的医院用品市场。例如,2021 年 12 月,第一台经美国食品药品监督管理局 (FDA) 批准的便携式磁共振成像 (MRI) 设备 Swoop 的开发商 Hyperfine, Inc. 获得了加拿大卫生部的 Swoop 许可以及商业发布许可加拿大的成像系统。 Swoop 的许可证包括最近 FDA 批准的使用深度学习的高级重建软件。获得该许可证后,Swoop 系统现已在加拿大上市。预计此类发展将有助于所研究的市场增长。

因此,由于上述因素,预计所研究的市场将在预测期内增长。

加拿大医院用品市场趋势

灭菌和消毒用品预计将在所研究的市场中占据主要份额

对于医院和医院里的病人来说,清洁、消毒、灭菌发挥着巨大的作用。目前,在加拿大,医院用品的支出很高,以保持设备的清洁(例如预防医疗相关感染)、手术器械和员工卫生。为了避免医院环境和家庭护理中的感染,最终用户对灭菌和消毒产品的需求量很大。预计这将推动预测期内的细分市场增长。

由于传染病病例不断增加,加拿大对灭菌消毒用品的需求不断增加。例如,COVID-19 对细分市场的增长产生了重大影响。该国新出现的 COVID-19 病例为灭菌和消毒产品创造了机会。在此背景下,加拿大卫生部于 2021 年 1 月批准了五种庄臣消毒剂,这些消毒剂被证明可以杀死 SARS-CoV-2。因此,大流行对细分市场的增长产生了重大影响。

此外,加拿大的市场参与者更注重维持其市场地位并不断关注新产品开发。在这种情况下,2022年1月,HealthPRO推出了几份新合同,提供全系列医疗器械再处理(MDR)设备。这包括自动清洗和热消毒系统;蒸汽及低温灭菌设备;和各种尺寸的洗车机。

此外,2022 年 7 月,Charlotte Products Blog 推出了 Enviro-Solutions ES21 增强型过氧化氢消毒剂,这是一种即用型消毒剂,专为在不需要香料或染料的设施中使用而设计。预计此类发展将推动细分市场的增长。

因此,由于上述因素,预计该细分市场在分析期间将出现增长。

加拿大医院用品行业概况

加拿大医院用品市场竞争激烈,由多个市场参与者组成。加拿大市场上领先的医院用品供应商包括 Cardinal Health Inc. 和 3M Healthcare。其他领先供应商包括波士顿科学公司 (Boston Scientific) 和贝朗梅尔松根 (B. Braun Melsungen)。加拿大的一次性医院用品市场既有大公司,也有许多小公司。

加拿大医院用品市场领导者

-

Boston Scientific Corporation

-

GE Healthcare

-

3M

-

Baxter

-

McKesson Corporation

*免责声明:主要玩家排序不分先后

加拿大医院用品市场新闻

- 2022 年 8 月,Voran Group Ventures Ltd 获得了加拿大卫生部关于加拿大制造消毒剂 Bacoban (106) 清洁消毒剂新功效声明的营销授权。新标签反映了 Voran 致力于为加拿大人提供保护标准,以抵御日益增长的传染病威胁。

- 2022 年 5 月,加拿大政府采取了政府整体措施来应对冠状病毒病 (COVID-19),包括对卫生和基本服务部门的设备和用品以及研究、科学和卫生领域进行重大投资。创新。此外,加拿大政府还订购了 40,000 多台呼吸机,以确保满足加拿大对 COVID-19 的长期需求。

加拿大医院用品市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场概况

4.2 市场驱动因素

4.2.1 老年人口和医院住院人数的增加

4.2.2 医院用品的技术进步

4.3 市场限制

4.3.1 家庭护理服务日益普及

4.4 波特五力分析

4.4.1 新进入者的威胁

4.4.2 买家/消费者的议价能力

4.4.3 供应商的议价能力

4.4.4 替代产品的威胁

4.4.5 竞争激烈程度

5. 市场细分(按价值划分的市场规模 - 百万美元)

5.1 按产品类型

5.1.1 病人检查设备

5.1.2 手术室设备

5.1.3 行动辅助设备和运输设备

5.1.4 灭菌消毒设备

5.1.5 一次性医院用品

5.1.6 注射器和针头

5.1.7 其他类型的产品

6. 竞争格局

6.1 公司简介

6.1.1 McKesson Corporation

6.1.2 3M

6.1.3 Henry Schein, Inc.

6.1.4 B Braun SE

6.1.5 Baxter

6.1.6 Becton, Dickinson And Company

6.1.7 Boston Scientific Corporation

6.1.8 Cardinal Health

6.1.9 Medtronic (Covidien)

6.1.10 GE Healthcare

6.1.11 Johnson & Johnson

6.1.12 Smith+Nephew

6.1.13 Stryker

6.1.14 Thermo Fisher Scientific

7. 市场机会和未来趋势

加拿大医院用品行业细分

根据报告的范围,医院用品包括为患者和医疗专业人员提供医院基础设施并增强医院之间的网络和运输的所有医疗公用产品。其中包括医院设备、患者援助、移动设备和一次性医院消毒用品。加拿大医院用品市场按产品类型(患者检查设备、手术室设备、行动辅助设备和运输设备、灭菌和消毒设备、一次性医院用品以及注射器和针头)细分。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 按产品类型 | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

加拿大医院用品市场研究常见问题解答

目前加拿大医院用品市场规模有多大?

加拿大医院用品市场预计在预测期内(2024-2029)复合年增长率为 6.60%

谁是加拿大医院用品市场的主要参与者?

Boston Scientific Corporation、GE Healthcare、3M、Baxter、McKesson Corporation 是在加拿大医院用品市场运营的主要公司。

加拿大医院用品市场涵盖几年?

该报告涵盖了加拿大医院用品市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了加拿大医院用品市场的多年市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

加拿大医院用品行业报告

Mordor Intelligence™ 行业报告创建的 2024 年加拿大医院用品市场份额、规模和收入增长率统计数据。加拿大医院用品分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。