巴西餐饮服务市场规模

| 研究期 | 2017 - 2029 | |

| 市场规模 (2024) | 18.56 十亿美元 | |

| 市场规模 (2029) | 26.21 十亿美元 | |

| 按餐饮服务类型划分的最大份额 | 快餐店 | |

| CAGR (2024 - 2029) | 6.73 % | |

| 按餐饮服务类型划分的增长最快 | 云厨房 | |

| 市场集中度 | 低的 | |

主要参与者 | ||

| ||

*免责声明:主要玩家排序不分先后 |

巴西餐饮服务市场分析

巴西餐饮服务市场规模预计到 2024 年为 173.5 亿美元,预计到 2029 年将达到 240.3 亿美元,在预测期内(2024-2029 年)复合年增长率为 6.73%。

创新配送体验的热门配送应用正在推动云厨房的普及。

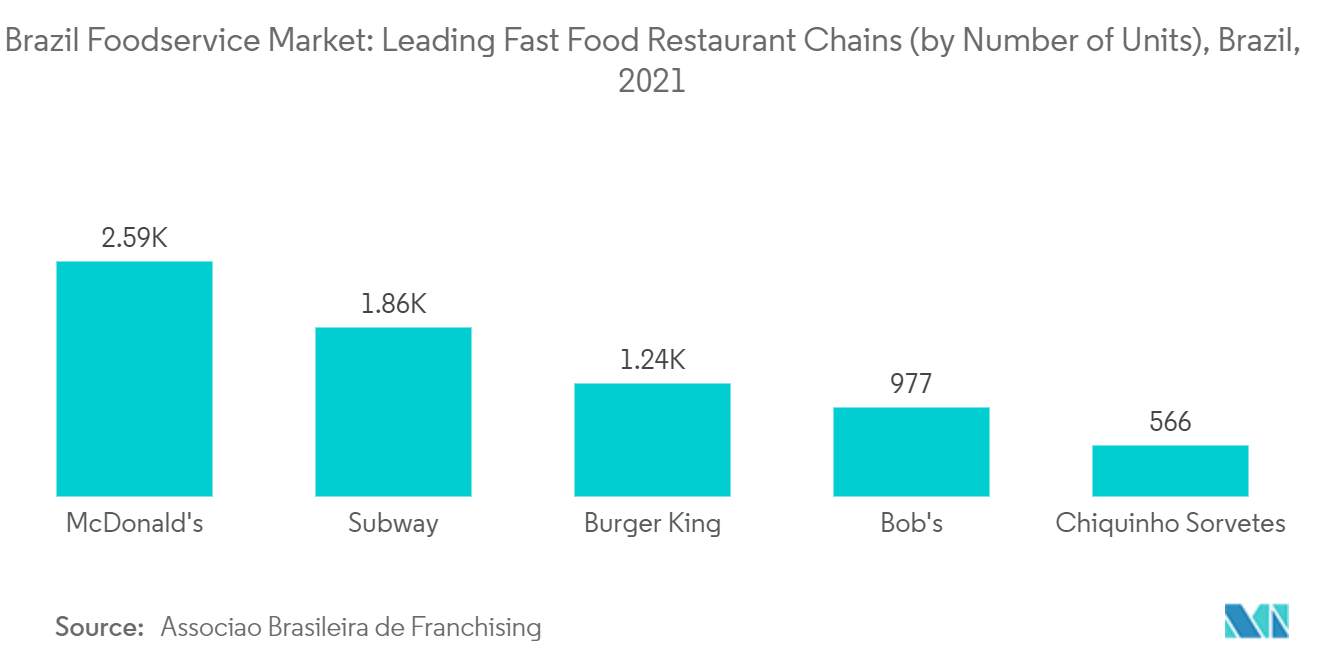

- 快餐店占据了主要市场份额,自疫情以来,2020年至2022年增长了27.41%。约48%的人口每周至少吃一次快餐。麦当劳等大型连锁店拥有 2,585 家门店,赛百味拥有 1,862 家门店,汉堡王拥有 1,242 家门店等。

- 云厨房预计将成为增长最快的餐饮服务类型,预测期内复合年增长率预计为 16.46%。幽灵厨房的趋势在巴西越来越受欢迎,2021 年平台到消费者的配送用户约为 1,185 万,餐厅到消费者的配送用户超过 4,875 万。Uber Eats、Hello Food、iFood 等热门配送应用和 Zomato 正在不断创新其交付体验和应用程序体验,为新用户提供折扣优惠。过去三年,美国初创公司 CloudKitchens 通过在拉丁美洲购买和安装黑暗厨房来扩大市场。微软公司宣布对同一家初创公司投资超过 8.5 亿美元。 Foodology 是一家总部位于哥伦比亚的云厨房和虚拟餐厅公司,也在该国扩张。

- 咖啡馆和酒吧占据了市场第二大份额,由于该国酒精和非酒精饮料的消费量很高,预计在预测期内复合年增长率为 7.75%。例如,2021年巴西人均酒精饮料消费量约为52.5升。此外,2022年该国人均咖啡消费量为5.65公斤。

户外食品消费的流行率日益增加

- 外出就餐已成为所有年龄段人群的主要娱乐选择。它为餐厅创造了有利可图的机会,同时为人们的生活带来了便利和标准化。多年来,巴西见证了高级餐厅、咖啡馆、酒馆、酒吧、街边摊和国际快餐店的激增,这些餐厅迎合了千禧一代不断变化的饮食习惯。

- 近年来,随着领先品牌在全国主要地区的扩张,全方位服务餐厅 (FSR) 的市场渗透率显着提高。FSR是增长最快的细分市场之一,因为消费者越来越喜欢方便和令人兴奋的外出就餐体验。

- 此外,餐馆的基础设施发展和女性劳动力人口的增长是影响高级餐饮服务支出增加的关键因素。食品服务市场的创新和几家餐厅提供的新食品为尝试全球融合美食的概念开辟了新的方式。主要参与者还尝试菜单、设计和服务,以提供让客户满意的整体体验。

- 此外,与便利性相结合,该国见证了送餐选择的逐渐增加。更长的通勤时间和更短的午休时间为餐厅提供了提供餐饮选择的机会,从而对他们的销售产生了积极影响。

快餐店是增长最快的细分市场

- 该国快餐业的快速增长导致了快餐业连锁店的发展。根据美国农业部 (USDA) 的数据,在巴西经营的快餐店数量从 2019 年的 116,208 家增加到 2020 年的 122,895 家。

- 此外,民族快餐正在兴起,考虑到更多的消费者欣赏新的口味和美食,并期待尝试创新的食物和菜肴。

- 尽管可以选择在家送餐,但由于繁忙的工作和通勤时间表,许多消费者更喜欢免下车选择。因此,许多快餐店经营者专注于探索更新的免下车选择,以吸引年轻人和在旅途中的食客。

- 此外,社交媒体网站充当食品服务运营商和营销人员的平台,以宣传他们的产品,并在更个人的层面上与更大的消费者群建立联系。为了满足消费者需求,公司在机场和旅游景点安装网点以吸引更多消费者,从而推动市场增长。

巴西餐饮服务业概况

巴西餐饮服务市场较为分散,前五名企业占据23.93%。该市场的主要参与者包括 Arcos Dorados Holdings Inc.、巴西快餐公司、Grupo Madero、国际餐饮公司 Alimentacao SA 和 Restaurant Brands International Inc.(按字母顺序排列)。

巴西餐饮服务市场领导者

Arcos Dorados Holdings Inc.

Brazil Fast Food Corporation

Grupo Madero

International Meal Company Alimentacao SA

Restaurant Brands International Inc.

Other important companies include CHQ Gestao Empresarial E Franchising Ltda, Domino's Pizza Inc., Halipar, Oggi Sorvetes, SouthRock, The Wendy's Company.

*免责声明:主要玩家排序不分先后

巴西餐饮服务市场新闻

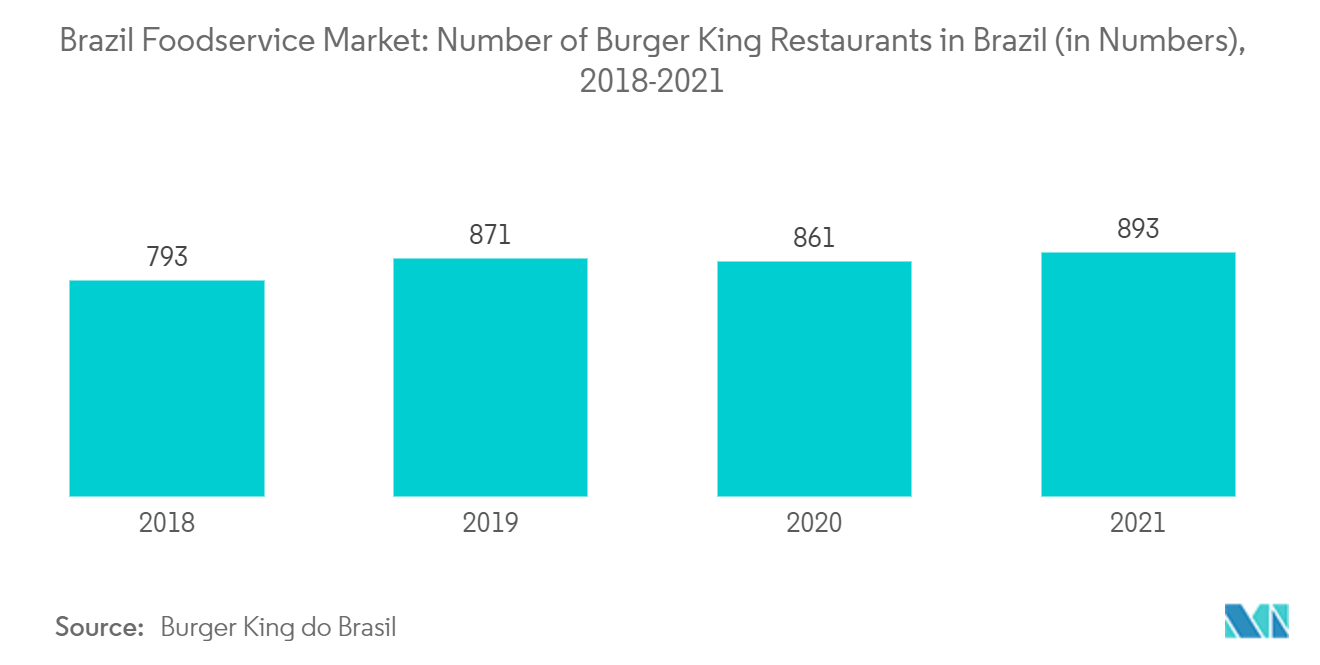

- 2023 年 4 月:汉堡王与配送管理平台提供商 Bringg 合作,帮助管理其最后一英里运营并增加整个地区的配送渠道。 Bringg 的配送管理平台将能够为汉堡王在全国范围内提供更多的配送选择,同时提高效率并降低最后一英里的成本。

- 2022 年 8 月:Chiquinho Sorvetes 在大坎普的 Patio Central Shopping 开设了新的特许经营店。

- 2022年7月:SouthRock宣布与Eataly Brasil建立独家合作伙伴关系,继续该品牌在巴西市场的运营和扩张。

巴西餐饮服务市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

- 4.1 网点数量

- 4.2 平均订单价值

- 4.3 监管框架

- 4.3.1 巴西

- 4.4 菜单分析

5. 市场细分(包括以美元计价的市场规模、截至 2029 年的预测以及增长前景分析)

- 5.1 餐饮服务类型

- 5.1.1 咖啡馆和酒吧

- 5.1.1.1 按美食

- 5.1.1.1.1 酒吧与酒馆

- 5.1.1.1.2 咖啡馆

- 5.1.1.1.3 果汁/冰沙/甜点棒

- 5.1.1.1.4 专业咖啡店和茶店

- 5.1.2 云厨房

- 5.1.3 全方位服务餐厅

- 5.1.3.1 按美食

- 5.1.3.1.1 亚洲人

- 5.1.3.1.2 欧洲的

- 5.1.3.1.3 拉丁美洲人

- 5.1.3.1.4 中东

- 5.1.3.1.5 北美

- 5.1.3.1.6 其他 FSR 美食

- 5.1.4 快餐店

- 5.1.4.1 按美食

- 5.1.4.1.1 面包店

- 5.1.4.1.2 汉堡包

- 5.1.4.1.3 冰淇淋

- 5.1.4.1.4 肉类菜肴

- 5.1.4.1.5 比萨

- 5.1.4.1.6 其他快餐美食

- 5.2 出口

- 5.2.1 连锁奥特莱斯

- 5.2.2 独立网点

- 5.3 地点

- 5.3.1 闲暇

- 5.3.2 住宿

- 5.3.3 零售

- 5.3.4 独立式

- 5.3.5 旅行

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

- 6.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 6.4.1 Arcos Dorados Holdings Inc.

- 6.4.2 Brazil Fast Food Corporation

- 6.4.3 CHQ Gestao Empresarial E Franchising Ltda

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Grupo Madero

- 6.4.6 Halipar

- 6.4.7 International Meal Company Alimentacao SA

- 6.4.8 Oggi Sorvetes

- 6.4.9 Restaurant Brands International Inc.

- 6.4.10 SouthRock

- 6.4.11 The Wendy's Company

7. 食品服务首席执行官的关键战略问题

8. 附录

- 8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特的五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

巴西餐饮服务行业细分

咖啡馆和酒吧、云厨房、全方位服务餐厅、快餐服务餐厅均按餐饮服务类型细分。连锁奥特莱斯、独立奥特莱斯被奥特莱斯作为段覆盖。休闲、住宿、零售、独立、旅游按地点划分为细分市场。

- 快餐店占据了主要市场份额,自疫情以来,2020年至2022年增长了27.41%。约48%的人口每周至少吃一次快餐。麦当劳等大型连锁店拥有 2,585 家门店,赛百味拥有 1,862 家门店,汉堡王拥有 1,242 家门店等。

- 云厨房预计将成为增长最快的餐饮服务类型,预测期内复合年增长率预计为 16.46%。幽灵厨房的趋势在巴西越来越受欢迎,2021 年平台到消费者的配送用户约为 1,185 万,餐厅到消费者的配送用户超过 4,875 万。Uber Eats、Hello Food、iFood 等热门配送应用和 Zomato 正在不断创新其交付体验和应用程序体验,为新用户提供折扣优惠。过去三年,美国初创公司 CloudKitchens 通过在拉丁美洲购买和安装黑暗厨房来扩大市场。微软公司宣布对同一家初创公司投资超过 8.5 亿美元。 Foodology 是一家总部位于哥伦比亚的云厨房和虚拟餐厅公司,也在该国扩张。

- 咖啡馆和酒吧占据了市场第二大份额,由于该国酒精和非酒精饮料的消费量很高,预计在预测期内复合年增长率为 7.75%。例如,2021年巴西人均酒精饮料消费量约为52.5升。此外,2022年该国人均咖啡消费量为5.65公斤。

| 咖啡馆和酒吧 | 按美食 | 酒吧与酒馆 |

| 咖啡馆 | ||

| 果汁/冰沙/甜点棒 | ||

| 专业咖啡店和茶店 | ||

| 云厨房 | ||

| 全方位服务餐厅 | 按美食 | 亚洲人 |

| 欧洲的 | ||

| 拉丁美洲人 | ||

| 中东 | ||

| 北美 | ||

| 其他 FSR 美食 | ||

| 快餐店 | 按美食 | 面包店 |

| 汉堡包 | ||

| 冰淇淋 | ||

| 肉类菜肴 | ||

| 比萨 | ||

| 其他快餐美食 |

| 连锁奥特莱斯 |

| 独立网点 |

| 闲暇 |

| 住宿 |

| 零售 |

| 独立式 |

| 旅行 |

| 餐饮服务类型 | 咖啡馆和酒吧 | 按美食 | 酒吧与酒馆 |

| 咖啡馆 | |||

| 果汁/冰沙/甜点棒 | |||

| 专业咖啡店和茶店 | |||

| 云厨房 | |||

| 全方位服务餐厅 | 按美食 | 亚洲人 | |

| 欧洲的 | |||

| 拉丁美洲人 | |||

| 中东 | |||

| 北美 | |||

| 其他 FSR 美食 | |||

| 快餐店 | 按美食 | 面包店 | |

| 汉堡包 | |||

| 冰淇淋 | |||

| 肉类菜肴 | |||

| 比萨 | |||

| 其他快餐美食 | |||

| 出口 | 连锁奥特莱斯 | ||

| 独立网点 | |||

| 地点 | 闲暇 | ||

| 住宿 | |||

| 零售 | |||

| 独立式 | |||

| 旅行 | |||

市场定义

- 全方位服务餐厅 - 一种餐饮服务机构,顾客坐在餐桌旁,将订单交给服务员,然后在餐桌上享用食物。

- 快捷服务餐厅 - 一家餐饮服务机构,以较低的价格为顾客提供便利、快捷和食品供应。顾客通常会自助并将自己的食物送到餐桌上。

- 咖啡馆和酒吧 - 一种餐饮服务业务,包括获得许可提供消费酒精饮料的酒吧和酒馆、提供茶点和清淡食品的咖啡馆,以及特色茶和咖啡店、甜点吧、冰沙吧和果汁吧。

- 云厨房 - 一种餐饮服务企业,利用商业厨房准备外卖或外卖食品,不接待堂食顾客。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并在这些变量的基础上建立模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。平均订单价值考虑了通货膨胀,并根据各国预测的通货膨胀率进行预测。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台