生物制品合同开发和制造组织 (CDMO) 市场分析

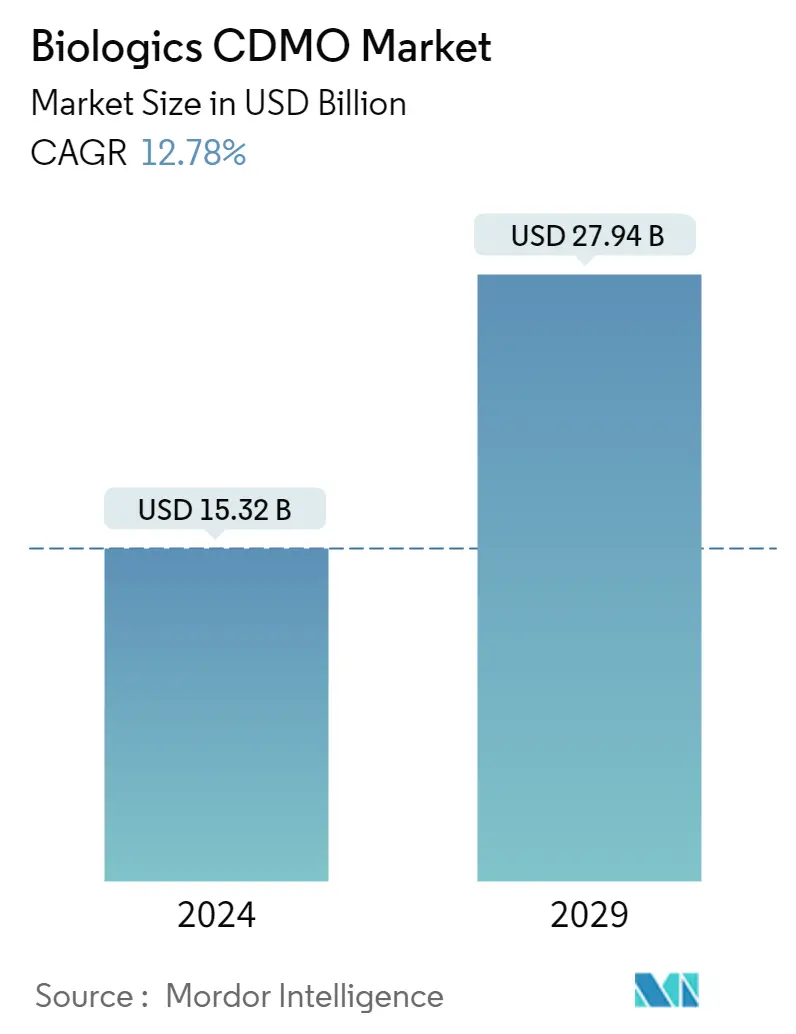

生物制剂 CDMO 市场规模预计到 2024 年为 153.2 亿美元,预计到 2029 年将达到 279.4 亿美元,在预测期内(2024-2029 年)复合年增长率为 12.78%。

随着越来越多的制药行业公司考虑外包服务,对合同制造和合同开发制造组织的服务需求将会上升。

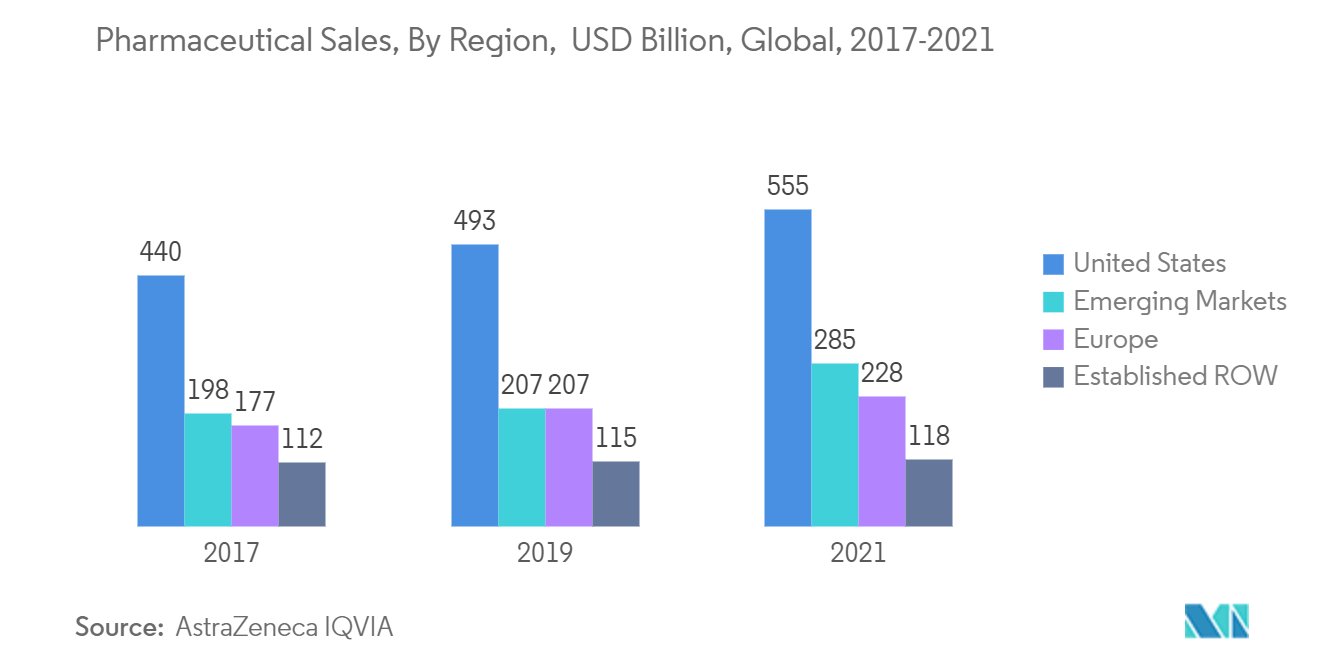

- 在全球经济增长、人口增长和老龄化以及新产品推出的推动下,制药行业呈指数级增长。尽管小分子继续占据显着的市场份额,但生物制剂、生物仿制药以及细胞和基因疗法等大分子预计将在预测期内实现最快的增长。

- 尽管大分子的体积往往较小,但该部分的增长速度更快。包括原研生物制剂、生物仿制药以及细胞和基因疗法在内的大分子市场的绝对增长预计到 2023 年将推动市场规模达到 1,330 亿美元。据统计,到 2023 年,原研生物制剂的市场规模预计将达到 3,710 亿美元。到结果医疗保健。

- 癌症治疗是生物制品市场大部分增长的主要驱动力之一。即使增长预测更快,小分子在药物审批方面仍超过生物制剂。例如,FDA药物评价与研究中心(CDER)2021年批准了50个新药和生物制品。在批准的50个新药和生物制品中,33个是小分子药物,17个是单克隆抗体和其他大分子药物。过去几年,生物制品的批准数量一直在稳步增长。

- 公司需要投入额外资金来遵守对制造商施加的法规。相反,公司愿意在研发活动上投入资金,这对公司整体有利。因此,高度监管的制造流程以及复杂的技术转让和知识产权安全问题阻碍了不同地区市场的预期增长和采用。

- COVID-19 大流行表明疫苗制造和外包作为研究市场中运营公司的可持续收入来源的潜力。在 COVID-19 疫苗推出后,加强疫苗的推出预计将为 CDMO 供应商创造有利的增长环境。例如,Catalent 已经研究了近 100 种不同的化合物,以研究其为 60 多家客户开发 COVID-19 疫苗和疗法的潜力。

生物制品合同开发和制造组织 (CDMO) 市场趋势

CDMO 获得新技术和更高的执行速度推动市场增长

- 缩短供应链长度和提高交货时间效率的压力正迫使企业采取各种措施来满足需求,将合同制造变成供应链中降低执行速度的主要推动者。

- 通常,一些药品的合同生产之后会进行合同包装。因此,制药公司寻求提供合同制造和合同包装以及质量测试的供应商。此外,DHL 等第三方物流提供商正在扩展其服务能力,将合同包装服务纳入其中。

- CDMO 通过先进技术和专业知识赢得了巨大的市场吸引力。对于专门从事一种化合物或剂型的利基 CDMO 来说,跟上最新的技术趋势尤为重要。

- 生物制药 CDMO 最有可能在竞争激烈的行业中取得成功。他们愿意采用尖端技术并投入必要的时间和资本来建立差异化能力。最好的 CDMO 将迅速采取行动以增加产能,同时保持灵活性和敏捷性。

- 随着传染病流行率的上升和对新疗法的需求增加,需要对先进技术进行更高资本投资的制药和生物技术公司正在与 CDMO 建立合作,进一步推动市场的增长。

北美将占据显着的市场份额

- 由于美国和加拿大两大经济体的存在,北美是生物制品 CDMO 行业的主要市场之一。美国是世界主要制药业的发源地之一,在市场收入中占有很大份额。

- 根据 IQVIA 人类数据科学研究所的一项研究,到 2026 年,全球医药支出将达到 1.8 万亿美元,其中包括 COVID-19 疫苗。此外,该地区还占有CDMO市场的显着份额。根据 Results Healthcare 的数据,该地区约占 CDMO 市场份额的 37%,预计未来几年将出现中个位数百分点的增长。

- 慢性病的高患病率、人口老龄化以及对循证实践的需求增加是推动美国对临床试验的高需求的因素。近年来,越来越多的临床试验已从学术医疗中心转移到基于社区的实践,并转移到不同国家的全球站点。

- 此外,CRO 在该地区拥有牢固的立足点,为市场的增长做出了贡献。其中包括 QVIA Holdings Inc.、Pharmaceutical Product Development LLC、PRA Health Sciences Inc. 和 Laboratory Corporation of America Holdings。 Biovectra 等公司还致力于在北美的四个 cGMP 工厂提供中间体和活性药物成分 (API) 的合同开发和制造能力。中国合同开发和制造组织 (CDMO) 最近签署了一项为期 10 年的美国临床制造设施租赁协议,进一步帮助生物制剂 CDMO 市场增长。

- Emergent BioSolutions 还宣布与 Vaxart、Novavax、强生和阿斯利康等 COVID-19 疫苗开发商达成多项 CDMO 协议。该公司在抗传染病疫苗商业化方面的经验,包括 FDA 批准的疫苗 BioThrax(吸附炭疽疫苗)和 Vaxchora(霍乱疫苗,活疫苗,口服),及其为大流行做好准备的制造网络是赢得这些新冠交易的主要因素-19疫苗。该公司位于马里兰州巴尔的摩的 Bayview 原料药工厂是与美国政府合作设计和建造的,以应对这一流行病。新的先进开发和制造创新中心 (CIADM) 拥有容量高达 4,000 L 的一次性生物反应器系统。

生物制品合同开发与制造组织 (CDMO) 行业概述

生物制品合同开发和制造组织(CDMO)市场高度集中,近一半的市场由少数参与者主导。 2021年,康泰伦特、勃林格殷格翰集团、龙沙集团和三星生物制品等主要参与者合计占据所研究市场的30.1%以上。

- 2022 年 5 月 - Euroapi 是一家专注于小分子活性药物成分 (API) 的 CDMO。 2022年5月,该公司股票开始在巴黎泛欧证券交易所上市交易。赛诺菲正在通过与 Euroapi 建立长期客户关系来扩大对 CDMO 的支持。它已同意持有 CDMO 约 30% 的少数股权,锁定期为两年。此外,法国政府旗下的法国公共投资银行EPIC Bpifrance已同意从赛诺菲购买EuroAPI 12%的股份。

- 2022 年 4 月 - ChimeronBio 宣布已与 FUJIFILM DiosynthBiotechnologies (FDB) 签署制造协议,以推进其肿瘤产品组合,将诊所纳入其中。 ChimeronBio 选择 FUJIFILM DiosynthBiotechnologies 作为其合作伙伴,以转移和扩展其原料药制造工艺。

- 2022年1月——三星生物制品公司与百健(Biogen)签署协议,以至多23亿美元的价格收购百健(Biogen)在两家公司合资成立的合资企业Samsung Bioepis中50%的股份。三星生物制品公司 (Samsung Biologics) 完全收购百健 (Biogen) 股份预计将增强三星 Bioepis 的生物仿制药开发能力以及未来在新药开发方面的表现。

生物制剂合同开发和制造组织 (CDMO) 市场领导者

-

Boehringer Ingelheim Group

-

Wuxi Biologics

-

Samsung Biologics

-

Lonza Group

-

Fujifilm Diosynth Biotechnologies USA Inc.

- *免责声明:主要玩家排序不分先后

_Market.webp)

生物制品合同开发和制造组织 (CDMO) 市场新闻

- 2022 年 4 月 - 富士胶片公司宣布已完成从 Atara Biotherapeutics Inc. 收购一家专用细胞疗法制造工厂。该工厂位于加利福尼亚州千橡市,将作为富士胶片子公司 FUJIFILM DiosynthBiotechnologies 全球网络的一部分进行运营公司和世界领先的合同开发和制造组织 (CDMO)。

- 2022 年 3 月 - Oasmia Pharmaceutical AB 和 Lonza 宣布,两家公司已签署主要药物中间体的大规模生产协议,为其在研候选药物 Cantrixil 提供临床材料。

- 2021 年 12 月 - 阿斯利康与三星生物制品公司建立生物制药制造战略合作伙伴关系。此次合作基于 2020 年 9 月签署长期战略协议后于 2021 年 5 月签署的扩大协议。三星生物制品生产阿斯利康的 COVID-19 长效抗体(LAAB)AZD7442,并将开始生产癌症免疫治疗产品根据协议,最初的 3.31 亿美元用于生产原料药和药品,价值约 3.8 亿美元。

生物制品合同开发和制造组织 (CDMO) 行业细分

合同开发和制造组织 (CDMO) 是一个为制药行业提供帮助并为其客户提供从药物开发到制造的综合服务的组织。 CDMO 提供结合外部第三方项目的基本服务,并提供其知识、开发和制造能力。

生物制品合同开发和制造组织 (CDMO) 市场按类型(哺乳动物和非哺乳动物(微生物))、产品类型(生物制品(单克隆、重组蛋白、反义和分子治疗、疫苗和其他生物制品)和生物仿制药)细分和地理。

| 哺乳动物 |

| 非哺乳动物(微生物) |

| 生物制剂 | 单克隆(诊断、治疗和基于蛋白质) |

| 重组蛋白 | |

| 反义和分子治疗 | |

| 疫苗 | |

| 其他生物制品 | |

| 生物仿制药 |

| 北美 |

| 欧洲 |

| 亚太 |

| 中东和非洲 |

| 拉美 |

| 按类型 | 哺乳动物 | |

| 非哺乳动物(微生物) | ||

| 按产品类型 | 生物制剂 | 单克隆(诊断、治疗和基于蛋白质) |

| 重组蛋白 | ||

| 反义和分子治疗 | ||

| 疫苗 | ||

| 其他生物制品 | ||

| 生物仿制药 | ||

| 按地理 | 北美 | |

| 欧洲 | ||

| 亚太 | ||

| 中东和非洲 | ||

| 拉美 | ||

生物制剂合同开发与制造组织 (CDMO) 市场研究常见问题解答

生物制剂 CDMO 市场有多大?

生物制品 CDMO 市场规模预计到 2024 年将达到 153.2 亿美元,复合年增长率为 12.78%,到 2029 年将达到 279.4 亿美元。

目前生物制剂 CDMO 市场规模有多大?

2024年,生物制剂CDMO市场规模预计将达到153.2亿美元。

生物制剂 CDMO 市场的主要参与者是谁?

Boehringer Ingelheim Group、Wuxi Biologics、Samsung Biologics、Lonza Group、Fujifilm Diosynth Biotechnologies USA Inc. 是生物制品 CDMO 市场运营的主要公司。

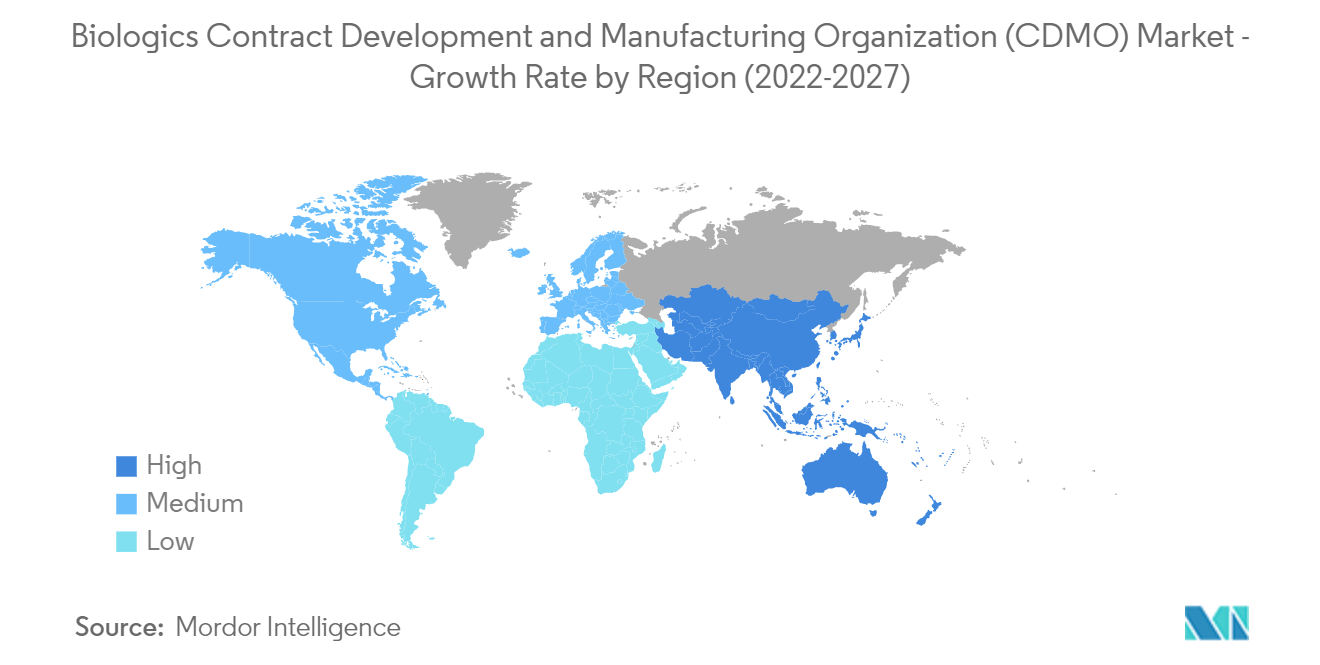

生物制剂 CDMO 市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在生物制剂 CDMO 市场中占有最大份额?

2024年,北美将占据生物制剂CDMO市场最大的市场份额。

该生物制剂 CDMO 市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,生物制剂CDMO市场规模估计为135.8亿美元。该报告涵盖了以下年份的生物制剂 CDMO 市场历史市场规模:2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了以下年份的生物制剂 CDMO 市场规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

页面最后更新于:

生物制剂 CDMO 行业报告

Mordor Intelligence™ 行业报告创建的 2024 年生物制剂 CDMO 市场份额、规模和收入增长率统计数据。生物制品 CDMO 分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。