电池原材料市场分析

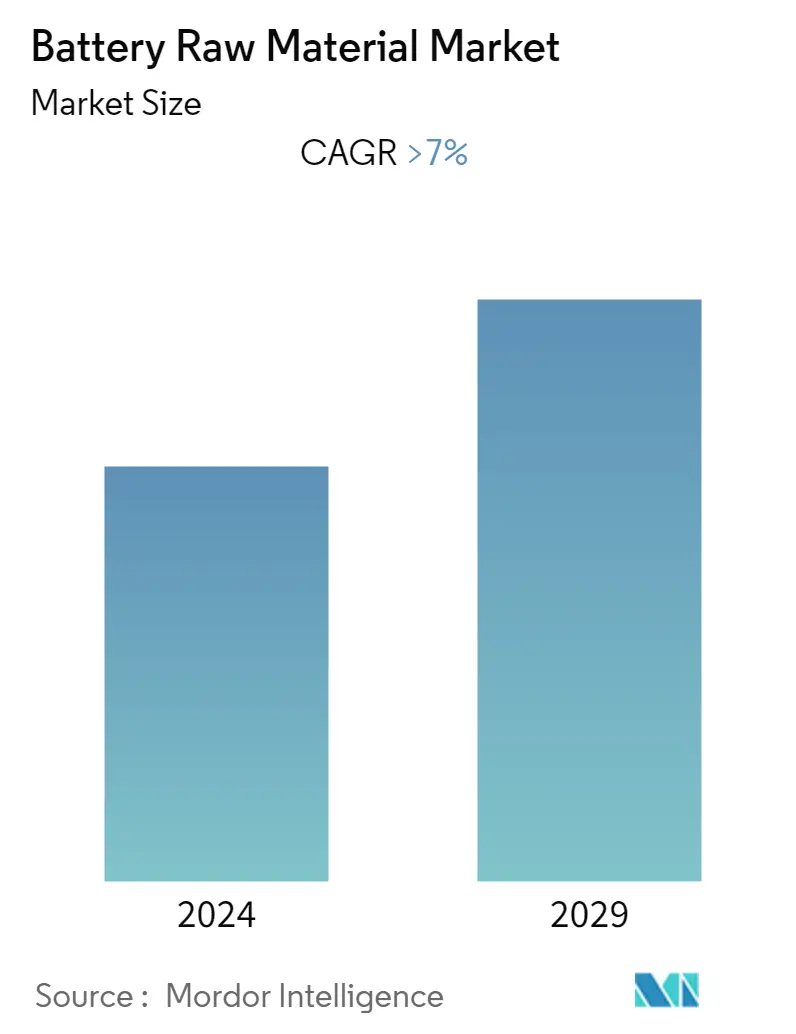

电池原材料市场预计在预测期内复合年增长率将超过7%。

COVID-19 扰乱了电池材料和制造供应网络,但预后仍然乐观。市场从大流行中恢复并以显着的速度增长。

- 短期内,汽车和消费电子领域不断增长的产品应用推动了市场增长。

- 然而,电池在储存和运输过程中严格的安全规定可能会阻碍所研究市场的扩张。

- 尽管如此,利用家庭储能的钒流技术的不断研究和开发可能会在未来五年为电池原材料市场带来机遇。

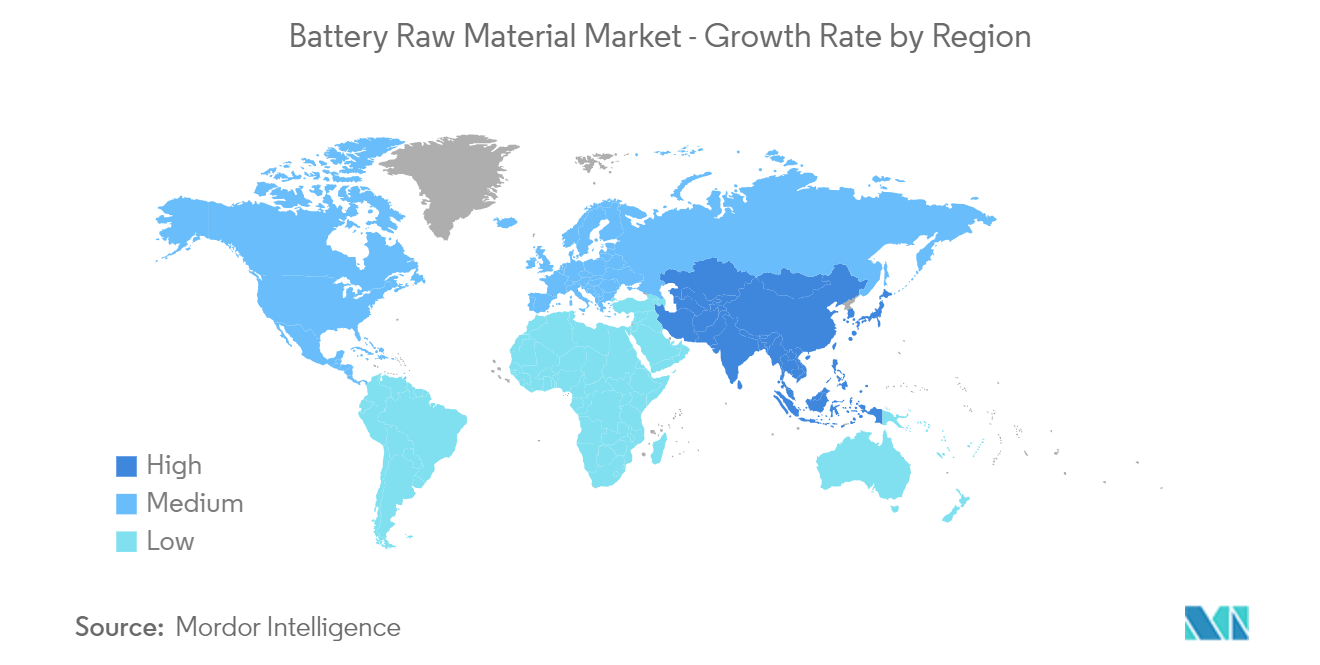

- 随着中国和印度等国家汽车和消费电子电池的消费不断增加,亚太地区主导了全球市场。

电池原材料市场趋势

汽车领域将主导市场

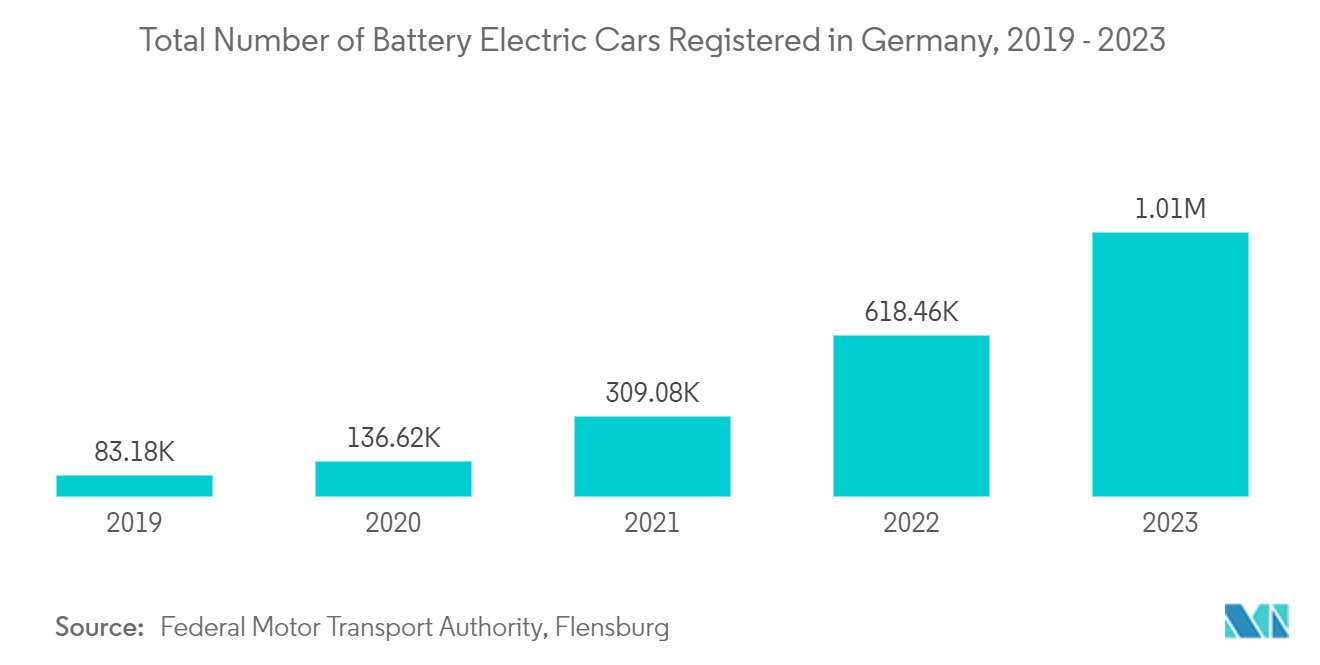

由于电池的广泛消耗,汽车领域成为主导领域。

由于电池的自热率较低,汽车制造商对电池的使用量不断增加,这使得它们在电动汽车中非常有用,从而增加了对电池原材料的需求。

清洁能源部长级 (CEM) 下的举措,例如电动汽车举措以及由于二氧化碳排放法规而将偏好从燃料能源转向电池能源,可能会很快推动电池原材料的消耗。

中国、日本、韩国和印度等亚太国家在消费电子和汽车行业中电池原材料的使用量一直在强劲增长,预计这将在预测期内推动市场发展。

大多数电动汽车在中国大陆销售,美国仅占一小部分市场。中国是全球最大、增长最快的电动汽车市场,2022年上半年向中国大陆客户交付了240万辆电动汽车,占中国汽车销量的26%。

中国蓬勃发展的电动汽车行业很可能在2023年放缓。然而,中国仍将是全球最大的市场,这使其在控制全球电动汽车供应链的竞争中具有显着优势。

据 EV-Volumes.com 称,特斯拉 Model Y 是 2022 年全球最受欢迎的插电式电动汽车,全球销量超过 771,300 辆。当年特斯拉 Model 3 和 Model Y 的交付量达到 120 万辆,同比增长 36.77%,为特斯拉最畅销车型。

电动汽车的日益普及符合清洁能源政策。为了缩小供需缺口,中国政府正计划放宽对汽车制造商进口汽车的限制。

上述所有因素预计将在预测期内推动电池原材料市场。

亚太地区将主导市场

亚太地区将成为最大、增长最快的电池原材料市场。中国、日本和韩国合计消耗了大部分电池原材料,因为它们是全球最大的电池制造商。

能源需求不断增长、对电池能源系统的高需求以及中国、印度、韩国等国家电池消费者的增加等因素预计将推动市场增长。

低生产成本、丰富的原材料供应和独特的技术等因素预计将推动电池原材料市场的发展。

笔记本电脑、智能手机和其他便携式电子设备等消费电子产品中越来越多地使用轻型可充电电池,可能会推动电池原材料市场的增长。

电信、铁路、电力和其他工业应用领域对电池的高需求正在推动亚太地区电池原材料市场的发展。

阀控电池使用与硫酸混合的凝胶电解质,由于其维护成本较低,因此在安全和应急照明系统中得到应用。预计它将推动市场。

鉴于电动汽车市场的蓬勃发展,电池原材料的乐观需求可能会在2022年持续。中国是全球最大的氢氧化锂出口国,随着更多国际电池制造商签署长期合作协议,未来几年其出口量将继续增长与该国重要的锂精炼厂签订合同。

据EVCIPA(电动汽车充电基础设施促进联盟)预测,到2022年,中国公共电动汽车充电桩数量将超过180万个,比上年增长56.7%。过去十年,中国公共电动汽车充电站的数量急剧增加。

据 Auto Punditz 称,两轮车是印度 2022 财年最受欢迎的电动汽车形式,销量超过 23.1 万辆。这比上一年的价值有相当大的增长。那一年,全电动汽车领域出现了巨大的增长。

因此,所有这些市场趋势预计将在预测期内推动该地区电池原材料市场的需求。

电池原材料行业概况

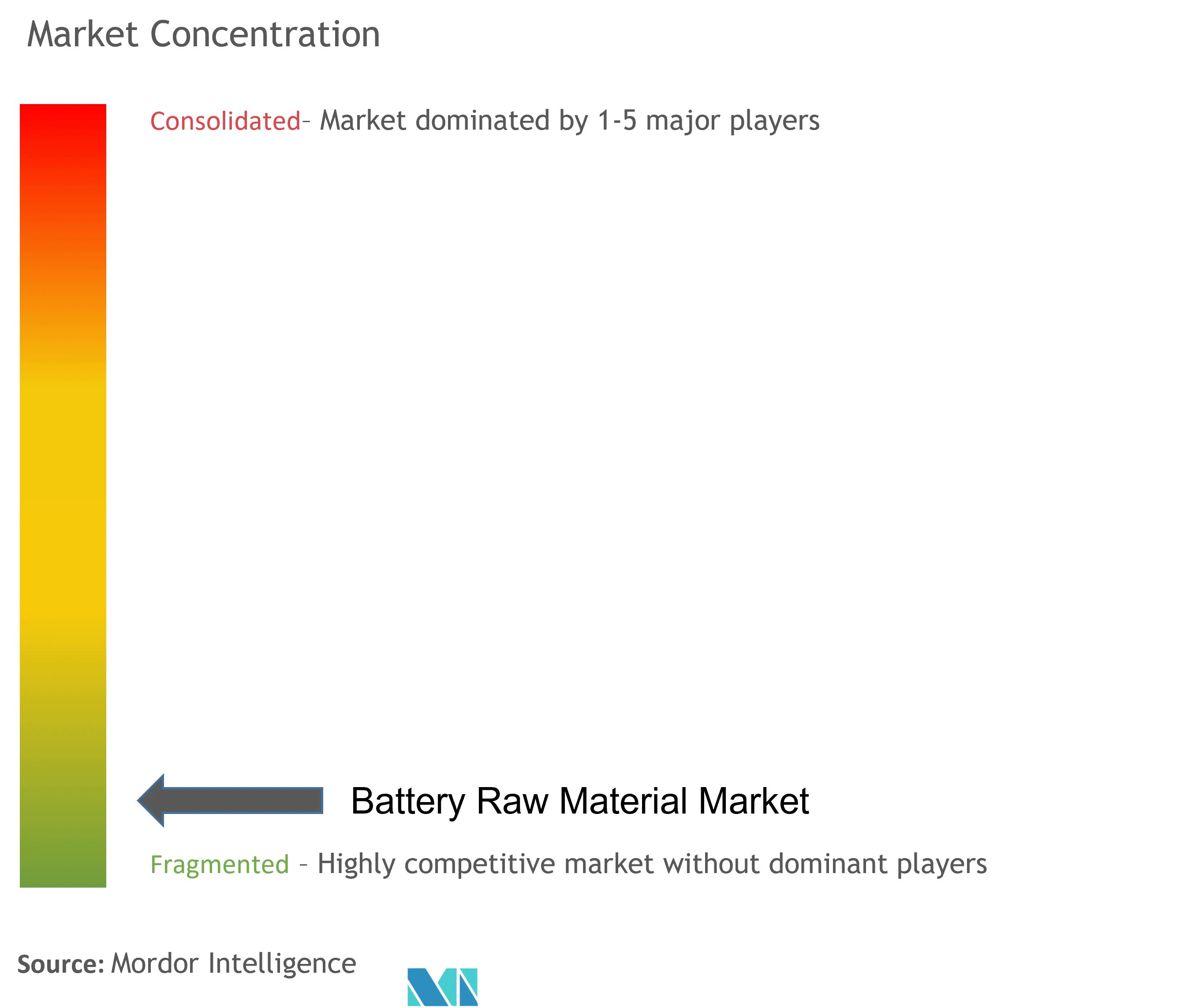

电池原材料市场分散,存在少数大型企业和大量小型企业。其中一些主要公司包括 Umicore、旭化成株式会社、庄信万丰、住友化学株式会社和三菱化学株式会社等。

电池原材料市场领导者

-

Umicore

-

Asahi Kasei Corporation

-

Johnson Matthey

-

Sumitomo Chemical Co., Ltd.

-

Mitsubishi Chemical Corporation

- *免责声明:主要玩家排序不分先后

电池原材料市场动态

- 2022 年 9 月:大众汽车与比利时材料企业 Umicore 成立了一家价值 29 亿美元的电池零部件合资企业,成为最新一家在电动汽车发展过程中将电池供应转移到离本土更近的欧洲汽车制造商。

- 2022年6月:优美科与出光兴产株式会社同意合作开发用于固态电池的高性能正极电解液材料,结合各自在正极活性材料和固体电解质方面的专业知识,目标是提供技术突破需要扩大行驶里程,从而推动电动汽车的发展。

电池原材料行业细分

电池原材料是制造电池的原材料,如钴、石墨和锂。电池的 60% 由锌(阳极)、锰(阴极)和钾等材料组成。

电池原材料市场按电池类型、材料、应用和地理位置进行细分。按电池类型划分,市场分为铅酸电池、锂离子电池和其他电池类型。按材料划分,市场分为正极、负极、电解质和隔膜。按应用划分,市场分为消费电子、汽车、工业、电信和其他应用。报告还涵盖了主要地区11个国家电池原材料市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(百万美元)进行的。

| 铅酸 |

| 锂离子 |

| 其他电池类型 |

| 阴极 |

| 阳极 |

| 电解质 |

| 分隔器 |

| 消费类电子产品 |

| 汽车 |

| 工业的 |

| 电信 |

| 其他应用 |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 欧洲其他地区 | |

| 世界其他地区 | 南美洲 |

| 中东和非洲 |

| 电池类型 | 铅酸 | |

| 锂离子 | ||

| 其他电池类型 | ||

| 材料 | 阴极 | |

| 阳极 | ||

| 电解质 | ||

| 分隔器 | ||

| 应用 | 消费类电子产品 | |

| 汽车 | ||

| 工业的 | ||

| 电信 | ||

| 其他应用 | ||

| 地理 | 亚太 | 中国 |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 欧洲其他地区 | ||

| 世界其他地区 | 南美洲 | |

| 中东和非洲 | ||

电池原材料市场研究常见问题解答

目前电池原材料市场规模有多大?

电池原材料市场预计在预测期内(2024-2029)复合年增长率将超过 7%

电池原材料市场的主要参与者有哪些?

Umicore、Asahi Kasei Corporation、Johnson Matthey、Sumitomo Chemical Co., Ltd.、Mitsubishi Chemical Corporation是电池原材料市场的主要经营公司。

电池原材料市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的电池原材料市场份额最大?

2024年,亚太地区将占据电池原材料市场最大的市场份额。

这个电池原材料市场涵盖哪些年份?

该报告涵盖了电池原材料市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了电池原材料市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

电池原材料行业报告

Mordor Intelligence™ 行业报告创建的 2024 年电池原材料市场份额、规模和收入增长率统计数据。电池原材料分析包括 2024 年至 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。