澳大利亚应急照明市场分析

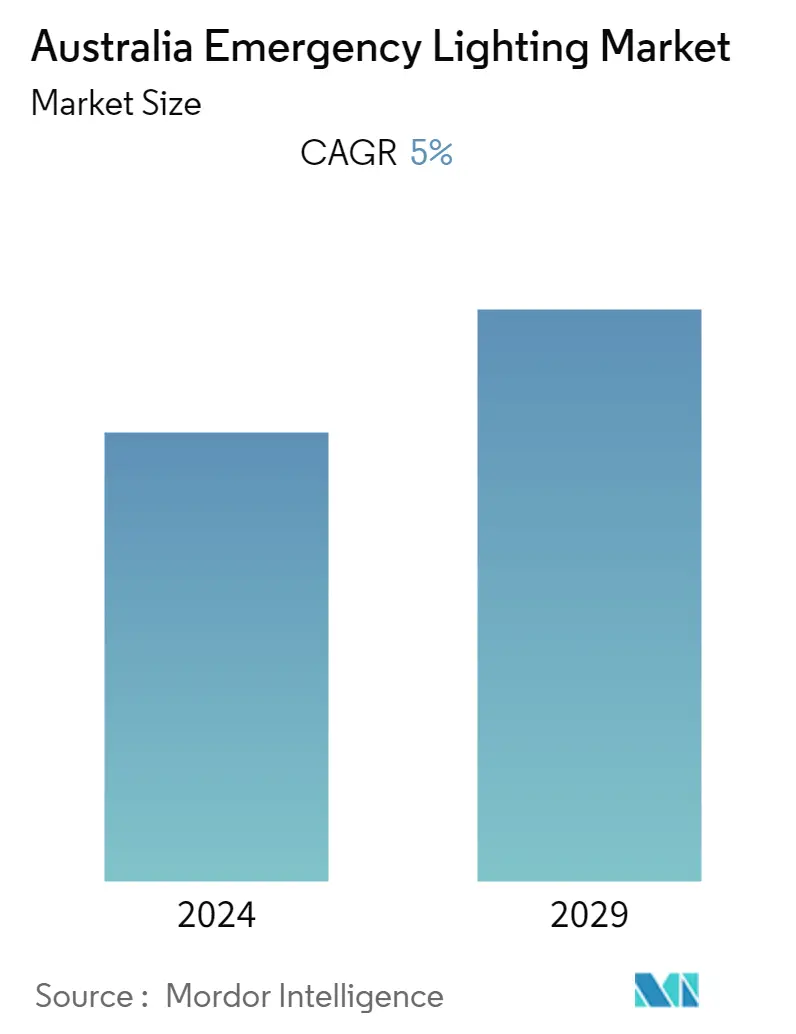

澳大利亚应急照明市场预计在预测期内复合年增长率为 5%。

- 商业、住宅和工业领域对节能照明系统的需求不断增长,推动了应急照明系统中低功耗灯泡的增长。

- 照明市场的技术进步导致了节能、自我诊断和延长使用寿命的发展,推动了市场的增长。此外,政府严格的消防和安全法规预计将在澳大利亚应急照明市场蓬勃发展。此外,根据澳大利亚消防和紧急服务机构委员会 (AFAC) 的说法,2022 年 9 月,澳大利亚各地启动了一个新的全国统一的丛林火灾危险评级系统,为面临丛林火灾风险的社区提供了更明确、更准确的信息。

- 随着人口的增长,对更多商业建筑、社交空间、住房和基础设施的需求也随之而来。从部门来看,私营部门的建筑工程价值明显高于公共部门。根据澳大利亚统计局(ABS)的数据,2022年6月份在建住宅总数达到241,926套,比3月份创纪录的240,156套增加了0.7%。这一增长是由新建私人住宅推动的,自 2021 年 3 月以来,新建私人住宅已增至历史新高,2022 年 6 月在建新私人住宅为 102,908 套。

- 此外,澳大利亚市场还见证了与全球参与者的多项战略合作,以在区域市场中获得重要的市场份额。例如,澳大利亚疏散产品公司 Clevertronics 最近与芬兰无线物联网连接提供商 Wirepas 合作。此次合作预计将使 Clevertronics 能够为市场提供大规模、低成本的智能应急照明解决方案。这些易于安装的解决方案很快就取得了成功,短短几年内就已在澳大利亚、新西兰和英国部署了 630 个站点。

- 此外,配套的政府法规(国家建筑规范)规定了所有现场施工所必需的工人安全和健康的最低要求,例如足够的应急照明以引导施工人员安全离开现场。紧急情况下标准人工照明发生故障的情况。此外,2022 年 5 月,澳大利亚建筑规范委员会发布了 NCC 2022 第一阶段作为总体预览,为其 2022 年 9 月的执行做准备。

- 物联网 (IoT) 的进步导致了联网和通信应急灯系统(基于物联网)的出现。大多数主要供应商正在开发可通过智能手机操作的基于物联网的应急灯系统并将其商业化。例如,WBS Technology 的 EMIoT 是一种应急照明网络和测试系统,利用物联网技术创建经济高效的无线云解决方案,无需布线或额外硬件即可对建筑物 99% 的区域进行实时远程监控。其在智能建筑中的实施预计将推动未来的市场。

- 据 Global Australia 称,物联网(即连接到互联网并收集和共享数据的智能设备)可以在未来 10 年为澳大利亚 GDP 带来 2300 亿美元的增长。此外,从事区块链和加密货币业务的公司数量激增 153%。预计到 2025 年,澳大利亚行业参与者将为全球贡献年商业价值超过 1750 亿美元。

- 然而,市场收入增长的重大障碍包括高昂的初始投资、广泛的布线系统要求以及对适当系统完整性的需求。应急电源和照明系统、设备、安装和布线的高昂成本将大大降低客户的需求。

- 在 COVID-19 爆发期间,市场出现了生产停工和供应链中断,导致工业产出增长疲软以及重要制造中心的轻工业生产下降。大流行初期阶段建筑活动的大幅停止导致对照明产品的需求下降,因为建筑行业曾经是应急照明系统的重要采用者。此外,预计建筑业在预测期内将出现大幅增长。

澳大利亚应急照明市场趋势

澳大利亚的商业领域预计将推动市场

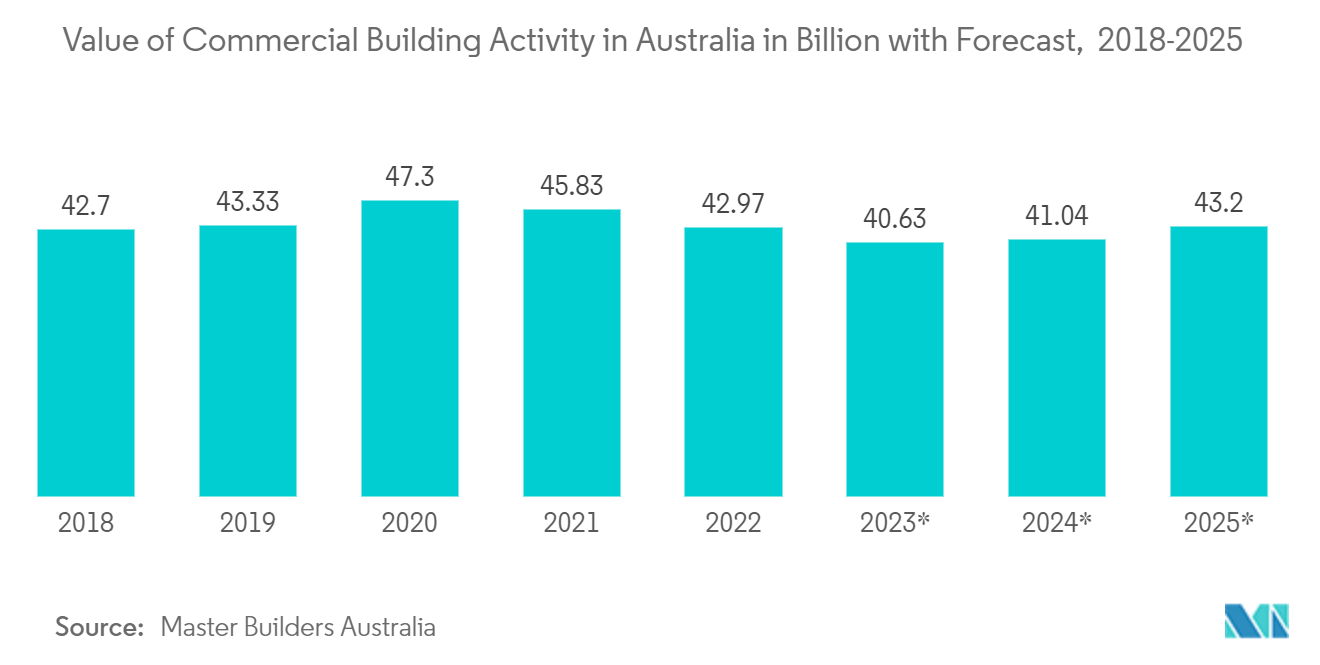

- 快速的城市化刺激了对住宅和商业建筑的需求,导致全国各地的建设项目增加。根据澳大利亚工业和技能委员会的数据,建筑业创造了 3672 亿美元的收入,约占澳大利亚国内生产总值的 9%。预计2019年至2024年五年内将以每年2.4%的速度增长。

- 该国的商业建筑活动正在增加。据澳大利亚建筑大师协会(由澳大利亚 32,000 家建筑公司组成的协会)统计,2022 年澳大利亚商业建筑活动价值达 296 亿美元,预计 2025 年将增加 298 亿美元。建筑活动为市场带来了新的机遇。

- 该国政府当局的严格指导方针推动商业建筑采用应急照明。根据国家建筑规范和维多利亚州建筑管理局的规定,所有 1b、2、3、4、5、6、7、8 和 9 级建筑都必须安装应急照明。此外,所有应急照明都必须符合 AS/NZS 2293 第 1、2 和 3 部分中的澳大利亚标准。这些标准概述了所有商业场所所需的应急照明系统的设计、安装、维护和产品要求。政府举措可能会进一步推动对所研究市场的需求。

- 该国的停电也增加了对应急照明的需求。近期,维州中部和南部多处地区因大风造成停电。据 CitiPower 和 PowercorAusNet 称,停电导致商业和运输中断,因为没有备用发电机的企业不得不暂停运营。

- 在商业垂直停电的情况下,应急照明是必要的。此外,2022年11月,阵风、暴雨和423,000次雷击对澳大利亚各地的电力线路造成大范围损坏,导致超过34,000人仍在等待电力重新接通。

LED 预计将出现显着增长

- 该国越来越多的政府政策,例如禁止使用白炽灯以及LED的节能和节省成本的特性,正在提高LED的渗透率。此外,LED 具有高度可控性,因为当与驱动器集成时,LED 的完整性可能会根据要求而变化。

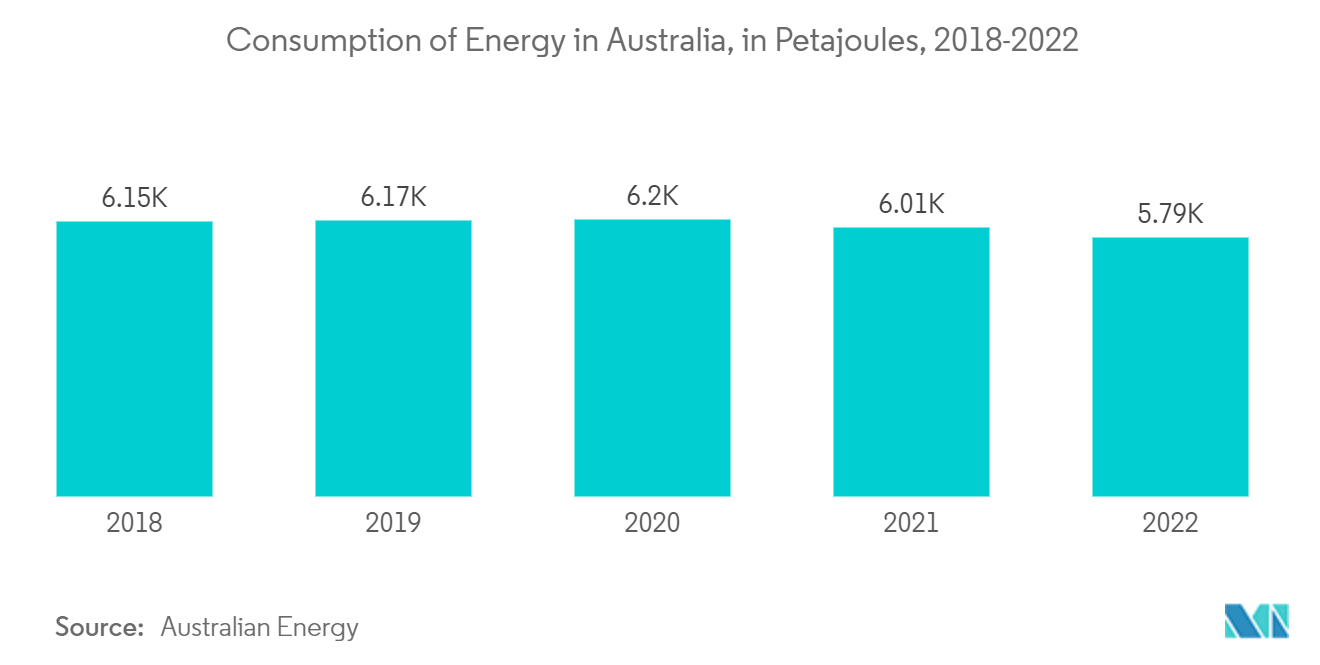

- 例如,根据澳大利亚能源市场运营商 (AEMO) 的数据,截至 2022 年 2 月,澳大利亚全境用电量估计为 93.5 太瓦时。与往年相比,全国用电量有所下降。在应急照明中采用低功耗照明系统将推动增长。

- LED 可以降低功耗和光污染,并且比卤素灯泡具有更长的使用寿命。 LED 由于其节能和节省成本的特性,其渗透率不断提高,正在影响市场的增长。由于它们具有高度可控性,因此当与驱动器集成时,强度可以根据要求而变化。

- 根据澳大利亚政府能源评级报告,平均有37个灯泡,占澳大利亚家庭平均用电预算的10%。通过将 18 盏卤素灯替换为 LED,客户每年可节省 102 澳元。

- 此外,2022年10月,澳大利亚各行业LED照明革命的重要参与者Ledtec以其创新、重型、耐用、节能的特点,将KUE工业LED灯系列引入澳大利亚矿场,确定了需要一种更具竞争力、更坚固、环保且具有成本效益的 LED 灯。该国不同参与者对 LED 灯的投资可能会进一步推动所研究的市场增长。

澳大利亚应急照明行业概况

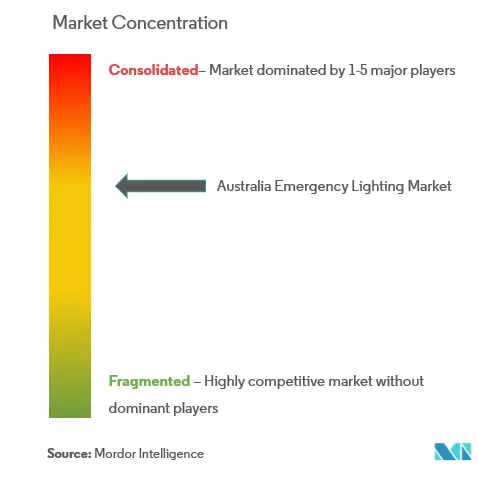

澳大利亚应急照明市场非常集中,由几家重要参与者主导,例如 WBS Technology ABN、ABB Australia (ABB Ltd)、Clevertronics Pty Ltd、Haneco Lighting Australia Pty Ltd 和 EE Lighting Australia。这些市场参与者正集中精力扩大其在国外的客户群。这些公司利用战略合作举措来提高市场份额和盈利能力。然而,由于技术进步和产品突破,中小型公司正在通过获得新合同和进入新市场来扩大其市场份额。

2021年1月,Zencontrol收购了澳大利亚照明和应急产品经销商Evolt的大量股权。该公司在澳大利亚经销多个品牌,包括 Atom、Lutec、Wiz 和应急系列 Ektor。此次收购为 Zencontrol 第四代监控应急照明系统带来了新的机遇。预计该产品将进一步加强 Zencontrol 云解决方案下监控应急照明和智能建筑的协同效应。

澳大利亚应急照明市场领导者

-

ABB Australia(ABB Ltd)

-

WBS Technology ABN

-

Clevertronics Pty Ltd

-

Haneco Lighting Australia Pty Ltd.

-

E&E Lighting Australia

- *免责声明:主要玩家排序不分先后

澳大利亚应急照明市场新闻

- 2022 年 9 月:MineGlow 推出了 em-Control,这是一种技术先进、可互操作的新型应急照明系统,旨在提高地下矿井的安全性。 em-Control 是一种基于网络的智能解决方案,可通过多向光脉冲和颜色来警告并引导地下工作人员安全。完整的系统包括 em-Lighting、LED 灯条、em-View、网络界面和 em-Controller,这是一种基于网络的控制器,可通过开放应用程序编程接口 (API) 与第三方系统集成。

- 2021 年 10 月:澳大利亚疏散产品公司 Clevertronics 与芬兰无线物联网连接提供商 Wirepas 合作。此次合作预计将使 Clevertronics 能够为市场提供大规模、低成本的智能应急照明解决方案。这些易于安装的解决方案很快就取得了成功,短短几年内就已在澳大利亚、新西兰和英国部署了 630 个站点。

澳大利亚应急照明行业细分

应急照明可确保在停电或特定紧急情况下在足够长的时间内持续自动提供照明,使陷入停电情况的人员能够安全疏散。

研究的市场按电力系统进行细分,例如住宅、工业和商业(办公室、商场等)最终用户垂直领域的独立电力系统和中央电力系统。研究范围还涵盖了 Covid-19 对市场和受影响细分市场的影响。此外,有关驱动因素和限制因素的研究也涵盖了近期影响市场扩张的因素的破坏。

上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 独立电源系统 |

| 中央电力系统 |

| 住宅 |

| 工业的 |

| 商业的 |

| 按动力系统 | 独立电源系统 |

| 中央电力系统 | |

| 按最终用户垂直领域 | 住宅 |

| 工业的 | |

| 商业的 |

澳大利亚应急照明市场研究常见问题解答

目前澳大利亚应急照明市场规模有多大?

澳大利亚应急照明市场预计在预测期内(2024-2029)复合年增长率为 5%

谁是澳大利亚应急照明市场的主要参与者?

ABB Australia(ABB Ltd)、WBS Technology ABN、Clevertronics Pty Ltd、Haneco Lighting Australia Pty Ltd.、E&E Lighting Australia 是在澳大利亚应急照明市场运营的主要公司。

澳大利亚应急照明市场涵盖几年?

该报告涵盖了澳大利亚应急照明市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了澳大利亚应急照明市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

澳大利亚应急照明行业报告

Mordor Intelligence™ 行业报告创建的 2024 年澳大利亚应急照明市场份额、规模和收入增长率统计数据。澳大利亚应急照明分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。