亚太火电厂市场分析

预计亚太地区火力发电厂市场在预测期内的复合年增长率将超过2.5%。

- 从中期来看,该地区发展中国家工业运营和能源需求的增加等因素可能会推动亚太火力发电厂市场的发展。

- 另一方面,可再生能源在总发电量中所占份额的不断增加预计将抑制亚太火力发电厂市场。

- 尽管如此,诸如超临界和超超临界燃煤发电厂等新型高效技术可减少每千瓦的污染量,预计将取代老化的发电厂,并可能为亚太火力发电厂市场创造多个机会将来。

亚太火力发电厂市场趋势

煤炭领域预计将主导市场

- 燃煤发电厂通过煤炭燃烧产生能量。该地区是最大的煤炭生产国,大部分煤炭用于发电。 2021年,该地区煤炭产量约为129.49艾焦耳,约占全球煤炭产量的77.27%。

- 中国和印度等该地区的主要国家由于工业化和城市化的快速发展,预计将在预测期内推动亚太地区的火力发电厂市场。而日本在2011年海啸之后不得不关闭大部分核电站,这使得日本使用煤炭和天然气作为重要的能源生产来源。

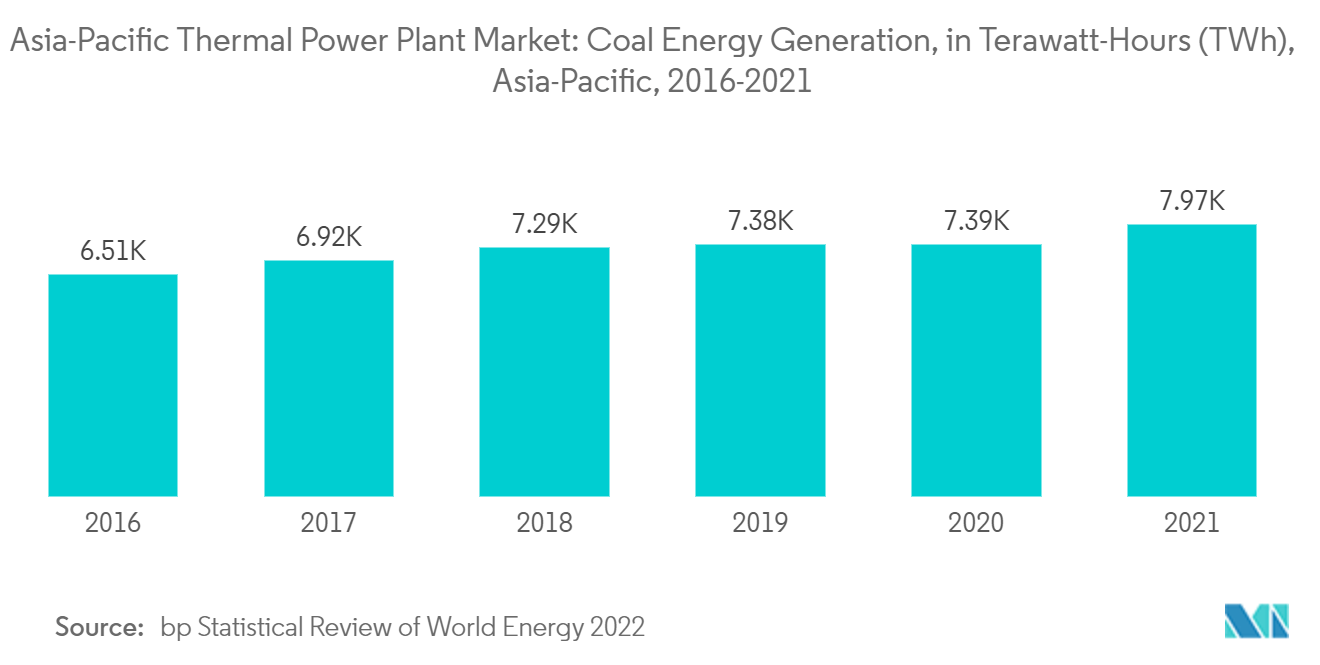

- 2021 年,亚太地区总发电量为 7965.6 太瓦时 (TWh),超过该地区 2020 年的发电量 (7387.7 TWh)。煤炭发电量的增加反映了该地区煤炭使用量的增加。发电公司经常使用煤炭,因为该地区煤炭资源丰富且价格低廉。

- 尽管与七国集团工业化国家集团达成了价值 200 亿美元的协议,以帮助其向清洁能源转型,但印度尼西亚政府仍将继续建设燃煤电厂。尽管如此,根据印尼2021-2030年十年能源计划,印尼政府将允许建设总装机容量为13吉瓦的新燃煤电厂,这些电厂已经招标。此外,佐科·维多多总统于 2022 年发布的一项法规允许建设自备燃煤电厂,这些燃煤电厂的建设目的是为特定行业供电,而不是向电网供电。

- 因此,由于上述几点,煤炭行业很可能在预测期内主导亚太火力发电厂市场。

中国有望主导市场

- 中国是世界上人口最多的国家,能源需求不断增加,工业运营数量不断增加,而中国住宅区的电力供应需求不断增长,预计将推动火力发电厂市场的发展。

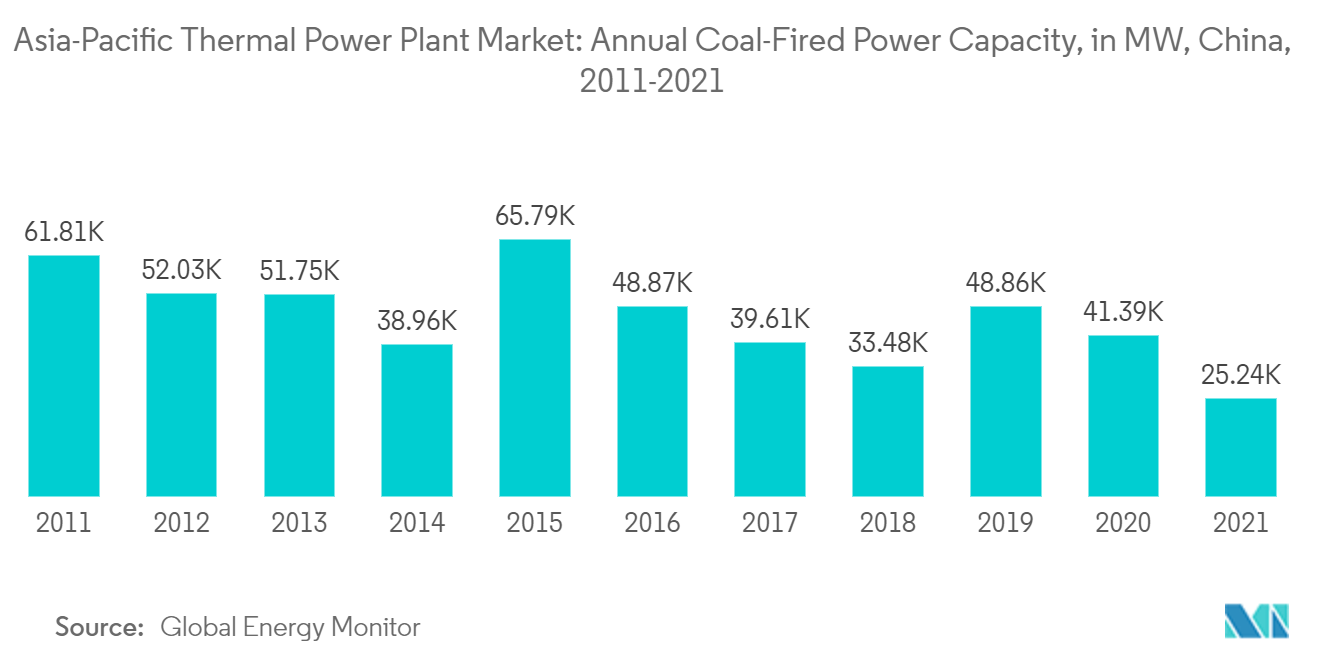

- 2021年,中国电网新增煤电容量超过25吉瓦,体现了政府到2060年实现碳中和的承诺。

- 截至 2022 年 5 月,中国拥有约 54 座核电反应堆,总容量为 52.1 GWe。中国发电量约407太瓦时,约占全国总发电量的5%。该国计划在未来几年扩大其核反应堆群。截至 2022 年 5 月,中国约有 19 座反应堆在建,总容量为 21.01 GWe,超过 36.9 GWe 处于计划阶段。

- 2021年,中国发电总量为8534.3太瓦时(TWh),高于2020年的能源产量(7779.1 TWh)。该国增加的发电量呈现出传统的发电形式,更加经济并满足该国所有的原材料需求。预计这将推动亚太火力发电厂市场。

- 该国的天然气生产行业正在以合理的速度蓬勃发展,这可能会推动该国的燃气发电厂。 2021年,中国天然气产量为2092亿立方米,高于2020年的1940亿立方米,燃气发电量也有所增加同年种植。

- 此外,中国是全球最大的天然气进口国,随着中国试图减少燃煤电厂的发电量,为了满足能源需求,对天然气的需求增加。例如,2021年2月,通用电气宣布中国天津市军粮城电厂开始商业运营,该公司为新建的661兆瓦热电联产电厂提供发电设备,该电厂取代了现有的燃煤电厂。火力发电厂。

亚太火力发电厂行业概况

亚太地区火力发电厂市场较为分散。该市场的一些主要参与者(排名不分先后)包括NTPC Limited、大唐国际发电有限公司、中国能源建设集团公司(CEEC)、东京电力控股公司和韩国电力公司等。

亚太火力发电厂市场领导者

-

NTPC Limited

-

Datang International Power Generation Company Limited

-

China Energy Engineering Corporation (CEEC)

-

Tokyo Electric Power Company Holdings, Inc.

-

Korea Electric Power Corporation.

- *免责声明:主要玩家排序不分先后

亚太火力发电厂市场新闻

- 2022 年 3 月:哈尔滨电气和 GE Gas Power 宣布,国有电力公司深圳能源集团有限公司已为其位于广东省深圳市光明区的光明联合循环发电厂订购发电设备中国的一个省。该设施将由三台容量高达 2 吉瓦 (GW) 的 GE 9HA.01 燃气轮机提供动力。

- 2022年1月:中国核工业集团公司(CNNC)宣布福清核电站1161MWe华龙一号(HPR1000)反应堆6号机组已并网发电。

亚太地区火力发电厂行业细分

火力发电厂是一种将热能转化为电能的发电厂。它的工作原理是燃烧煤炭、石油或天然气等化石燃料来加热水并产生蒸汽,从而驱动涡轮机发电。蒸汽又凝结成水,如此循环往复。

亚太热电厂按燃料类型和地理位置进行细分。按燃料类型,市场分为煤炭、天然气、核能等。该报告还涵盖了该地区主要国家火电厂市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据容量(MW)进行的。

| 煤炭 |

| 气体 |

| 核 |

| 其他燃料类型 |

| 中国 |

| 印度 |

| 日本 |

| 亚太其他地区 |

| 汽油种类 | 煤炭 |

| 气体 | |

| 核 | |

| 其他燃料类型 | |

| 地理 | 中国 |

| 印度 | |

| 日本 | |

| 亚太其他地区 |

亚太地区火力发电厂市场研究常见问题解答

目前亚太地区火力发电厂市场规模有多大?

预计亚太地区火力发电厂市场在预测期内(2024-2029年)复合年增长率将超过2.5%

谁是亚太火力发电厂市场的主要参与者?

NTPC Limited、Datang International Power Generation Company Limited、China Energy Engineering Corporation (CEEC)、Tokyo Electric Power Company Holdings, Inc.、Korea Electric Power Corporation. 是亚太火力发电厂市场的主要运营公司。

亚太火力发电厂市场涵盖哪些年份?

该报告涵盖了亚太地区火力发电厂市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区火力发电厂市场历年市场规模:2024年、2025年、2026年、2027年、2028 年和 2029 年。

页面最后更新于:

亚太火力发电厂行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太火力发电厂市场份额、规模和收入增长率统计数据。亚太火力发电厂分析包括 2024 年至 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。