亚太地区智能制造市场分析

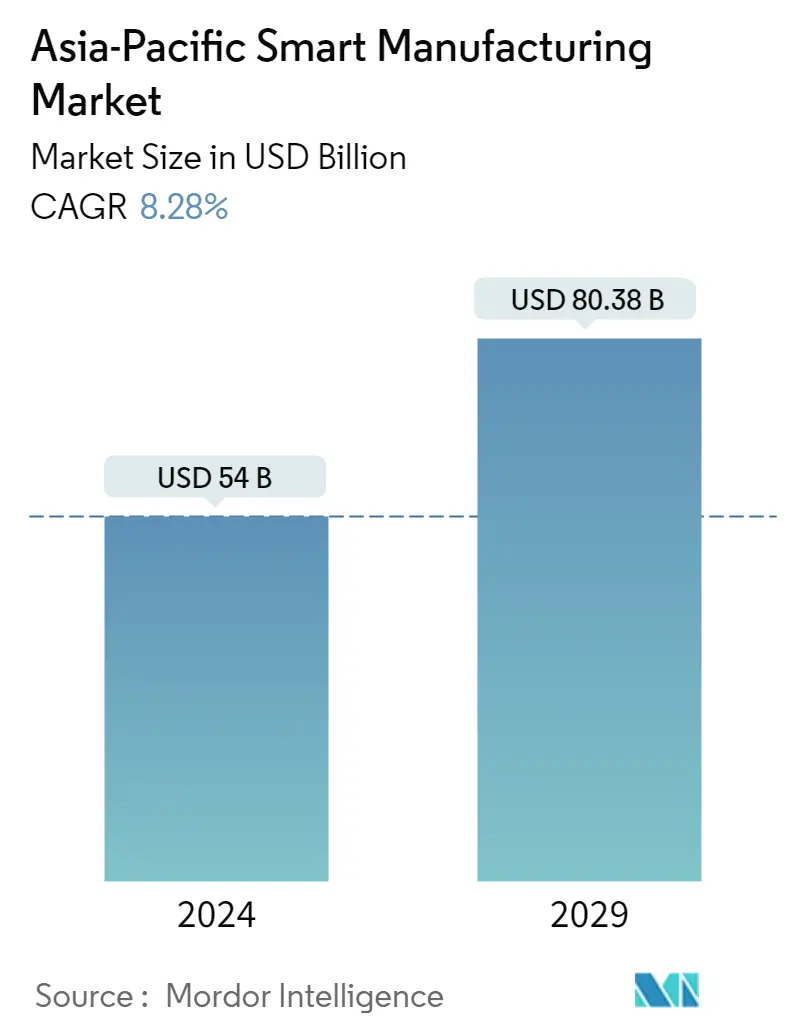

预计2024年亚太智能制造市场规模将达到540亿美元,预计到2029年将达到803.8亿美元,预测期内(2024-2029年)复合年增长率为8.28%。

制造业是亚太地区经济最重要的贡献者之一,并且正在经历快速转型。随着人口老龄化以及欧洲和北美劳动力成本的上升,基于廉价劳动力的传统模式不再可持续。由于这些因素,低端制造企业越来越多地将业务转移到东南亚以降低成本。

- 工业 4.0 是制造业领域的最新革命。工厂集成了生产机器、无线连接和传感器,并将它们连接到一个系统平台生态系统,该系统平台生态系统负责监督生产线流程并自主执行决策。在智能制造的帮助下,区域制造商可以利用工业物联网 (IIoT)、云和分析解决方案实现业务转型并实现巨大价值。

- 除了按需等传统运营模式之外,大数据分析还可以完善复杂的流程并支持新的业务模式,例如大规模定制和产品即服务(这可以通过智能制造实现)。由于大数据分析允许企业利用智能制造从反应性实践转向预测性实践,各制造业的工业4.0实践的增加为该地区接受大数据分析提供了更大的空间。

- 制造业已成为印度高增长行业之一。 印度制造计划使印度成为世界地图上的制造中心,并为印度经济提供了全球认可。为了在印度制造计划中取得成功,印度制造商需要提高制造效率并部署创新以保持竞争力。智能制造解决方案可以帮助实现这一目标。制造商可以更加专注于通过简化供应链、降低成本和提高工作场所安全性来增强竞争力。同时,机器人、分析和网络安全等解决方案增强了他们满足质量规范的能力。

- 此外,日本自动化工业经济已经开启,工业4.0版正在加速发展。日本已成为工厂自动化产品的制造中心,向亚太地区的其他区域市场供应这些产品,并使工厂自动化变得更加实惠。日本产品的运输成本较低,并且在该地区拥有更好的售后支持网络。

- 随着中国制造2025计划允许制造业回流中国,东南亚国家面临着确定和尽量减少劳工问题风险的压力,而工业4.0目前正在影响该地区智能制造的发展。此外,大多数地区企业需要更加熟悉工业 4.0 对生产力和增长的好处。据估计,如果正确采用和实施,工业4.0有可能将生产力提高30-40%。

亚太地区智能制造市场趋势

石油和天然气预计将占据重要份额

- 石油和天然气最终用户行业是预测性维护的最早先驱之一,因为现在可以轻松安装在机械内部和机械上的传感器需要降低维护成本,同时减轻环境灾难的风险。这些传感器可以轻松地将数据输入专门开发的预测算法,以警告它们潜在的故障。能源需求的长期增长意味着石油和天然气行业在整个价值链上面临许多问题,需要大量新技术。

- 石油和天然气行业正在生成大量数据。这些数据的很大一部分包括勘探、生产和油藏数据日志,例如测井、地震勘测、常规和特殊岩心分析、静态和流动压力测量、流体分析、压力瞬态测试和定期功能生产测试等。由于这些因素,为供应商提供数据管理和高级分析工具解决方案创造了巨大的机会。

- 该地区的供应商一直在提供解决方案,允许公司使用自然语言处理和计算机视觉等人工智能技术,自动从这些文档中提取数据。对实时分析和数据可视化的这种需求推动了与分析解决方案提供商的合作。鉴于许多公司战略推动扩大其在石油和天然气价值链(尤其是石化产品)的下游业务,持续向智能化转变预计将带来更大的潜力。

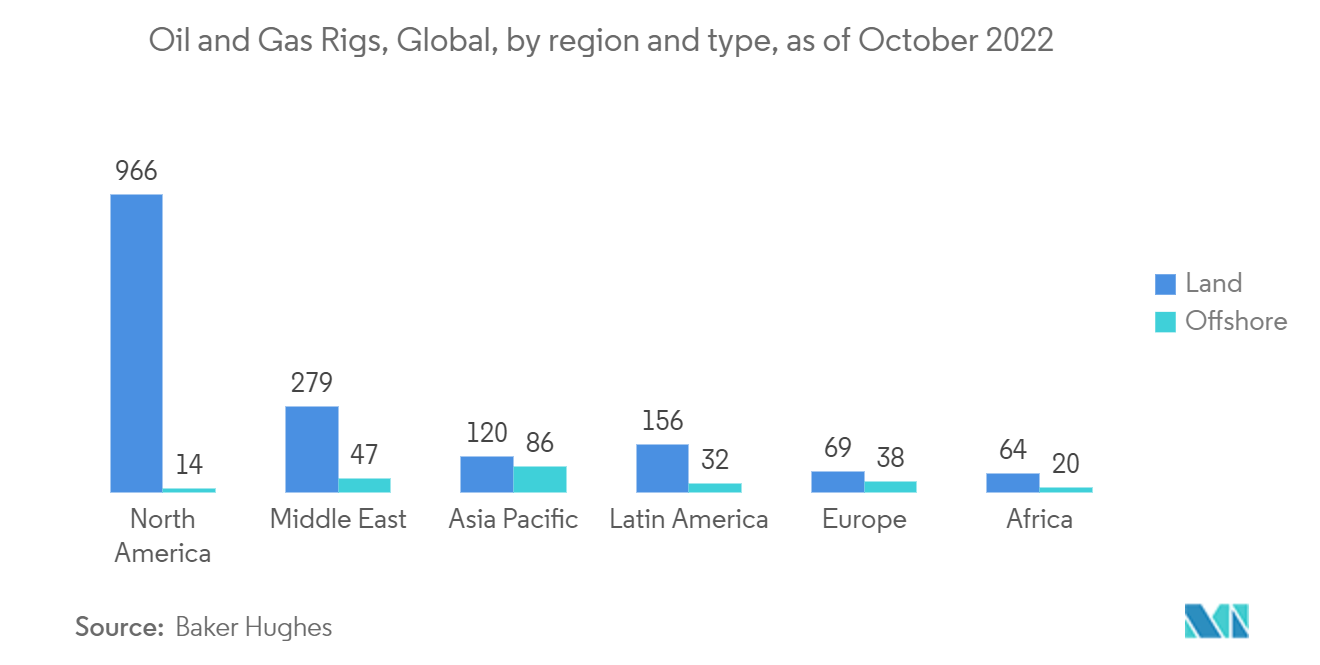

- 亚太地区石油和天然气钻井平台数量排名第三,仅次于北美和中东。例如,根据贝克休斯的数据,大约有86个海上石油和天然气钻井平台和120个陆上石油和天然气钻井平台,总共有206个。按照贝克休斯的数据,大约有86个海上石油和天然气钻井平台和120个陆上石油和天然气钻井平台,总共有206个。截至 2022 年 10 月,亚太地区有 206 个。

- 此外,根据英国石油公司(BP)的数据,2021年亚太地区石油产量约为734万桶/日,预计近期还将增加更多。智能制造供应商可以利用这个机会来增加收入。

预计中国将持有主要份额

- 中国是亚洲日益向智能应用转型的重要组成部分。中国政府加强智能制造设计,在标准体系建设方面开展多种方案和示范。中国的目标是到2025年形成40个制造业创新点。重点领域包括自动化机床和机器人、先进信息技术、航天航空装备、海洋装备、高技术船舶、现代轨道交通装备、新能源汽车及装备、电力装备、农业装备、新材料、生物制药及先进医疗产品。

- 中国政府制定了到2030年成为领先的人工智能超级大国的路线图。考虑到人工智能的发展和扩散,政府重点将人工智能技术集成到中国的工厂中,以利用和采用集成智能系统技术,包括网络车辆、服务机器人、无人机、视频图像识别系统、语音交互系统、智能传感器、神经网络和芯片。

- 中国许多大中型制造商正在开始使用数据分析来优化工厂运营,提高设备利用率和产品质量,同时降低能源消耗和生产成本。借助最新的供应网络管理工具,工厂运营经理可以更清晰地了解流经制造网络的原材料和制造零件,这可以帮助他们安排制造运营和产品交付,以降低成本并提高效率。随着数据挖掘技术的积极使用,工程师和技术人员正在获得对机器故障的新见解,以提高可靠性。

- 而且,2022年11月,中国工业和信息化部宣布批准设立3个新的国家制造业创新中心。此外,他们表示,这些中心将聚焦关键共性技术,加强这些行业的技术研发。此外,工信部表示,将引导新型制造业创新中心增强技术创新能力,为制造业基础领域高质量发展提供有力支撑。

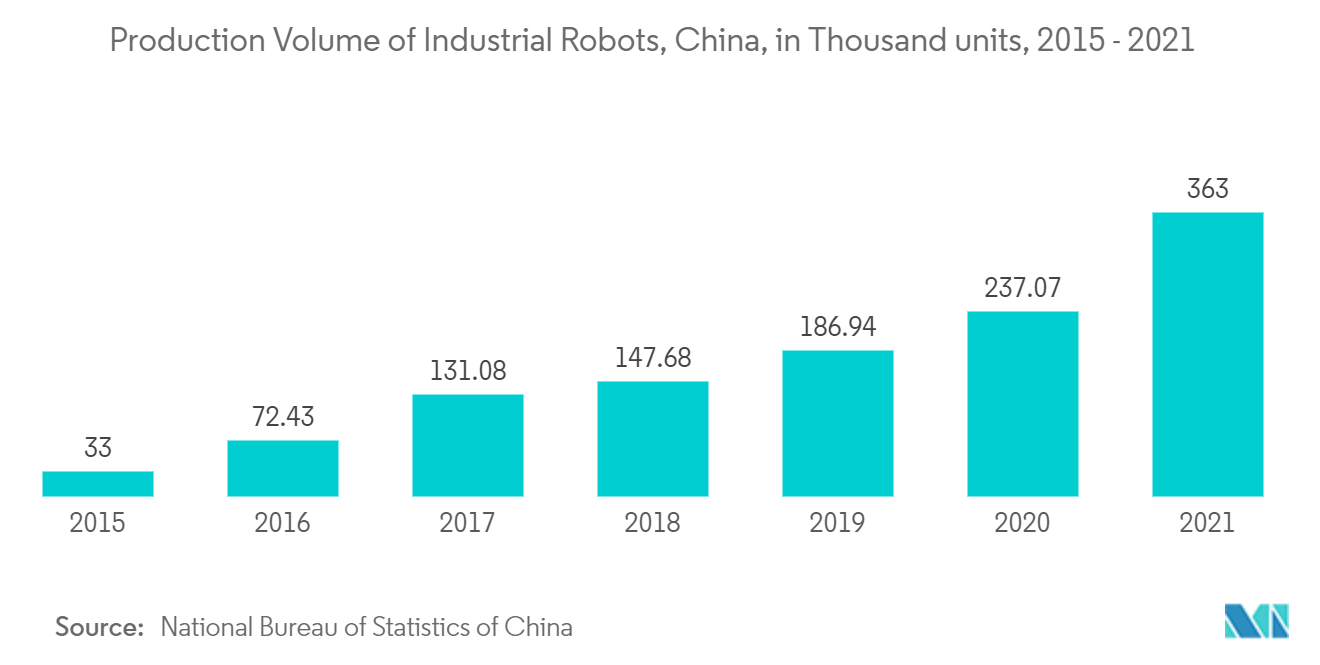

- 据中国国家统计局统计,2021年中国工业机器人产量超过36.3万台,较2020年增长50%以上。随着中国产能的增长,对工业机器人的需求也随之增加。

亚太地区智能制造产业概况

亚太智能制造市场相当分散,有众多国际公司,如ABB有限公司、霍尼韦尔国际公司、西门子公司、施耐德电气和罗伯特博世,提供与控制系统、机器人、机器视觉系统相关的各种解决方案和分析,以提高整个最终用户垂直领域的制造流程的生产力。市场上的公司正在进行各种合作伙伴关系和产品创新,以增加其市场份额。

2022年3月,霍尼韦尔与东方能源有限公司宣布将在中国广东省茂名市建设一座年产100万吨的可持续航空燃油(SAF)生产设施。新大楼将有助于满足SAF日益增长的需求,更容易通过新技术的使用减少航空燃油生产过程中的温室气体排放,并帮助中国实现2060年碳中和的目标。

西门子和 NVIDIA 于 2022 年 6 月宣布,他们将改变合作伙伴关系,使工业虚拟世界成为可能,并增加人工智能驱动的数字孪生技术的使用,这将有助于将工业自动化提升到新的水平。此次合作还让他们能够连接开放式数字业务平台西门子 Xcelerator 和 3D 设计与协作平台 NVIDIA Omniverse。这将利用西门子基于物理的数字模型和 NVIDIA 的实时人工智能创建一个工业元宇宙,这将帮助组织更快、更自信地做出决策。

亚太地区智能制造市场领导者

-

ABB Ltd

-

Honeywell International Inc.

-

Siemens AG

-

Schneider Electric SE

-

Robert Bosch GmbH

- *免责声明:主要玩家排序不分先后

亚太地区智能制造市场新闻

- 2022 年 11 月:ABB 宣布在班加罗尔开设首家智能仪表工厂,以支持该地区转型为全球设计和制造中心的雄心。此外,新大楼还将为电力、石油天然气、制药、水务等各个行业生产压力和温度变送器、IP转换器和电磁流量计等现场仪表。

- 2022 年 1 月:霍尼韦尔和 Navin Fluorine International Limited(隶属 Padmanabh Mafatlal 集团)宣布建立合作伙伴关系,在印度生产霍尼韦尔专有的 Solstice 系列氢氟烯烃 (HFO)。此次合作将扩大霍尼韦尔 Solstice 的产能,以满足全球对环保解决方案日益增长的需求。

亚太地区智能制造行业细分

智能制造利用大数据分析、机器人、机器视觉系统、传感器和发射器来完善复杂的流程并管理供应链。这些解决方案允许企业利用智能制造从反应性实践转变为预测性实践。这一变化的目标是提高流程效率和产品性能。

亚太地区智能制造市场按支持技术(工业控制系统、工业机器人、机器视觉系统、云、分析和平台、网络安全、传感器和发射器、连接/通信以及其他领域、控制和安全解决方案)进行细分最终用户行业(汽车、半导体、石油和天然气、化学和石化、制药、航空航天和国防、食品和饮料)和按国家/地区划分。上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 支持技术 | 工业控制系统 | 可编程逻辑控制器(PLC) |

| 监控控制器和数据采集 (SCADA) | ||

| 集散控制系统(DCS) | ||

| 人机界面 (HMI) | ||

| 产品生命周期管理 (PLM) | ||

| 制造执行系统(MES) | ||

| 工业机器人 | ||

| 机器视觉系统 | ||

| 云、分析和平台 | ||

| 网络安全 | ||

| 传感器和发射器 | ||

| 连接/通讯 | ||

| 其他现场、控制和安全解决方案 | ||

| 最终用户行业 | 汽车 | |

| 半导体 | ||

| 油和气 | ||

| 化学与石化 | ||

| 制药 | ||

| 航空航天和国防 | ||

| 食品和饮料 | ||

| 其他最终用户行业 | ||

| 国家 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 |

亚太地区智能制造市场研究常见问题解答

亚太智能制造市场有多大?

预计2024年亚太智能制造市场规模将达到540.0亿美元,并以8.28%的复合年增长率增长,到2029年将达到803.8亿美元。

目前亚太智能制造市场规模有多大?

2024年,亚太智能制造市场规模预计将达到540亿美元。

亚太智能制造市场的主要参与者有哪些?

ABB Ltd、Honeywell International Inc.、Siemens AG、Schneider Electric SE、Robert Bosch GmbH是亚太智能制造市场的主要运营公司。

这个亚太智能制造市场涵盖了哪些年份?2023年市场规模是多少?

2023年,亚太智能制造市场规模预计为498.7亿美元。该报告涵盖了亚太智能制造市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太智能制造市场历年市场规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

我们最畅销的报告

Popular Automation Reports

Popular Technology, Media and Telecom Reports

亚太地区智能制造行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区智能制造市场份额、规模和收入增长率统计数据。亚太地区智能制造分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。