亚太地区核反应堆建设市场分析

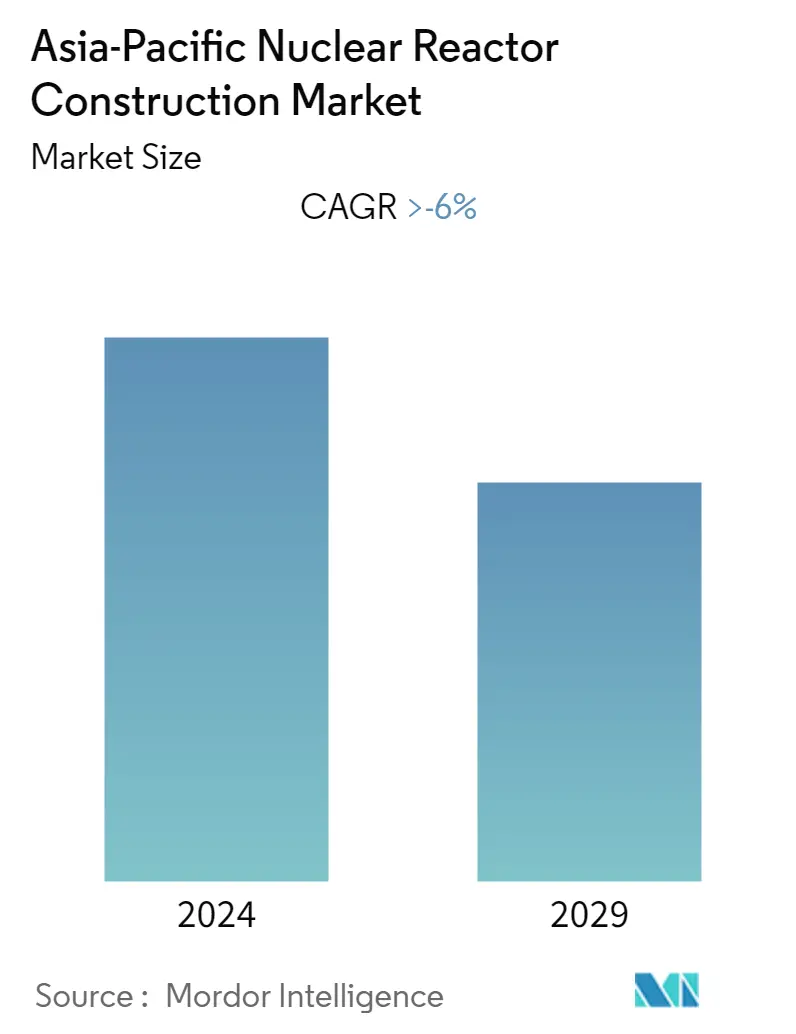

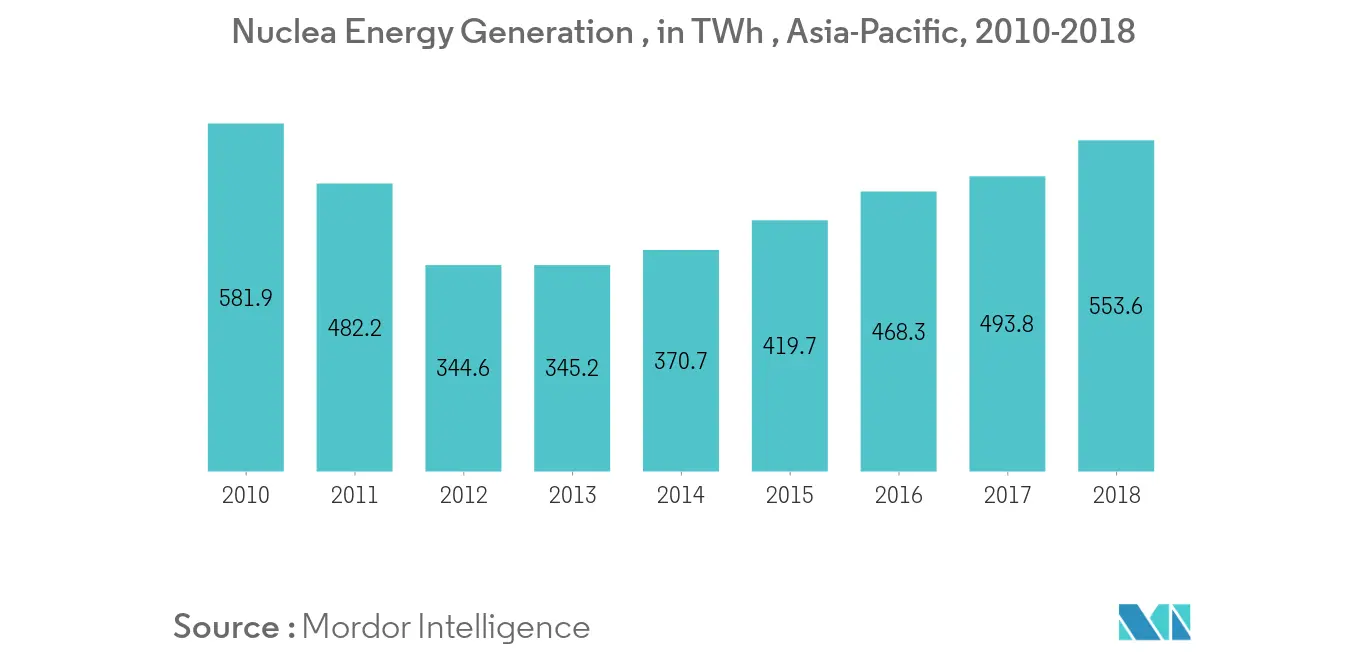

预计2020年至2025年期间,亚太核反应堆建设市场将以6%左右的复合年增长率下降。大量反应堆堆龄超过30年以及能源生产从石油和天然气转向等因素核能预计将成为推动市场的主要驱动力。此外,技术进步导致现代核电站效率和可靠性的提高,也是亚太核反应堆建设市场增长的重要因素。然而,可再生能源使得核电不经济,这在一定程度上阻碍了市场的增长。

- 压水堆近年来在市场上占据主导地位,并且由于反应堆运行成本低等因素,预计将在预测期内占据市场主导地位,因为反应堆中使用的冷却剂和慢化剂都是轻水,可控性相对较高。以及反应堆的安全性。

- 该地区电力需求的增加预计将为预测期内的亚太核反应堆建设市场提供绝佳机会。

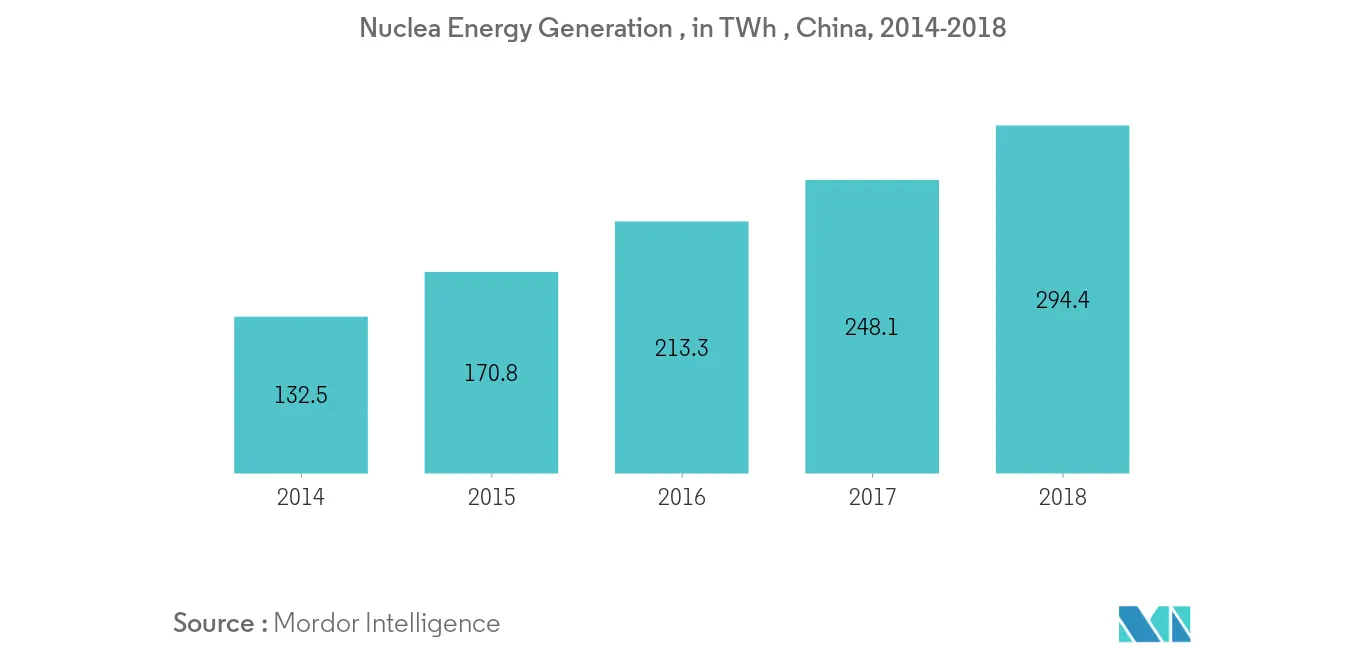

- 由于人们对煤炭发电厂污染的担忧日益加剧以及电力需求的不断增长,预计中国将主导市场。该国是该地区最大的核电站发电国,其核电站发电量为294.4太瓦时,较2017年增长超过16%。

亚太地区核反应堆建设市场趋势

压水堆主导市场

- 压水堆(PWR)核反应堆领域过去一直主导着市场,预计在预测期内也将如此。由于与其他形式的反应堆相比,反应堆具有更高的控制性和安全性,因此是最流行的核反应堆形式。

- 压水堆比其他反应堆具有一些优势,使其成为全球使用最广泛的核反应堆。压水堆反应堆是低成本运行的反应堆,因为反应堆中使用的冷却剂和慢化剂都是轻水,比其他类型的冷却剂(如重水)便宜。

- 由于堆芯反应堆中的裂变材料较少,发生额外裂变反应的机会减少,使得反应堆仅具有所需的温度,减少了面临任何不利条件的机会,从而使反应堆更加安全和可控。最后,压水堆有独立的水反应和核反应回路。这减少了水被放射性物质污染的机会。

- 2018-19 年,中国新增了六座压水堆,韩国新增了一座。除此之外,该地区还计划建设一些压水反应堆。

- 因此,上述因素预计将在预测期内推动市场。

中国将主导市场

- 2018年,中国在该地区核反应堆建设市场上占据主导地位,预计未来几年也将继续保持主导地位。近年来,该国在该领域一直非常活跃,以减少对燃煤电厂的依赖。 2018年,中国66%以上的电力来自煤炭。

- 中国拥有世界上最大的新建核电项目。强劲的项目储备增强了中国核工业的前景,中国核工业此前曾遭受监管阻力,原因是政府在 2011 年日本福岛灾难后决定暂停核反应堆审批,直至计划重新审查结束。

- 预计到 2027 年,按容量计算,中国将成为世界第二大核市场,仅略小于领先者美国。尽管中国的核政策在福岛核事故之后无疑有所缓和,但就其核野心而言,中国仍然是全球领跑者。政府的目标是到2020-2021年运营核电装机容量达到58GW,到2030年达到150GW。

- 此外,据估计,核电可能仍然是中国能源政策的一个组成部分,因为中国试图满足不断增长的电力需求,同时解决排放问题。

亚太地区核反应堆建设行业概况

亚太核反应堆建造市场适度整合。其中一些主要公司包括俄罗斯国家原子能公司、西屋电气有限公司(东芝)、Larsen Toubro Limited、三菱重工有限公司、中国核工业集团有限公司等。

亚太地区核反应堆建设市场领导者

-

Rosatom State Nuclear Energy Corporation

-

Westinghouse Electric Company LLC (Toshiba)

-

Larsen & Toubro Limited

-

Mitsubishi Heavy Industries Ltd

-

China National Nuclear Corporation

- *免责声明:主要玩家排序不分先后

亚太地区核反应堆建设行业细分

亚太核反应堆建设市场报告包括:。

| 设备 |

| 安装 |

| 压水反应堆 |

| 加压重水反应堆 |

| 沸水反应堆 |

| 高温气冷反应堆 |

| 液态金属快中子增殖反应堆 |

| 中国 |

| 印度 |

| 亚太其他地区 |

| 服务 | 设备 |

| 安装 | |

| 反应器类型 | 压水反应堆 |

| 加压重水反应堆 | |

| 沸水反应堆 | |

| 高温气冷反应堆 | |

| 液态金属快中子增殖反应堆 | |

| 地理 | 中国 |

| 印度 | |

| 亚太其他地区 |

亚太地区核反应堆建设市场研究常见问题解答

谁是亚太核反应堆建设市场的主要参与者?

Rosatom State Nuclear Energy Corporation、Westinghouse Electric Company LLC (Toshiba)、Larsen & Toubro Limited、Mitsubishi Heavy Industries Ltd、China National Nuclear Corporation是亚太核反应堆建设市场的主要运营公司。

亚太核反应堆建设市场涵盖哪些年份?

该报告涵盖了亚太核反应堆建设市场的历史市场规模:2020年、2021年、2022年和2023年。该报告还预测了亚太核反应堆建设市场的多年市场规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

亚太核反应堆建设行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太核反应堆建设市场份额、规模和收入增长率统计数据。亚太核反应堆建设分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。