| 研究期 | 2020 - 2029 |

| 估计的基准年 | 2023 |

| CAGR | 5.00 % |

| 市场集中度 | 中等的 |

主要参与者*免责声明:主要玩家排序不分先后 |

亚太地区核电站及设备市场分析

预计2022-2027年预测期内,亚太核电站和设备市场的复合年增长率将超过5%。 2020 年第一季度的 COVID-19 爆发导致许多国家的电力需求前所未有地持续下降,与 2019 年的水平相比,下降了 10% 或更多。这给发电机和系统运营商都带来了挑战。电力消耗增加、政府扩大核能份额等因素,因此即将到来的核电站项目预计将在预测期内推动市场。然而,高昂的初始投资成本、对可再生能源的日益重视以及核电站项目融资的困难预计将限制预测期内的市场增长。

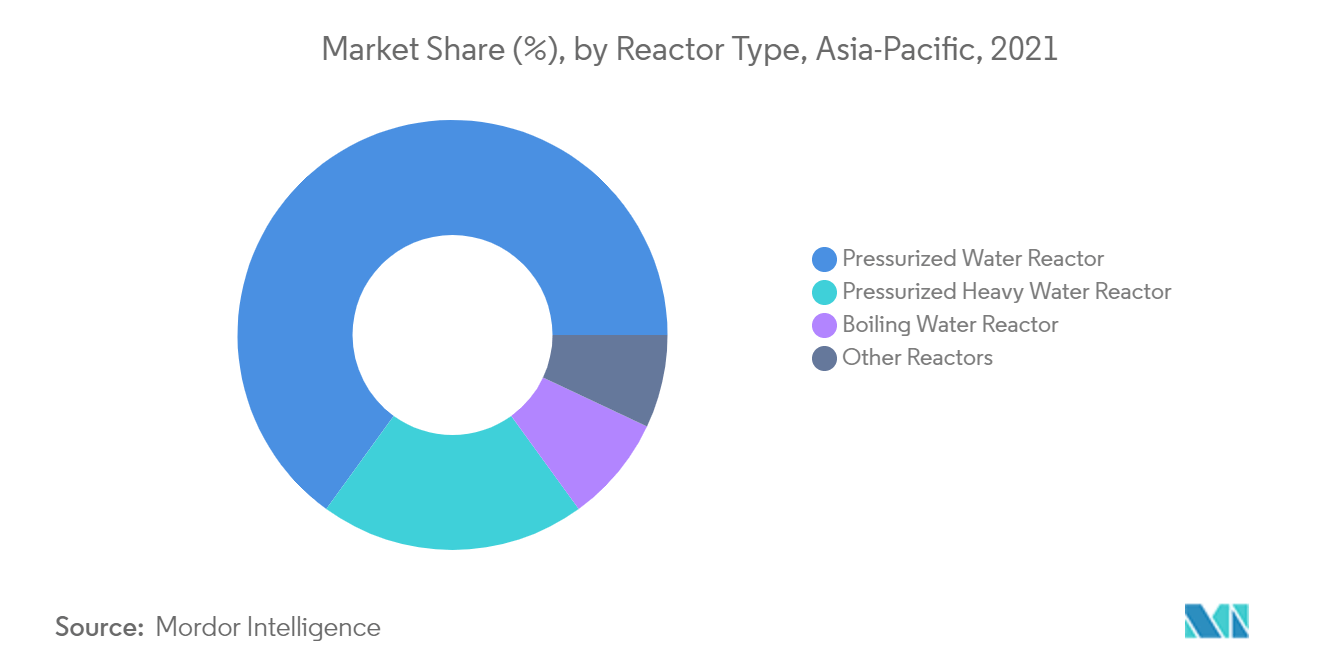

- 压水堆(PWR)预计将主导市场,并在预测期内实现最高增长率。

- 凭借先进的核技术,中国巧妙地开发了CAP1400和CAP1000国产反应堆,预计将在未来几年为亚太核电站和设备市场创造充足的机遇。

- 预计在预测期内,中国将成为亚太核电站和设备市场最大且增长最快的市场。

亚太地区核电站及设备市场趋势

压水堆(PWR)将主导市场

- 由于人们对核电站安全性的日益关注,运营商更喜欢压水堆,它是所有可用类型核反应堆中最安全的。此外,压水堆反应堆还可以防止水污染放射性物质,从而避免环境破坏。

- 截至 2021 年,全球共有 442 座运行反应堆,其中压水堆 302 座,发电容量为 287 吉瓦 (GWe)。中国拥有 47 座压水堆,装机容量为 45.54 GWe。

- 由于压水堆需要坚固的管道和重型压力容器来确保高压水在承受高温时保持液态,因此压水堆的建造成本很高。因此,压水堆需求的增长预计将在预测期内对核电站设备市场产生重大影响。

- 此外,预计中国将以压水堆为主,因为90%以上的核电站将拥有压水堆类型的反应堆。

- 压水堆是最商业化的核反应堆设计类型,因此,压水堆型反应堆在核电站和设备市场中占据主导地位。尽管效率较低且初始投资较高,但压水堆是一项成熟的技术,且运营成本相对较低。因此,大多数拥有成熟和年轻核能行业的国家都在投资压水堆技术,预计反应堆类型将在预测期内占据市场主导地位。

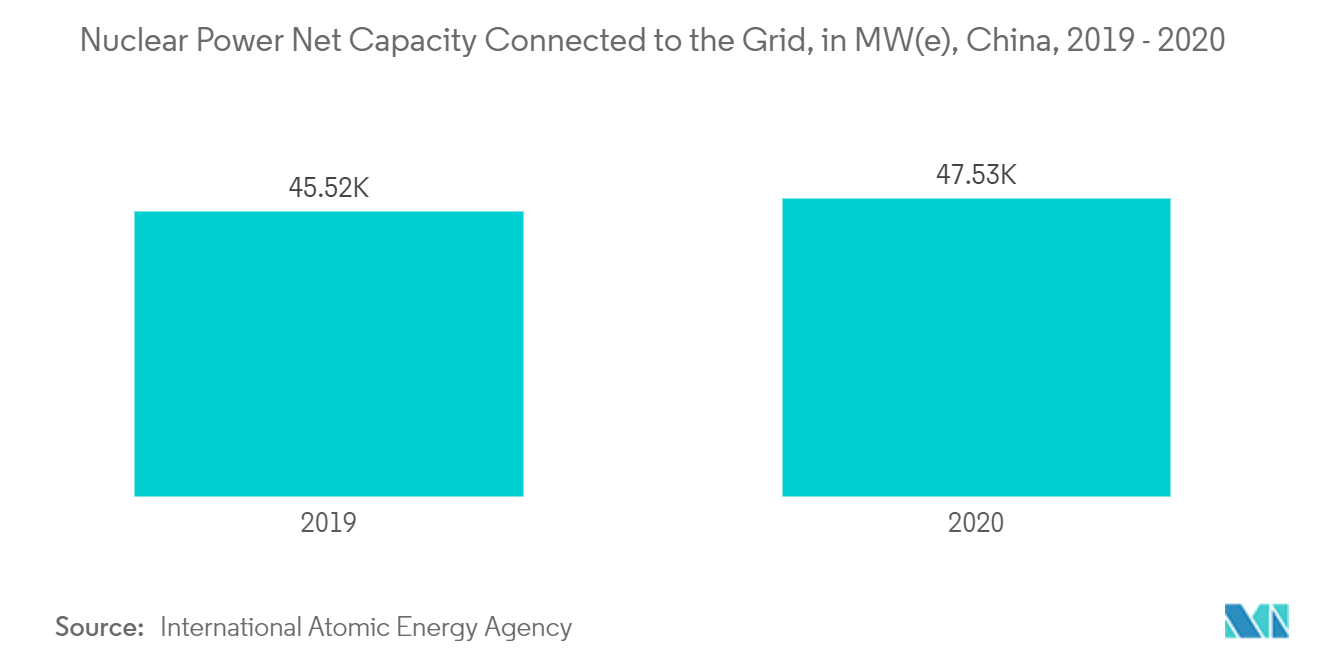

中国将主导市场

- 中国是全球最大的核电生产国之一,占全球核电发电量的近13%,2020年核电发电量占该国电力的4.9%。该国拥有53座可运行核反应堆,合计净容量为50.8 GWe。

- 中国政府计划到2030年实现150吉瓦的目标,并制定了核电驱动建设计划,强大的项目储备增强了核电站设备市场的前景。

- 根据国际原子能机构2021年统计数据,2020年中国核电净并网容量约为47,528兆瓦(电),较2019年增长4.4%。

- 据国家发展和改革委员会称,中国的目标是到2035年拥有200 GWe的核电装机容量。这预计将在预测期内推动核电站设备市场的发展。

- 2021年7月,中国核工业集团公司(CNNC)在中国海南省昌江核电站启动了ACP100小型模块化反应堆示范项目的建设。该项目将是世界上第一个陆基商业小型模块化反应堆(SMR)。多用途 125 MWe 压水堆 (PWR) 专为电力、供暖、蒸汽和海水淡化而设计。该项目预计将于2026年底投入商业运营。

- 此外,2021 年 5 月,中国和俄罗斯宣布在中国两个城市举行最大核能项目的奠基仪式。两国将共同建设田湾核电站7号、8号机组和徐大堡核电站3、4号机组。田湾核电站位于江苏省连云港市。徐大堡核电站位于辽宁省兴城。

- 因此,随着新核电站的建设,预计在预测期内该国对核电站和设备的需求将会增加。

亚太地区核电站及设备行业概况

亚太核电站及设备市场适度整合。该市场的主要参与者包括Larsen Toubro Limited、上海电气集团有限公司、中国广核集团有限公司、韩国水电核电有限公司和斗山重工业建设有限公司。

亚太地区核电站及设备市场领导者

-

Larsen & Toubro Limited

-

Shanghai Electric Group Company Limited

-

China General Nuclear Power Corporation

-

Korea Hydro & Nuclear Power Co., Ltd.

-

Doosan Heavy Industries & Construction Co., Ltd.

- *免责声明:主要玩家排序不分先后

亚太地区核电站及设备市场新闻

- 2021年7月,中国核工业集团公司(CNNC)在中国海南省昌江核电站启动了ACP100小型模块化反应堆示范项目的建设。该项目将是世界上第一个陆基商业小型模块化反应堆(SMR)。多用途 125 MWe 压水堆 (PWR) 专为电力、供暖、蒸汽和海水淡化而设计。该项目预计将于2026年底投入商业运营。

- 2021年5月,原子能部(DAE)宣布计划以公私合作(PPP)模式建设该国第一座研究堆。

- 2021年8月,中国广核集团宣布,辽宁红沿河核电站5号机组开始商业运行,中国拥有51座商业规模动力堆。

亚太地区核电站及设备行业细分

亚太核电站和设备市场报告包括:。

| 反应器类型 | 压水反应堆 |

| 加压重水反应堆 | |

| 沸水反应堆 | |

| 其他反应堆 | |

| 载体类型 | 岛屿设备 |

| 辅助设备 | |

| 地理 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 |

亚太地区核电站和设备市场研究常见问题解答

目前亚太核电站及设备市场规模有多大?

亚太核电站和设备市场预计在预测期内(2024-2029年)复合年增长率将超过5%

谁是亚太核电站及设备市场的主要参与者?

Larsen & Toubro Limited、Shanghai Electric Group Company Limited、China General Nuclear Power Corporation、Korea Hydro & Nuclear Power Co., Ltd.、Doosan Heavy Industries & Construction Co., Ltd.是亚太核电站和设备市场的主要运营公司。

亚太核电站及设备市场涵盖哪些年份?

该报告涵盖了亚太核电站和设备市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了亚太核电站和设备市场历年市场规模:2024年、2025年、2026年、2027 年、2028 年和 2029 年。

我们最畅销的报告

Popular Power Equipment Reports

Popular Energy & Power Reports

亚太核电站及设备行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太核电站和设备市场份额、规模和收入增长率统计数据。亚太核电站和设备分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。