| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

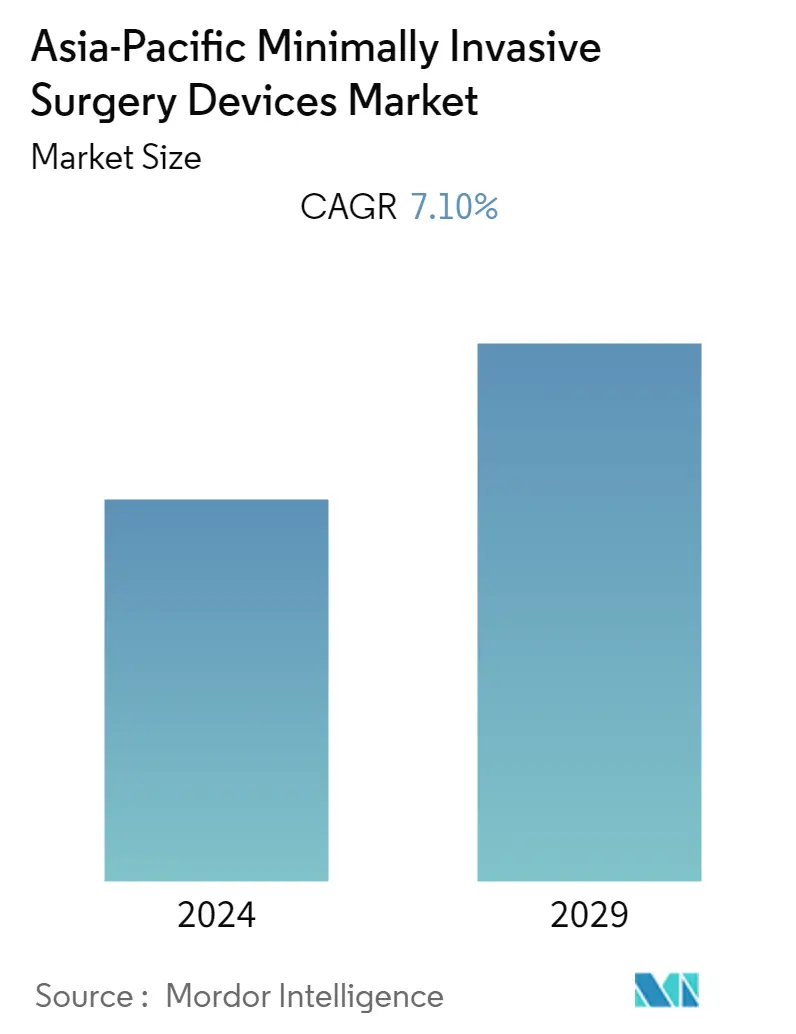

| CAGR | 7.10 % |

主要参与者

*免责声明:主要玩家排序不分先后 |

亚太地区微创设备市场分析

预计亚太地区微创手术设备市场在预测期内的复合年增长率为7.1%。

COVID-19 大流行对多种手术技术产生了影响,包括微创手术。由于严格的限制,患有各种生活方式相关疾病和慢性疾病的患者因就诊次数减少而出现诊断和治疗的延迟,这阻碍了市场研究。根据 JMAS 2022 年 1 月发表的研究,印度的整体择期手术和微创手术 (MIS) 相应减少。在全国范围内,大多数外科医生报告总体择期手术量(93.2%)和 MIS 病例(88.4%)有所下降。全国 MIS 病例中腹腔镜、胸腔镜和机器人病例相应减少。因此,在疫情爆发的早期阶段,COVID-19 损害了市场增长。不过,自从限制解除以来,该行业已经恢复良好。过去两年,疾病高发、新产品推出以及微创手术需求增加带动了市场复苏。

亚太地区微创手术设备市场增长的主要因素包括与生活方式相关的慢性疾病的患病率不断增加以及技术的进步。代谢活动的改变和生活方式的改变与心血管风险有关,心血管疾病发病率的上升预计将推动市场的增长。根据2022年5月发表的白皮书,动脉粥样硬化性心血管疾病(ASCVD)导致亚太地区生产力严重下降,其中包括越南等多个国家。

整个亚太地区的癌症病例也在增加,以及对微创手术的需求,预计这将增加对 MIS 设备的需求。例如,根据Globocan 2020统计,2020年亚太地区预计新发癌症病例数为9,503,710例,流行病例数(5年)为20,606,063例。其中,肺癌新发病例为2020 年,乳腺癌病例数最高,为 1,315,136 例(13.8%),其次是乳腺癌病例,为 1,026,171 例(10.8%)。因此,预计癌症的高负担将在预测期内增加对 MIS 设备的需求。

此外,与其他手术相比,MIS 具有多种优势,这也可能支持市场扩张。微创手术(MIS)引起的术后疼痛较少,患者接受的止痛药剂量也较小。由于伤口或缝针很少,住院时间相对较短,患者无需经常去医院。此外,微创手术 (MIS) 可以提供手术器官或身体部位的更详细和放大的图像,并通过视频辅助技术提高精确度。

此外,主要市场参与者采取的各种策略,如产品发布、并购和合作伙伴关系,预计将支持市场增长。例如,2021年6月,宾得医疗与江苏维德康医疗科技(维德康)成立了一家新的合资企业(JV),开发内窥镜疗法。治疗设备和柔性医疗内窥镜用于微创手术,可大幅降低手术成本/复杂性并缩短患者康复时间,从而使患者、医生和医疗保健系统受益。由于微创手术的优势,市场可能会在预测期内扩大。

然而,经验丰富的专业人士的短缺可能会限制市场的增长。

亚太地区微创设备市场趋势

预计美容领域将在预测期内显着增长

随着人们意识的提高,美容手术变得越来越流行。身体美在当代西方文化中的重要性是促成审美程序兴起的另一个因素。手术方法的改进,特别是在安全性和降低治疗成本方面的改进,也有助于减少患者对美容治疗的焦虑。

市场参与者采取的几种有机和无机策略可能会支持市场的增长。例如,2022 年 8 月,位于班加罗尔的 Allergan Healthcare India 在其 Allergan Aesthetics 业务部门下在印度推出了 Juvéderm VOLUX。在印度推出该产品之前,Allergan Aesthetics 已获得 CDSCO 办公室的所有必要批准。 Juvéderm VOLUX 是一种可注射植入物,旨在修复和增加面部体积。它含有25毫克透明质酸和3毫克盐酸利多卡因。

市场扩张得到了并购以及与美容设备制造商合作等战略的支持。例如,2022年3月,Cynosure LLC的子公司Cynosure KK与日本Jeisys Medical Inc.的子公司Jeisys Medical KK合作。根据协议条款,Jerseys Medical 将拥有 Cynosure 能源激光产品组合在日本的独家经销权。因此,上述因素预计将增加市场增长。

预计中国将在市场上占据重要份额,并且在预测期内也将占据重要份额

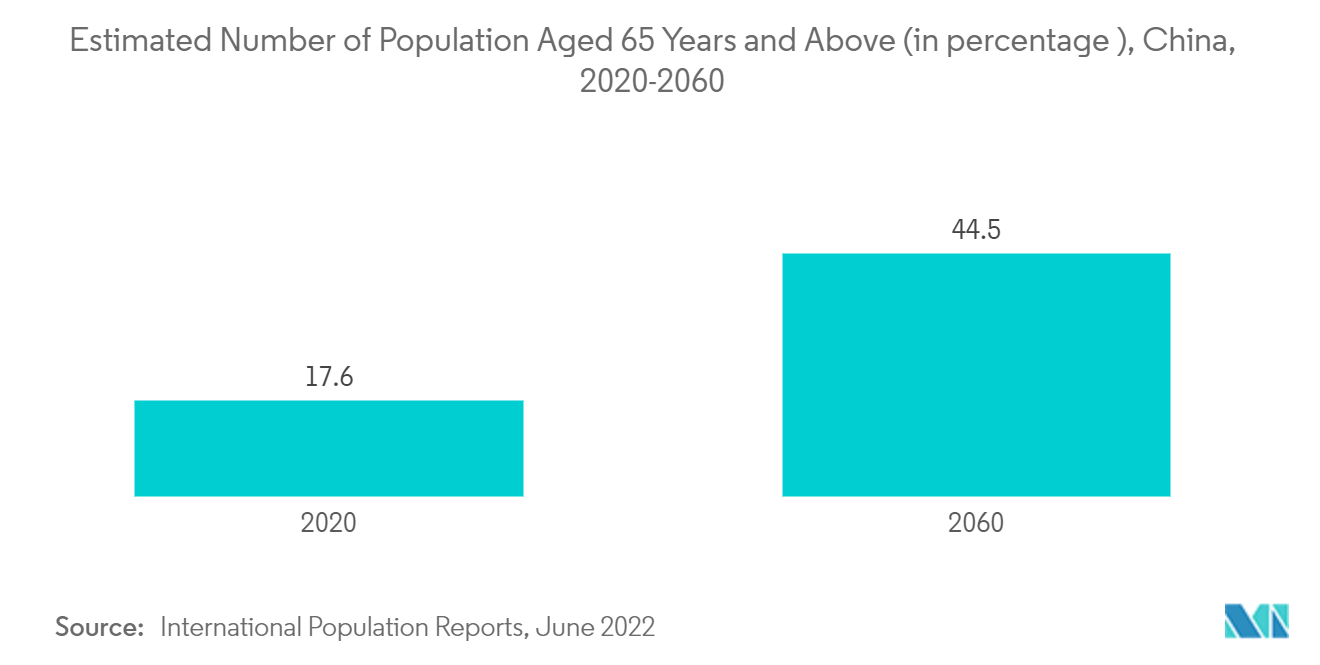

由于慢性病患病率不断上升、老年人口不断增加以及先进医疗设备的使用增加,预计中国将占据相当大的份额。癌症、心血管疾病和肥胖等与生活方式相关的疾病患病率不断上升,预计将支持市场增长。例如,根据诊断杂志2021 年 7 月发表的一项研究,2020 年中国慢性阻塞性肺病的患病率为 16.7%。此外,随着老年人口的增长,中国患有慢性阻塞性肺疾病的人数也在增加。疾病。例如,根据世界卫生组织 2022 年情况说明书,中国是世界上人口老龄化速度最快的国家之一。到2040年,预计28%的中国人口年龄超过60岁。由于老年人口更容易患心血管、癌症、呼吸系统和神经系统疾病等慢性疾病,预计市场在预测期内将会上升。

此外,公司还专注于开发先进产品并扩大产品组合,以满足心脏手术的复杂要求。例如,2022 年 1 月,美敦力 (Medtronic) 报告称,国家药品监督管理局 (NMPA) 已批准 CoreValve Evolut PRO TAVR(经导管主动脉瓣置换术)系统用于治疗中国有症状、高危人群的严重主动脉瓣狭窄 (AS) 患者。或心脏直视手术的极大风险。

因此,所有这些因素预计将在预测期内推动中国市场的增长。

亚太地区微创设备行业概况

由于市场上存在少数主导企业,亚太微创手术设备市场得到整合。一些市场参与者包括 Abbott Laboratories、GE Healthcare、Intuitive Surgical Inc.、Koninklijke Philips NV、Medtronic PLC、Olympus Corporation、Siemens Healthineers、Smith Nephew、Stryker Corporation 和 Zimmer Biomet。

亚太地区微创设备市场领导者

-

Medtronic PLC

-

Olympus Corporation

-

Siemens Healthineers

-

Koninklijke Philips NV

-

GE Healthcare

- *免责声明:主要玩家排序不分先后

亚太地区微创设备市场新闻

- 2022 年 9 月:奥林巴斯公司推出了 VISERA ELITE III,这是其最新的手术可视化平台,旨在满足在各种医学专业中执行内窥镜手术的医疗保健专业人员 (HCP) 的需求。

- 2022 年 1 月:Stryker Corporation 同意以 30.9 亿美元收购 Vocera Communications。通过此次收购,该公司旨在减少护理人员的认知超负荷,并使他们能够提供更好的患者护理。

亚太地区微创设备行业细分

微创手术器械是指在微创手术过程中使用的电外科系统、机器人辅助手术系统和手术设备。

亚太微创手术设备市场按产品细分(手持式器械、引导设备(引导导管和导丝)、电外科设备、内窥镜设备、腹腔镜设备、监护、可视化设备、消融设备、激光设备、机器人-辅助手术系统和其他 MIS 设备)、应用(美容、心血管、胃肠、妇科、骨科、泌尿科和其他应用)和地理(中国、日本、印度、澳大利亚、韩国、亚太其他地区)。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 按产品分类 | 手持式仪器 | ||

| 导向装置 | 引导导管 | ||

| 导丝 | |||

| 电外科设备 | |||

| 内窥镜设备 | |||

| 腹腔镜设备 | |||

| 监控和可视化设备 | |||

| 机器人辅助手术系统 | |||

| 消融装置 | |||

| 基于激光的设备 | |||

| 其他管理信息系统设备 | |||

| 按申请 | 审美的 | ||

| 心血管 | |||

| 胃肠道 | |||

| 妇科 | |||

| 骨科 | |||

| 泌尿外科 | |||

| 其他应用 | |||

| 地理 | 中国 | ||

| 日本 | |||

| 印度 | |||

| 澳大利亚 | |||

| 韩国 | |||

| 亚太其他地区 | |||

亚太地区微创设备市场研究常见问题解答

目前亚太地区微创手术器械市场规模有多大?

亚太微创手术器械市场预计在预测期内(2024-2029)复合年增长率为 7.10%

谁是亚太微创手术器械市场的主要参与者?

Medtronic PLC、Olympus Corporation、Siemens Healthineers、Koninklijke Philips NV、GE Healthcare是亚太微创手术器械市场的主要运营公司。

亚太微创手术器械市场涵盖哪些年份?

该报告涵盖了亚太地区微创手术设备市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区微创手术设备市场的多年规模:2024年、2025年、2026年、2027 年、2028 年和 2029 年。

我们最畅销的报告

Popular Medical Devices Reports

Popular Healthcare Reports

亚太微创手术器械行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区微创手术设备市场份额、规模和收入增长率统计数据。亚太地区微创手术设备分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。