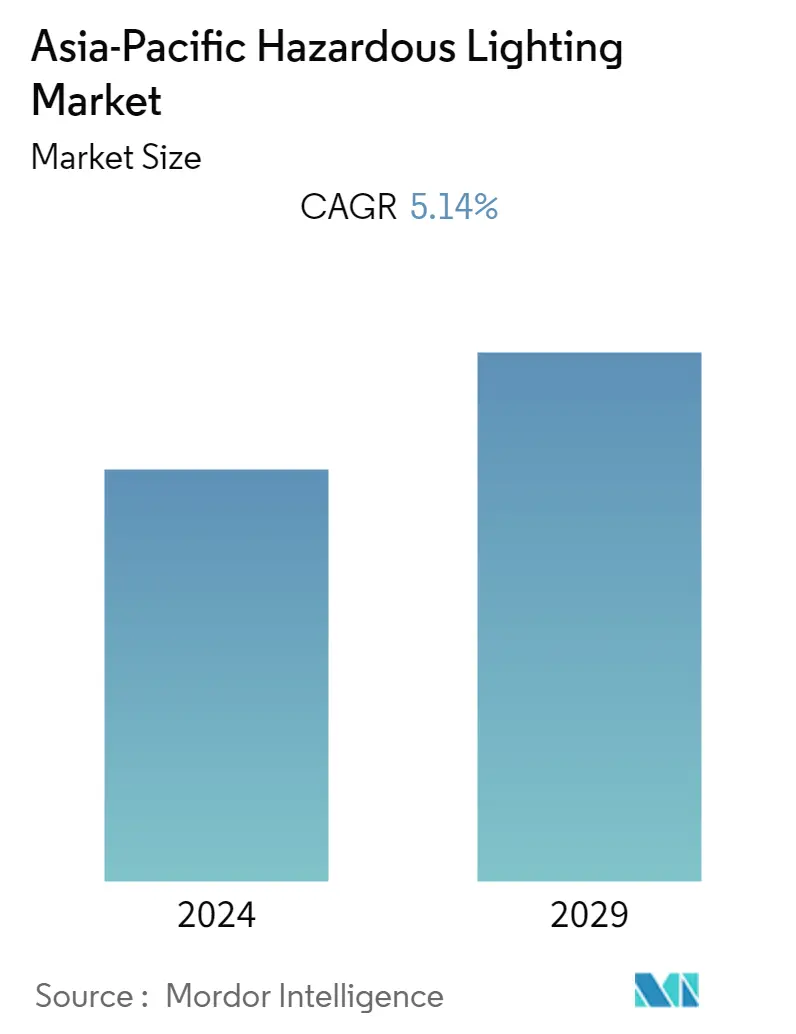

亚太地区危险照明市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 5.14 % |

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

亚太地区危险照明市场分析

- 2020年亚太危险照明市场价值为7.0376亿美元,预计到2026年将达到9.5064亿美元,2021-2026年预测期间复合年增长率为5.14%。亚太地区工业和基础设施增长显着工业产品需求增加、全球投资和技术进步支持了发展。这种增长引发了危险区域对节能照明技术的需求。

- 根据国家统计局的数据,2019年石油加工总量达到65198万吨,即约1304万桶/日。石油行业的增长主要得益于中国石油天然气集团公司(CNPC)投产了两家新炼油厂,该公司还计划在2020年开设六家新炼油厂。因此,对危险品的需求很高国内照明,特别是LED照明,因为中国对LED市场的需求不断增长。

- 根据 CPhI 的报告,日本是增长第二快的成熟制药市场。市场的增长归因于政府的有利行动以及剂量配方和仿制药市场的增长。这可能反过来会增加日本制药行业危险场所照明的需求。

- 亚太地区是技术发展、经济增长和创新发展最快的地区之一。随着 LED 在中国、印度、日本和韩国等国家的广泛普及,危险区域智能照明解决方案的采用已采取积极举措。

- 由于Covid-19影响了该地区LED制造商的供应链,预计LED的价格在不久的将来将会上涨。随着几乎所有行业的关闭,价格上涨的叠加效应将影响危险照明的需求。

亚太地区危险照明市场趋势

对经济高效的 LED 照明解决方案的需求不断增长

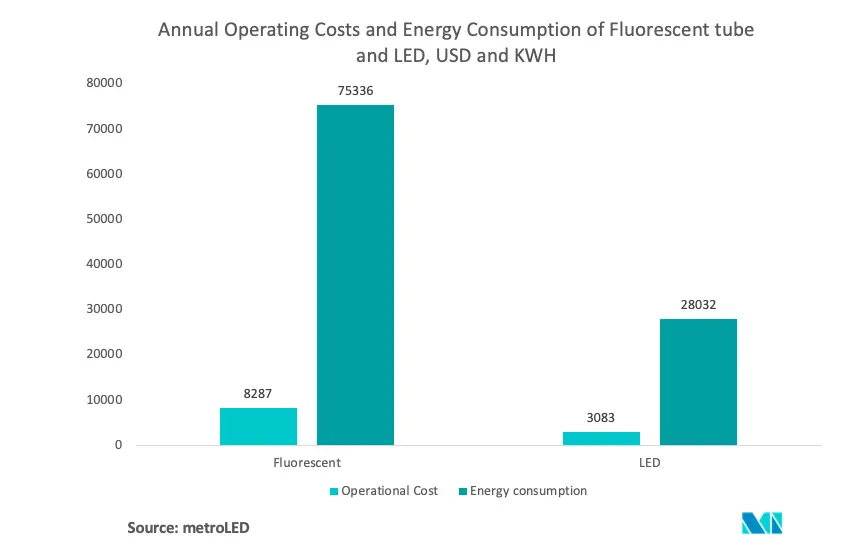

- 与危险区域中的旧式照明技术相比,LED 的工作功率较低,消耗的能源也较少。 LED 有助于降低公用事业成本,这对于任何场所都很重要,尤其是对于安装了大量灯具的大型场所。

- LED 照明具有更低的电压,可提供更高的流明输出,从而避免事故的发生;由于 LED 80% 的能量用于产生照明,因此发热量更低;LED 的使用寿命比其他选项长四倍,因此更耐用;并且规格具有更好的多功能性。

- 根据联合国报告,亚洲是节电和避免二氧化碳排放方面收益最高的地区。联合国环境规划署在启发计划框架下估计,如果没有新政策,57%的照明能源需求将来自亚洲。因此,亚洲的发展对于 LED 市场的增长至关重要。

- 与其他照明技术相比,LED 的运营成本低于 50%。亚太地区已出口至欧洲地区、MEA地区、北美地区等。因此,节省公用事业有助于提高盈利能力和扩大生产。

亚太地区危险照明行业概览

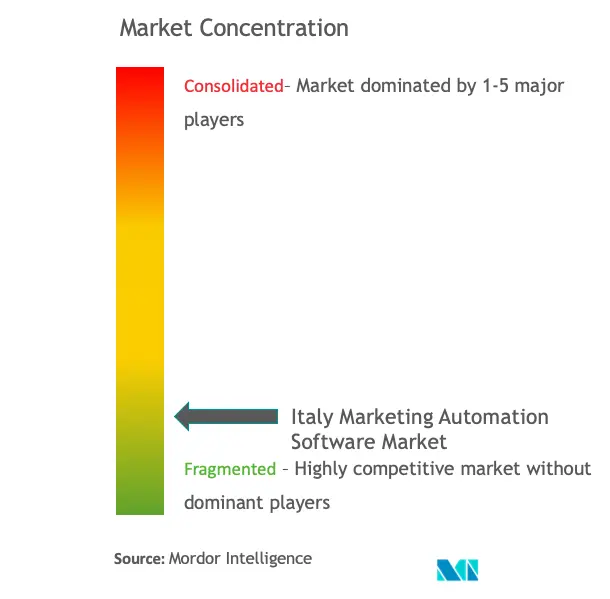

亚太危险照明市场高度分散,市场竞争激烈,市场参与者众多。市场主要参与者包括 R. Stahl Pte Ltd.、ABB Asia Pte Ltd.、Hubbell Asia Ltd.。

- 2020 年 5 月 - 危险 LED 照明领域的全球领导者 Dialight 升级了其带有通用安装适配器 (UMA) 的 Vigilant Light 和 Safesight Area Light,为石油和天然气、石化、采矿、制造和重工业应用的分销商提供了库存灵活性。

- 2019年6月-R. Stahl推出了新的照明系列Tranberg Blueline,为各类船舶提供导航灯、探照灯、泛光灯和甲板灯。这些产品通常用于海洋照明,可降低资本支出和运营支出。

亚太地区危险照明市场领导者

-

R.STAHLPTE LTD

-

ABB Asia Pte. Ltd.

-

Supermec Pte Ltd.

-

Dialight Asia Pte. Ltd.

-

Glamox Pte. Ltd.

*免责声明:主要玩家排序不分先后

亚太地区危险照明市场报告 - 目录

-

1. 介绍

-

1.1 研究假设和市场定义

-

1.2 研究范围

-

-

2. 研究方法论

-

3. 执行摘要

-

4. 市场洞察

-

4.1 市场概况

-

4.2 行业吸引力-波特五力分析

-

4.2.1 供应商的议价能力

-

4.2.2 买家的议价能力

-

4.2.3 新进入者的威胁

-

4.2.4 替代品的威胁

-

4.2.5 竞争激烈程度

-

-

4.3 Covid-19 对亚太危险照明市场影响的评估

-

-

5. 市场动态

-

5.1 市场动态简介

-

5.2 市场驱动因素

-

5.2.1 促进危险场所工人安全的 LED 照明法规

-

5.2.2 对经济高效的 LED 照明解决方案的需求不断增长

-

-

5.3 市场挑战

-

5.3.1 将传统灯更换为 LED 照明解决方案的成本高昂

-

-

-

6. 市场细分

-

6.1 按类型

-

6.1.1 LED照明

-

6.1.2 白炽灯照明

-

6.1.3 HID 照明

-

6.1.4 荧光灯

-

6.1.5 其他类型

-

-

6.2 按类别

-

6.2.1 Ⅰ类

-

6.2.2 二级

-

6.2.3 三级

-

-

6.3 按最终用户垂直领域

-

6.3.1 石油和天然气

-

6.3.2 发电

-

6.3.3 工业的

-

6.3.4 石油化工

-

6.3.5 制药

-

6.3.6 其他最终用户垂直领域

-

-

6.4 按国家/地区

-

6.4.1 中国

-

6.4.2 日本

-

6.4.3 新加坡

-

6.4.4 韩国

-

6.4.5 亚太地区其他地区

-

-

-

7. 竞争情报

-

7.1 公司简介*

-

7.1.1 ABB 亚洲私人有限公司有限公司

-

7.1.2 哈贝尔亚洲有限公司

-

7.1.3 Supermec 私人有限公司有限公司

-

7.1.4 拓普高科技有限公司

-

7.1.5 格拉莫斯私人有限公司有限公司

-

7.1.6 深圳市中电电子有限公司

-

7.1.7 深圳市卡瑞科技有限公司

-

7.1.8 Dialight 亚洲私人有限公司有限公司

-

7.1.9 狼安全灯有限公司

-

-

亚太地区危险照明行业细分

危险照明具有安全优势、长期运行成本节约、使用寿命长、能耗低、工作温度低以及更好的耐腐蚀、防潮、防振动和防尘能力。石油和天然气、发电、工业、石化、制药和工业等行业越来越多地采用危险照明,促进了中国、日本、韩国、新加坡和亚太其他国家/地区的市场增长。

| 按类型 | ||

| ||

| ||

| ||

| ||

|

| 按类别 | ||

| ||

| ||

|

| 按最终用户垂直领域 | ||

| ||

| ||

| ||

| ||

| ||

|

| 按国家/地区 | ||

| ||

| ||

| ||

| ||

|

亚太地区危险照明市场研究常见问题解答

目前亚太地区危险照明市场规模有多大?

亚太地区危险照明市场预计在预测期内(2024-2029年)复合年增长率为5.14%

谁是亚太危险照明市场的主要参与者?

R.STAHLPTE LTD、ABB Asia Pte. Ltd.、Supermec Pte Ltd.、Dialight Asia Pte. Ltd.、Glamox Pte. Ltd.是亚太危险照明市场的主要运营公司。

亚太危险照明市场涵盖几年?

该报告涵盖了亚太地区危险照明市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区危险照明市场的历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

亚太危险照明行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区危险照明市场份额、规模和收入增长率统计数据。亚太地区危险照明分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。