亚太地区发电机市场分析

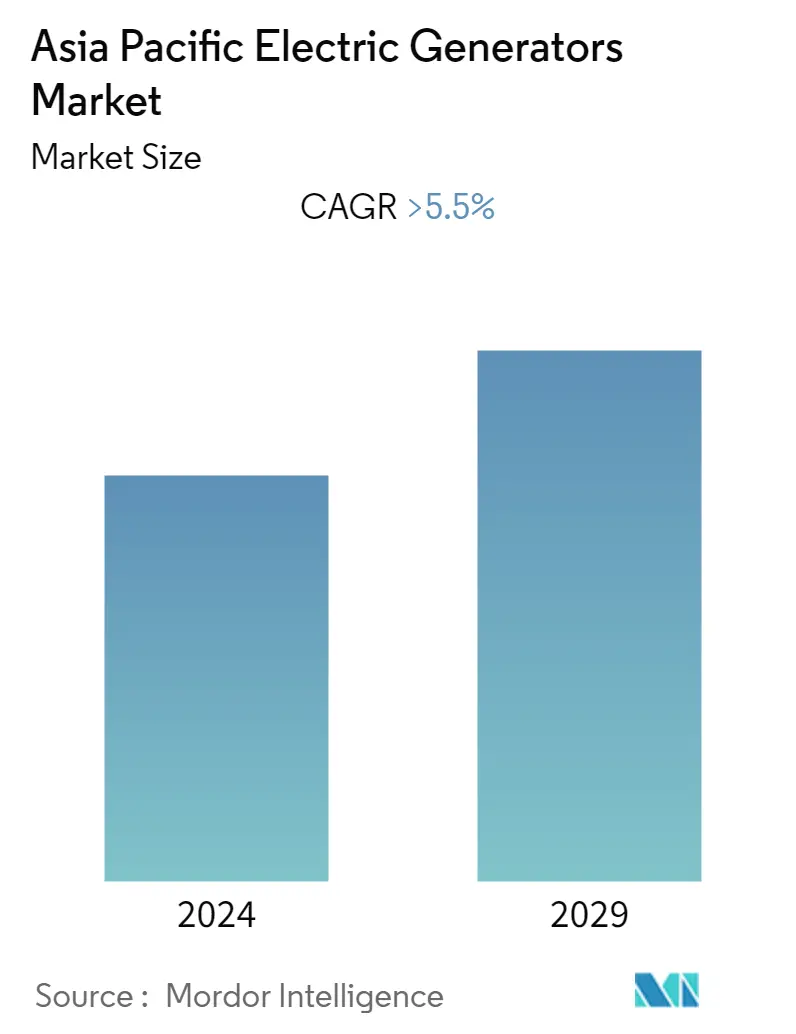

预计亚太地区发电机市场在预测期内将以超过 5.5% 的复合年增长率增长。不断增长的电力需求、缺乏可靠的电网基础设施、对应急备用电源解决方案的需求以及对稳定电力供应的需求等因素正在推动亚太地区的发电机组市场。此外,新兴制造业不断增长的能源需求预计将为发电机提供更大的市场机会。然而,高安装和运营成本以及消费者对环保替代品(太阳能、燃料电池等)的日益偏好等因素限制了市场的增长。

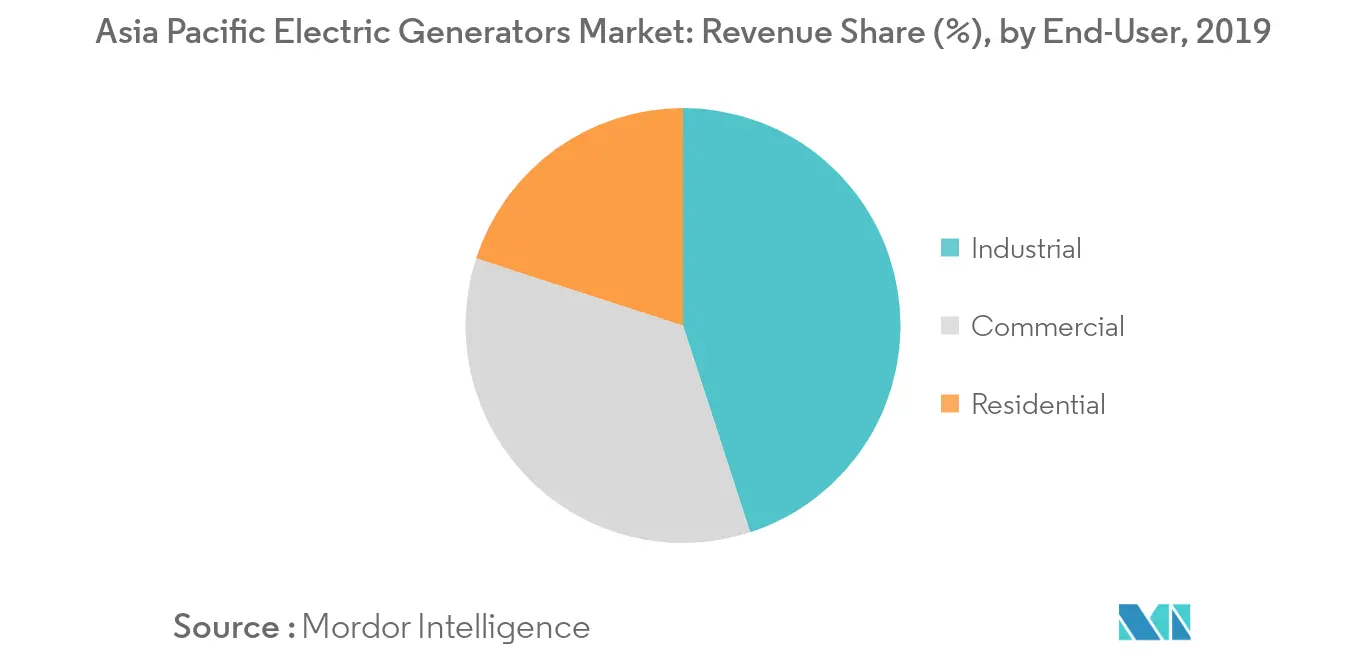

- 工业部门,包括采矿业、制造业、农业和建筑业,在所有最终用途部门的能源消耗中所占份额最大,在预测期内占50%以上。因此,由于工业部门对持续可靠电力供应的需求不断增加,预计工业部门将在 2019 年发电机销售收入中占据最大份额。

- 新兴经济体的商业和工业部门、亚太地区发达经济体的住宅部门以及国防行动对电力日益增长的需求预计将在不久的将来为市场参与者创造重大机会。

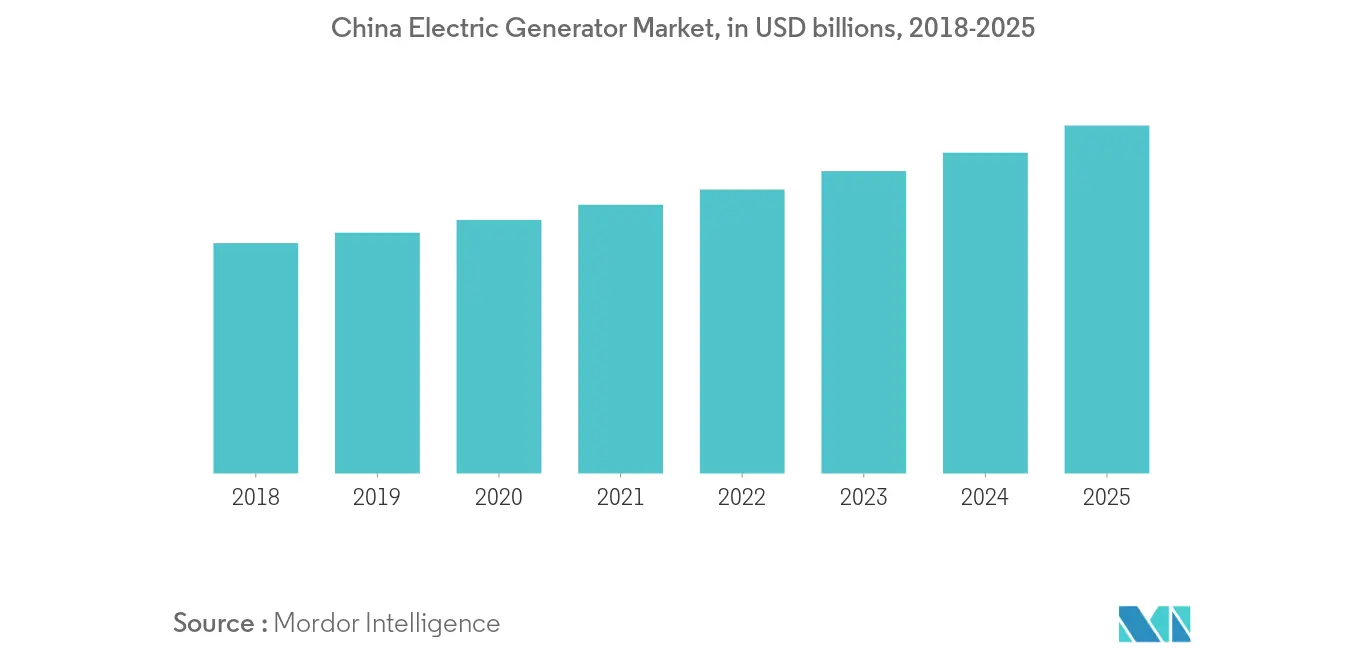

- 由于基础设施项目的增加、对不间断电力的需求增加、全国各地制造设施的扩张以及商业办公空间的增加,预计中国将成为亚太地区最大的发电机市场。

亚太地区发电机市场趋势

工业部门主导市场

- 2019年,工业部门预计将占据发电机市场的最大份额。工业运营主要依赖停电期间(以避免生产风险)和电网接入受限地区发电机发电。

- 工业部门包括采矿、制造、农业、建筑、

数据中心和电信,在所有最终用途部门的能源消耗中所占份额最大。因此,这些行业,特别是医疗保健设施、制药行业和制造设施对持续可靠电力供应的需求不断增加,预计将增加对发电机的需求。 - 由于制造业的急剧增长,预计中国和印度在未来几年将出现强劲的工业增长,这预计将推动工业部门对发电机的需求。

- 越来越多的停电严重阻碍了印度尼西亚的工业部门,因此该国增加了发电机的采用,以确保持续可靠的电力供应。南苏门答腊和雅加达是印尼市场增长的主要贡献地区,因为这些地区经常停电。

- 此外,政府扩大工业部门的举措,特别是在中国和印度,预计将在预测期内继续推动对发电机的需求。

中国将推动发电机市场

- 在中国,基础设施、电信、信息技术(IT)和IT支持服务等各种最终用途行业的快速增长预计将进一步刺激对发电机的需求。

- 全国现有制造单位的扩张以及中国中央政府推出的专门的中国制造计划等因素预计将推动该国发电机市场的发展。

- 截至2018年,中国钢铁产量约占全球钢铁产量的50%,这使得中国成为发电机的巨大市场,因为钢铁行业是能源密集型行业,其运营高度依赖发电机发电停电期间。

- 因此,中国的经济增长预计将推动对发电机的需求,随着商业和住宅领域电子设备使用的增加,电力消耗预计将增长。

亚太地区发电机行业概览

亚太地区发电机市场部分分散。一些主要参与者包括 ABB 有限公司、西门子公司、卡特彼勒公司、三菱重工有限公司和康明斯公司。

亚太地区发电机市场领导者

ABB Ltd

Siemens AG

Caterpillar Inc.

Mitsubishi Heavy Industries Ltd

Cummins Inc.

- *免责声明:主要玩家排序不分先后

亚太地区发电机行业细分

亚太发电机市场报告包括:。

| 75kVA以下 |

| 75kVA - 350kVA |

| 350kVA以上 |

| 住宅 |

| 工业的 |

| 商业的 |

| 印度 |

| 中国 |

| 日本 |

| 澳大利亚 |

| 印度尼西亚 |

| 亚太其他地区 |

| 容量 | 75kVA以下 |

| 75kVA - 350kVA | |

| 350kVA以上 | |

| 最终用户 | 住宅 |

| 工业的 | |

| 商业的 | |

| 地理 | 印度 |

| 中国 | |

| 日本 | |

| 澳大利亚 | |

| 印度尼西亚 | |

| 亚太其他地区 |

亚太地区发电机市场研究常见问题解答

目前亚太地区发电机市场规模有多大?

预计亚太地区发电机市场在预测期内(2024-2029)复合年增长率将超过 5.5%

谁是亚太发电机市场的主要参与者?

ABB Ltd、Siemens AG、Caterpillar Inc.、Mitsubishi Heavy Industries Ltd、Cummins Inc. 是在亚太发电机市场运营的主要公司。

该亚太发电机市场涵盖哪些年份?

该报告涵盖了亚太地区发电机市场的历史市场规模:2020年、2021年、2022年和2023年。该报告还预测了亚太地区发电机市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

亚太地区发电机行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区发电机市场份额、规模和收入增长率统计数据。亚太地区发电机分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。