亚太地区完井设备市场分析

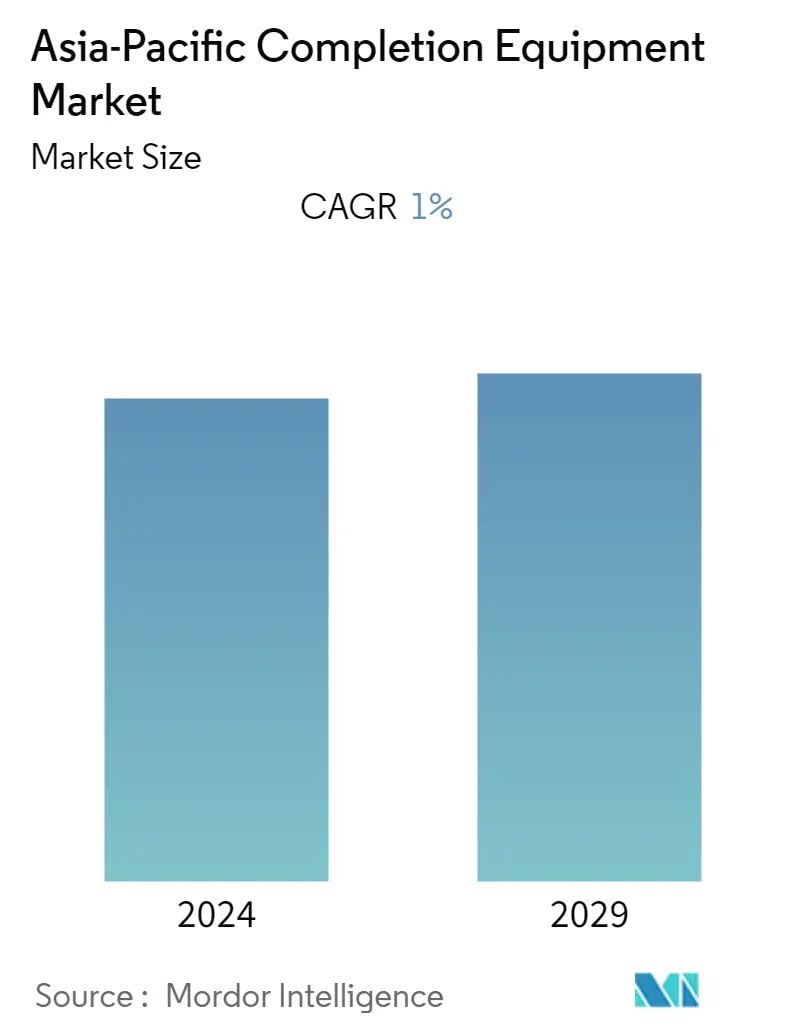

亚太完井设备市场预计在预测期内复合年增长率将超过 1%。

COVID-19 对 2020 年的市场产生了负面影响。目前市场已达到大流行前的水平。

- 从中期来看,常规和非常规碳氢化合物产量的增加以及油井维护成本的降低等因素预计将推动市场。

- 另一方面,页岩油气在中国和印度的经济开采遇到困难,可能会抑制市场。

- 尽管如此,智能完井技术的新发展,如高端自适应流量控制完井技术的进步,预计将使石油和天然气生产变得更加可行,并可能为市场参与者提供机会。

- 由于其丰富的石油和天然气产量、对完井设备市场的投资不断增加以及外国公司与政府组织合作以促进进一步增长,预计中国将成为预测期内最大的市场。

亚太地区完井设备市场趋势

离岸市场将出现显着增长

- 在离岸领域,首次干预成本高昂且风险高;完井设备和服务已证明其在管理多区域多分支井和水平井生产方面的价值。技术的进一步进步预计将有助于市场的增长。

- 完井设备的改进融入了该领域的新范例,例如智能或深思熟虑的完井。智能完井包括永久井下传感器,将数据传输到地面,以便在数字健康平台中进行本地或远程监控。所有这些数据可能会也可能不会自动化,但会传递以增加油井的产量。这些系统被用于海上领域,作为减少井水产量的方法。

- 根据BP 2022 年世界能源统计回顾,印度是亚太地区第二大原油生产国,2021 年占该地区原油产量的 10% 左右。与中国相比,印度的石油和天然气工业包括各种设施,包括钻井平台、生产平台、炼油厂、管道、码头等。

- 截至 2022 年 6 月,印度拥有 77 个活跃钻井平台。由于油田老化和多年来没有重大发现,该国的石油产量近十年来一直在下降。国有和私营企业一直在制定投资计划,以提高老油田的恢复率。

- 2022 年 5 月,石油和天然气公司 (ONGC) 起草了一份全面的路线图,以加强其勘探活动,在 2022-25 财年分配约 40 亿美元的资本支出。 ONGC 根据开放土地许可政策 (OALP) 在安达曼盆地持有两个区块进行勘探。印度政府还获取了禁区内某些部门的地震数据,并且已经确定了一些前景。在未来三年内,ONGC 计划钻探六口井(其中两口是在其承诺的工作下,四口是在政府援助下)。

- 马来西亚的石油和天然气行业投资保持增长势头,并将进一步扩大。截至2020年,马来西亚已探明石油储量达到27亿桶,天然气储量为32.1万亿立方英尺。

- 2021年12月,马来西亚国家石油公司签署了两项有关马来西亚上游投资的协议。其中一项协议是与砂拉越石油有限公司 (PETROS) 签署的谅解备忘录 (MoU),涉及大幅增加砂拉越的天然气供应,最终将分配量提高到每天 12 亿立方英尺。另一项是与沙巴州政府达成的商业协议,以发展沙巴的石油和天然气工业。

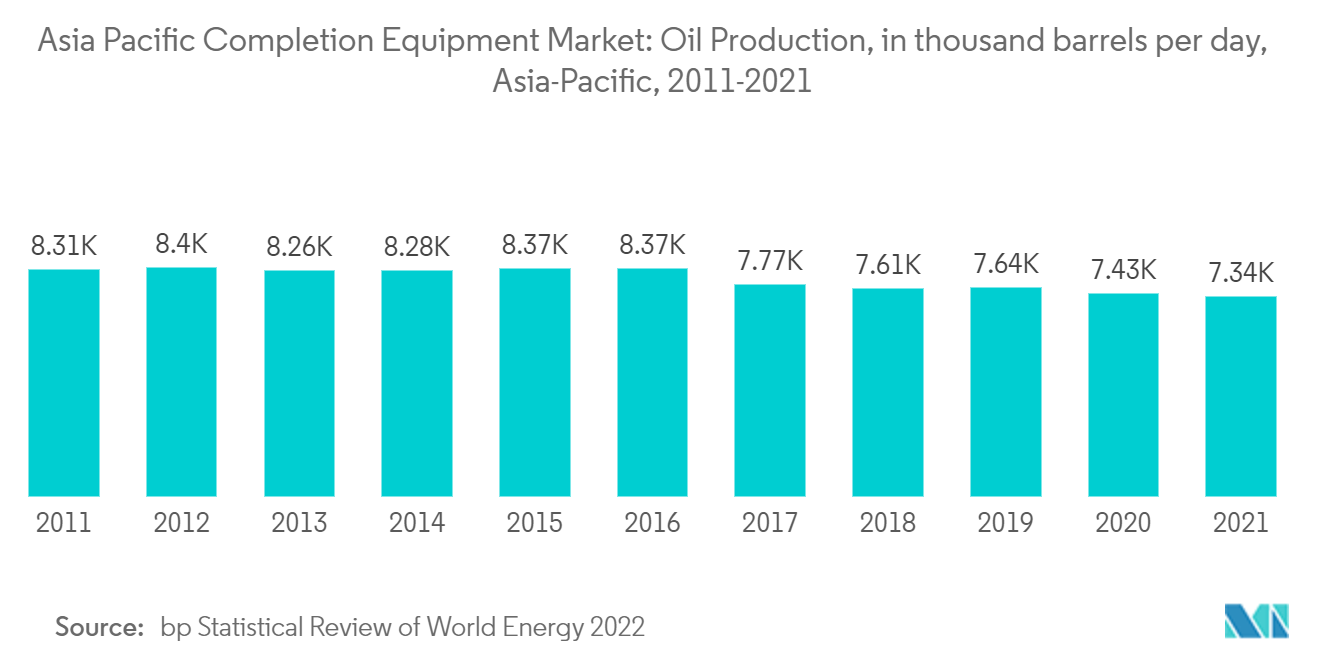

- 截至2021年,亚太地区原油总产量为每天733.5万桶,天然气总产量为每天6690亿立方米。

- 贝克休斯公司估计,截至 2022 年 10 月,亚太地区的海上钻井平台数量约为 86 台。南海和孟加拉湾等地区勘探和生产的增加可能有助于近海市场的增长。

- 因此,由于投资、技术进步和石油产量的增加,海工领域预计将成为预测期内增长最快的领域。

中国将主导市场

- 2021年,中国是该地区最大的石油生产国。它也是完井技术的最大用户之一,这些技术除其他外,用于经济可行地回收该国页岩区非常规碳氢化合物来源。这是因为页岩油气藏处理起来更加复杂,并且比常规井成熟得更快。因此,非常规油藏井需要更多地使用完井设备和服务来生产石油。

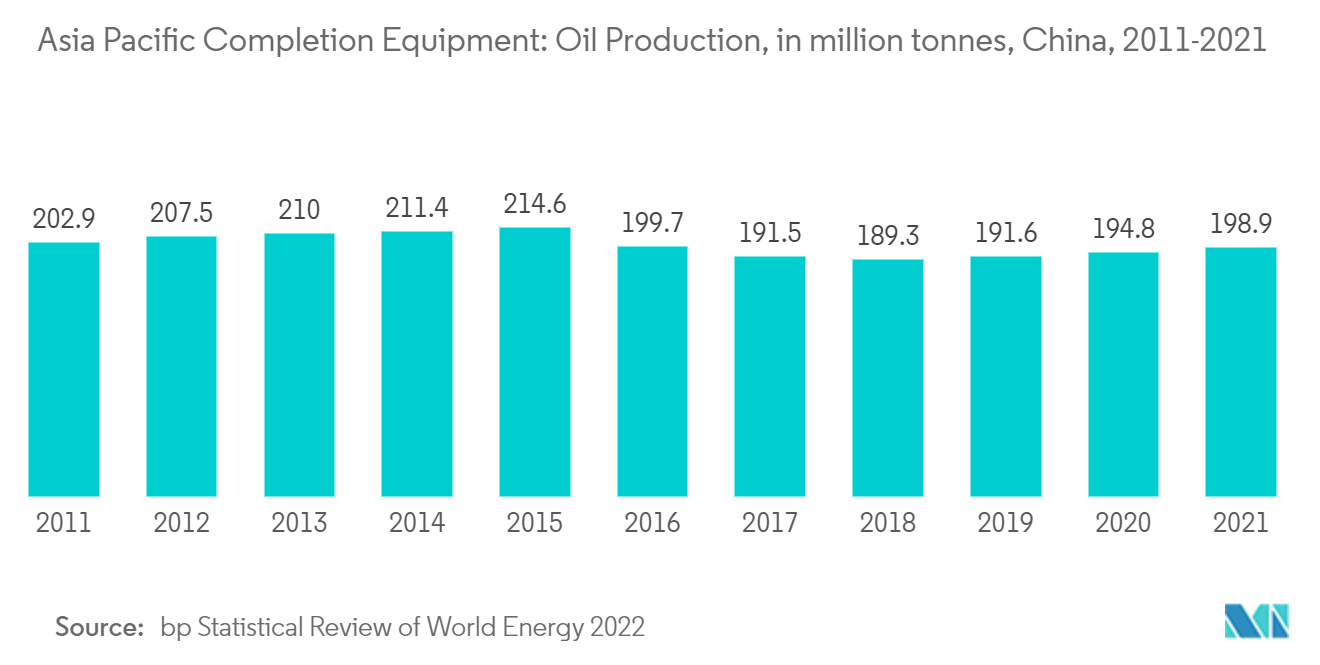

- 中国原油产量从 2020 年的 1.948 亿吨增加到 2021 年的 1.989 亿吨,增长 2.1%。预测期内产量可能进一步增加,并提振中国完井设备和服务市场。

- 截至 2022 年 6 月,该国拥有约 38 个海上活跃钻井平台,没有陆上活跃钻井平台。这反过来表明离岸资产在该国上游领域占据主导地位。截至2021年,中国60%以上的海上油气资源位于深水和超深水区域,半潜式钻井平台、钻井船和其他浮式资产占据主导地位。

- 国有石油天然气公司中石油预计 2021 年资本支出约为 370 亿美元。此外,2021 年的资本支出超过了沙特阿拉伯石油公司、埃克森美孚公司和壳牌公司等全球主要石油公司。中国政府还于 2021 年初宣布,未来五年增加国内煤炭、石油和天然气产量。

- 此外,中国石油化工股份有限公司(也称为中国石化)计划在 2022 年进行历史上最高的资本投资,响应能源公司提高产量的呼吁。据估计,中石化在上游油气领域花费了311亿美元,特别是顺北、塔河油田的原油基地以及四川省和内蒙古地区的天然气田。

- 2022年1月,中海油宣布2023年和2024年净产量目标分别为6.4亿至6.5亿桶油当量和6.8亿至6.9亿桶油当量。该公司还宣布,2022年资本支出预算为900亿元人民币(超过140亿美元)至1000亿元人民币(超过156亿美元),其中勘探、开发、生产等资本支出将占约20%。 %。

- 因此,由于产量增加、技术进步以及辅助石油和天然气生产的高效率,预计中国将在预测期内主导市场。

亚太地区完井设备行业概况

亚太完井设备市场适度分散。市场上的一些主要参与者(排名不分先后)包括斯伦贝谢有限公司、哈里伯顿公司、贝克休斯公司、威德福国际有限公司和中海油田服务有限公司等。

亚太地区完井设备市场领导者

Schlumberger Ltd

Halliburton Company

Baker Hughes Company

Weatherford International plc.

China Oilfield Services Ltd

- *免责声明:主要玩家排序不分先后

亚太地区完井设备市场新闻

- 2022年11月,马来西亚公司Velesto Energy与Hess Corp.签署了价值1.35亿美元的综合钻机、钻井和完井服务协议。 i-RDC 是一个概念,其中钻井平台服务、设备以及在某些情况下,钻井和完井服务材料的采购都包含在运营商或石油公司(作为项目所有者)之间的单一合同中,以及一家服务公司,作为 i-RDC 承包商。

- 2022年10月,印度理工学院卡拉格普尔分校与石油天然气公司(ONGC)有限公司钻井技术研究所(IDT)签署协议,将承担多个与钻井、钻井液、固井液和钻井技术相关的合作研发项目。完井液。

亚太地区完井设备行业细分

完井设备用于使油井完井,为首次测试和随后的商业生产做准备。完井设备可以是在井开发以及完井过程期间使用的任何设备。在繁荣完井过程中发挥作用的完井设备通常是井下管状工具和设备的组合,可以安全高效地钻完油气井。完井设备市场按部署地点和地理位置进行细分。根据部署地点,市场分为陆上和海上。该报告还涵盖了主要区域国家完井设备市场的市场规模和预测。每个细分市场的市场规模和预测都是根据收入(十亿美元)进行的。

| 陆上 |

| 离岸 |

| 中国 |

| 马来西亚 |

| 印度 |

| 印度尼西亚 |

| 亚太其他地区 |

| 部署地点 | 陆上 |

| 离岸 | |

| 地理 | 中国 |

| 马来西亚 | |

| 印度 | |

| 印度尼西亚 | |

| 亚太其他地区 |

亚太地区完井设备市场研究常见问题解答

目前亚太完井设备市场规模有多大?

亚太完井设备市场预计在预测期内(2024-2029)复合年增长率为 1%

谁是亚太完井设备市场的主要参与者?

Schlumberger Ltd、Halliburton Company、Baker Hughes Company、Weatherford International plc.、China Oilfield Services Ltd是亚太完井设备市场的主要公司。

亚太完井设备市场涵盖哪些年份?

该报告涵盖了亚太完井设备市场的历史市场规模:2021年、2022年和2023年。该报告还预测了亚太完井设备市场的2024年、2025年、2026年、2027年、2028年和2029年的市场规模。

页面最后更新于:

亚太完井设备行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区完井设备市场份额、规模和收入增长率统计数据。亚太完井设备分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。