亚太地区船用燃料市场分析

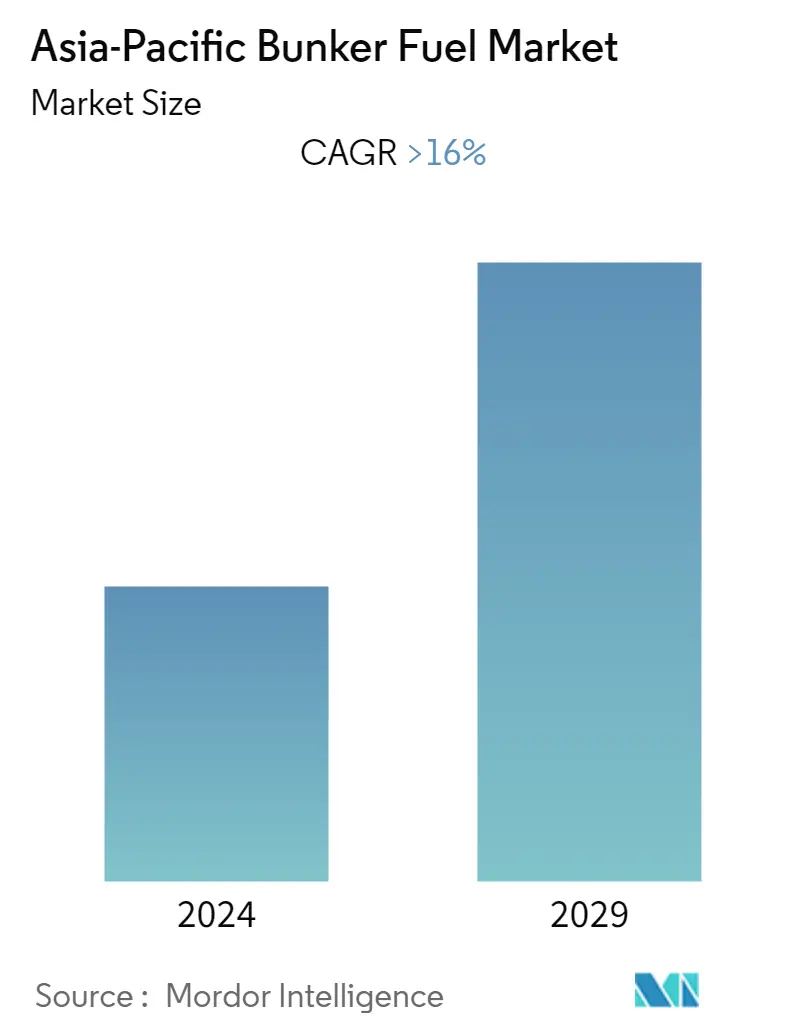

预计2020年至2025年期间,亚太地区船用燃料市场的复合年增长率将超过16%。对液化天然气船舶的日益青睐和液化天然气贸易的增长是预测期内推动亚太地区船用燃料需求的重要因素。此外,随着HSFO的限制,2020年后,VLSFO预计将创造巨大的市场需求。然而,最近爆发的COVID-19严重影响了船用燃料的消耗。随着国际和国内贸易活动的关闭以遏制病毒的传播,预计大流行期间对船用燃料的需求将下降。

- 在IMO的干预下,极低硫燃料油(VLSFO)的份额预计将增加,在预测期内取代高硫燃料油。

- 低硫燃料油和液化天然气预计将为市场参与者创造充足的机会。由于人们对环境问题的日益关注,对清洁燃料的需求不断增加。

- 中国是全球最大的出口国之一,在该地区的船用燃料油市场上处于领先地位。随着贸易的预期增长,该国可能在预测期内继续保持主导地位。

亚太地区船用燃料油市场趋势

VLSFO 将见证显着增长

- 含硫量低于0.5%的船用燃料油通常被称为极低硫燃料油。从2020年1月1日起,HSFO只能用于安装有洗涤器以减少排放的船舶,这将带动VLSFO的需求。

- 预计大部分高硫燃料油(HSFO)船用燃料油市场将很快被低硫替代品取代。市场上出售的大多数 VLSFO 都是由渣油和馏分油成分混合而成,这些成分与不同硫和粘度的各种切割剂混合,形成符合规格的产品。

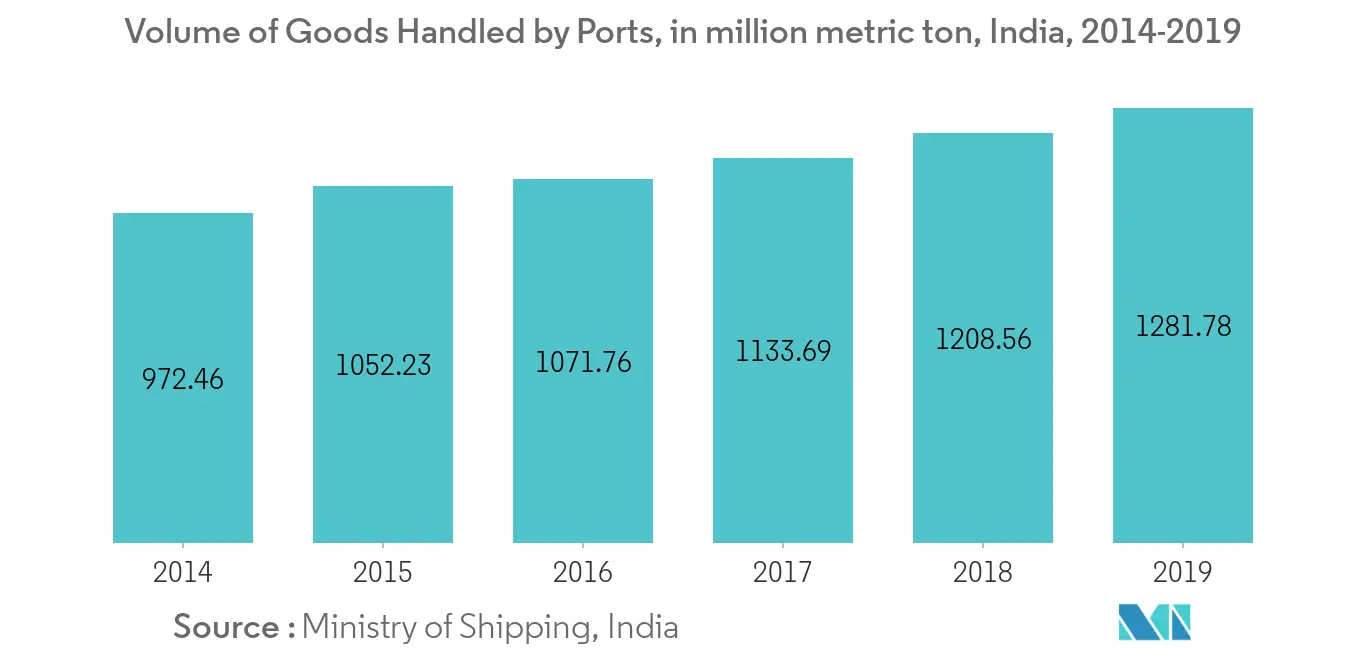

- 印度是主要贸易市场之一,港口处理的货物量持续增长。 2019年,全国各港口的产品吞吐量为12.81亿吨。疫情过后,市场可能会增加对 VLSFO 的需求。

- 在印度,为了满足对 VLSFO 的需求,印度石油公司表示,其计划在 2020 年生产 100 万吨符合 IMO 要求的极低硫燃油。

- 2020年1月后,由于全球供应链中断、一般商品和产品需求下降、大多数国家实施封锁以及全球经济放缓,VLSFO的需求下降。

- 对 VLSFO 的需求可能会在 2021 年中期后大幅恢复。 2020年后,由于所有贸易航线的开通和相对价格的上涨,预计需求将会增加。

中国将主导市场

- 按价值计算,中国是该商品的最大出口国和第二大进口国。中国的主要出口产品是机电机械设备、汽车零部件等汽车产品、化学品和塑料、钢铁制品、家具等。

- 2016-2018年,中国出口额从2.12万亿美元增至2.5万亿美元,主要是由美国和日本进口增加推动的。 2016-2018年,中国对美国和日本出口分别增长23.6%和13.74%。

- 随着能源需求的不断增加,特别是在中国和印度等国家,原油和天然气贸易可能会在预测期内增加,从而预计将增加对油轮的需求。

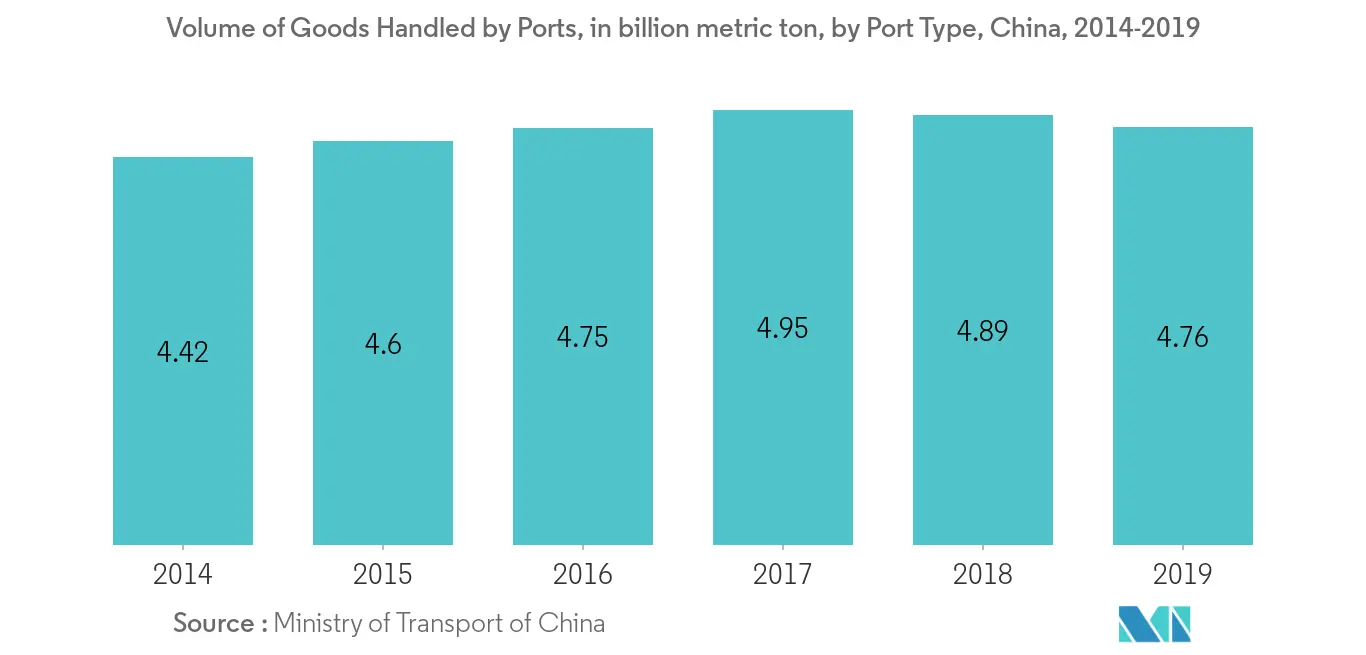

- 尽管2019年内河和沿海港口的货物吞吐量略有下降,但中国管理的产品仍超过135亿吨。拥有大量出口和

- 然而,该国的船队正出现急剧放缓和供应过剩的情况。 2020年一季度,中国主要港口集装箱吞吐量较2019年下降8.9%,其中降幅最显着的是中美航线、中日韩航线。

- 此外,由于高关税和其他贸易壁垒的设置,美国和中国之间的贸易紧张局势于2018年开始,预计这将抑制市场。此外,COVID-19 正在进一步推动市场下行,抑制市场增长。

亚太地区船用燃料油行业概况

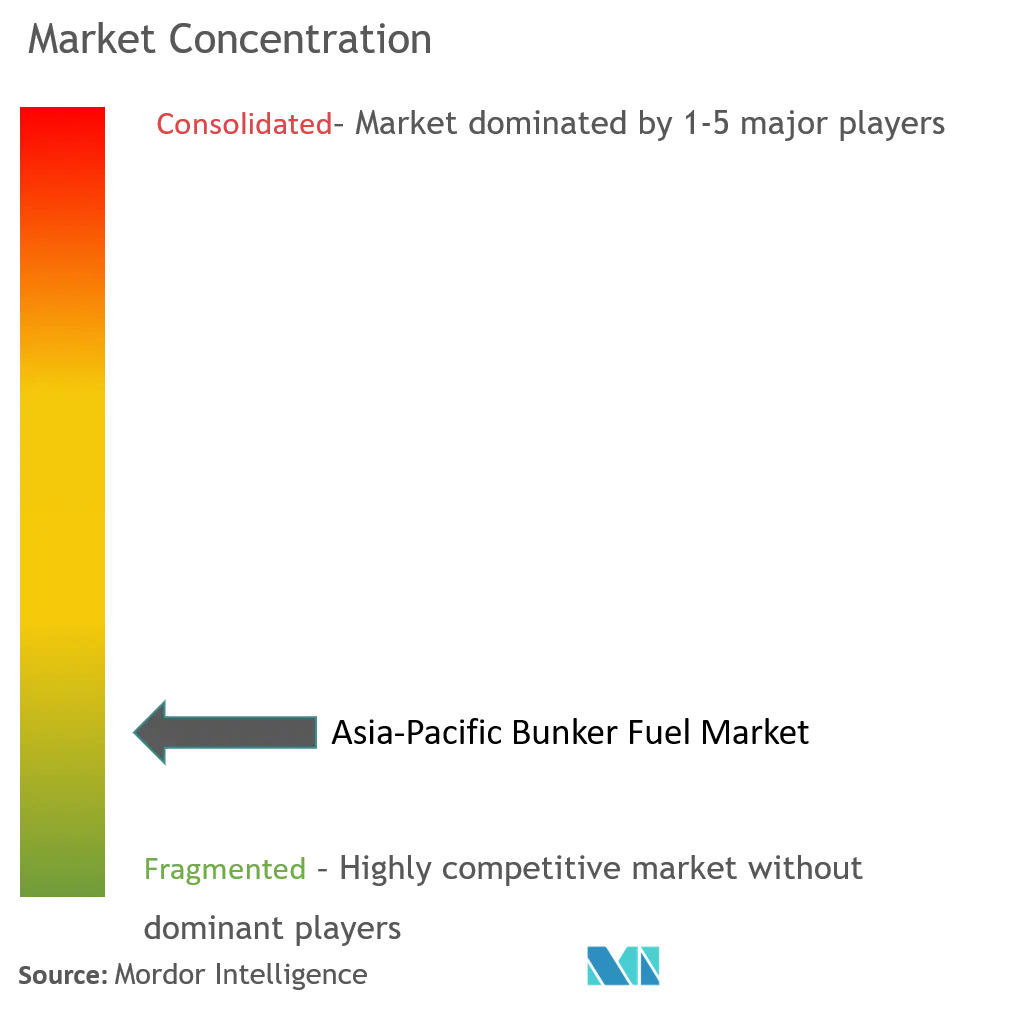

亚太船用燃料油市场适度分散。主要公司包括中国远洋控股有限公司、Ocean Network Express Pte Ltd、印度石油有限公司、Chimbusco Pan Nation Petro-Chemical Co., Ltd、BP Sinopec Marine Fuels Pte Ltd。

亚太地区船用燃料市场领导者

-

China COSCO Holdings Company Limited

-

Ocean Network Express PTE Ltd

-

Indian Oil Corporation Limited

-

Chimbusco Pan Nation Petro-Chemical Co.,Ltd

-

BP Sinopec Marine Fuels Pte Ltd

- *免责声明:主要玩家排序不分先后

亚太地区船用燃料油行业细分

亚太船用燃料油市场报告包括:。

| 汽油种类 | 高硫燃料油 (HSFO) |

| 极低硫燃油 (VLSFO) | |

| 船用轻柴油 (MGO) | |

| 液化天然气 (MGO) | |

| 其他的 | |

| 船舶类型 | 集装箱 |

| 油轮 | |

| 普通货物 | |

| 散货船 | |

| 其他的 | |

| 地理 | 中国 |

| 印度 | |

| 新加坡 | |

| 亚太其他地区 |

亚太地区船用燃料市场研究常见问题解答

目前亚太船用燃料油市场规模有多大?

亚太船用燃料油市场预计在预测期内(2024-2029年)复合年增长率将超过16%

谁是亚太船用燃料油市场的主要参与者?

China COSCO Holdings Company Limited、Ocean Network Express PTE Ltd、Indian Oil Corporation Limited、Chimbusco Pan Nation Petro-Chemical Co.,Ltd、BP Sinopec Marine Fuels Pte Ltd 是亚太船用燃料油市场运营的主要公司。

亚太船用燃料油市场涵盖哪些年份?

该报告涵盖了亚太船用燃料市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了亚太船用燃料市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Oil and Gas Reports

Popular Energy & Power Reports

亚太船用燃料行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区船用燃料市场份额、规模和收入增长率统计数据。亚太船用燃料分析包括 2029 年市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。