东盟储能市场分析

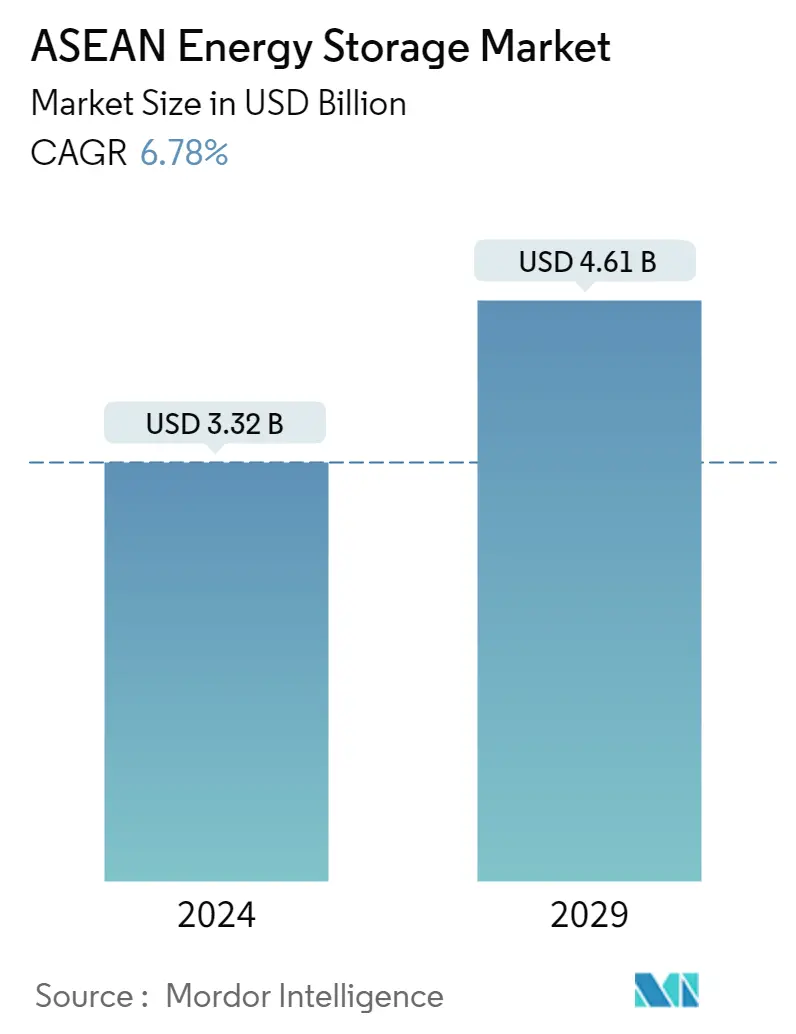

2024年东盟储能市场规模预计为33.2亿美元,预计到2029年将达到46.1亿美元,在预测期内(2024-2029年)复合年增长率为6.78%。

2020年,由于COVID-19大流行,柬埔寨、印度尼西亚、缅甸、菲律宾和越南的许多电力项目因疫情而暂停,这很可能导致未来几年新增装机容量落后于计划。市场的主要驱动力包括住宅、商业和工业领域对不间断供电的需求不断增长。然而,在东盟地区建立大型储能设施的高资本要求预计将成为预测期内研究市场的主要制约因素。

- 随着电动汽车市场的扩大以及住宅和商业领域对不间断供电的需求不断增长,电池在预测期内可能会出现市场显着增长。

- 根据巴黎协定,全球各国正在努力增加可再生能源在其能源结构中的份额。例如,印度尼西亚设定了到 2050 年将其可再生能源份额增加到 31% 的目标。太阳能光伏等可再生能源的增加为无法接入国家电网的乡村的孤立电网供电,可能会为该能源创造机会在不久的将来的存储设施。

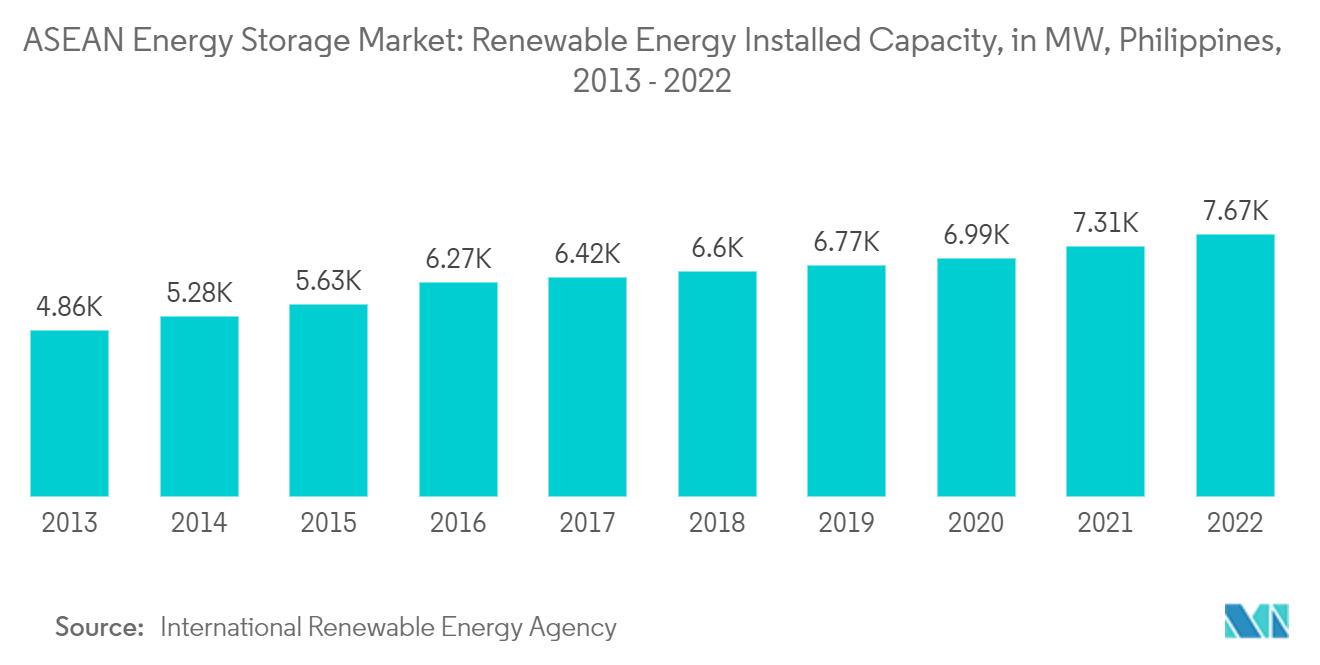

- 菲律宾在 2021 年占据最大的市场份额,预计在预测期内将继续保持相同的趋势。

东盟储能市场趋势

电池储能领域预计将出现显着增长

- 电池储能系统(BESS)是东盟国家快速新兴的细分市场。可再生能源消费的增长预计将在预测期内显着增加 BESS 需求。然而,尽管锂离子电池和BESS技术的成本下降,但人为压低关税水平和化石燃料补贴预计将降低BESS技术在东盟市场的竞争力。

- 2022 年 7 月,新加坡安装了大型电池系统,作为提高能源效率和减少该国海港排放项目的一部分。 2 MW/2MWh 电池储能系统 (BESS) 部署在巴西班让码头,这是新加坡 PSA 运营的四个主要设施之一。它也是智能电网管理系统的一部分,可将港口运营的能源效率提高2.5%,每年减少港口碳足迹1,000吨二氧化碳当量。

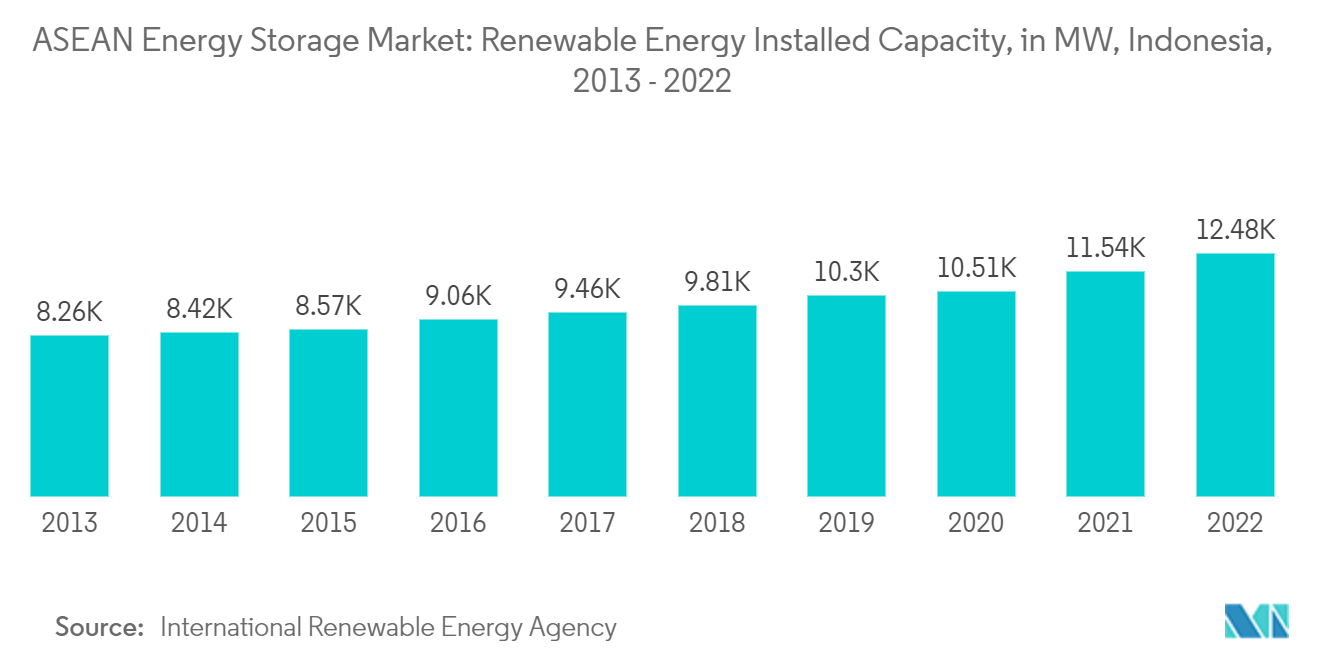

- 在东盟地区,印度尼西亚的可再生能源装机容量正在快速增长。 2022 年发电量为 12,481 兆瓦,比上年增长 8%,比 2013 年增长约 51%。 2023 年,Total Eren SA 与印度尼西亚电力公司 PLN 合作,建设由 70 个电站组成的 Tanah Laut 项目。兆瓦级风力发电厂集成了 10 兆瓦时电池储能系统,可产生约158 吉瓦时电力。此类项目的发展无疑将有助于东盟储能市场在预测期内的增长。

- 同样,2022 年 6 月,新加坡能源和城市发展集团胜科开始在裕廊岛建设 200 兆瓦时的电池存储系统。新加坡能源市场管理局 (EMA) 于 5 月发布了建设 200 MW 和 200 MWh 电池存储的意向书 (EOI)。

- 因此,由于上述几点,电池储能领域预计在预测期内将大幅增长。

菲律宾有望主导市场

- 可再生能源是一种间歇性能源,需要储存以产生多余的电力。该国的目标是到 2030 年可再生能源占发电总量的 35%,到 2040 年占 50%,相当于到 2030 年风能和太阳能装机容量约为 15 吉瓦。截至 2022 年,菲律宾可再生能源装机容量约为 7670 兆瓦,其中大部分是水力发电和地热能。

- 对可再生能源项目的投资可能为该国的储能市场铺平道路。 2023 年,菲律宾能源部 (DOE) 制定了新的储能市场规则和政策,一个月前政府允许外资 100% 拥有可再生能源资产。改革后,一批中国企业承诺在该国可再生能源和能源领域投资137亿美元。

- 2022 年,SN Aboitiz Power Group (SNAP) 完成了对位于伊莎贝拉拉蒙马加特水电站的 20 兆瓦 BESS 项目的最终投资决定。

该储能项目预计将于2024年投入运营。该国正在开发类似项目,这将有利于东盟储能市场的发展。 - 2022 年 4 月,菲律宾投资者拥有的公用事业公司 AboitizPower 和挪威可再生能源集团 Scatec 与日立能源签署了 EPC 协议,为其建设一个 20 MW/20MWh 电池存储系统,预计于 2024 年上线。 SN Aboitiz Power Group (SNAP) 两家公司已就菲律宾北部伊莎贝拉拉蒙市 360 兆瓦马加特水电站的电池储能系统 (BESS) 项目做出最终投资决定。

- 因此,基于上述几点,预计菲律宾在预测期内将主导东盟储能市场。

东盟储能产业概况

东盟储能市场适度分散。市场上的一些主要参与者包括(排名不分先后)GS Yuasa Corporation、Wartsila Oyj Abp、BYD Co. Ltd.、SEC Battery Company 和 NGK Insulators Ltd. 等。

东盟储能市场领导者

-

GS Yuasa Corporation

-

Wartsila Oyj Abp

-

BYD Co. Ltd

-

SEC Battery Company

-

NGK Insulators Ltd

- *免责声明:主要玩家排序不分先后

东盟储能市场动态

- 2022年3月,印度尼西亚政府启动了5MW电池储能系统(BESS)试点项目,旨在摆脱柴油发电。 Perusahaan Listrik Negara (PLN)去柴油化计划将涉及到 2024 年 5,200 台新可再生能源发电,总发电量达 2GW,是电池存储的潜在应用。

- 2022年5月,越南政府公布计划到2030年将其固定发电容量翻一番至146吉瓦(GW),为此,越南要求每年高达140亿美元的电力投资。

东盟储能产业细分

能源存储是指捕获一次产生的能量并在以后使用,以保持能源需求和能源生产之间的平衡。随着世界可再生能源容量达到创纪录的水平,存储技术对于在不依赖化石燃料的情况下消除能源需求的高峰和低谷至关重要。

东盟储能市场按类型、应用和地理位置进行细分。按类型划分,市场分为抽水蓄能、电池储能系统等。根据应用,市场分为住宅、商业和工业。该报告涵盖了该地区主要国家的储能市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(十亿美元)进行的。

| 类型 | 抽水蓄能 |

| 电池储能系统 | |

| 其他类型 | |

| 应用 | 住宅 |

| 商业和工业 | |

| 地理 | 印度尼西亚 |

| 越南 | |

| 菲律宾 | |

| 马来西亚 | |

| 东盟其他国家 |

东盟储能市场研究常见问题解答

东盟储能市场有多大?

预计2024年东盟储能市场规模将达到33.2亿美元,并以6.78%的复合年增长率增长,到2029年将达到46.1亿美元。

目前东盟储能市场规模有多大?

2024年,东盟储能市场规模预计将达到33.2亿美元。

东盟储能市场的主要参与者有哪些?

GS Yuasa Corporation、Wartsila Oyj Abp、BYD Co. Ltd、SEC Battery Company、NGK Insulators Ltd是东盟储能市场的主要运营公司。

这个东盟储能市场涵盖了哪些年份,2023年市场规模是多少?

2023年,东盟储能市场规模预计为31.1亿美元。该报告涵盖了东盟储能市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了东盟储能市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Energy Storage Technology Reports

Popular Energy & Power Reports

东盟储能产业报告

Mordor Intelligence™ 行业报告创建的 2024 年东盟储能市场份额、规模和收入增长率统计数据。东盟储能分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。