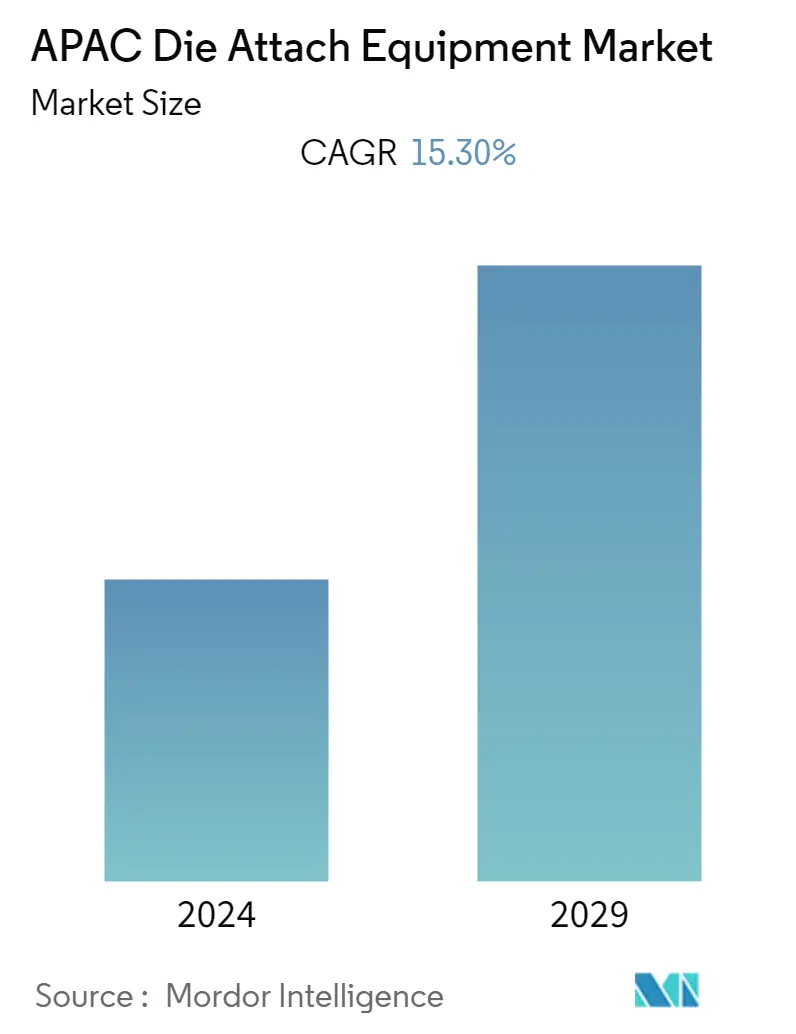

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| CAGR | 15.30 % |

| 市场集中度 | 中等的 |

主要参与者*免责声明:主要玩家排序不分先后 |

亚太地区芯片贴装设备市场分析

芯片贴装设备市场预计在预测期内复合年增长率为 15.3%。市场预计将受益于以下趋势所创造的组装和包装机会。

- 市场供应商下一轮投资的一个重点是为小型且高度复杂的 5G 兼容智能手机开发芯片键合和封装解决方案。 5G 是面向未来创新的统一连接平台,能够以显着更高的数据和视频传输速度实现持续安全的云访问。

- 用户对 5G 功能的采用扩大了移动宽带活动,并加速了人工智能在万物互联中的使用。同样,移动互联网、计算、5G 和汽车最终用户应用的基板和晶圆级封装工艺推动半导体行业内存和逻辑的资本投资复苏。

- 该公司已分享了中长期增加资本投资的计划,以扩大半导体和 FPD 应用。而芝浦表示,半导体组装设备正在积极开发用于FOWLP/PLP和μLED的高速、高精度接合设备。

- BESI 计划投资新的组装技术,例如 FOWLP、TCB、TSV、超薄芯片、混合键合、大面积、晶圆级成型、太阳能和 3D 锂离子电池电镀,以适应新的数字社会。其芯片贴装设备系列包括单芯片、多芯片、多模块、倒装芯片、TCB、FOWLP、混合芯片粘合系统和芯片分类系统。

- 然而,令人担忧的一个原因是,由于 COVID-19 全球传播的影响,前景持续不确定。由于 COVID-19 爆发,整个亚太地区的封锁和生产停顿严重影响了半导体的生产和消费。由于大多数 IDS 和代工厂都位于该地区,停产的影响导致资本投资支出减少。这可能会影响所研究的市场,预计 2021 年复苏将放缓。

亚太地区芯片贴装设备市场趋势

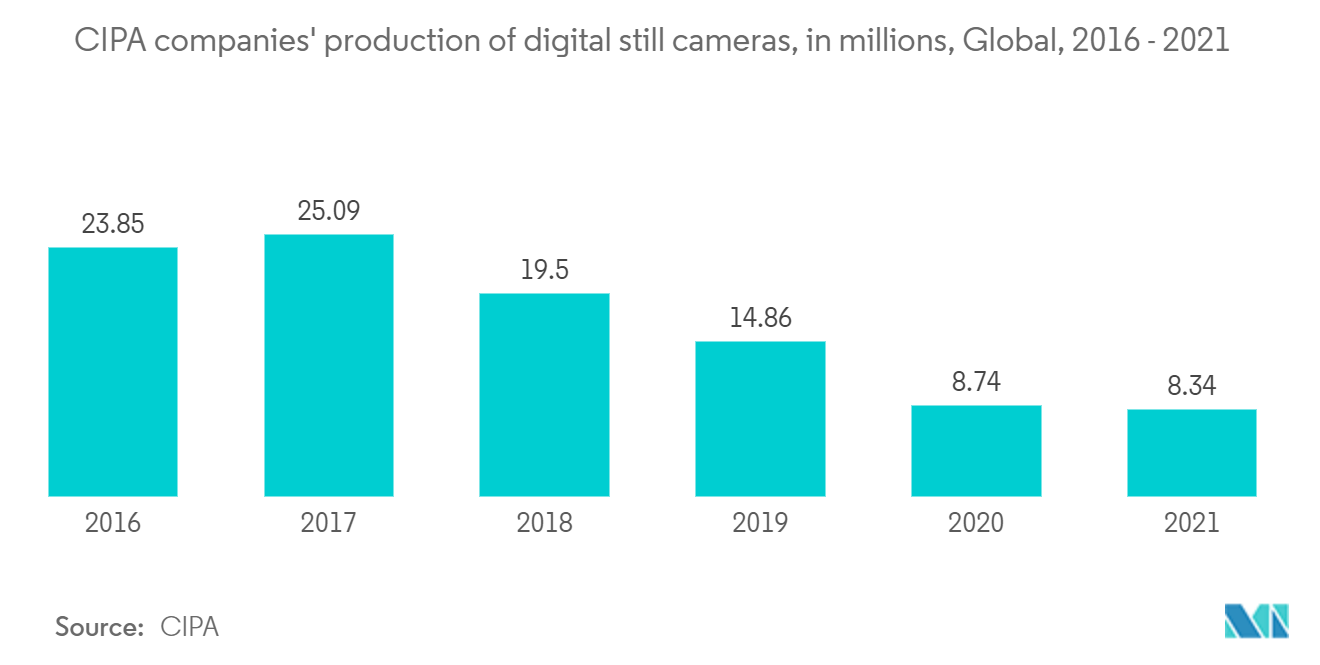

CIS 预计将出现显着增长

- CMOS 图像传感器一直在智能手机和其他产品中提供相机功能,随着尺寸缩小需求的增长,晶圆厂中的相关制造问题也随之出现。

- 更高带宽的数据性能从3G发展到4G,目前到5G,对更高质量相机的需求不断增长。基于对更高像素数和更好分辨率的需求,这一趋势推动了 CMOS 图像传感器堆叠技术的发展。除了这些趋势之外,生物识别 ID、3D 传感和增强人类视觉应用领域也促进了细分市场的增长。

- 客户对更大更好相机的需求导致了更多传感器和更大芯片尺寸的出现。除了像素缩放之外,CMOS 图像传感器正在经历其他创新,例如芯片堆叠。所研究市场中的供应商也在使用不同的互连技术,例如硅通孔 (TSV)、混合键合和像素到像素技术。

- 例如,在混合键合中,芯片使用铜对铜互连进行连接。为此,在晶圆厂中加工两块晶圆。一种是逻辑晶圆,另一种是像素阵列晶圆。两个晶圆通过电介质对电介质键合进行连接,然后进行金属对金属连接。

- 混合键合 DBI 技术是 Xperi 的专有技术,三星在其手机的 CMOS 图像传感器制造中大量使用该技术。该 CMOS 图像传感器技术有利于室温 Cu-Cu 永久键合、低温退火(约 300°C)且无需外部压力键合工艺(电介质/金属)。

- 在此之前,直接键合技术在实现像素缩放(背面照明)BSI 和堆叠 BSI 方面发挥了推动作用,由 Xperifor 领导的多代变化已超过 15 年。

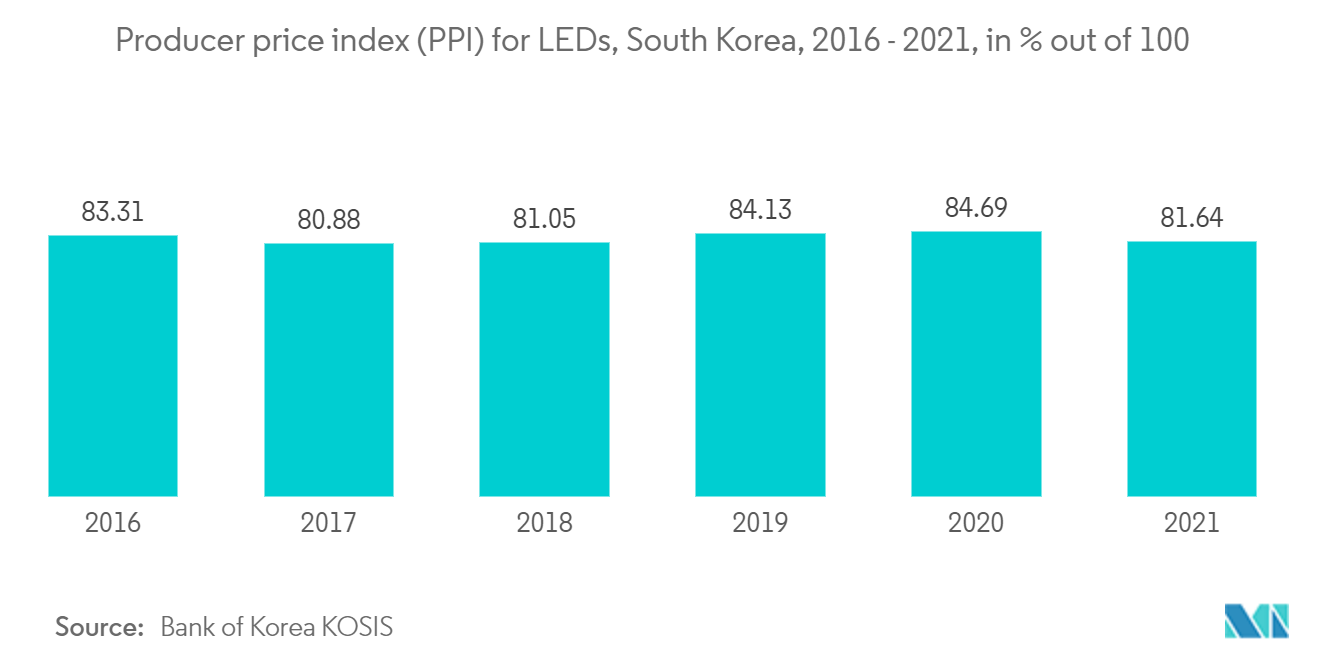

LED主导市场份额

- 芯片粘接材料在中、高和超高功率 LED 的性能和可靠性中发挥着关键作用。随着 LED 渗透率的不断提高,对芯片贴装设备的需求也在不断增加。针对特定芯片结构和应用选择合适的芯片贴装材料取决于多种考虑因素,包括封装工艺(产量和良率)、性能(散热输出和光输出)、可靠性(流明维持率)和成本。共晶金锡、银填充环氧树脂、焊料、硅树脂和烧结材料均已用于 LED 芯片粘接。

- SFE 提供环氧树脂粘合剂粘合方法,其 LED 环氧树脂芯片粘合机的索引时间为 0.2 秒/周期(90% 的操作率),芯片尺寸为 250 * 250 标准,通过 2 个摄像头提供引线框架识别。其软件功能提供自动安装水平仪和拾取水平仪示教功能。

- 此外,导电粘合剂(主要是银填充环氧树脂)构成了 LED 最大类别的热芯片粘接材料(按单位数量计算)。它们与现有的后端封装设备兼容,并提供有吸引力的成本/性能平衡(通常高达 50 W/mK 的热量,并具有二次回流兼容性)。由于它们粘在裸硅上,因此它们是没有后端金属化(如硅基氮化镓)的芯片的最优选材料。

- 此外,在LED市场上,有很多竞争对手,ASM是该市场的主要参与者之一;其LED滴胶高速固晶机AD830在LED市场占据主导地位。它快速、可靠且准确,芯片贴装精度为 +/-1 mil 和 +/-3 度,10mil x 10mil 等小型芯片的周期时间为 180 ms,相当于 18,000 UPH。它配备了键合后检查系统,可在预设的放置范围内监控键合单元。

亚太地区芯片贴装设备行业概览

亚太地区芯片贴装设备市场竞争适中,参与者众多,但市场份额较小。这些公司不断创新并建立战略合作伙伴关系以维持其市场份额。

- 2022 年 4 月 - 推动电气革命工业化中心 (DER-IC) 东北部已收到顶级工具和材料技术分销商 Inseto 的设备,以提高其电力电子、机器和驱动器 (PEMD) 能力。英国安装的第一台微型冲床是 AMX P100 烧结机,它是所提供设备的一部分,可用于生产高可靠性、高功率模块。

- 2022 年 6 月 - West Bond 开发了新型 7KF Bonder 系列。这家知名公司为微电子封装行业设计和制造一系列引线键合和芯片贴装机、引线拉力和剪切测试设备、超声波元件和配件。这款出色的工具专为处理射频、微波、半导体、混合动力和医疗设备领域中的困难粘合应用而设计。

亚太地区芯片贴装设备市场领导者

-

Palomar Technologies, Inc.

-

Shinkawa Ltd.

-

Panasonic Corporation

-

ASM Pacific Technology Limited

-

Be Semiconductor Industries N.V.

- *免责声明:主要玩家排序不分先后

亚太地区芯片贴装设备市场新闻

- 2022 年 7 月 - 根据为 MEMS、纳米技术和半导体市场提供晶圆键合和光刻设备的供应商 EV Group (EVG) 的说法,芯片到晶圆 (D2W) 融合和混合键合已取得重大进展。这是通过使用 EVG 的 GEMINI 在单次传输过程中成功演示来自完整 3D 片上系统 (SoC) 的多个不同尺寸芯片的 100% 无空隙接合率来实现的。到目前为止,实现这样的壮举一直是 D2W 绑定的巨大困难,也是降低异构集成实施成本的重大障碍。

- 2022 年 7 月 - 使用 SK Hynix 公开的首批 HBM3 样本,领先的高级 ASIC Global Unichip Corp. (GUC) 透露,他们的 7.2 Gbps HBM3 解决方案已经过硅验证。该平台在台积电2022北美技术研讨会合作伙伴馆展示。它具有 HBM3 控制器、PHY、GLink-2.5D 芯片间接口和 112G SerDes。台积电CoWoS-S(硅中介层)和CoWoS-R(有机中介层)先进平台均支持封装技术。

亚太地区芯片贴装设备行业细分

芯片贴装是半导体封装中的关键工艺。它涵盖了各种应用中的所有设备,并有助于降低组装成本。芯片接合是一种用于半导体封装的制造工艺。它是通过环氧树脂或焊料将芯片(或芯片)连接到基板或封装的行为,也称为芯片放置或芯片连接。

市场按技术(芯片粘合机(环氧树脂/粘合剂、共晶、焊接、烧结)、倒装芯片粘合机(取放/回流焊接、热压、热超声粘合、混合粘合))、应用(存储器、LED、逻辑、 CMOS 图像传感器 (CIS)、光电/光子学、分立功率器件、MEMS 和传感器、堆叠式存储器和 RF)以及国家/地区(台湾、中国、日本、韩国、东南亚)。

| 通过粘合技术 | 邦德 | 环氧树脂/粘合剂(糊剂/薄膜) | |

| 共晶 | |||

| 焊接 | |||

| 烧结 | |||

| 倒装芯片接合机 | 拾放/回流焊 | ||

| 热压缩 (TCB) | |||

| 热超声焊接 | |||

| 混合键合 | |||

| 应用 | 记忆 | ||

| 引领 | |||

| 逻辑 | |||

| CMOS图像传感器 | |||

| 光电子学/光子学 | |||

| 分立功率器件 | |||

| 微机电系统与传感器 | |||

| 堆叠内存和射频 | |||

| 国家 | 台湾 | ||

| 中国 | |||

| 日本 | |||

| 韩国 | |||

| 东南亚 | |||

亚太地区芯片贴装设备市场研究常见问题解答

目前亚太地区芯片贴装设备市场规模有多大?

亚太地区芯片贴装设备市场预计在预测期内(2024-2029 年)复合年增长率为 15.30%

谁是亚太地区芯片贴装设备市场的主要参与者?

Palomar Technologies, Inc.、Shinkawa Ltd.、Panasonic Corporation、ASM Pacific Technology Limited、Be Semiconductor Industries N.V. 是亚太地区芯片连接设备市场的主要公司。

该亚太地区芯片贴装设备市场涵盖哪些年份?

该报告涵盖了亚太地区芯片贴装设备市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区芯片贴装设备市场的历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

亚太地区芯片贴装设备行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区芯片贴装设备市场份额、规模和收入增长率统计数据。亚太地区芯片贴装设备分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。