抗菌纺织品市场分析

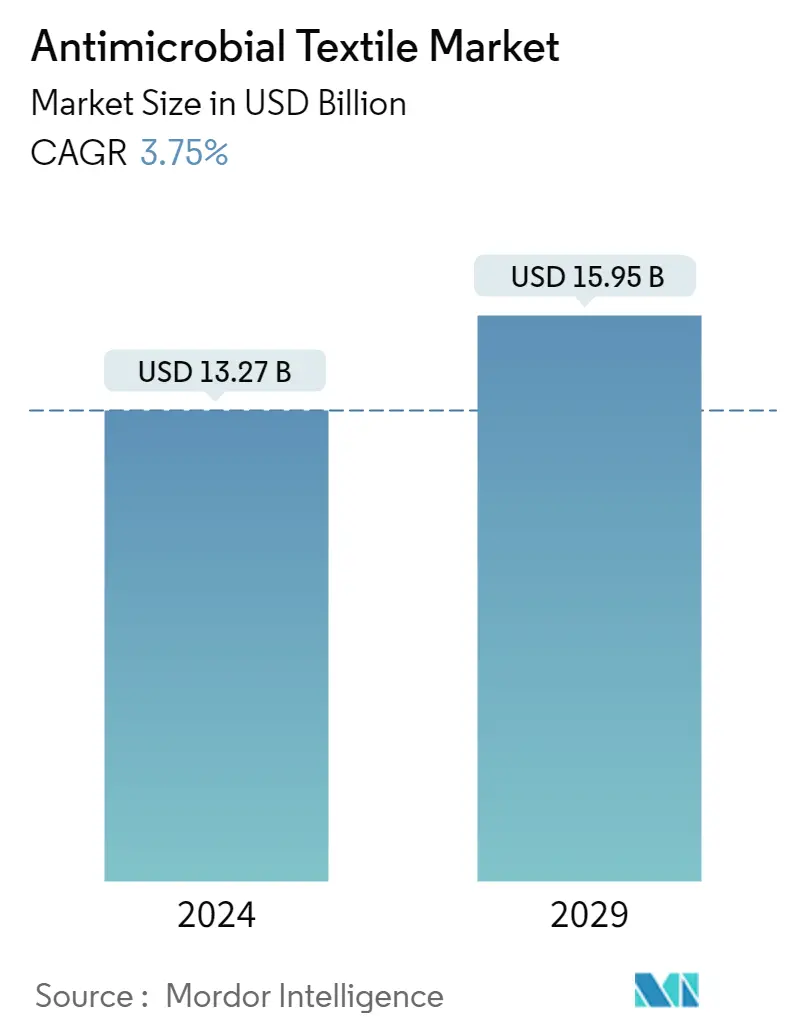

抗菌纺织品市场规模预计到 2024 年为 132.7 亿美元,预计到 2029 年将达到 159.5 亿美元,在预测期内(2024-2029 年)复合年增长率为 3.75%。

2020年,由于Covid-19的爆发,微生物纺织品的需求增加。从那时起,全球各种应用对卫生和防护纺织品的需求不断增加。

- 医疗保健行业需求的增长和运动服装应用的增加等因素正在推动市场增长。

- 然而,严格的环境法规正在阻碍市场的增长。

- 无毒和生物相容性产品的开发将成为预测期内市场增长的机会。

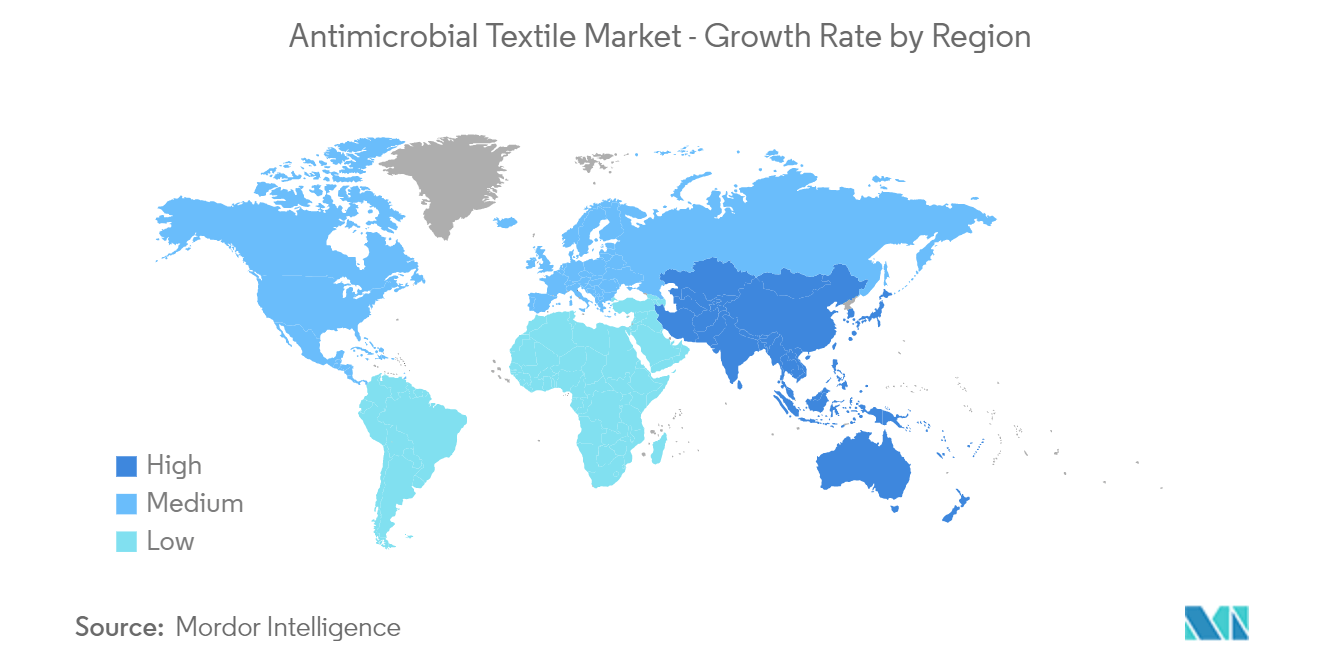

- 北美主导了全球市场,其中美国的消费量最大。

抗菌纺织品市场趋势

医用纺织品的应用不断增加

- 抗菌剂用于杀死微生物或抑制其生长。抗菌纤维是在纤维表面或内部添加了抗菌剂的纺织品。

- 在纺丝或挤出过程中将抗菌剂引入纤维中,与染料或颜料结合,或作为整理过程应用。所选择的方法由多种因素决定,包括织物的最终用途、制造商的能力和预算。

- 医疗保健行业在抗菌纺织品的使用方面处于领先地位。这些纺织品用于制造医用窗帘、床单、枕头套、床垫罩和床单、医院长袍,有助于检查基材上微生物的生长。

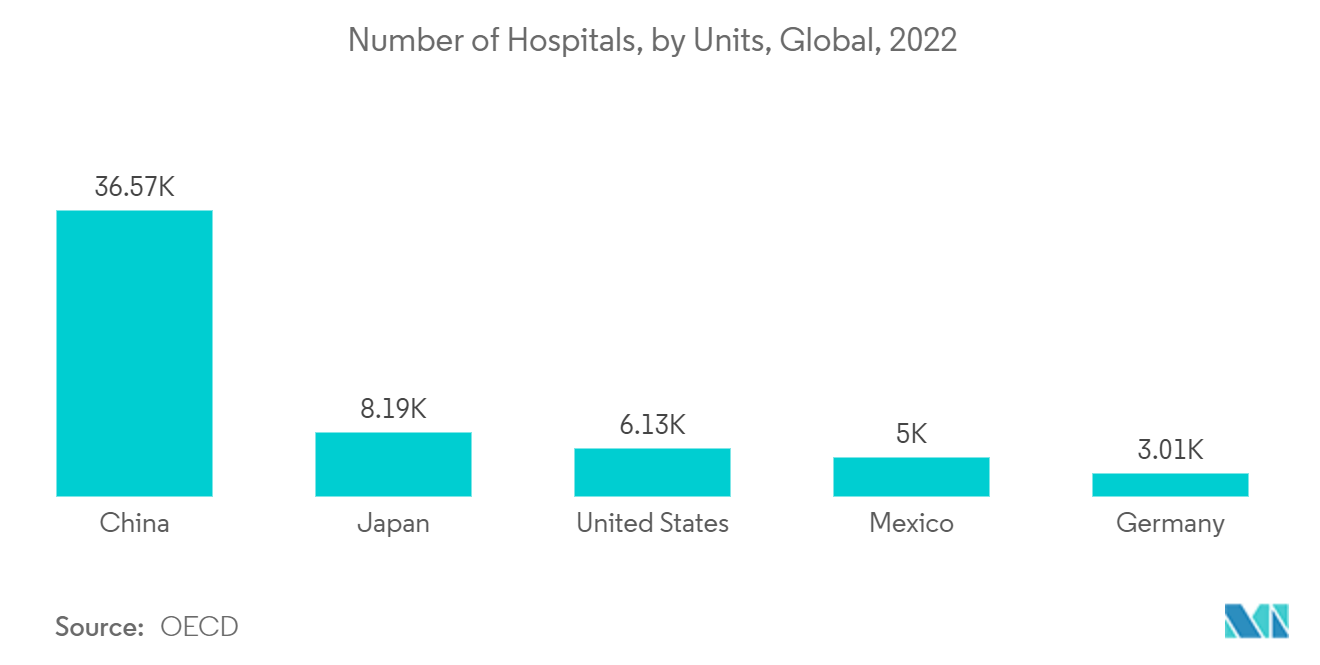

- 在美国,2022年第四季度,内华达州一座项目价值50亿美元的新医院开工建设。据美国医院协会统计,截至 2022 年,全国共有 6,129 家医院。

- 此外,由于Covid-19的爆发,中国政府建造了多家医院来满足越来越多的患者的需求。由国际肿瘤中心组成的新医疗大楼将于2023年在中国西部竣工。

- 各国的此类新项目将在预测期内增加工作人员和患者对抗菌纺织品的需求。

亚太地区将成为增长最快的地区

- 预计亚太地区将成为预测期内抗菌纺织品增长最快的市场。在中国、印度和日本等国家,由于公众健康意识不断增强,抗菌纺织品的需求和使用在预测期内不断扩大抗菌纺织品市场的范围。

- 最大的抗菌纺织品生产商位于亚太地区。生产抗菌纺织品的一些领先公司包括 Unitika Trading Co. Ltd、Birlacril、Jinda Nano Tech (Xiamen) Co., Ltd、Surgicotfab Textiles Pvt.Ltd 和 Sanitized AG 等。

- 2022 年 8 月,印度法里达巴德一家拥有 2,600 个床位的私立医院落成,该医院配备了尖端技术,包括集中式全自动技术。

- 此外,2022 年 9 月,菲律宾武装部队(法新社)开始在奎松卢塞纳建造一座新的三层医院大楼。该医院将设有 25 张床位,提供住院、门诊、急诊和其他服务。

- 该地区的这种趋势将在预测期内增加该地区对抗菌纺织品的需求。

抗菌纺织品行业概况

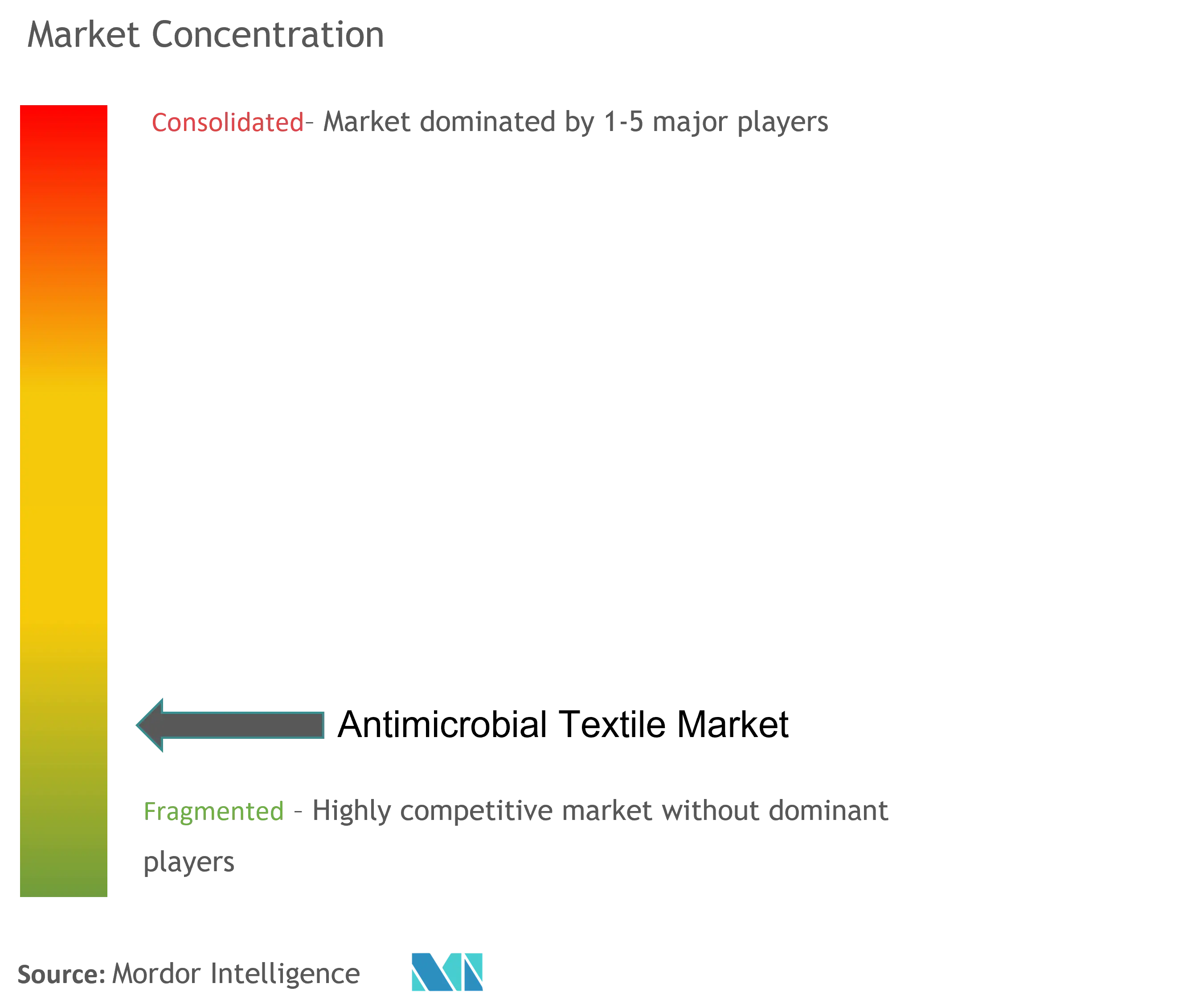

全球抗菌纺织品市场高度分散,参与者仅占市场边缘份额。一些公司包括(排名不分先后)Birlacril、金达纳米科技(厦门)有限公司、Surgicotfab Textiles Pvt Ltd.、Trevira GmbH 和 UNITIKA LTD 等。

抗菌纺织品市场领导者

-

Birlacril

-

Jinda Nano Tech (Xiamen) Co.,Ltd

-

Trevira GmbH

-

UNITIKA LTD.

-

Surgicotfab Textiles Pvt Ltd.

- *免责声明:主要玩家排序不分先后

抗菌纺织品市场新闻

完整报告将涵盖与所研究市场相关的最新发展。

抗菌纺织品行业细分

抗菌纺织品有助于通过杀死微生物或细菌来提供保护。这些纺织品还有助于防止医院内感染的传播。市场按类型、应用和地理位置进行细分。按类型划分,市场分为季铵、三氯生、环糊精、壳聚糖等。按应用,市场分为医用纺织品、服装、家用纺织品、工业纺织品等。该报告还涵盖了主要地区15个国家抗菌纺织品市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(美元)进行的。

| 季铵盐 |

| 三氯生 |

| 环糊精 |

| 壳聚糖 |

| 其他的 |

| 医用纺织品 |

| 服饰 |

| 家用纺织品 |

| 产业用纺织品 |

| 其他的 |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 欧洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 沙特阿拉伯 |

| 南非 | |

| 中东和非洲其他地区 |

| 类型 | 季铵盐 | |

| 三氯生 | ||

| 环糊精 | ||

| 壳聚糖 | ||

| 其他的 | ||

| 应用 | 医用纺织品 | |

| 服饰 | ||

| 家用纺织品 | ||

| 产业用纺织品 | ||

| 其他的 | ||

| 地理 | 亚太 | 中国 |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 欧洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 沙特阿拉伯 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

抗菌纺织品市场研究常见问题解答

抗菌纺织品市场有多大?

抗菌纺织品市场规模预计到 2024 年将达到 132.7 亿美元,并以 3.75% 的复合年增长率增长,到 2029 年将达到 159.5 亿美元。

目前抗菌纺织品市场规模有多大?

2024年,抗菌纺织品市场规模预计将达到132.7亿美元。

谁是抗菌纺织品市场的主要参与者?

Birlacril、Jinda Nano Tech (Xiamen) Co.,Ltd、Trevira GmbH、UNITIKA LTD.、Surgicotfab Textiles Pvt Ltd. 是抗菌纺织品市场的主要公司。

抗菌纺织品市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区抗菌纺织品市场份额最大?

2024年,北美在抗菌纺织品市场中占据最大的市场份额。

抗菌纺织品市场涵盖哪些年份?2023 年市场规模是多少?

2023年,抗菌纺织品市场规模估计为127.9亿美元。该报告涵盖了抗菌纺织品市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了抗菌纺织品市场的多年市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

抗菌面料行业报告

Mordor Intelligence™ 行业报告创建的 2024 年抗菌织物市场份额、规模和收入增长率统计数据。抗菌织物分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。