动物肠道保健品市场分析

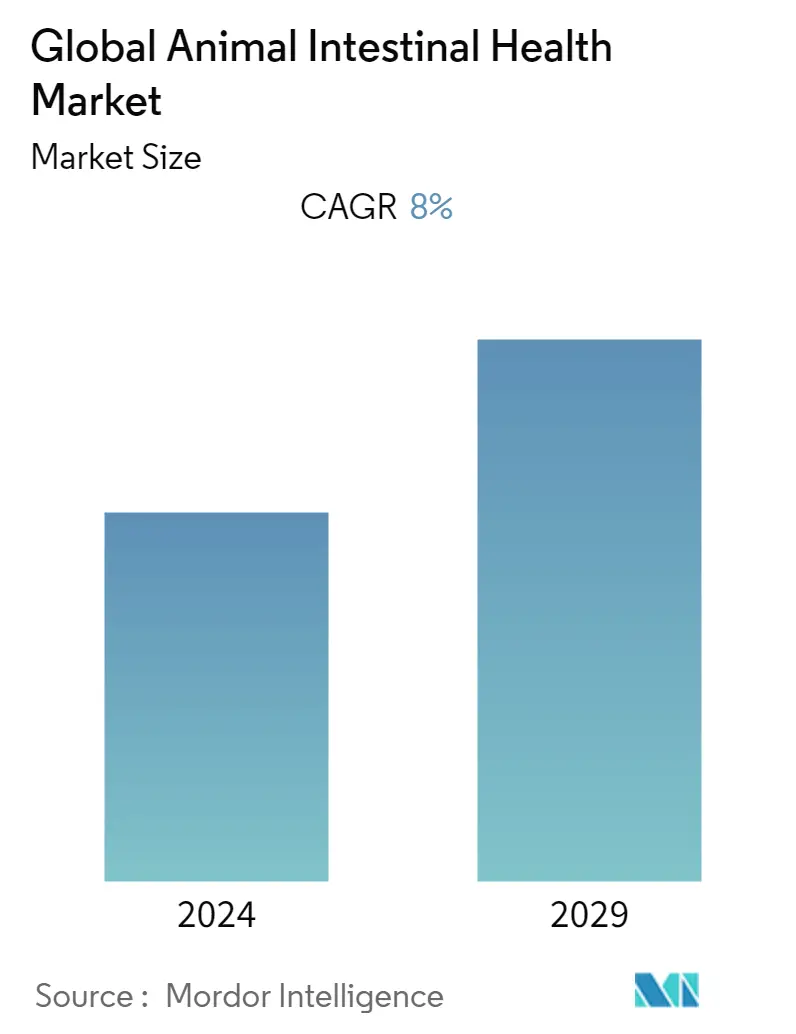

预计在预测期内(2022-2027 年)动物肠道保健市场的复合年增长率为 8%。

COVID-19大流行期间,由于交通限制和社交距离因素,牲畜生产和供应大幅下降。根据 2020 年 9 月发表在兽医科学前沿上的一篇文章,新冠疫情的最初影响导致恐慌性抢购导致肉类和乳制品销量增加。然而,畜产品供应链的中断以及学校和餐馆的关闭导致产品供应减少。随着 COVID-19 病例的减少和全球限制措施的恢复,动物肠道保健市场预计将重回正轨。

动物肠道健康是决定动物整体健康的重要因素。胃肠道(GIT)的有效运作与适当的营养消化和吸收相对应。宾夕法尼亚州立大学在 2020 年 5 月发表的关于牛肠道健康的文章中,将肠道健康描述为饲料中营养物质的吸收情况以及消化道内病原体的控制情况。 2022 年 1 月发表在兽医科学前沿上的一篇文章将肠道健康定义为生理和功能因素,包括营养物质消化和吸收、宿主代谢和能量产生、稳定且适用的微生物群/微生物组、防御机制以及这些因素之间的相互作用。文章还表明,良好的肠道健康将有助于肠上皮屏障的建立、宿主免疫系统的发育,并防止病原菌的有害繁殖。

根据 2020 年Diffusion Presse Sciences杂志上发表的一篇研究文章,影响牲畜胃肠道的疾病在所有疾病中所占比例最大,这些疾病会造成重大经济损失,并伴有高死亡率和治疗费用。 2022年2月发表在生物医学科学与技术研究杂志上的一篇文章指出,人口的增长、繁荣程度的提高和城市化正在推动对牲畜饲料产品的需求。对牲畜饲料的巨大需求,以及影响牲畜胃肠道的疾病的增加,正在推动预测期内动物肠道保健市场的增长。

2020 年 9 月发表在动物生理学和动物营养学杂志上的一篇文章回顾了动物饲料中抗生素替代品的日益使用。文章推断,益生菌和其他抗生素替代补充剂(如益生元、有机酸和其他孢子形成剂)有助于增强肠道免疫反应,从而有助于提高牲畜的整体健康表现。

爱丁堡大学的研究人员于 2021 年 1 月发表了一篇关于肠道细菌对动物健康影响的文章。科学家对牛、羊和其他反刍动物肠道内容物的 DNA 进行了测序,发现了近 5000 种新微生物。这些发现将有助于提高乳制品和肉类产量。此外,这一发现将有助于确定饮食和肠道健康中保持能量所必需的微生物。根据2021年8月发表在营养学前沿上的一篇文章,反刍动物胃肠道紊乱可引起多种代谢紊乱,如腹胀、瘤胃酸中毒、低血糖、腹泻、胃肠道溃疡和腹膜炎等。因此,对饲料补充剂的需求预计将在预测期内推动动物肠道保健市场的增长。

动物肠道保健品市场趋势

益生菌领域预计将在动物肠道健康市场中占据主要市场份额。

益生菌 是畜牧业使用的饲料补充剂的主要部分。益生菌是微生物饲料补充剂,如果摄入充足,可为宿主带来健康益处。 2021 年 10 月发表在基础与应用动物学杂志上的一篇文章讨论了使用抗生素预防动物疾病的弊端以及如何用益生菌替代抗生素。益生菌可能有益于改善牲畜和鱼类的健康和生长。 2021 年 4 月发表在 BioMed Central (BMC) Zoology 上的另一篇文章指出,益生菌有助于提高动物的消化速度。文章提出,益生菌可以增强肉鸡盲肠微生物组成和营养物质消化。 2021 年水产养殖杂志上发表的一项研究研究了益生菌对罗非鱼的影响。结论是它们对于生长性能和养分利用至关重要。

根据 2020 年 2 月发表在可持续发展杂志上的一篇文章,益生菌越来越多地被用作抗生素的安全可行替代品,以提高牲畜的生产性能。文章显示,世界各地的一些卫生机构已经制定并记录了益生菌开发的充分安全协议。根据 2020 年 10 月农业杂志上的文章,益生菌改善了肠道微生物群组成、免疫反应、营养物质消化和吸收、动物生长和肉质。作者还建议,进一步研究表征特定菌株、确定最佳剂量以及了解益生菌与肠道微生物群之间的相互作用网络,有助于为动物饲料和肉制品配制更有效的益生菌混合物。

2020 年 10 月发表在农业杂志上的另一篇文章表明,在农场动物中使用益生菌可以降低发病率和活力,改善饲养行为并提高产量。此外,由于益生菌能够抑制多种病原微生物,益生菌的用途已扩展到食品工业。 2020 年 10 月动物杂志上的另一篇文章回顾了益生菌对家禽营养利用、生长和产蛋性能以及肠道健康的影响。文章表明,益生菌补充剂有助于肉鸡体重的改善。有关益生菌使用和益生菌有益性质的研究活动的增加预计将推动预测期内动物肠道健康市场的增长。然而,各国政府对畜牧业中益生菌的使用制定的各种法规可能会阻碍市场的增长。

预计北美将在市场中占据重要份额,并且在预测期内(2022-2027 年)也将保持同样的份额。

美利坚合众国是最大的肉类和乳制品消费国之一。根据经济合作与发展组织-粮食及农业组织(OECD-FAO)2021年农业展望,美国消费了约4381万吨家禽、绵羊、猪肉、牛肉和小牛肉,约占全球消费量的34.43%。世界肉类消费总量。美国的大量肉类消费预计将推动预测期内市场的增长。根据美国农业部经济、统计和市场信息系统的数据,截至2022年1月,美国生产了约12,383千公吨牛肉和小牛肉、12,478千公吨猪肉和20,712千公吨鸡肉。产量大主要归因于肉制品消费的增加。根据美国农业部经济研究局的数据,2021年美国牛奶产量超过2262.58亿磅。肉类和乳制品消费量的增加需要对牲畜进行适当的饲养。

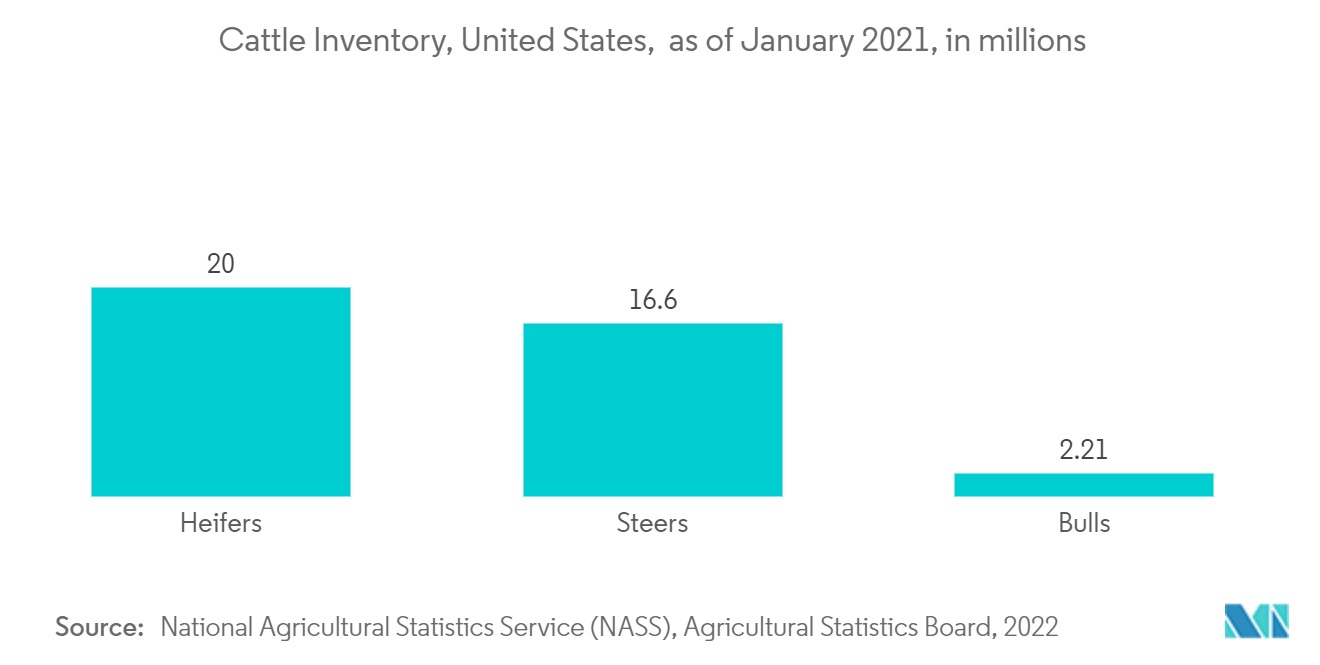

根据美国农业部 (USDA) 国家农业统计局 (NASS) 农业统计局 2021 年 1 月公布的牛存栏数据,美国约有 9,380 万头牛和犊牛,其中肉牛为 3,120 万头,奶牛944万头。小母牛总数为2000万头,其中肉用小母牛5.81头,代乳小母牛460万头,其他小母牛958万头。阉牛数量较上年增加至 1660 万头,截至 2021 年 1 月的公牛总数为 221 万头。美国屠宰市场的牛和犊牛数量约为1470万头,较2020年略有增加。

美国农业部(USDA)2021年数据显示,畜禽业占美国农业现金收入的一半以上,每年超过1000亿美元。美国饲料工业协会在其2022年饲料行业统计数据中估计,在最好的情况下,美国饲料消费总量预计将从2020年的2.484亿吨增长到2025年的2.631亿吨。美国肉类和乳制品的巨大生产和消费预计将改善该地区的牲畜数量。牲畜数量的增加以及牲畜健康所需的相关动物饲料可能会推动北美地区动物肠道保健市场的扩大。

动物肠道健康产业概况

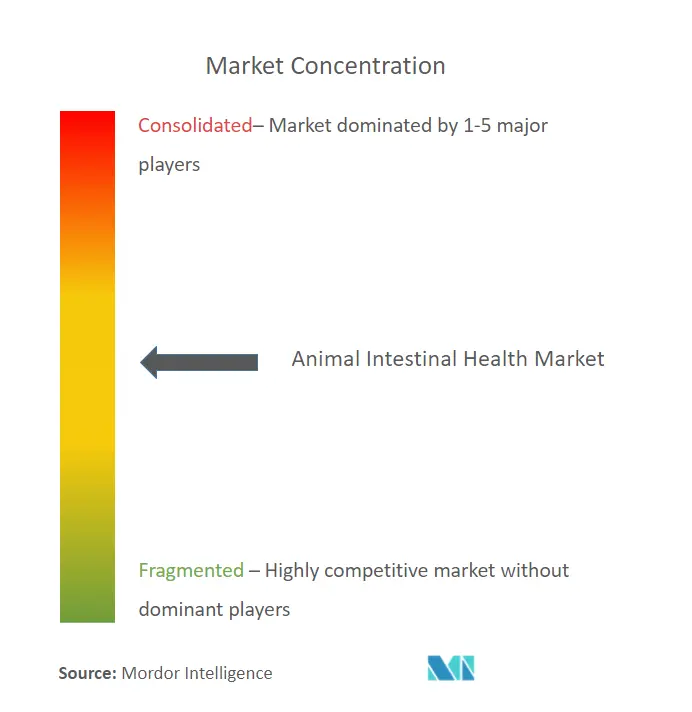

动物肠道保健市场分散且竞争激烈,由几个主要参与者组成。从市场份额来看,少数主要参与者占据市场主导地位。目前主导市场的一些公司包括 AB Vista、Agrihealth、Alltech、Anco Animal Nutrition Competence GmbH(Archer Daniels Midland Company)、ARM Hammer Animal Nutrition、Beneo、Biorigin、Bluestar Adisseo(Novozymes)、Calpis Co.、有限公司、嘉吉公司、Chr. Hansen Holding A/S、Delacon Biotechnik Ges.MBH、Dr. Eckel Animal Nutrition、杜邦、赢创工业、Kemin Industries, Inc.、Koninklijke DSM NV、Lallemand Inc.、Land O' Lakes、Lesaffre、Nutreco NV、Ohly、Phytobiotics Futterzusatzstoffe GmbH、Pure Cultures、Unique Biotech 等。

动物肠道保健市场领导者

-

AB Vista

-

Bluestar Adisseo (Novozymes)

-

DuPont

-

Kemin Industries, Inc.

-

Lesaffre

- *免责声明:主要玩家排序不分先后

动物肠道保健品市场动态

- 2022年4月,奥特奇推出了第二代饲料补充剂Bio-Mos 2,用于喂养牛的胃肠道,优化平均日增重,帮助犊牛免疫系统发育,并在生产的任何阶段无需使用抗生素即可增强健康的肠道微生物组。

- 2022年7月,谷物加工公司(GPC)在今年的芝加哥IFT博览会上推出了FYBRIN RS抗性淀粉。新型玉米抗性淀粉是一种本质上不含麸质的膳食纤维成分,卡路里含量极低。

动物肠道健康产业细分

根据本报告的范围,动物肠道健康是指肠道健康作为生理和功能因素,包括营养物质消化和吸收、宿主代谢和能量产生、稳定且适用的微生物群/微生物组、防御机制以及这些因素之间的相互作用。动物肠道健康市场按畜牧业(水产养殖、家禽、反刍动物、猪等)、添加剂(益生菌、益生元、免疫增强剂和植物源)、形式(干燥和液体)、来源(微生物和植物)和地理位置细分(北美、欧洲、亚太地区、中东、非洲和南美洲)。市场报告还涵盖了全球主要地区 17 个国家的估计市场规模和趋势。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 水产养殖 |

| 家禽 |

| 反刍动物 |

| 猪 |

| 其他的 |

| 益生菌 |

| 益生元 |

| 免疫增强剂 |

| 植物源性 |

| 干燥 |

| 液体 |

| 微生物 |

| 植物性 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 西班牙 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 日本 | |

| 印度 | |

| 澳大利亚 | |

| 韩国 | |

| 亚太其他地区 | |

| 中东和非洲 | 海湾合作委员会 |

| 南非 | |

| 中东和非洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 |

| 按牲畜分类 | 水产养殖 | |

| 家禽 | ||

| 反刍动物 | ||

| 猪 | ||

| 其他的 | ||

| 按添加剂 | 益生菌 | |

| 益生元 | ||

| 免疫增强剂 | ||

| 植物源性 | ||

| 按形式 | 干燥 | |

| 液体 | ||

| 按来源 | 微生物 | |

| 植物性 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 西班牙 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 日本 | ||

| 印度 | ||

| 澳大利亚 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 中东和非洲 | 海湾合作委员会 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

动物肠道保健市场研究常见问题解答

目前全球动物肠道保健市场规模有多大?

全球动物肠道健康市场预计在预测期内(2024-2029)复合年增长率为 8%

全球动物肠道保健市场的主要参与者是谁?

AB Vista、Bluestar Adisseo (Novozymes)、DuPont、Kemin Industries, Inc.、Lesaffre 是全球动物肠道保健市场的主要公司。

全球动物肠道保健市场增长最快的地区是哪个?

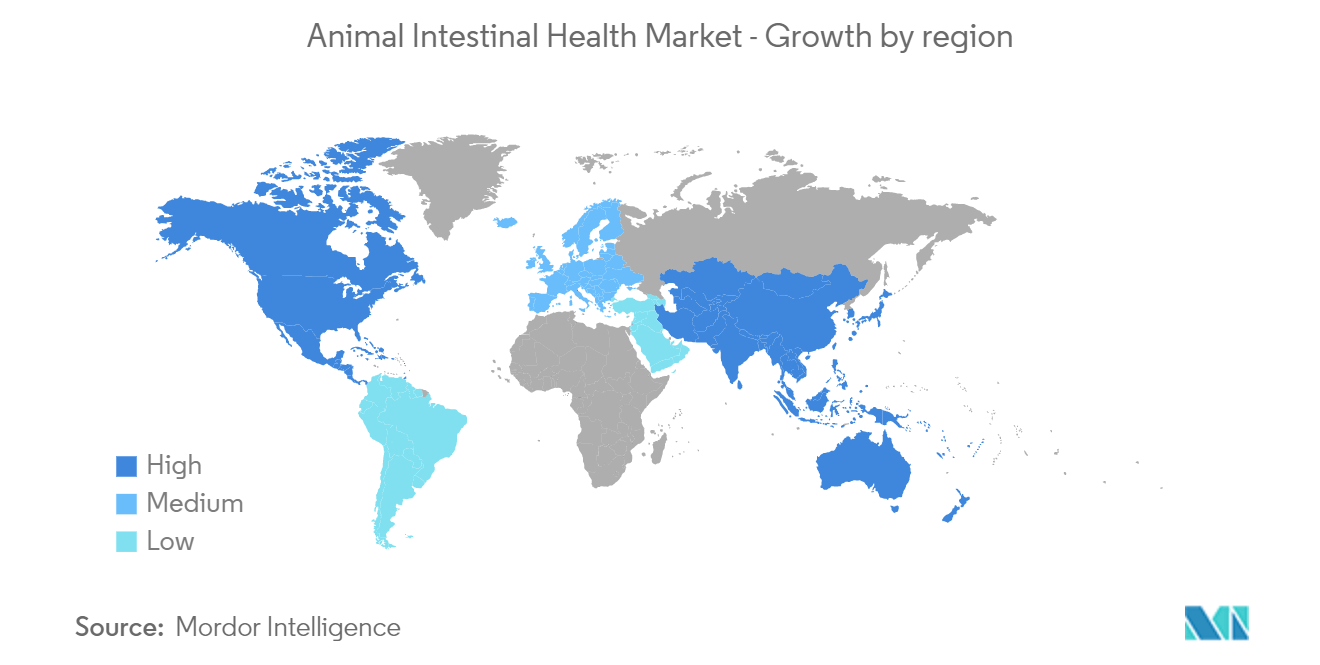

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在全球动物肠道保健市场中占有最大份额?

2024年,北美在全球动物肠道健康市场中占据最大的市场份额。

全球动物肠道保健市场涵盖哪些年份?

该报告涵盖了以下年份的全球动物肠道健康市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的全球动物肠道健康市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

全球动物肠道保健行业报告

Mordor Intelligence™ 行业报告创建的 2024 年全球动物肠道健康市场份额、规模和收入增长率统计数据。全球动物肠道健康分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。