环境照明市场分析

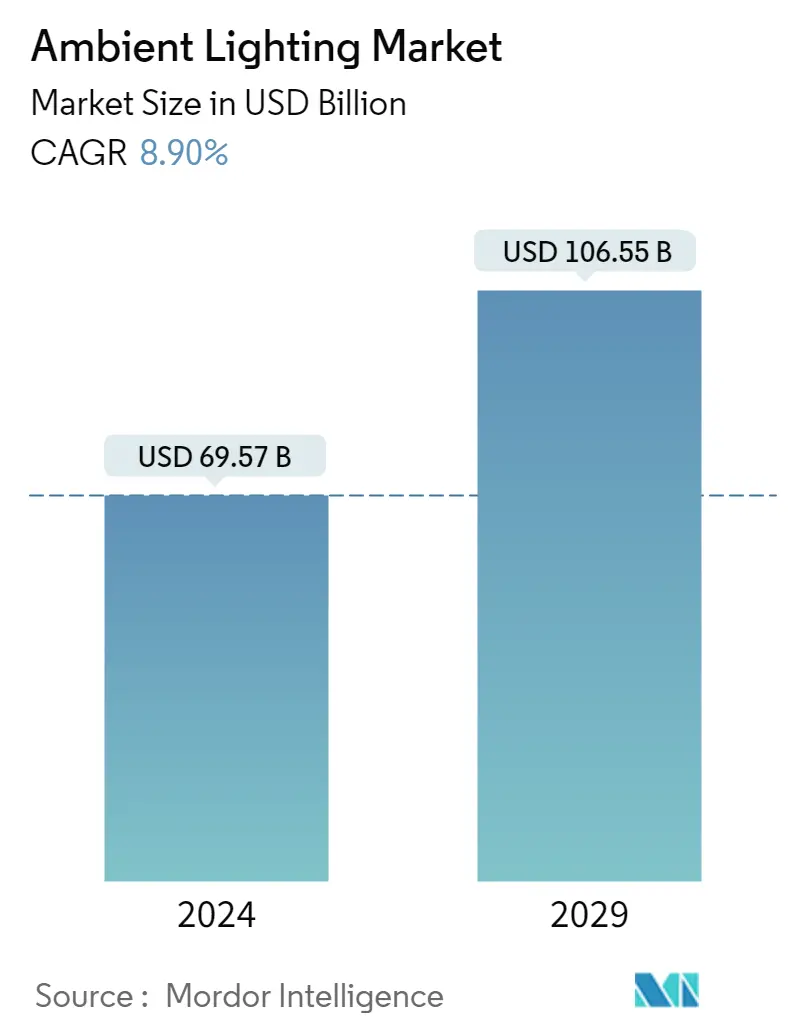

2024年环境照明市场规模预计为695.7亿美元,预计到2029年将达到1065.5亿美元,在预测期内(2024-2029年)复合年增长率为8.90%。

对舒适和创新照明解决方案的需求不断增长以及对节能解决方案的需求可能会为环境照明市场创造机会。与传统照明解决方案(例如白炽灯、卤素灯、紧凑型荧光灯 (CFL) 等)相比,LED 等节能灯泡的能耗通常减少约 25%-80%,使用寿命延长约 3-25 倍。

- 持续的技术发展,例如商业或住宅建筑中的智能照明系统、全球基础设施项目的增加以及消费者对更好的室内照明设计的偏好,有利于市场的增长。

- 此外,对全球气候变化的日益关注导致了各种有关能源效率的规则和法规的实施。由于产生过多的热量,白炽灯泡的效率越来越低,这使得这些解决方案成为更优选的选择,从而有助于环境照明市场的增长。

- 然而,用环境光取代传统系统会导致高昂的更换成本,并且是预测期内市场增长的阻碍因素之一。全球对 LED 照明解决方案的需求正在快速增长。随着智能LED解决方案的出现,LED的采用率预计将进一步提高,从而推动对环境照明的需求。

- 能源部估计,到 2025 年,LED A 型灯在已安装库存中的渗透率将达到 56%。因此,随着 LED 成本不断降低并功能不断增强,它们有望提供房主所需的更大便利性、舒适性、美观性和控制选项。

- 自COVID-19爆发以来,各企业在供应链上都面临着挑战。环境照明市场也不例外。由于生产LED的原材料很大一部分来自亚洲国家,3月和4月,该地区受到疫情的严重影响,该行业受到了较大影响。然而,由于各国对基于 LED 的能源效率解决方案的使用有严格的法规,预计全球 LED 需求的影响较小;然而,市场的互联解决方案可能增长缓慢。

环境照明市场趋势

LED 将占据重要的市场份额

- LED 照明系统在产生与冷阴极荧光灯 (CCFL) 和紧凑型荧光灯 (CFL) 发出的同等光强度时,所用能源最多可减少 50%。能源消耗的减少直接转化为每年减少超过7亿吨的二氧化碳排放。因此,预计 LED 在预测期内将完全取代 CFL 和 CCFL。预计这一因素将很快推动环境照明市场的发展。

- 此外,LED无紫外线辐射且呈中性,这使得它们更适合室内照明。此外,它们非常适合患有光反应性疾病的人。发光二极管发出的光线是安全的。

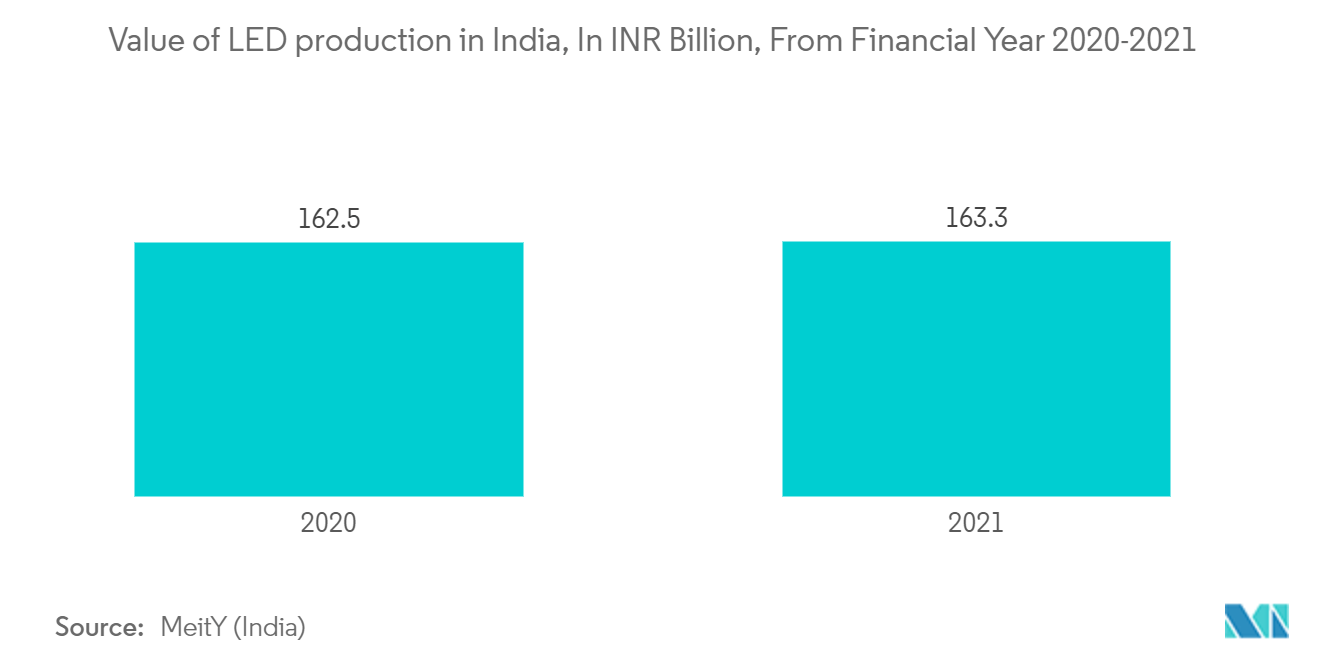

- 此外,LED照明市场主要受到LED灯所提供的优势特性的推动,例如更高的能源效率、更长的使用寿命、增强的物理强度、更小的尺寸、设计灵活性和环境友好性。据 MeitY(印度)统计,2021 财年印度 LED 产量约为 1,630 亿印度卢比(约合 21.9 亿美元)。统计数据显示,较上一财年增加了 1,625 亿印度卢比(约合 21.9 亿美元)。十亿)。

- 此外,LED 照明解决方案提供可调光控制,这一功能越来越多地在住宅区和商业建筑中采用。根据美国电气制造商协会 (NEMA) 旗下照明控制协会的说法,可调光 LED 的价格已降至与标准开关相当的水平。

- 上述所有因素预计将加速 LED 照明市场的发展,从而可能在预测期内创造对环境照明的需求。

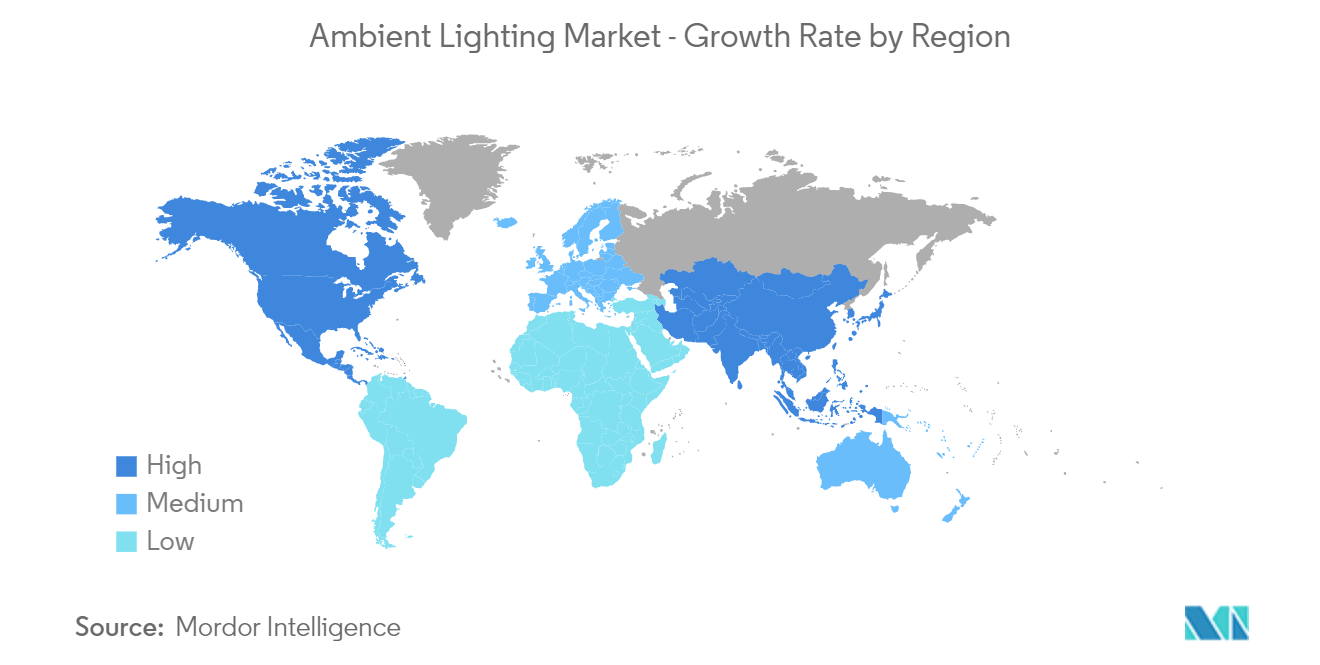

亚太地区将见证显着增长

- 由于中国和印度等新兴经济体的基础设施建设活动蓬勃发展,亚太地区正在经历最快的增长。

- 此外,各地区政府也致力于实施严格的能源效率法规和立法。因此,这进一步支持了该地区环境照明市场的增长。例如,印度政府的 Deen Dayal Upadhyay Gram Jyoti Yojana (DDUGJY) 和综合电力开发计划 (IPDS) 等举措已分别在农村和城市地区实施。

- 此外,印度预计将成为世界上第一个每年使用 LED 来满足所有照明需求的国家。如此大规模的实施将有助于环境照明市场的增长。上亿颗LED灯每年可节电67亿盏,避免高峰用电需求1,119.40兆瓦。 EESL 计划到 2024 年投资 800 亿印度卢比(约合 10.7 亿美元),在未来 4-5 年内覆盖印度农村地区。预计 EESL 将改造/安装超过 3000 万盏 LED 灯。在 SLNP 下,安得拉邦在安装 LED 灯方面处于领先地位,其次是拉贾斯坦邦和北方邦。

- 此外,这些灯也用于汽车照明系统。印度、中国、日本和韩国是拥有大部分汽车产量的主要国家,因此为汽车照明市场提供了增长机会。

- 该国快速的城市化进程和人们生活方式的改变也提高了LED照明在建筑行业的渗透率。兼容的尺寸和美观的外观吸引了高标准人群的注意,从而导致环境照明的采用显着增长。

环境照明行业概述

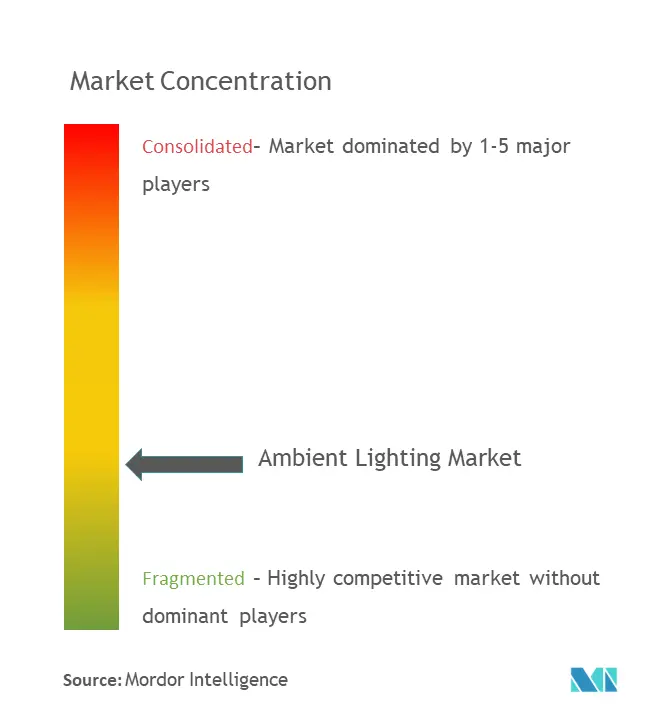

环境照明市场竞争激烈且分散。该市场的一些参与者包括 GE Lighting、Samsung Electronics Co. Ltd、Koninklijke Philips NV、OSRAM Licht AG、The Zumtobel Group、Wipro Consumer Care Lighting Ltd、Hafele America Co.、Acuity Brands Inc. 等。主要参与者在环境照明市场上提供基于先进技术的解决方案的竞争日益激烈,这使得他们越来越多地投资于研发。

2022 年 10 月,欧司朗和 TacoTek 宣布合作,通过提供薄型、无缝集成的三维照明结构,帮助彻底改变汽车内饰市场。两家公司开发了一款演示器,采用艾迈斯欧司朗的新型 RGB 侧视 OSIRE E5515 LED,该演示器采用 TactoTek 的 IMSE 技术,可以采用新型节省空间的设计集成到汽车内饰中。该 LED 在 20 mA 电流下的红色亮度性能为 1100 mcd,绿色亮度为 2600 mcd,蓝色亮度性能为 500 mcd。此外,还有深蓝色可供选择。

同样,2022 年 8 月,海福乐新加坡与 SIXiDES Asia 合作。海福乐新加坡借此机会宣布其新的照明和存储解决方案。超过 60 名室内设计师在聚会上获得了使用海福乐最新照明产品 LOOX LED 和储物系列 Kosmo 的独家初体验和培训。

环境照明市场领导者

-

Acuity Brands Inc.

-

OSRAM Licht AG

-

Koninklijke Philips NV

-

Samsung Electronics Co. Ltd

-

Eaton Corporation Inc.

- *免责声明:主要玩家排序不分先后

环境照明市场新闻

- 2022 年 3 月:Koninklijke Philips NV 通过 Azurion 系统推出了环境体验和 FlexVision 显示。 Flexvision 显示器的环境体验可以减少介入治疗期间患者的焦虑,提高患者工作人员的专业知识,并提高工作流程和生产力。据三星公司称,新系统使工作人员能够在患者到达和准备阶段调整房间内的环境照明和声音,以保持整体平静的感觉。该解决方案旨在分散患者的注意力、告知患者、教育患者并赋予患者权力,以最大程度地减少他们的焦虑,尤其是在治疗前。

- 2022 年 2 月:三星电子有限公司推出最新的 micro LED。作为三星最先进的显示器,Micro LED 可提供一流的图像质量。这一目标是通过 2500 万微米大小的发光二极管实现的,这些二极管单独产生颜色和光线,通过令人难以置信的鲜艳色彩、令人印象深刻的深度以及更高水平的对比度和清晰度创造身临其境的体验。在 CES 2022 上,该公司将推出三种不同尺寸的 micro LED:89'、101' 和 110'。 Micro LED 凭借 99.99% 的屏占比实现了沉浸式设计,提供极致性能。

环境照明行业细分

环境照明是世界各地使用的常见照明系统类型。这些照明具有低维护和运营成本以及无线控制带来的更高灵活性等特点。环境照明市场按产品(灯具和灯具、照明控制)、类型(表面安装灯、悬挂灯、轨道灯、条灯、嵌入式灯)、最终用户(住宅、酒店和零售、医疗保健、办公室)细分建筑、汽车)以及地理。上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 通过提供 | 灯和灯具 | 白炽灯 | |

| 卤素灯 | |||

| 荧光灯 | |||

| 发光二极管 (LED) | |||

| 照明控制 | |||

| 按类型 | 明装灯 | ||

| 轨道灯 | |||

| 灯带 | |||

| 悬浮光 | |||

| 嵌入式灯 | |||

| 其他类型 | |||

| 按最终用户 | 住宅 | ||

| 汽车 | |||

| 酒店业和零售业 | |||

| 卫生保健 | |||

| 其他最终用户(工业) | |||

| 按地理 | 北美 | 美国 | |

| 加拿大 | |||

| 欧洲 | 英国 | ||

| 德国 | |||

| 法国 | |||

| 欧洲其他地区 | |||

| 亚太地区 | 中国 | ||

| 日本 | |||

| 印度 | |||

| 亚太地区其他地区 | |||

| 世界其他地区 | 拉美 | ||

| 中东和非洲 | |||

环境照明市场研究常见问题解答

环境照明市场有多大?

环境照明市场规模预计到2024年将达到695.7亿美元,并以8.90%的复合年增长率增长,到2029年将达到1065.5亿美元。

目前环境照明市场规模有多大?

2024年,环境照明市场规模预计将达到695.7亿美元。

环境照明市场的主要参与者是谁?

Acuity Brands Inc.、OSRAM Licht AG、Koninklijke Philips NV、Samsung Electronics Co. Ltd、Eaton Corporation Inc. 是环境照明市场的主要运营公司。

环境照明市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的环境照明市场份额最大?

2024年,北美将占据环境照明市场最大的市场份额。

这个环境照明市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,环境照明市场规模估计为638.8亿美元。该报告涵盖了环境照明市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了环境照明市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

环境照明行业报告

Mordor Intelligence™ 行业报告创建的 2024 年环境照明市场份额、规模和收入增长率统计数据。环境照明分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。