非洲动物蛋白市场规模

| 研究期 | 2017 - 2029 | |

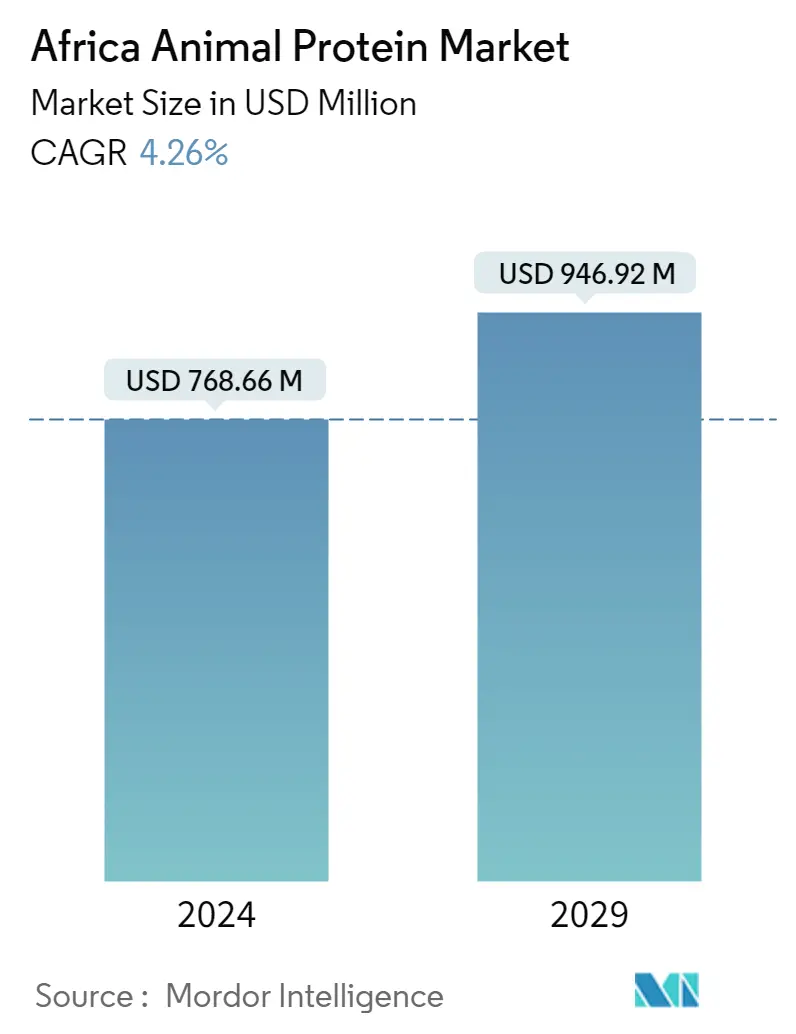

| 市场规模 (2024) | 0.8 十亿美元 | |

| 市场规模 (2029) | 1.01 十亿美元 | |

| 按最终用户划分的最大份额 | 食品和饮料 | |

| CAGR (2024 - 2029) | 4.26 % | |

| 按国家的最大份额 | 尼日利亚 | |

| 市场集中度 | 低的 | |

主要参与者 | ||

| ||

*免责声明:主要玩家排序不分先后 |

非洲动物蛋白市场分析

2024年非洲动物蛋白市场规模估计为7.6866亿美元,预计到2029年将达到9.4692亿美元,在预测期内(2024-2029年)复合年增长率为4.26%。

价格实惠且优质的产品不断涌入,推动了食品和饮料以及个人护理和化妆品领域的市场发展

- 从应用来看,到2022年,食品和饮料领域是该地区动物蛋白的主要终端用户领域。烘焙和零食细分市场占食品和饮料领域的主要销量份额,即27.14%和23.58%,分别在 2022 年实现。健康零食、冷冻零食需求不断增长,以及价格实惠且优质的自有品牌产品的涌入,推动了零食细分市场的增长。健康和保健趋势继续支持南非酸奶和其他冷冻零食产品的增长,因为明胶和乳清蛋白被认为营养丰富且有助于改善消化健康。因此,预计零食细分市场在预测期内的复合年增长率将达到 3.55%。

- 然而,个人护理领域在预测期内的复合年增长率将达到 5.95%,是最快的。美容诊所数量的增加、人均个人外表支出的增加、健全的监管框架以及不断增长的美容和化妆品市场推动了该地区对胶原蛋白成分的需求。

- 补充剂在市场上占据第二位。运动和功能营养细分市场是增长最快的细分市场,有助于补充剂的增长。预计在预测期内,按价值计算,复合年增长率将达到 4.05%。非洲消费者积极参与跑步和足球等运动。该地区有相当一部分消费者拥有健身房会员资格。例如,2020 年,南非约有 2,450 家健身俱乐部。健康和健身中心数量的增加对该细分市场的增长产生了积极影响。

尼日利亚和非洲其他地区等国家对富含蛋白质的食品的需求不断增长,吸引了细分市场的需求

- 非洲其他地区(包括埃塞俄比亚、肯尼亚、加纳、几内亚和科特迪瓦)在 2022 年动物蛋白市场上处于领先地位。从蛋白质类型来看,乳清蛋白在 2022 年占据市场主导地位,销量份额为 32.30%。市场需求最高的是以乳清蛋白为基础的功能性零食。这些国家的消费者越来越关注健康饮食,并且更喜欢基于乳清蛋白的饮食。他们选择零食棒、富含蛋白质的饼干等产品来满足他们的营养需求,从而促进该细分市场的增长。

- 然而,尼日利亚预计将成为动物蛋白增长最快的国家,预测期内复合年增长率为 6.94%。 2022 年,明胶是该国消耗最多的蛋白质,价值份额为 27%。明胶是一种易于消化的蛋白质,有助于体重管理并维持健康的免疫系统。这些好处促进了其在尼日利亚动物蛋白市场的需求。动物性明胶,特别是草饲牛肉明胶,在市场上占据主导地位,因为它不含转基因生物、杀虫剂、激素、抗生素或化学添加剂等危险污染物。

- 南非在非洲动物蛋白市场中占有较小份额。预计预测期内复合年增长率为 3.20%。在其他动物蛋白中,乳清蛋白成为该国的主要蛋白类型之一。它在补充剂领域有主要应用,特别是在运动营养细分领域,因为它是肌肉康复和锻炼前练习的理想选择。

非洲动物蛋白市场趋势

- 主要参与者更加关注非洲市场

- 女性就业率的增加带来了巨大的增长机会,推动了该领域的发展

- 功能饮料支持市场增长

- 早餐麦片中的高糖含量是该细分市场增长的主要威胁

- 流行酱料的缺货可能会阻碍该行业的增长

- 糖果产品的家庭消费增加提振市场

- 影响需求的乳制品替代品

- 老年人口数量不断增加,慢性病和残疾风险增加推动市场发展

- 技术适应正在推动行业发展

- 由于促销活动的增加,该行业正在蓬勃发展

- 健康零食的增长推动了该行业的发展

- 不断扩大的消费群可能有利于运动补充剂市场

- 动物饲料是一个欠发达的行业,具有高增长潜力

- 可支配收入的增加和城市化推动了需求

非洲动物蛋白产业概况

非洲动物蛋白市场较为分散,前五名企业占据11.97%。该市场的主要参与者包括 Fonterra Co-operative Group Limited、Hilmar Cheese Company Inc.、Kerry Group plc、Lactoprot Deutschland GmbH 和 Royal FrieslandCampina NV(按字母顺序排列)。

非洲动物蛋白市场领导者

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

Kerry Group plc

Lactoprot Deutschland GmbH

Royal FrieslandCampina N.V

Other important companies include Amesi Group, Prolactal.

*免责声明:主要玩家排序不分先后

非洲动物蛋白市场新闻

- 2021 年 2 月:Prolactal 推出 PRORGANIC,这是一种灵活的有机牛奶和乳清蛋白新系列。该系列的蛋白质可用于丰富有机乳制品,包括运动饮料、希腊式酸奶和软奶酪。

- 2021 年 2 月:FrieslandCampina Ingredients 与 Cayuga Milk Ingredients 合作生产 Refit 牛奶蛋白、MPI 90 和 MPC 85。

- 2020 年 4 月:FrieslandCampina Ingredients 推出了一种新型浓缩高蛋白运动凝胶概念,采用 Nutri Whey Isolate Clear 成分配制而成。高蛋白概念以方便的形式提供高达 15% 的蛋白质含量。据该公司介绍,该产品可提供相当于500毫升运动饮料的优质蛋白质。该公司设计的概念旨在推广其最近推出的 Nutri 乳清分离蛋白,并提高食品制造商对其应用的认识。

非洲动物蛋白市场报告 - 目录

1. 执行摘要和主要发现

2. 介绍

- 2.1 研究假设和市场定义

- 2.2 研究范围

- 2.3 研究方法论

3. 主要行业趋势

- 3.1 最终用户市场容量

- 3.1.1 婴儿食品和婴儿配方奶粉

- 3.1.2 面包店

- 3.1.3 饮料

- 3.1.4 早餐谷物

- 3.1.5 调味品/酱料

- 3.1.6 糖果点心

- 3.1.7 乳制品和乳制品替代产品

- 3.1.8 老年营养与医学营养

- 3.1.9 肉类/家禽/海鲜和肉类替代产品

- 3.1.10 RTE/RTC 食品

- 3.1.11 零食

- 3.1.12 运动/表现营养

- 3.1.13 动物饲料

- 3.1.14 个人护理和化妆品

- 3.2 蛋白质消费趋势

- 3.2.1 动物

- 3.3 生产趋势

- 3.3.1 动物

- 3.4 监管框架

- 3.4.1 南非

- 3.5 价值链和分销渠道分析

4. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

- 4.1 蛋白质类型

- 4.1.1 酪蛋白和酪蛋白酸盐

- 4.1.2 胶原

- 4.1.3 鸡蛋蛋白

- 4.1.4 明胶

- 4.1.5 昆虫蛋白

- 4.1.6 牛奶蛋白

- 4.1.7 乳清蛋白

- 4.1.8 其他动物蛋白

- 4.2 最终用户

- 4.2.1 动物饲料

- 4.2.2 食品和饮料

- 4.2.2.1 按子最终用户

- 4.2.2.1.1 面包店

- 4.2.2.1.2 饮料

- 4.2.2.1.3 早餐谷物

- 4.2.2.1.4 调味品/酱料

- 4.2.2.1.5 糖果

- 4.2.2.1.6 乳制品和乳制品替代产品

- 4.2.2.1.7 RTE/RTC 食品

- 4.2.2.1.8 零食

- 4.2.3 个人护理和化妆品

- 4.2.4 补充剂

- 4.2.4.1 按子最终用户

- 4.2.4.1.1 婴儿食品和婴儿配方奶粉

- 4.2.4.1.2 老年营养与医学营养

- 4.2.4.1.3 运动/表现营养

- 4.3 国家

- 4.3.1 尼日利亚

- 4.3.2 南非

- 4.3.3 非洲其他地区

5. 竞争格局

- 5.1 关键战略举措

- 5.2 市场份额分析

- 5.3 公司概况

- 5.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 5.4.1 Amesi Group

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Hilmar Cheese Company Inc.

- 5.4.4 Kerry Group plc

- 5.4.5 Lactoprot Deutschland GmbH

- 5.4.6 Prolactal

- 5.4.7 Royal FrieslandCampina N.V

6. 蛋白质原料行业首席执行官面临的关键战略问题

7. 附录

- 7.1 全球概况

- 7.1.1 概述

- 7.1.2 波特的五力框架

- 7.1.3 全球价值链分析

- 7.1.4 市场动态 (DRO)

- 7.2 来源和参考文献

- 7.3 表格和图表清单

- 7.4 主要见解

- 7.5 数据包

- 7.6 专业术语

非洲动物蛋白行业细分

酪蛋白和酪蛋白酸盐、胶原蛋白、鸡蛋蛋白、明胶、昆虫蛋白、牛奶蛋白、乳清蛋白按蛋白质类型细分。最终用户将动物饲料、食品和饮料、个人护理和化妆品、补充剂作为细分市场。尼日利亚、南非按国家/地区划分为细分市场。

- 从应用来看,到2022年,食品和饮料领域是该地区动物蛋白的主要终端用户领域。烘焙和零食细分市场占食品和饮料领域的主要销量份额,即27.14%和23.58%,分别在 2022 年实现。健康零食、冷冻零食需求不断增长,以及价格实惠且优质的自有品牌产品的涌入,推动了零食细分市场的增长。健康和保健趋势继续支持南非酸奶和其他冷冻零食产品的增长,因为明胶和乳清蛋白被认为营养丰富且有助于改善消化健康。因此,预计零食细分市场在预测期内的复合年增长率将达到 3.55%。

- 然而,个人护理领域在预测期内的复合年增长率将达到 5.95%,是最快的。美容诊所数量的增加、人均个人外表支出的增加、健全的监管框架以及不断增长的美容和化妆品市场推动了该地区对胶原蛋白成分的需求。

- 补充剂在市场上占据第二位。运动和功能营养细分市场是增长最快的细分市场,有助于补充剂的增长。预计在预测期内,按价值计算,复合年增长率将达到 4.05%。非洲消费者积极参与跑步和足球等运动。该地区有相当一部分消费者拥有健身房会员资格。例如,2020 年,南非约有 2,450 家健身俱乐部。健康和健身中心数量的增加对该细分市场的增长产生了积极影响。

| 酪蛋白和酪蛋白酸盐 |

| 胶原 |

| 鸡蛋蛋白 |

| 明胶 |

| 昆虫蛋白 |

| 牛奶蛋白 |

| 乳清蛋白 |

| 其他动物蛋白 |

| 动物饲料 | ||

| 食品和饮料 | 按子最终用户 | 面包店 |

| 饮料 | ||

| 早餐谷物 | ||

| 调味品/酱料 | ||

| 糖果 | ||

| 乳制品和乳制品替代产品 | ||

| RTE/RTC 食品 | ||

| 零食 | ||

| 个人护理和化妆品 | ||

| 补充剂 | 按子最终用户 | 婴儿食品和婴儿配方奶粉 |

| 老年营养与医学营养 | ||

| 运动/表现营养 | ||

| 尼日利亚 |

| 南非 |

| 非洲其他地区 |

| 蛋白质类型 | 酪蛋白和酪蛋白酸盐 | ||

| 胶原 | |||

| 鸡蛋蛋白 | |||

| 明胶 | |||

| 昆虫蛋白 | |||

| 牛奶蛋白 | |||

| 乳清蛋白 | |||

| 其他动物蛋白 | |||

| 最终用户 | 动物饲料 | ||

| 食品和饮料 | 按子最终用户 | 面包店 | |

| 饮料 | |||

| 早餐谷物 | |||

| 调味品/酱料 | |||

| 糖果 | |||

| 乳制品和乳制品替代产品 | |||

| RTE/RTC 食品 | |||

| 零食 | |||

| 个人护理和化妆品 | |||

| 补充剂 | 按子最终用户 | 婴儿食品和婴儿配方奶粉 | |

| 老年营养与医学营养 | |||

| 运动/表现营养 | |||

| 国家 | 尼日利亚 | ||

| 南非 | |||

| 非洲其他地区 | |||

市场定义

- 最终用户 - 蛋白质原料市场以 B2B 方式运营。食品、饮料、补充剂、动物饲料以及个人护理和化妆品制造商被视为所研究市场的最终消费者。该范围不包括购买液体/乳清粉用于粘合剂或增稠剂或其他非蛋白质应用的制造商。

- 渗透率 - 渗透率定义为蛋白质强化最终用户市场容量占最终用户市场总体容量的百分比。

- 平均蛋白质含量 - 平均蛋白质含量是本报告范围内考虑的所有最终用户公司生产的每 100 克产品中的平均蛋白质含量。

- 最终用户市场容量 - 最终用户市场容量是指该国家或地区所有类型和形式的最终用户产品的综合容量。

研究方法

Mordor Intelligence在所有报告中都遵循四步方法。

- 步骤1:识别关键变量: 从一组相关变量和因素中,基于桌面研究和文献综述,选择与特定产品细分和国家相关的可量化关键变量(行业和外部);以及主要专家输入。这些变量进一步通过回归建模(如有必要)进行确认。

- 步骤2:建立市场模型: 为了建立一个强大的预测方法,将在第1步中确定的变量和因素与可用的历史市场数字进行测试。通过迭代过程,设置了市场预测所需的变量,并且该模型是基于这些变量构建的。

- 步骤3:验证和完成: 在这一重要步骤中,通过对所研究市场的广泛初级研究专家网络,验证了所有市场数字,变量和分析师呼叫。受访者被选中跨级别和功能,以产生所研究市场的整体画面。

- 步骤4:研究产出: 辛迪加报告,定制咨询任务,数据库和订阅平台。