Phân tích thị trường nhựa Việt Nam

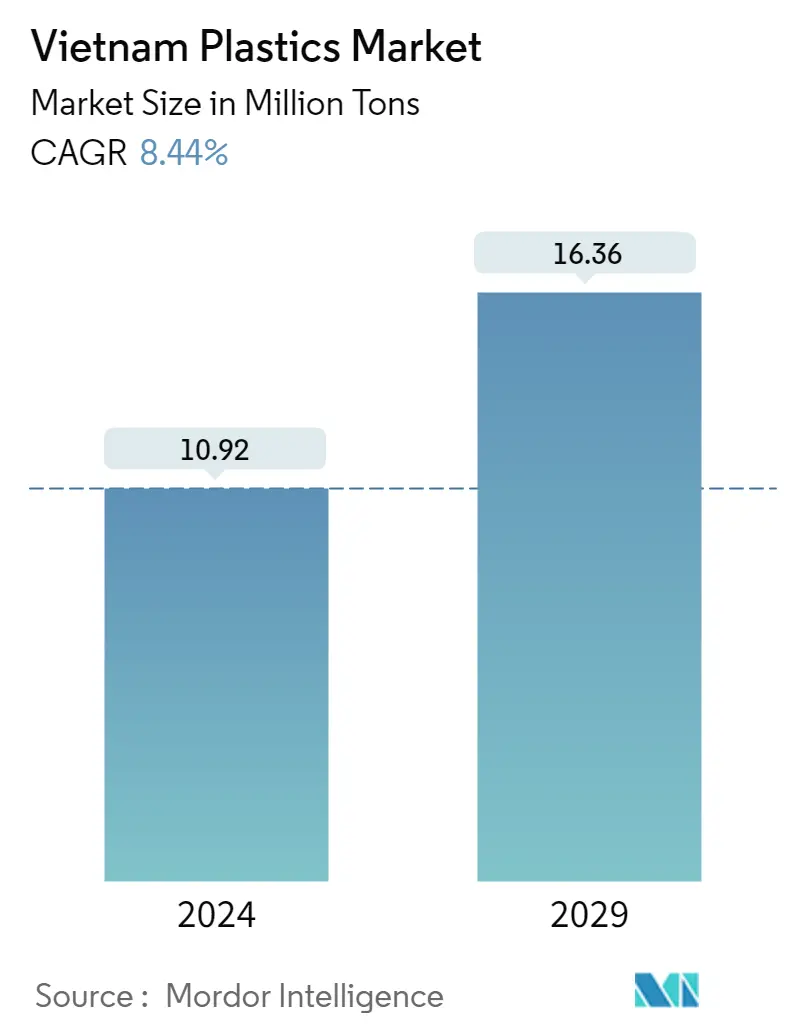

Quy mô Thị trường Nhựa Việt Nam ước tính đạt 10,92 triệu tấn vào năm 2024 và dự kiến sẽ đạt 16,36 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 8,44% trong giai đoạn dự báo (2024-2029).

Đại dịch Covid-19 ảnh hưởng tiêu cực đến thị trường Việt Nam. Tuy nhiên, với việc tiếp tục hoạt động trong các ngành công nghiệp lớn dành cho người dùng cuối, thị trường ước tính đã đạt đến mức trước đại dịch.

- Trong ngắn hạn, nhu cầu ngày càng tăng của ngành xây dựng dự kiến sẽ thúc đẩy tăng trưởng thị trường.

- Việc phụ thuộc quá nhiều vào nhập khẩu nguyên liệu thô và nhựa thành phẩm dự kiến sẽ cản trở sự tăng trưởng của thị trường.

- Sự gia tăng đầu tư nước ngoài dự kiến sẽ mang lại nhiều cơ hội khác nhau cho sự tăng trưởng của thị trường.

Xu hướng thị trường nhựa Việt Nam

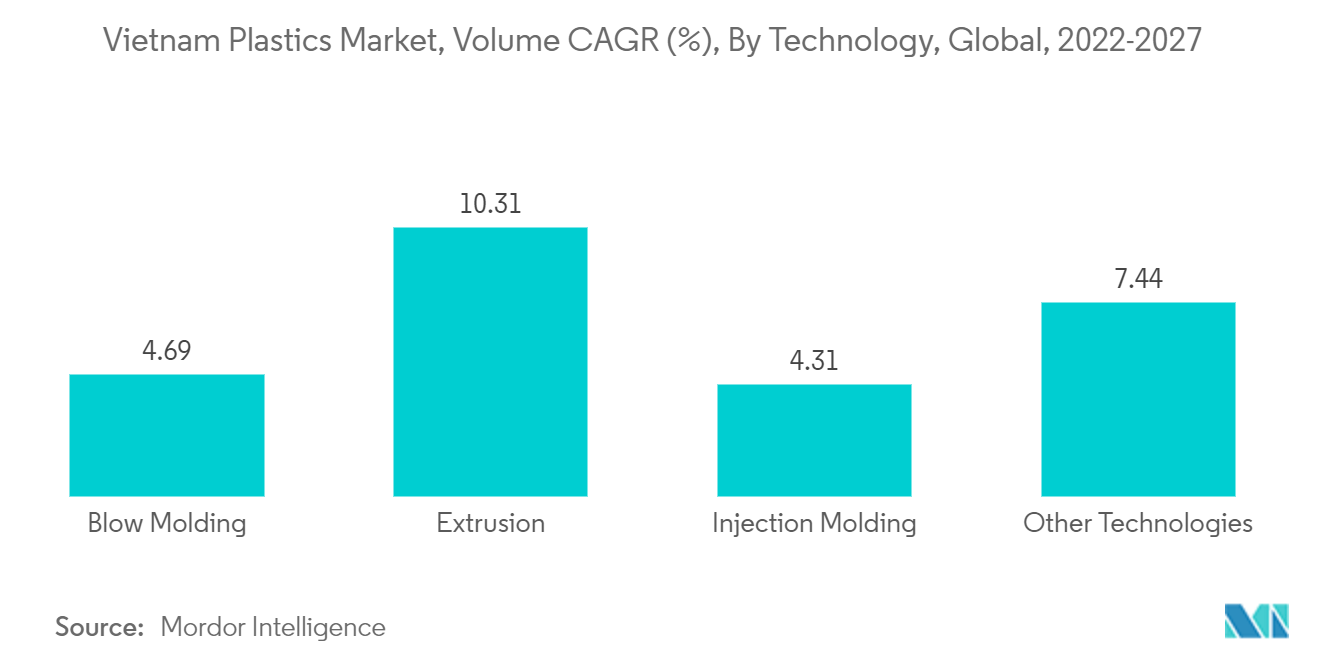

Công nghệ ép đùn để chiếm lĩnh thị trường

- Tại Việt Nam, công nghệ ép đùn được sử dụng để sản xuất các sản phẩm như ống nhựa PVC, PE, ống nhôm và nhựa, sợi, cửa nhựa PVC, khung, tấm lợp, tấm ốp tường. Quá trình ép đùn đòi hỏi chi phí sản xuất thấp hơn và thời gian thiết lập nhanh hơn. Tuy nhiên, nó cung cấp độ chính xác ở mức trung bình và hầu như phù hợp với các bộ phận có mặt cắt đồng nhất và không phức tạp.

- Công nghệ này được sử dụng chủ yếu trong hoạt động xây dựng, sản phẩm chính bao gồm ống nhựa PVC, HDPE, PPR, thanh profile, cửa nhựa và cửa sổ, panel và đồ nội thất.

- Theo kế hoạch phát triển ngành nhựa đến năm 2020, ngành nhựa sẽ được cơ cấu lại theo hướng giảm tỷ trọng nhựa bao bì, nhựa tiêu dùng và tăng tỷ trọng nhựa xây dựng, nhựa kỹ thuật.

- Phân khúc nhựa xây dựng của Việt Nam chiếm khoảng 1/4 tổng ngành nhựa. Lĩnh vực xây dựng và bất động sản phát triển đang thúc đẩy nhu cầu về sản phẩm nhựa xây dựng.

- Ngoài ra, chính phủ nước này đặt mục tiêu xây dựng một triệu ngôi nhà giá rẻ tại hơn 350 khu công nghiệp. Các dự án phát triển cơ sở hạ tầng này và số lượng nhà máy được lắp đặt ngày càng tăng đang làm tăng mạnh nhu cầu về nhựa xây dựng và nhựa kỹ thuật trong nước.

- Vào tháng 4 năm 2022, một trong những doanh nghiệp bao bì PET hàng đầu tại Việt Nam, Công ty Cổ phần Công nghiệp - Dịch vụ - Thương mại Ngọc Nghĩa (NN), đã được mua lại bởi Indorama Ventures Public Company Limited (IVL), một công ty hóa chất bền vững toàn cầu. Việc mua lại sẽ củng cố vị thế thị trường của IVL khi công ty mở rộng việc cung cấp sản phẩm PET tích hợp cho các khách hàng đa quốc gia quan trọng trên khắp cả nước.

- Vào tháng 9 năm 2022, công ty nước giải khát The Coca-Cola có trụ sở tại Hoa Kỳ đã giới thiệu chai nhựa tái chế hoàn toàn tại Việt Nam. Công ty tuyên bố đáp ứng cả quy định của Việt Nam và tiêu chuẩn quốc tế về bao bì rPET cấp thực phẩm.

- Dựa trên các khía cạnh đã nói ở trên, công nghệ ép đùn dự kiến sẽ chiếm lĩnh thị trường.

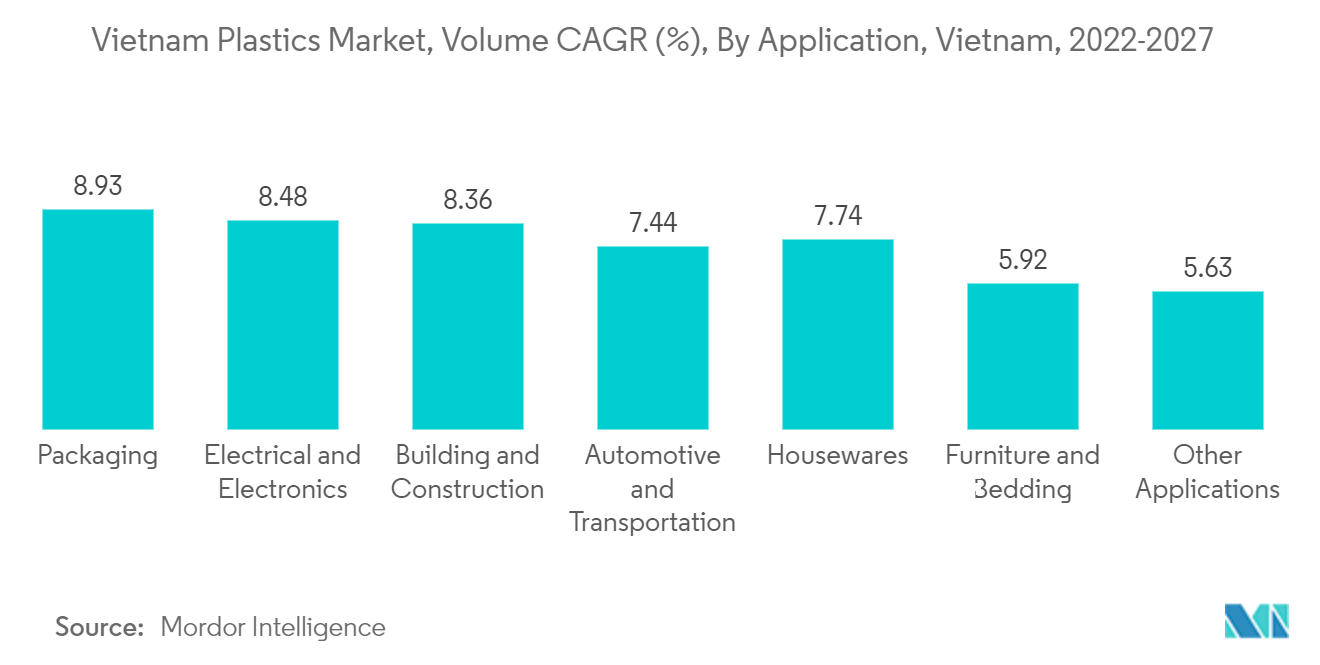

Phân khúc bao bì để chiếm lĩnh thị trường

- Bao bì chiếm thị phần lớn nhất trên thị trường nhựa Việt Nam. Các yếu tố như trọng lượng nhẹ, khả năng chịu nhiệt, hóa chất và ăn mòn khiến nhựa trở thành lựa chọn khả thi cho mục đích đóng gói tại thị trường Việt Nam.

- Trong ngành bao bì, nhựa được sử dụng làm bao bì chăm sóc sức khỏe, bao bì thực phẩm và đồ uống, hàng tiêu dùng đóng gói, bao bì tiêu dùng và chăm sóc cá nhân, cũng như trong nhà và vườn.

- Polyethylene terephthalate (PET) là một trong những loại nhựa được sử dụng chủ yếu cho mục đích đóng gói, chủ yếu là trong ngành thực phẩm và đồ uống. Tính di động, thiết kế linh hoạt, dễ làm sạch, trọng lượng nhẹ và khả năng chống ẩm là một số đặc tính của PET khiến chúng phù hợp cho mục đích đóng gói.

- Ngoài ra, nguy cơ xử lý thấp, độc tính thấp, không có Bisphenol A (BPA) và kim loại nặng có lợi cho thị trường PET cho ngành đóng gói thực phẩm.

- Với tốc độ tăng trưởng từ 15% đến 20% trong những năm tới, ngành bao bì là một trong những ngành tăng trưởng nhanh nhất Việt Nam. Hơn 900 nhà máy hiện đang hoạt động trong lĩnh vực này, với khoảng 70% trong số đó nằm ở khu vực phía Nam, chủ yếu ở Thành phố Hồ Chí Minh, Bình Dương và Đồng Nai.

- Tháng 3/2022, Tetra Pak, công ty FB nổi tiếng, với khoản đầu tư thêm 5,9 triệu USD vào nhà máy sản xuất vật liệu đóng gói trị giá 141,2 triệu USD tại tỉnh Bình Dương, đã chứng tỏ niềm tin vào Việt Nam. Để đáp ứng nhu cầu ngày càng tăng về bao bì vô trùng tại Việt Nam và các thị trường khu vực khác, khoản đầu tư bổ sung sẽ tăng sản lượng hàng năm của nhà máy từ 11,5 tỷ bao bì hiện tại lên 16,5 tỷ bao bì.

- Như vậy, dựa trên các khía cạnh nêu trên, phân khúc bao bì được dự đoán sẽ chiếm ưu thế trên thị trường.

Tổng quan ngành nhựa Việt Nam

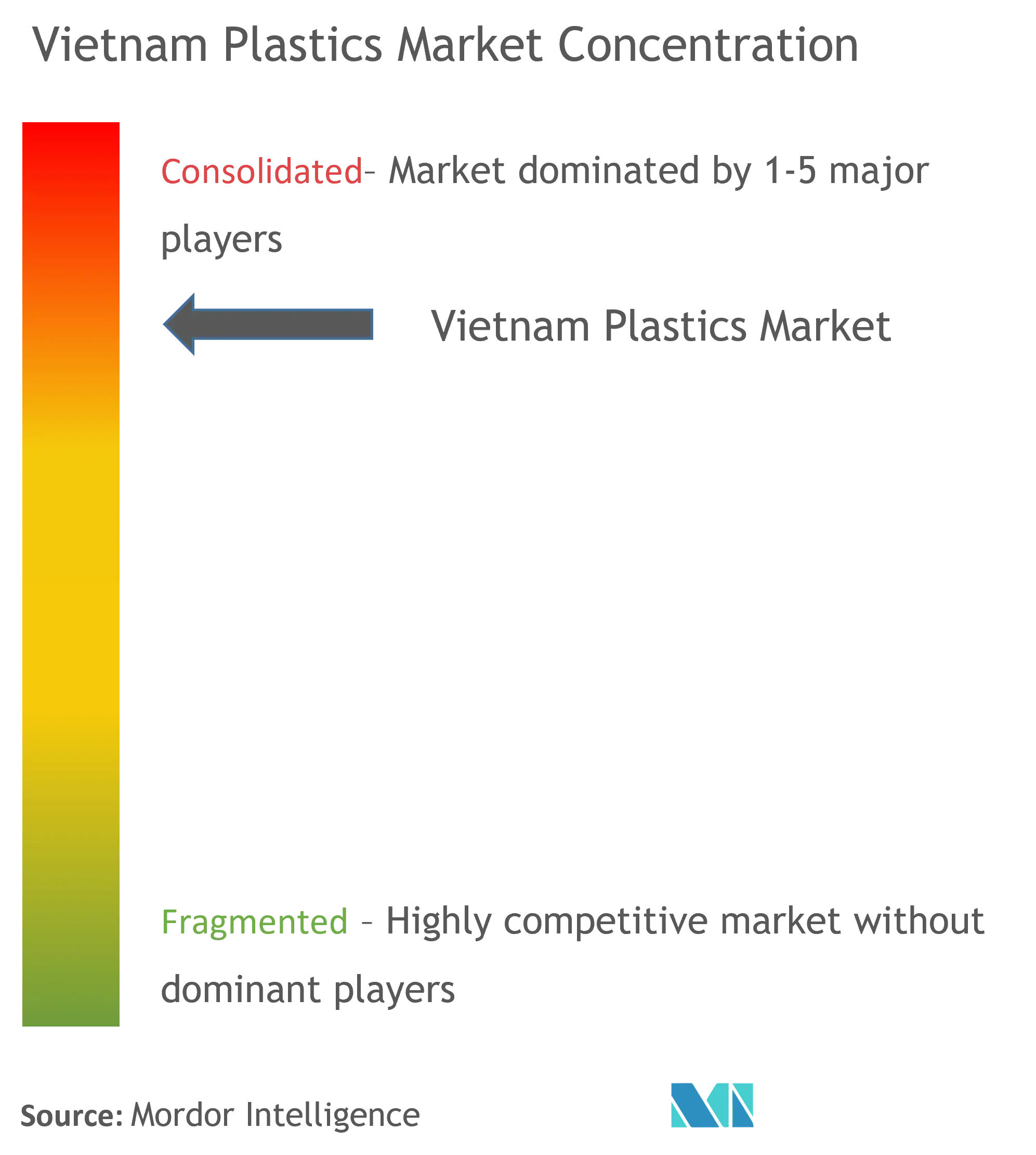

Thị trường nhựa Việt Nam là thị trường hợp nhất với số lượng doanh nghiệp tham gia sản xuất hạt nhựa còn hạn chế. Một số công ty chủ chốt trên thị trường bao gồm Viễn Đông New Century, Nhà máy lọc hóa dầu Nghi Sơn (NSRP), Hyosung Chemicals, Billion Industrial Holdings Limited và SCG Chemicals Public Company Limited (TPC VINA), trong số những công ty khác (không theo bất kỳ thứ tự cụ thể nào). ).

Dẫn đầu thị trường nhựa Việt Nam

Far Eastern New Century

Hyosung Chemicals

Nghi Son Refinery and Petrochemical (NSRP)

Billion Industrial Holdings Limited

SCG Chemicals Public Company Limited (TPC VINA)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhựa Việt Nam

- Vào tháng 9 năm 2022, Billion Industrial Holdings Limited công bố mở rộng cơ sở sản xuất chip chai polyester tại Việt Nam. Cơ sở sản xuất này sẽ có công suất sản xuất 300.000 tấn nhựa polyethylene terephthalate.

- Vào tháng 8 năm 2022, Công ty TNHH Hóa chất SCG công bố khoản đầu tư 22,7 triệu USD vào AJ Plastproject để sản xuất polyethylene terephthalate (BOPET) định hướng hai trục tại Việt Nam. Dự án BOPET sẽ thúc đẩy danh mục sản phẩm của công ty với một sản phẩm giá trị gia tăng được thiết kế để đáp ứng nhu cầu ngày càng tăng của người tiêu dùng.

Phân khúc ngành nhựa Việt Nam

Nhựa là một loại vật liệu tổng hợp hoặc bán tổng hợp có chứa polyme làm thành phần chính. Nhựa có thể được đúc, ép đùn hoặc ép thành các vật thể rắn có hình dạng khác nhau do tính dẻo của chúng. Khả năng thích ứng này, cùng với nhiều đặc tính khác, chẳng hạn như nhẹ, bền, linh hoạt và chi phí sản xuất thấp, đã dẫn đến việc chúng được sử dụng rộng rãi. Thị trường nhựa Việt Nam được phân chia theo chủng loại, công nghệ và ứng dụng. Theo loại, thị trường được phân thành nhựa truyền thống, nhựa kỹ thuật và nhựa sinh học. Theo công nghệ, thị trường được phân chia thành đúc thổi, ép đùn, ép phun và các công nghệ khác. Theo ứng dụng, thị trường được phân chia thành bao bì, điện và điện tử, xây dựng, ô tô và vận tải, đồ gia dụng, đồ nội thất và giường ngủ, cũng như các ứng dụng khác. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở khối lượng (kg).

| Nhựa truyền thống | Polyetylen |

| Polypropylen | |

| Polystyrene | |

| Polyvinyl clorua | |

| Nhựa kỹ thuật | Polyurethane |

| Fluoropolyme | |

| Polyamit | |

| Polycarbonate | |

| Chất đồng trùng hợp Styren (ABS và SAN) | |

| Polyester nhiệt dẻo | |

| Nhựa kỹ thuật khác | |

| Nhựa sinh học |

| Đúc thổi |

| Phun ra |

| ép phun |

| Công nghệ khác |

| Bao bì |

| Điện và điện tử |

| Xây dựng và xây dựng |

| Ô tô và Vận tải |

| Đồ gia dụng |

| Đồ nội thất và giường ngủ |

| Ứng dụng khác |

| Kiểu | Nhựa truyền thống | Polyetylen |

| Polypropylen | ||

| Polystyrene | ||

| Polyvinyl clorua | ||

| Nhựa kỹ thuật | Polyurethane | |

| Fluoropolyme | ||

| Polyamit | ||

| Polycarbonate | ||

| Chất đồng trùng hợp Styren (ABS và SAN) | ||

| Polyester nhiệt dẻo | ||

| Nhựa kỹ thuật khác | ||

| Nhựa sinh học | ||

| Công nghệ | Đúc thổi | |

| Phun ra | ||

| ép phun | ||

| Công nghệ khác | ||

| Ứng dụng | Bao bì | |

| Điện và điện tử | ||

| Xây dựng và xây dựng | ||

| Ô tô và Vận tải | ||

| Đồ gia dụng | ||

| Đồ nội thất và giường ngủ | ||

| Ứng dụng khác | ||

Câu hỏi thường gặp về nghiên cứu thị trường nhựa Việt Nam

Thị trường Nhựa Việt Nam lớn đến mức nào?

Quy mô Thị trường Nhựa Việt Nam dự kiến sẽ đạt 10,92 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,44% để đạt 16,36 triệu tấn vào năm 2029.

Quy mô thị trường nhựa Việt Nam hiện nay như thế nào?

Năm 2024, quy mô Thị trường Nhựa Việt Nam dự kiến đạt 10,92 triệu tấn.

Ai là người chơi chính trong thị trường nhựa Việt Nam?

Far Eastern New Century, Hyosung Chemicals, Nghi Son Refinery and Petrochemical (NSRP), Billion Industrial Holdings Limited, SCG Chemicals Public Company Limited (TPC VINA) là những công ty lớn hoạt động tại Thị trường Nhựa Việt Nam.

Thị trường Nhựa Việt Nam này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Nhựa Việt Nam ước đạt 10,07 triệu tấn. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Nhựa Việt Nam trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhựa Việt Nam trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành nhựa Việt Nam

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Nhựa Việt Nam năm 2024, do Mordor Intelligence™ Industry Report thực hiện. Phân tích Nhựa Việt Nam bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.