Phân tích thị trường nhôm Việt Nam

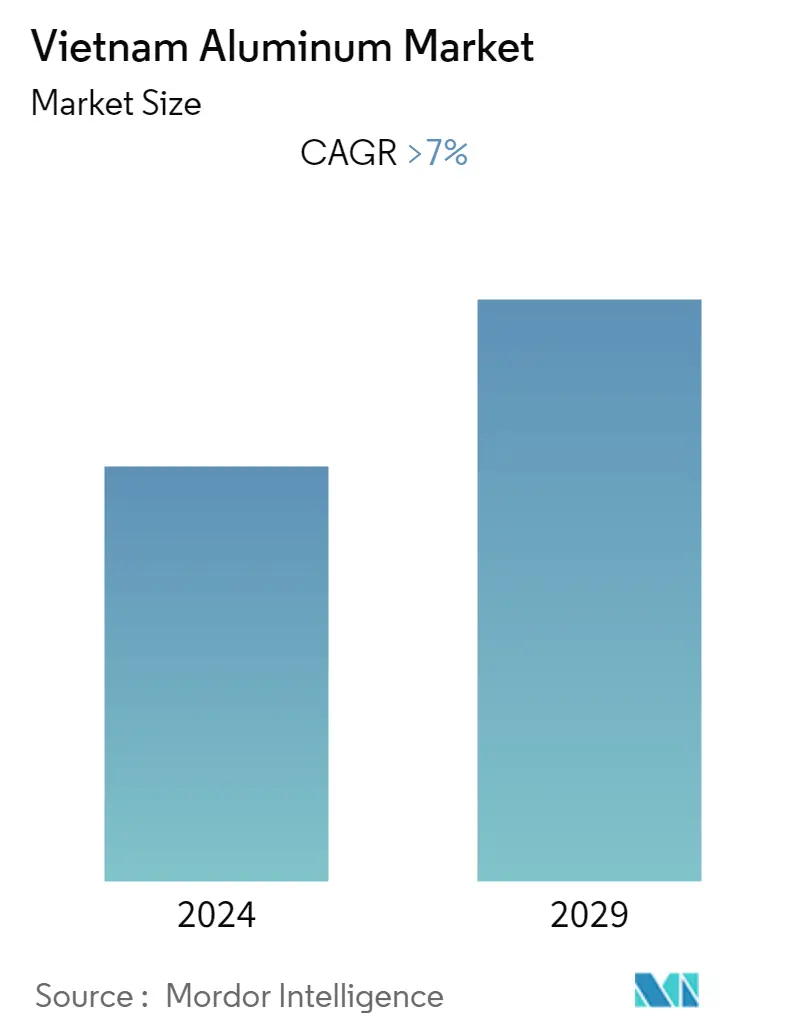

Thị trường nhôm Việt Nam ước tính sẽ đạt tốc độ CAGR trên 7% trong giai đoạn dự báo.

Thời đại COVID-19 tác động tiêu cực đến thị trường. Vào năm 2020, các đợt đóng cửa trên diện rộng, đóng cửa nhà máy tạm thời và các biện pháp trừng phạt thương mại đã gây ra sự gián đoạn đáng kể trong mạng lưới chuỗi cung ứng toàn cầu. Tuy nhiên, thị trường đã tăng trưởng dần dần do các hạn chế được dỡ bỏ và do đó có khả năng sẽ tiếp tục quỹ đạo tăng trưởng này trong giai đoạn dự báo.

- Các yếu tố như nhu cầu ngày càng tăng của ngành xây dựng và sự mở rộng của ngành ô tô đang thúc đẩy tăng trưởng thị trường.

- Doanh thu giảm giá từ các dự án bauxite-alumina đang đóng vai trò hạn chế sự tăng trưởng của thị trường.

- Nhận thức ngày càng tăng về việc sử dụng nhôm tái chế có thể đóng vai trò là cơ hội trong giai đoạn dự báo.

Xu hướng thị trường nhôm Việt Nam

Tăng trưởng từ ngành Xây dựng và Xây dựng

- Nhôm là kim loại được sử dụng rộng rãi thứ hai trong ngành xây dựng và xây dựng. Nó được sử dụng rộng rãi trong cửa sổ, tường rèm, tấm lợp và tấm ốp, tấm che nắng, tấm pin mặt trời, lan can, kệ và các cấu trúc tạm thời khác do trọng lượng nhẹ và khả năng chống ăn mòn.

- Kể từ thời kỳ COVID-19, ngành xây dựng Việt Nam là một trong những ngành có hoạt động tốt nhất ở khu vực Châu Á - Thái Bình Dương. Với sự gia tăng vượt bậc của bất động sản công nghiệp trong và sau đại dịch, nhiều nhà đầu tư mới, bao gồm cả các chủ đầu tư trong nước, đã lựa chọn tham gia thị trường.

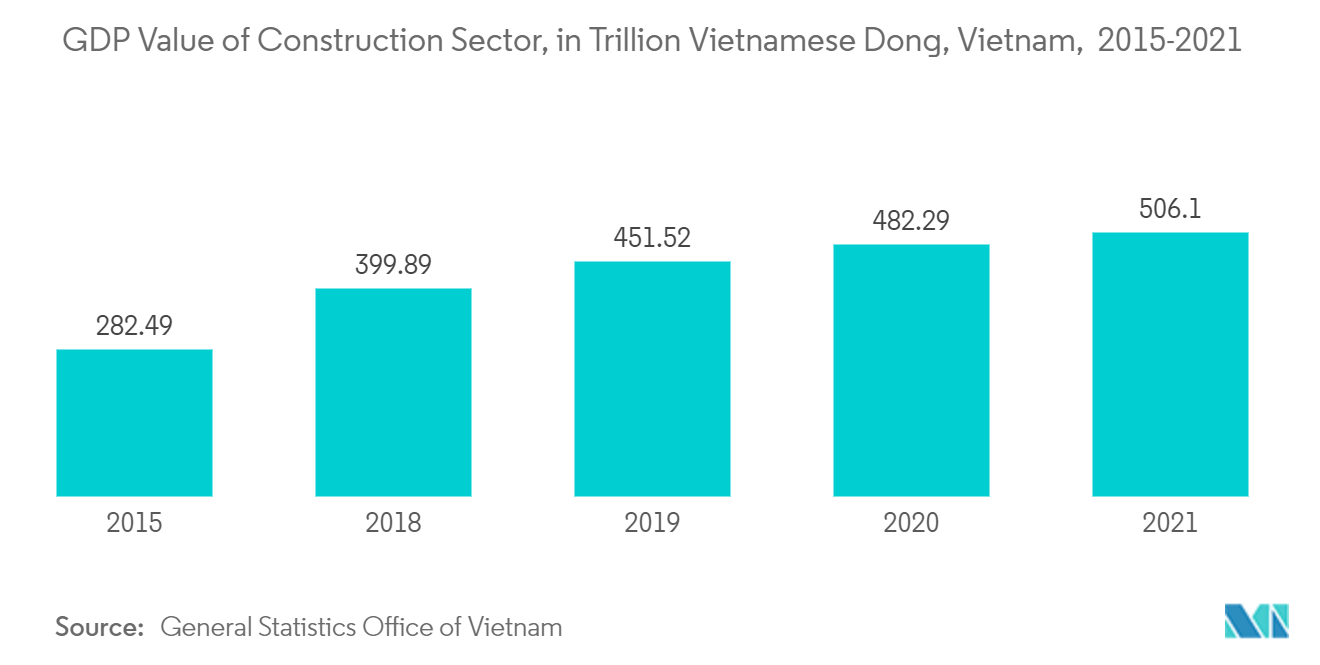

- Theo Tổng cục Thống kê Việt Nam, ngành xây dựng đóng góp đáng kể vào GDP cả nước với khoảng 38,26% tổng mức đóng góp. Tốc độ tăng trưởng GDP của Việt Nam ước đạt khoảng 8,8% vào năm 2022.

- Bộ Xây dựng cho biết, ngành xây dựng nước này đạt tốc độ tăng trưởng khoảng 8,5% trong năm 2022, góp phần đưa tốc độ tăng trưởng chung của nền kinh tế vượt kế hoạch 6-6,5% mà Chính phủ đề ra.

- Trong công bố mới đây, Bộ Xây dựng Việt Nam cũng cho biết, UBND TP Hạ Long, tỉnh Quảng Ninh đã khởi công xây dựng dự án nhà ở xã hội với gần 1.000 căn hộ tại phường Hồng Hải và phường Cao Thắng của TP Hạ Long vào đầu năm nay. Tháng 11 năm 2022.

- Tổng mức đầu tư vào dự án dự kiến khoảng 1,3 nghìn tỷ đồng (52,3 triệu USD), dự kiến hoàn thành vào quý 1 năm 2026. Sau khi hoàn thành, dự án hướng tới mục tiêu cung cấp nơi ở cho hơn 3.880 nhân viên và cư dân có thu nhập thấp.

- Theo Bộ, 63 dự án thương mại đã được hoàn thành vào năm 2022, với gần 15.000 căn hộ được xây dựng trong khu vực được bảo hiểm. Ngược lại, số dự án nhà ở thương mại chưa hoàn thành và đang triển khai nhiều hơn bao giờ hết, tổng cộng khoảng 1.102 dự án (302.616 căn hộ) trong cùng năm, trong khi 104 dự án bổ sung được đồng thời phê duyệt đầu tư.

- Do vai trò quan trọng của nhôm trong ngành và số lượng dự án xây dựng ngày càng tăng, các khoản đầu tư này từ các công ty trong và ngoài nước được dự đoán sẽ làm tăng nhu cầu về nhôm trong thời kỳ dự báo.

Công nghiệp ô tô chiếm lĩnh thị trường

- Khi ngành công nghiệp ô tô ngày càng tập trung nhiều hơn vào hiệu quả sử dụng nhiên liệu, giảm lượng khí thải CO2 và tính linh hoạt trong thiết kế, nhôm ngày càng đóng vai trò quan trọng trong các phương tiện hiện đại. Việc sử dụng nhôm làm giảm trọng lượng tổng thể của ô tô vài kg ở nhiều khu vực khác nhau.

- Nhiều bộ phận của ô tô, bao gồm bộ tản nhiệt, bánh xe, bộ phận treo, thanh cản, thân truyền động, khối xi lanh động cơ và các bộ phận thân xe như mui xe, cửa và thậm chí cả khung, đều được làm bằng nhôm. Nó đang giúp thị trường nhôm tăng trưởng theo cấp số nhân.

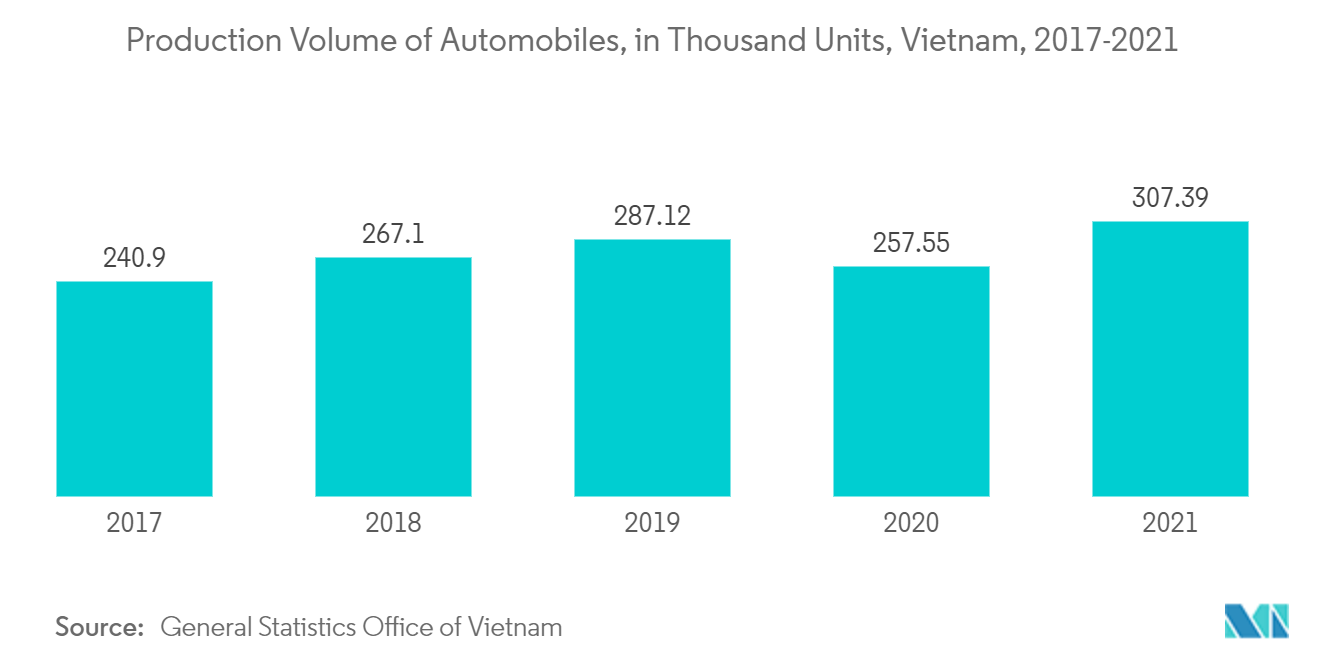

- Theo Hiệp hội các nhà sản xuất ô tô Việt Nam, tổng số lượng ô tô được sản xuất trong nước là 17.314 chiếc, trong đó nổi bật là xe du lịch (14.036 chiếc), tiếp theo là xe thương mại (3.174 chiếc) và xe chuyên dụng (104 chiếc)..

- Hơn nữa, năm 2022, thị trường ô tô du lịch tại Việt Nam ước tính sẽ tạo ra doanh thu 6.332,8 triệu USD. Ô tô có thể sẽ tăng trưởng với tốc độ CAGR 1,64%, mang lại giá trị thị trường là 6.757,8 triệu USD trong ba năm tới.

- Hiệp hội các nhà sản xuất ô tô Việt Nam (VAMA) cũng đề xuất Chiến lược phát triển ô tô quốc gia (2021-2050) thúc đẩy sản xuất và tăng cường sử dụng phương tiện điện tử. Số lượng xe điện sẽ tăng đáng kể từ năm 2030 đến năm 2040, đạt công suất sản xuất 3,5 triệu xe vào năm đó.

- Do đó, nhờ tất cả các yếu tố trên, sự phát triển của ngành công nghiệp ô tô và tốc độ tăng trưởng nhanh chóng của nó ở Việt Nam có thể sẽ giúp thị trường nhôm mở rộng trong giai đoạn dự báo.

Tổng quan ngành nhôm Việt Nam

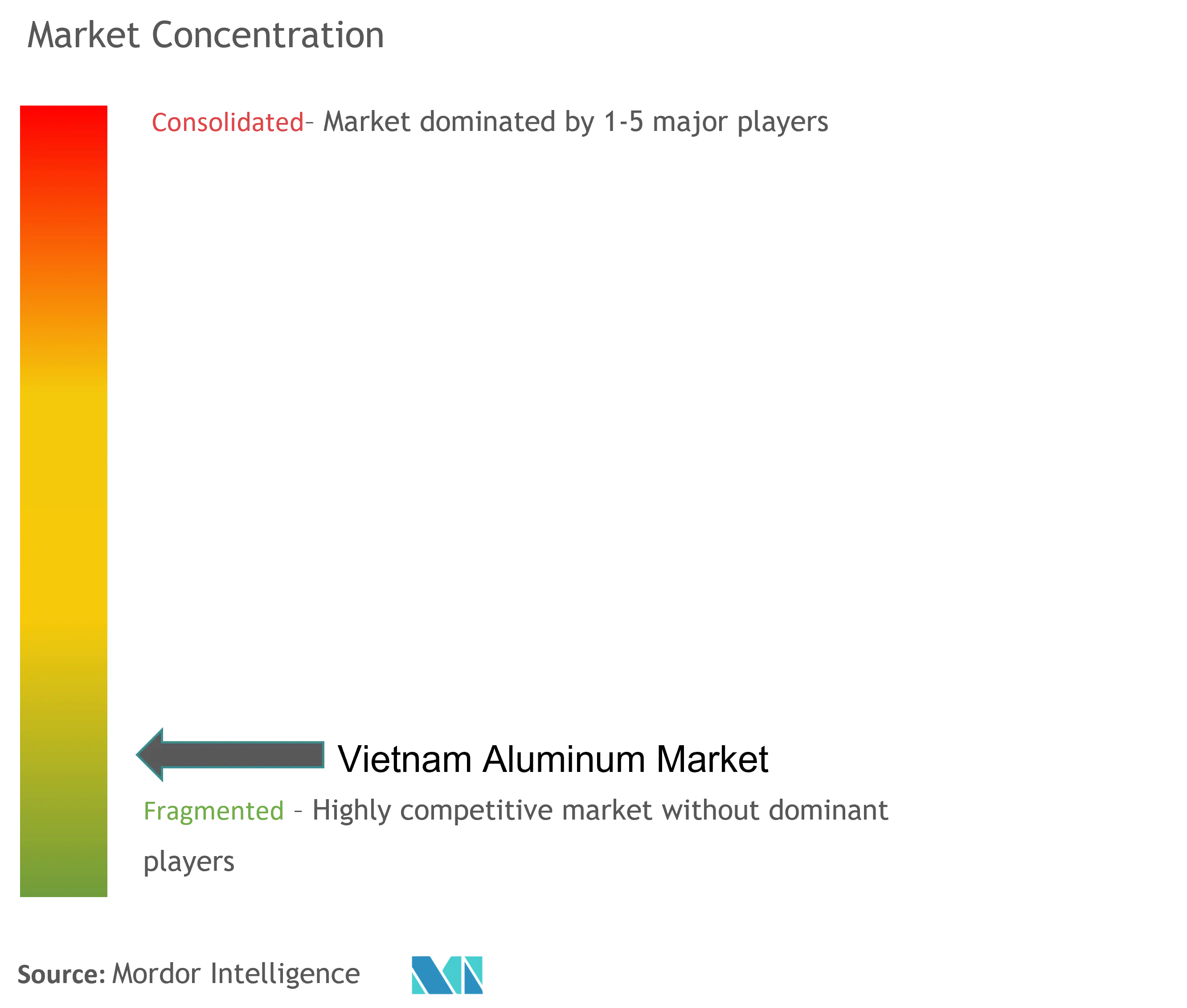

Thị trường nhôm ở Việt Nam có tính chất phân mảnh. Một số công ty lớn (không theo thứ tự cụ thể) bao gồm Resonac Holdings Corporation, Dynacast, TSUKUBA DIECASTING Co., Ltd., GARMCO và Global Vietnam Aluminium Co. Ltd (RUBY).

Dẫn đầu thị trường nhôm Việt Nam

GARMCO

Dynacast

Global Vietnam Aluminium Co. Ltd (RUBY)

Resonac Holdings Corporation

TSUKUBA DIECASTING Co., Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhôm Việt Nam

- Tháng 1/2023 Bộ Công Thương Việt Nam ban hành kết quả rà soát lần thứ hai việc áp dụng biện pháp chống bán phá giá đối với một số sản phẩm nhôm từ Trung Quốc. Việt Nam sẽ thực hiện các biện pháp chống bán phá giá đối với một số sản phẩm nhôm, hợp kim và phi hợp kim nhập khẩu ở dạng thanh, que và hình dạng được ép đùn, cho dù chúng đã được xử lý bề mặt hay gia công thêm và được phân loại theo nhiều mục khác nhau. mã HS.

- Tháng 3 năm 2022 Sáng kiến Quản lý Nhôm (ASI) thông báo rằng Công ty TNHH TBC Ball Beverage Can Việt Nam đã được chứng nhận thành công theo Tiêu chuẩn Hiệu suất ASI (Tạm thời) và Tiêu chuẩn Quy trình Giám sát Nguồn gốc về sản xuất, tìm nguồn cung ứng và quản lý nhôm có trách nhiệm cho cơ sở sản xuất của mình bên ngoài Hồ Chí Minh. Thành phố Hồ Chí Minh, Việt Nam.

Phân khúc ngành nhôm Việt Nam

Nhôm là kim loại nhẹ có màu giống bạc và có thể phản chiếu ánh sáng. Các đặc tính của nó bao gồm độ mềm, không có từ tính, độ đàn hồi và mật độ thấp hơn các kim loại thông thường khác, khoảng 1/3 so với thép. Thị trường nhôm Việt Nam được phân chia theo loại hình gia công và ngành công nghiệp người dùng cuối. Theo loại chế biến, thị trường được phân chia thành đúc, ép đùn, rèn, sản phẩm cán phẳng, bột màu và bột. Ngành công nghiệp người dùng cuối phân chia thị trường thành ô tô, hàng không vũ trụ và quốc phòng, xây dựng, điện và điện tử, bao bì, công nghiệp và các ngành công nghiệp khác. Báo cáo cũng đưa ra quy mô thị trường và dự báo dựa trên khối lượng (kilotons) và giá trị (triệu USD).

| Vật đúc |

| Đùn |

| rèn |

| Sản phẩm cán phẳng |

| Sắc tố và bột |

| ô tô |

| Hàng không vũ trụ và quốc phòng |

| Xây dựng và xây dựng |

| Điện và điện tử |

| Bao bì |

| Công nghiệp |

| Các ngành người dùng cuối khác |

| Loại xử lý | Vật đúc |

| Đùn | |

| rèn | |

| Sản phẩm cán phẳng | |

| Sắc tố và bột | |

| Công nghiệp người dùng cuối | ô tô |

| Hàng không vũ trụ và quốc phòng | |

| Xây dựng và xây dựng | |

| Điện và điện tử | |

| Bao bì | |

| Công nghiệp | |

| Các ngành người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường nhôm Việt Nam

Quy mô thị trường nhôm Việt Nam hiện nay là bao nhiêu?

Thị trường Nhôm Việt Nam dự kiến sẽ đạt tốc độ CAGR lớn hơn 7% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chủ chốt trên thị trường nhôm Việt Nam?

GARMCO, Dynacast, Global Vietnam Aluminium Co. Ltd (RUBY), Resonac Holdings Corporation, TSUKUBA DIECASTING Co., Ltd. là những công ty lớn hoạt động tại thị trường Nhôm Việt Nam.

Thị trường Nhôm Việt Nam này diễn ra vào những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Nhôm Việt Nam trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhôm Việt Nam trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Nhôm Việt Nam

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Nhôm Việt Nam năm 2024 do Mordor Intelligence™ Industry Report thực hiện. Phân tích Nhôm Việt Nam bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.