Phân tích thị trường MRI thú y

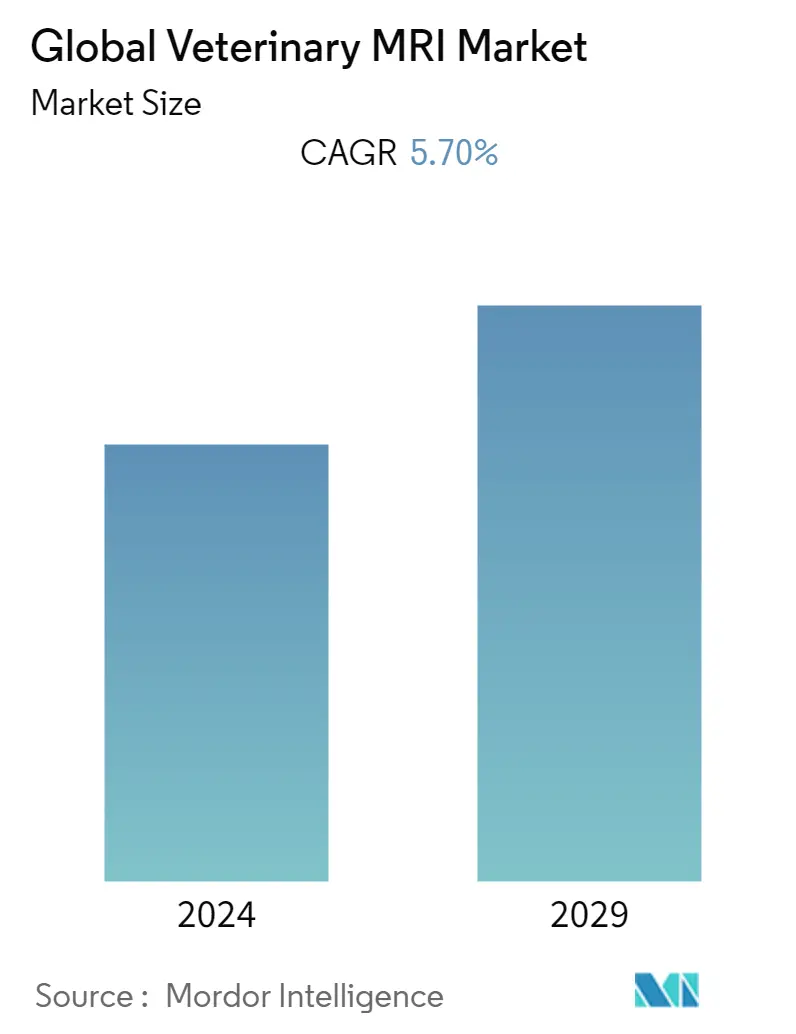

Thị trường MRI thú y dự kiến sẽ chứng kiến tốc độ CAGR là 5,7% trong giai đoạn dự báo.

Chuỗi cung ứng bị gián đoạn, dẫn đến khó khăn trong việc vận chuyển các sản phẩm động vật như thịt, sữa, trứng ra thị trường. Tuy nhiên, để đáp ứng chuỗi cung cầu bị gián đoạn, Tổ chức Lương thực và Nông nghiệp, vào tháng 4 năm 2020, đã công bố một chính sách mới liên quan đến sản xuất vật nuôi và chuỗi cung ứng các sản phẩm chăn nuôi trong thời kỳ đại dịch để đảm bảo đủ sản lượng vật nuôi. Vào tháng 5 năm 2020, Cục Thú y Châu Âu đã công bố Ủy ban Châu Âu bổ sung thuốc thú y vào ''Truyền thông thực hiện Làn đường xanh theo Hướng dẫn về các biện pháp quản lý biên giới'', để bảo vệ sức khỏe và đảm bảo có sẵn hàng hóa và dịch vụ thiết yếu cho người dân. cung cấp ổn định nguồn thực phẩm an toàn, dinh dưỡng và bảo vệ thú cưng trong mùa dịch. Do đó, thị trường điều trị ung thư cho thú cưng đã bị ảnh hưởng quá nhiều bởi các lệnh đóng cửa và hạn chế. Một bài báo mới của Cơ quan Bảo tồn Thiên nhiên Canada vào tháng 4 năm 2022 cho thấy nhu cầu về dịch vụ dành cho chó trên Đảo Prince Edward của Canada đã gia tăng khi các hạn chế về COVID bắt đầu được nới lỏng. Bài báo chỉ ra rằng hoạt động kinh doanh chăm sóc chó trong khu vực đã tăng gần gấp đôi trong hai tháng trước đó đối với một số cơ sở chăm sóc thú cưng. Sự gia tăng chăm sóc thú cưng này sau đại dịch COVID-19 sẽ tác động tích cực đến thị trường được nghiên cứu trong giai đoạn dự báo.

Thị trường MRI thú y dự kiến sẽ tăng trưởng trong giai đoạn dự báo, điều này chủ yếu là do nhận thức ngày càng tăng về chăm sóc sức khỏe thú y và quyền sở hữu thú cưng ngày càng tăng cùng với chi tiêu ngày càng tăng cho sức khỏe thú y. Vài năm qua đã chứng kiến sự gia tăng đáng kể trong việc nhận nuôi động vật đồng hành, bao gồm cả chó và mèo. Gia súc và lợn được nuôi cho nhiều mục đích thương mại khác nhau. Theo Hiệp hội Phòng chống Ngược đãi Động vật Hoa Kỳ (ASPCA), mỗi năm có khoảng 6,5 triệu động vật đồng hành vào các nơi trú ẩn động vật trên toàn quốc ở Hoa Kỳ. Trong số những loài động vật này, có khoảng 3,3 triệu con là chó. Họ cũng ước tính rằng có 3,2 triệu động vật ở nơi trú ẩn được nhận làm thú cưng mỗi năm, trong đó có 1,6 triệu con là chó. Hiệp hội Sản phẩm Vật nuôi Hoa Kỳ (APPA) cho biết trong báo cáo năm 2020 rằng 68% hộ gia đình Hoa Kỳ (hoặc khoảng 85 triệu gia đình) sở hữu thú cưng. Cuộc khảo sát cũng tiết lộ rằng tổng chi tiêu cho thú cưng ở Hoa Kỳ là khoảng 103,6 tỷ USD vào năm 2020. Theo báo cáo, khoảng 90 triệu con chó được sở hữu ở Hoa Kỳ. Do đó, sự gia tăng quyền sở hữu thú cưng gián tiếp tạo ra sự gia tăng nhu cầu chẩn đoán chính xác các bệnh khác nhau có thể giúp điều trị cho những động vật này, điều này được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

Tuy nhiên, chi phí cao của hệ thống MRI và thiếu bác sĩ thú y lành nghề dự kiến sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường MRI thú y

Tim mạch được kỳ vọng sẽ chứng kiến sự tăng trưởng lành mạnh trong phân khúc ứng dụng

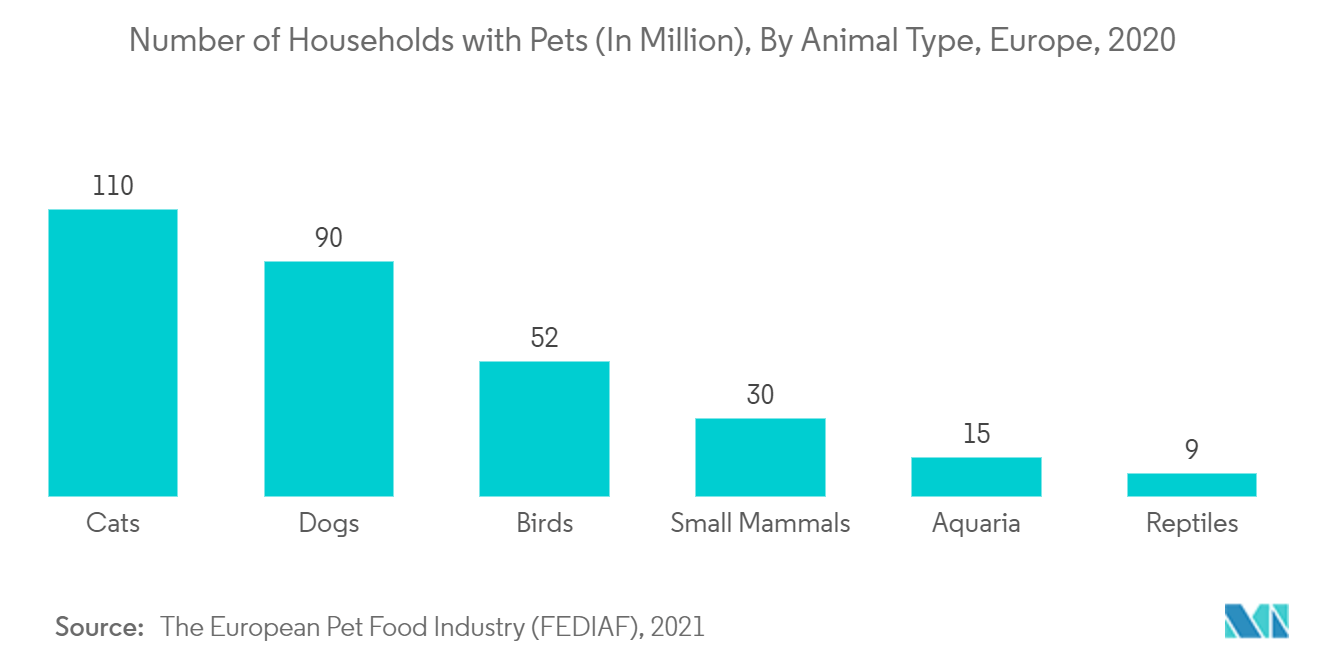

Bệnh tim ở động vật có thể là bẩm sinh (có thể xuất hiện từ khi sinh ra) hoặc mắc phải (xảy ra ở giai đoạn sau trong cuộc đời). Nhiều bệnh tim ở động vật có tính di truyền (truyền qua nhiều thế hệ). Bệnh tim mạch di truyền có thể là bẩm sinh hoặc mắc phải. Thông thường, bệnh tim di truyền xảy ra với tỷ lệ phổ biến cao hơn ở một số giống động vật. Một số bệnh phổ biến nhất là dị tật tim bẩm sinh (còn ống động mạch, thông liên thất, hẹp động mạch phổi, hẹp động mạch chủ dưới van và loạn sản van ba lá), loạn sản van hai lá, bệnh van, bệnh van hai lá, bệnh cơ tim, v.v. Xu hướng nhận nuôi thú cưng ngày càng tăng trong nước cũng đang thúc đẩy sự phát triển của thị trường được nghiên cứu. Ví dụ, theo báo cáo do FEDIAF công bố vào năm 2021, Đức có số lượng thú cưng là 26.400.000 con, trong đó có 10.700.000 con chó và 15.700.000 con mèo. Nguồn tin trên cũng cho biết Đức là quốc gia dẫn đầu châu Âu có số lượng chó mèo làm thú cưng lớn nhất. Các nghiên cứu khác nhau cung cấp cái nhìn sâu sắc về việc sử dụng MRI cho các bệnh tim mạch. Theo một nghiên cứu được công bố vào tháng 11 năm 2021 với tiêu đề Bệnh cơ tim ở mèo 2. Bệnh cơ tim phì đại, bệnh cơ tim phì đại (HCM) là loại bệnh cơ tim ở mèo phổ biến nhất đã được quan sát lâm sàng. Nó có thể ảnh hưởng đến 15% số mèo nhà, hầu hết là tình trạng cận lâm sàng. May mắn thay, chỉ một tỷ lệ nhỏ trong số những con mèo này phát triển bệnh HCM nặng dẫn đến suy tim hoặc huyết khối động mạch (ATE). Vì vậy, những nghiên cứu như vậy dự kiến sẽ thúc đẩy tăng trưởng thị trường vì căn bệnh này không dễ dàng được quan sát. Do đó, căn bệnh như vậy đòi hỏi các thiết bị chụp ảnh y tế như MRI được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường.

Bắc Mỹ dự kiến sẽ thống trị thị trường trong giai đoạn dự báo

Khu vực Bắc Mỹ dự kiến sẽ giữ được thị phần đáng kể do các yếu tố như việc nuôi thú cưng ngày càng tăng và chi phí chăm sóc sức khỏe động vật bình quân đầu người ngày càng tăng. Ngoài ra, sự gia tăng tỷ lệ mắc các bệnh và thương tích khác nhau ở động vật được xác định là yếu tố chính thúc đẩy tăng trưởng thị trường. Cuộc khảo sát quốc gia về chủ sở hữu vật nuôi giai đoạn 2021-2022 được xuất bản bởi Hiệp hội sản phẩm vật nuôi Hoa Kỳ (APPA). Theo 35% người nuôi thú cưng, chi tiêu cho việc chăm sóc thú cưng đã tăng so với năm trước. Họ cho biết họ đã chi nhiều hơn cho thực phẩm, sản phẩm chăm sóc sức khỏe và các mặt hàng chăm sóc thú cưng khác trong 12 tháng qua so với năm trước. Theo Khảo sát chủ sở hữu vật nuôi quốc gia năm 2020 do Hiệp hội sản phẩm vật nuôi Hoa Kỳ (APPA) thực hiện, khoảng 67% hộ gia đình ở Hoa Kỳ, tương đương khoảng 84,9 triệu gia đình, sở hữu thú cưng. Không chỉ quyền sở hữu tăng lên trong những năm gần đây mà số lượng vật nuôi cũng tăng đều đặn. Tương tự, theo Cơ quan Thống kê Nông nghiệp Quốc gia của Bộ Nông nghiệp Hoa Kỳ, có 30,1 triệu con bò thịt ở Hoa Kỳ tính đến ngày 1 tháng 1 năm 2022, giảm 2% so với năm 2020. Tính đến tháng 2 năm 2021, Viện Thú y Canada ( CAHI) đã chia sẻ kết quả Khảo sát quần thể thú cưng năm 2020. Theo khảo sát, từ năm 2018 đến năm 2020, số lượng chó ở Canada tiếp tục tăng trưởng, tăng từ 7,6 triệu lên 7,7 triệu, trong khi số lượng mèo ổn định. Theo cùng một nguồn tin, mèo tiếp tục đông hơn chó, với 8,1 triệu con mèo được coi là vật nuôi trong nhà vào năm 2020. Nguồn tin tương tự cũng cho biết rằng trong tổng số chó và mèo, tỷ lệ vật nuôi được chăm sóc y tế thú y trong 12 năm qua tháng tăng đáng kể ở mèo so với chó. Theo Tổ chức Ung thư Động vật, 65 triệu con chó và 32 triệu con mèo ở Hoa Kỳ được chẩn đoán mắc bệnh ung thư. Hơn nữa, có khoảng 6 triệu ca ung thư mới được chẩn đoán ở vật nuôi mỗi năm. Với việc ngày càng có nhiều người sở hữu vật nuôi và gia súc, công dân Hoa Kỳ ngày càng quan tâm hơn đến sức khỏe của những loài động vật này. Theo Hiệp hội Sản phẩm Vật nuôi Hoa Kỳ, chi tiêu cho vật nuôi ở Hoa Kỳ cũng đang tăng lên, điều này có thể thúc đẩy tăng trưởng thị trường. Với việc sở hữu vật nuôi và gia súc ngày càng tăng, công dân Hoa Kỳ cũng trở nên quan tâm hơn đến sức khỏe của những loài động vật này. Theo Hiệp hội Sản phẩm Vật nuôi Hoa Kỳ, chi tiêu cho vật nuôi ở Hoa Kỳ vào năm 2020 là 126 tỷ USD, điều này sẽ thúc đẩy thị trường được nghiên cứu.

Vì vậy, các yếu tố nói trên được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường.

Tổng quan về ngành MRI thú y

Thị trường MRI thú y có tính cạnh tranh vừa phải với sự hiện diện của các công ty toàn cầu cũng như địa phương. Hầu hết các công ty tham gia vào thị trường đều là các công ty quốc tế và người ta nhận thấy rằng việc thâm nhập thị trường rất khó khăn vì chi phí sản xuất ở thị trường này cao hơn. Tuy nhiên, các công ty trong thị trường MRI thú y đang tập trung vào việc triển khai công nghệ này vào các sản phẩm của mình để thu hút được nhiều sự chú ý của người tiêu dùng hơn.

Các nhà lãnh đạo thị trường MRI thú y

-

Esaote SpA

-

Bruker Corporation

-

Mediso Ltd.

-

MR Solutions

-

Imotek International Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường MRI thú y

- Vào tháng 4 năm 2022, ba phòng khám mới được xây dựng có mục đích Phòng khám Chăm sóc Khẩn cấp Thú y đã ra mắt tại San Diego ở Rancho Peñasquitos, Oceanside và Irvine ở Quận Cam.

- Vào tháng 8 năm 2021, Hiệp hội Thú y Quốc gia và Cơ quan Y tế Thú y Ethos đã đồng ý tham gia cộng đồng NVA và hợp tác trong việc cải tiến thuốc thú y cho bệnh nhân và gia đình họ.

Phân đoạn ngành MRI thú y

Theo phạm vi, chụp cộng hưởng từ là một kỹ thuật hình ảnh y tế, được sử dụng trong X quang để tạo ra hình ảnh về giải phẫu và các quá trình sinh lý của cơ thể cả về sức khỏe và bệnh tật. Những hình ảnh này còn được sử dụng để chẩn đoán và phát hiện sự hiện diện của những bất thường trong cơ thể. MRI thú y được thiết kế đặc biệt để chẩn đoán những bất thường ở động vật. Thị trường MRI thú y được phân chia theo loại sản phẩm (hệ thống MRI, phần mềm hình ảnh, v.v.), ứng dụng (tim mạch, ung thư, thần kinh, chỉnh hình và các ứng dụng khác), loại động vật (động vật nhỏ và động vật lớn) và địa lý (Miền Bắc). Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (triệu USD) cho các phân khúc trên.

| Hệ thống MRI |

| Phần mềm hình ảnh |

| Người khác |

| Tim mạch |

| Ung thư |

| Thần kinh học |

| Chỉnh hình |

| Ứng dụng khác |

| Động vật nhỏ |

| Động vật lớn |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo loại sản phẩm | Hệ thống MRI | |

| Phần mềm hình ảnh | ||

| Người khác | ||

| Theo ứng dụng | Tim mạch | |

| Ung thư | ||

| Thần kinh học | ||

| Chỉnh hình | ||

| Ứng dụng khác | ||

| Theo loại động vật | Động vật nhỏ | |

| Động vật lớn | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | Vương quốc Anh | |

| nước Đức | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường MRI thú y

Quy mô thị trường MRI thú y toàn cầu hiện tại là bao nhiêu?

Thị trường MRI thú y toàn cầu dự kiến sẽ đạt tốc độ CAGR là 5,70% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường MRI thú y toàn cầu?

Esaote SpA, Bruker Corporation, Mediso Ltd., MR Solutions, Imotek International Ltd là những công ty lớn hoạt động trong Thị trường MRI Thú y Toàn cầu.

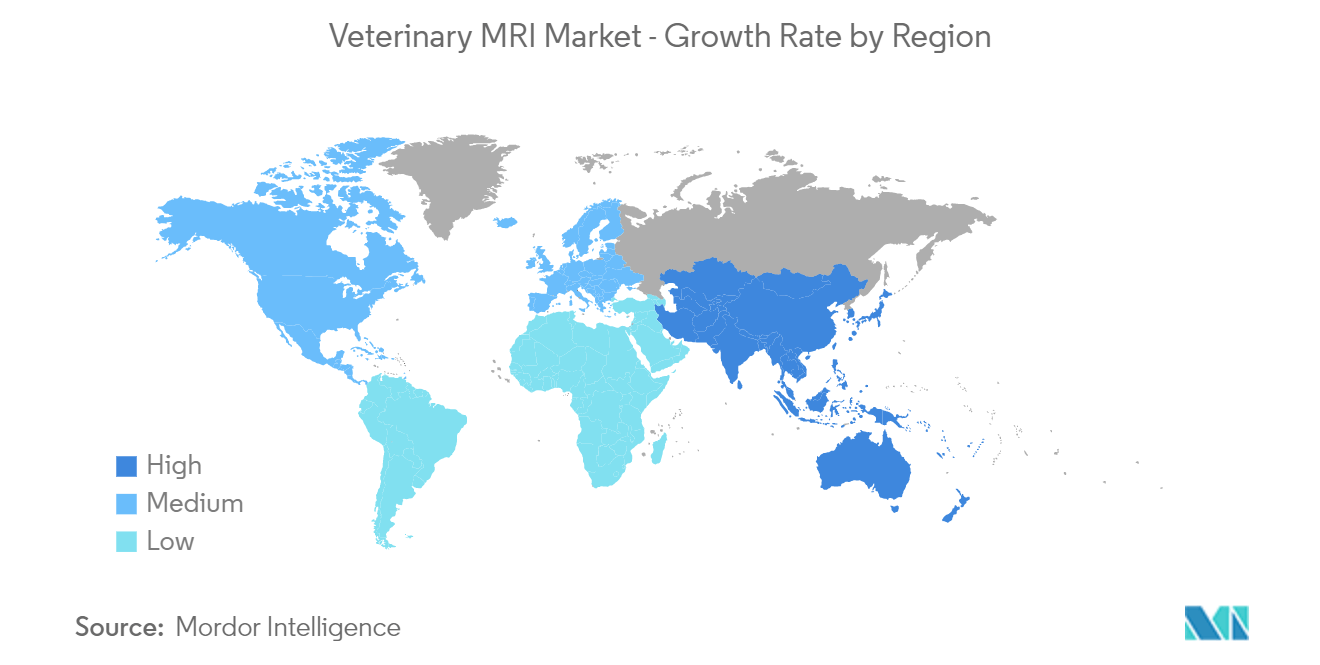

Khu vực nào phát triển nhanh nhất trong Thị trường MRI Thú y Toàn cầu?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường MRI thú y toàn cầu?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường MRI thú y toàn cầu.

Thị trường MRI thú y toàn cầu này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường MRI thú y toàn cầu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường MRI thú y toàn cầu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành MRI thú y toàn cầu

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của MRI thú y toàn cầu năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích MRI Thú y Toàn cầu bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.