| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 51.61 Billion |

| Kích Thước Thị Trường (2029) | USD 74.36 Billion |

| CAGR (2024 - 2029) | 7.58 % |

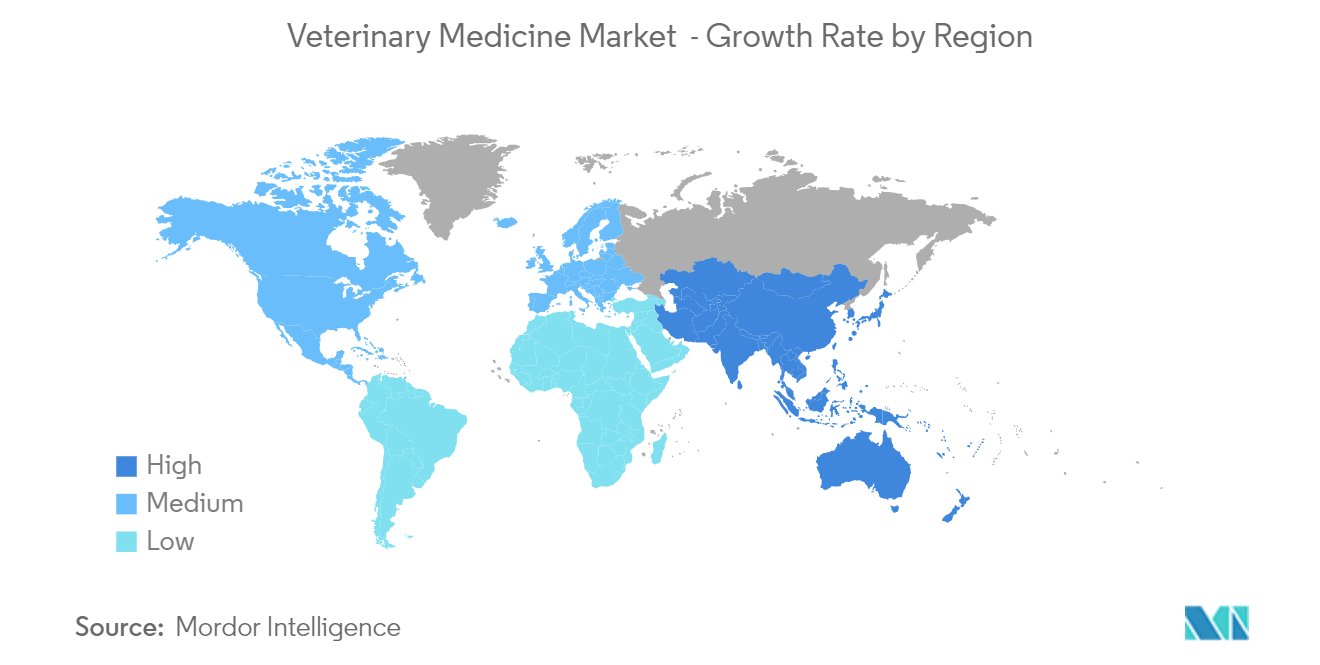

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thuốc thú y

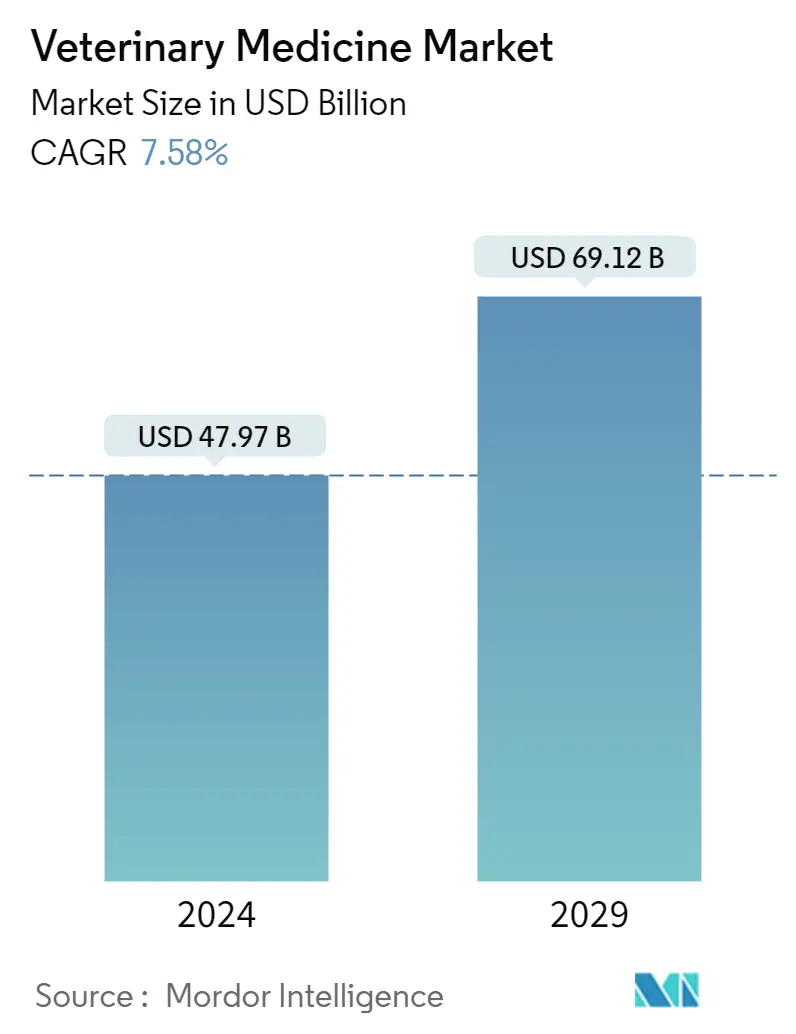

Quy mô Thị trường Thuốc Thú y ước tính đạt 47,97 tỷ USD vào năm 2024 và dự kiến sẽ đạt 69,12 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,58% trong giai đoạn dự báo (2024-2029).

Tác động của COVID-19 cũng được quan sát thấy trong lĩnh vực chăn nuôi. Chuỗi cung ứng bị gián đoạn dẫn đến khó khăn trong việc vận chuyển các sản phẩm động vật như thịt, sữa, trứng ra thị trường. Các hạn chế đã được thực hiện khi qua biên giới theo mùa với động vật nhai lại. Do đó, việc đóng cửa và giới hạn có tác động tiêu cực đáng kể đến ngành đang được nghiên cứu. Theo một nghiên cứu mới do Cơ quan Bảo tồn Thiên nhiên Canada công bố vào tháng 4 năm 2022, khi các hạn chế về COVID-19 bắt đầu được nới lỏng, nhu cầu về dịch vụ dành cho chó trên Đảo Hoàng tử Edward của Canada đã gia tăng. Sự gia tăng quyền sở hữu vật nuôi sau đại dịch COVID-19 sẽ có tác động thuận lợi đến ngành thú y trong suốt giai đoạn dự báo. Do đó, mặc dù thị trường thuốc thú y bị ảnh hưởng đáng kể bởi đại dịch COVID-19 trong giai đoạn đầu, nhưng hiện tại, thị trường đã có được lực kéo và dự kiến sẽ chứng kiến sự tăng trưởng lành mạnh trong giai đoạn dự báo.

Các yếu tố chính dẫn đến sự tăng trưởng của thị trường thuốc thú y là gánh nặng bệnh mãn tính ngày càng tăng ở động vật, việc nuôi động vật ngày càng tăng và sự gia tăng sở thích về thuốc của các chủ trang trại nuôi thú cưng và gia cầm, cùng với sự tăng trưởng liên tục của dân số, dẫn đến cầu về thịt và các sản phẩm từ động vật ngày càng tăng. Hiện nay, số lượng chăn nuôi toàn cầu cũng đang chứng kiến sự gia tăng đột biến. Theo Bộ Nông nghiệp Hoa Kỳ (USDA), vào tháng 2 năm 2022, ở Hoa Kỳ có khoảng 91,9 triệu con gia súc và bê và khoảng 5,07 triệu con cừu. Điều này dự kiến sẽ tăng đáng kể trong những năm tới.

Hơn nữa, việc tăng cường đầu tư vào nghiên cứu và phát triển, tỷ lệ nhận nuôi vật nuôi cao, tiêu thụ thịt ngày càng tăng và tiêm phòng bắt buộc cho động vật được dự đoán sẽ thúc đẩy nhu cầu về dược phẩm thú y và vắc xin cho động vật trong tương lai gần. Tỷ lệ mắc các bệnh lây truyền từ động vật sang người và các tình trạng mãn tính khác ở động vật, chẳng hạn như viêm não ngựa miền Đông, một bệnh nhiễm trùng chết người ảnh hưởng đến não, đang ngày càng góp phần vào sự tăng trưởng ổn định của ngành kinh doanh thuốc thú y. Nó ảnh hưởng đến nhiều loại sinh vật, bao gồm chim, động vật lưỡng cư và bò sát. Ở động vật, béo phì cũng là một vấn đề liên quan đến các bệnh khác. Ví dụ, theo một bài báo do Frontiers xuất bản vào tháng 10 năm 2022, béo phì là một trong những bệnh dinh dưỡng phổ biến nhất ở chó và tỷ lệ mắc bệnh này đã tăng lên trong những thập kỷ gần đây. Bài báo cũng cho biết rằng một số quốc gia đã chứng minh tỷ lệ béo phì ở chó tương tự như ở người. Theo dữ liệu từ Bộ Nông nghiệp Hoa Kỳ (USDA) vào tháng 5 năm 2022, do cúm gia cầm có độc lực cao ở sân sau và cơ sở thương mại, khoảng 37,96 triệu con gia cầm đã bị nhiễm bệnh.

Số lượng chim khổng lồ bị ảnh hưởng bởi căn bệnh này và cần các thủ tục chẩn đoán hiệu quả góp phần mở rộng thị trường đang được điều tra. Do đó, gánh nặng bệnh mãn tính ngày càng tăng, cùng với việc nuôi động vật ngày càng tăng, dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Nhiều sự phát triển gần đây của những người chơi chính trên thị trường là một yếu tố khác cho sự tăng trưởng của thị trường. Ví dụ vào tháng 9 năm 2022, Zoetis thông báo rằng họ đã hoàn tất việc mua lại Jurox, một công ty thú y tư nhân chuyên phát triển, sản xuất và tiếp thị nhiều loại thuốc thú y để điều trị cho vật nuôi và động vật đồng hành. Hơn nữa, việc phát hành và phát triển sản phẩm liên tục dành cho động vật đồng hành của các công ty lớn trên thị trường đang thúc đẩy tăng trưởng thị trường. Ví dụ vào tháng 4 năm 2021, Credelio Plus đã nhận được giấy phép tiếp thị có hiệu lực trên toàn Liên minh Châu Âu. Vì vậy, các yếu tố nêu trên được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường.

Tuy nhiên, chi phí cao liên quan đến chăm sóc sức khỏe động vật và sự thiếu nhận thức về sức khỏe động vật ở các quốc gia mới nổi dự kiến sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường thuốc thú y

Phân khúc chó dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

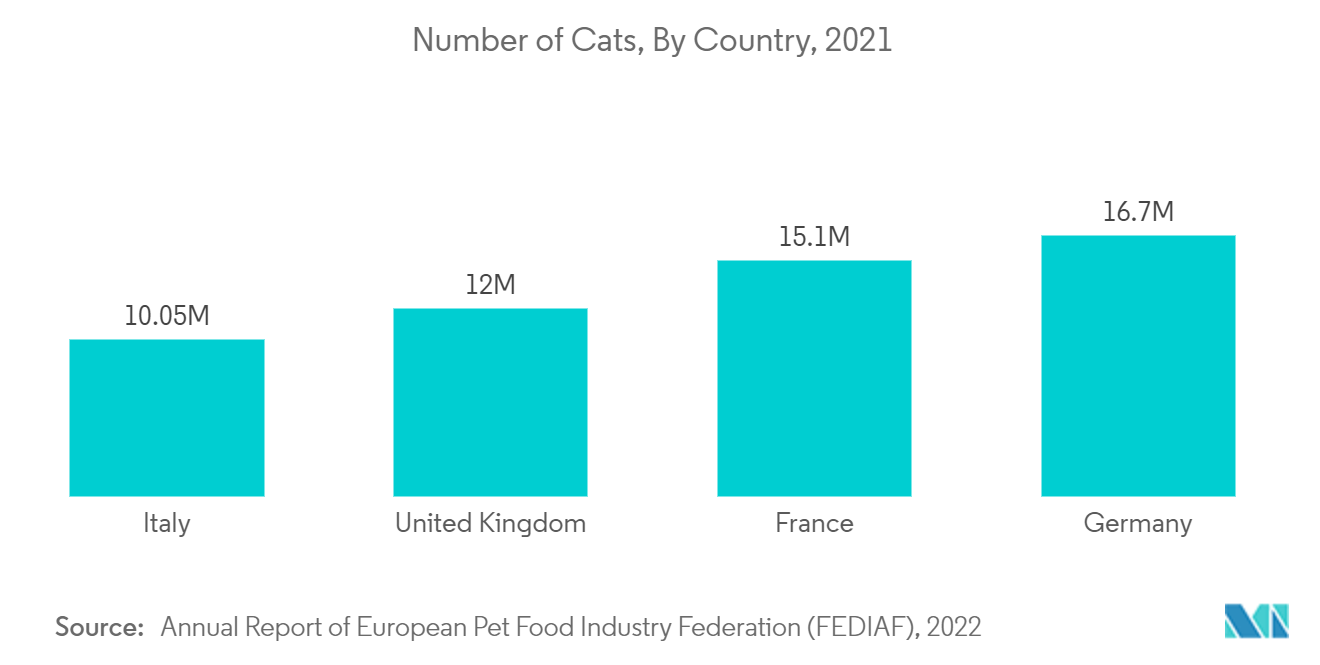

- Sự gia tăng đáng kể trong việc nhận nuôi động vật nuôi, như chó, tỷ lệ mắc các bệnh khác nhau ngày càng tăng ở chó và nhu cầu về vắc xin cho chó là những yếu tố chính thúc đẩy sự phát triển của thị trường thuốc thú y. Theo báo cáo thường niên của Hiệp hội Công nghiệp Thực phẩm Vật nuôi Châu Âu (FEDIAF) 2022, chó và mèo là vật nuôi chính được nuôi ở Châu Âu và vào năm 2021, có khoảng 72.708.732 con chó ở Châu Âu. Xu hướng này dự kiến sẽ tăng hơn nữa trong giai đoạn dự báo. Các sáng kiến ngày càng tăng của các chính phủ ở các khu vực khác nhau đã cải thiện hoạt động chăm sóc sức khỏe động vật và dẫn đến nhu cầu về thuốc cho chó ngày càng tăng.

- Hơn nữa, tỷ lệ mắc một số bệnh ở chó là nguyên nhân chính dẫn đến việc áp dụng thuốc cho chó. Ung thư tấn công chó với tốc độ gần giống với con người. Theo một bài báo được ELIAS Animal Health xuất bản vào tháng 1 năm 2022, ung thư là một trong những nguyên nhân gây tử vong hàng đầu ở chó và đôi khi, con số này còn cao hơn cả ở người.

- Những phát triển gần đây của những người chơi chính trên thị trường là một yếu tố khác cho sự tăng trưởng của thị trường. Ví dụ vào tháng 7 năm 2021, Tập đoàn Thú y Elanco đã thông báo rằng FDA đã cấp phép hoàn toàn cho tanovea để điều trị bệnh ung thư hạch ở chó. Tương tự, vào tháng 8 năm 2021, Virbac đã báo cáo một loại thuốc đột phá, STELFONTA (thuốc tiêm tigilanol tiglate), đã được FDA phê duyệt như một phương pháp thay thế không cần phẫu thuật để điều trị khối u tế bào mast ở chó ở chó. Do đó, tất cả các yếu tố nói trên dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo của nghiên cứu.

Bắc Mỹ được dự đoán sẽ chiếm thị phần đáng kể trên thị trường thuốc thú y trong giai đoạn dự báo

- Bắc Mỹ dự kiến sẽ có thị phần đáng kể trên thị trường thuốc thú y trong giai đoạn dự báo của nghiên cứu. Các yếu tố góp phần chính vào sự tăng trưởng này là tỷ lệ mắc bệnh lây truyền từ động vật ngày càng tăng, các chương trình bồi hoàn thuận lợi và chi tiêu ngày càng tăng cho động vật đồng hành. Theo Khảo sát chủ sở hữu vật nuôi quốc gia giai đoạn 2021-2022 do Hiệp hội sản phẩm vật nuôi Hoa Kỳ (APPA) thực hiện, khoảng 70% hộ gia đình ở Hoa Kỳ sở hữu thú cưng, tương đương với 90,5 triệu ngôi nhà, bao gồm 45,3 triệu con mèo và 69 triệu con chó. Nguồn tin tương tự cũng báo cáo rằng chi tiêu hàng năm cho việc thăm khám định kỳ cho chó chiếm 242 USD vào năm 2021, trong khi đó đối với mèo là 178 USD.

- Với việc sở hữu vật nuôi và gia súc ngày càng tăng, người dân Mỹ ngày càng quan tâm hơn đến sức khỏe của những loài động vật này. Theo APPA, chi tiêu cho thú cưng ở Mỹ là 123,6 tỷ USD và dự kiến sẽ tăng lên, điều này có thể thúc đẩy tăng trưởng thị trường. Do đó, với sự nâng cao nhận thức và chi tiêu cho sức khoẻ động vật, thị trường dự kiến sẽ cho thấy sự tăng trưởng đáng kể trong giai đoạn dự báo. Hơn nữa, theo dữ liệu của Viện Thú y Canada (CAHI) vào tháng 9 năm 2022, khoảng 60% hộ gia đình ở Canada sở hữu ít nhất một con chó hoặc mèo. Nó cũng tuyên bố rằng số lượng chó đã tăng lên 7,9 triệu và số lượng mèo tăng lên 8,5 triệu vào năm 2022.

- Ngoài ra, rất ít người nuôi thú cưng nhận thức được nguyên nhân gây ra bệnh béo phì cho thú cưng, mặc dù thực tế là khoảng 75% người nuôi thú cưng lo ngại về ảnh hưởng sức khỏe của thú cưng béo phì. Ngoài ra, có sự hiện diện rất lớn của những người tham gia thị trường trọng điểm tập trung vào các chiến lược phát triển thị trường ở khu vực này. Ví dụ vào tháng 4 năm 2022, Pharmgate Inc. đã nhận được sự chấp thuận của FDA cho Pennitracin MD 50G để ngăn ngừa tỷ lệ tử vong do viêm ruột hoại tử liên quan đến Clostridium perfringens ở gà thịt và gà thay thế. Vào tháng 3 năm 2022, Vetcare Oy đã nhận được sự chấp thuận của FDA cho Zenalpha, để sử dụng làm thuốc an thần và giảm đau ở chó nhằm tạo điều kiện thuận lợi cho việc khám lâm sàng, các thủ tục lâm sàng và các thủ tục tiểu phẫu. Do đó, các yếu tố thúc đẩy thị trường trong khu vực được dự đoán sẽ mang lại sự tăng trưởng theo cấp số nhân trong thị trường được nghiên cứu. Tất cả những phát triển này được kỳ vọng sẽ tiếp tục thúc đẩy sự tăng trưởng của thị trường.

Tổng quan ngành thuốc thú y

Thị trường Thuốc thú y về bản chất có tính phân mảnh vừa phải vì nó bao gồm một số công ty chính có chênh lệch doanh thu cận biên. Trong số các công ty thú y hàng đầu, Zoetis đứng đầu về doanh thu. Việc tăng cường hợp nhất các tổ chức khác nhau, như Boehringer Ingelheim Animal Health và Elanco, dự kiến sẽ tạo ra sự cạnh tranh cạnh tranh giữa các công ty chủ chốt trong tương lai. Một số công ty lớn trên thị trường bao gồm Zoetis, Boehringer Ingelheim, Ceva, Merck và Elanco, cùng với những công ty khác.

Dẫn đầu thị trường thuốc thú y

-

Zoetis

-

Merck & Co., Inc

-

Elanco

-

Ceva

-

Boehringer Ingelheim

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin thị trường thuốc thú y

- Tháng 9 năm 2022 FDA Hoa Kỳ phê duyệt SpectoGard, dung dịch tiêm Spectinomycin sulfate gốc đầu tiên để điều trị các bệnh về đường hô hấp ở bò.

- Tháng 9 năm 2022 FDA Hoa Kỳ phê duyệt Simplera Otic Solution, một trong những sản phẩm thuốc gốc đầu tiên có phương pháp điều trị một liều với thời gian tác dụng trong 30 ngày đối với bệnh viêm tai ngoài (nhiễm trùng tai ngoài) ở chó.

- Tháng 6 năm 2022 Viên nhai Vetmedin-CA1 (pimobendan), loại thuốc đầu tiên nhằm trì hoãn sự khởi phát của bệnh suy tim sung huyết ở những con chó mắc bệnh van hai lá myxomatous tiền lâm sàng Giai đoạn B2, đã được Cục Quản lý Thực phẩm và Dược phẩm Hoa Kỳ (MMVD) phê duyệt.

- Tháng 6 năm 2022 Bộ trưởng Nông nghiệp Narendra Singh Tomar ra mắt vắc xin ngừa COVID-19 nội địa đầu tiên của Ấn Độ, Anocovax, dành cho động vật, do Trung tâm Nghiên cứu Quốc gia về Ngựa (NRC) ICAR có trụ sở tại Haryana phát triển. Vắc xin chứa kháng nguyên SARS-CoV-2 (Delta) bất hoạt với Alhydrogel làm chất bổ trợ.

Phân khúc ngành thú y

Theo phạm vi của báo cáo, thuốc thú y được các chuyên gia thú y sử dụng để điều trị bệnh và vết thương, đồng thời giúp thúc đẩy tăng trưởng ở động vật. Chúng chủ yếu được sử dụng để chữa bệnh và ngăn ngừa sự lây lan của các bệnh truyền nhiễm ở động vật. Những loại thuốc này gián tiếp mang lại lợi ích cho việc chăm sóc sức khỏe con người bằng cách hạn chế sự lây lan các bệnh truyền nhiễm từ động vật sang người. Thị trường được phân chia theo Loại sản phẩm (Thuốc (Chống nhiễm trùng, Chống viêm, Thuốc diệt ký sinh trùng và các loại thuốc khác), Vắc xin (Vắc xin không hoạt động, Vắc xin suy yếu, Vắc xin tái tổ hợp và Vắc xin khác), Phụ gia thức ăn có thuốc (Axit amin, Thuốc kháng sinh và Các chất phụ gia thức ăn có thuốc khác), Loại động vật (Động vật đồng hành (Chó, Mèo và các động vật đồng hành khác), Động vật chăn nuôi (Gia súc, Gia cầm, Lợn, Cừu và các Động vật chăn nuôi khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương) , Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo loại sản phẩm | Thuốc | Chống nhiễm trùng | |

| Chống viêm | |||

| Thuốc diệt ký sinh trùng | |||

| Các loại thuốc khác | |||

| Vắc-xin | Vắc-xin không hoạt động | ||

| Vắc xin giảm độc lực | |||

| Vắc xin tái tổ hợp | |||

| Vắc-xin khác | |||

| Phụ gia thức ăn có thuốc | Axit amin | ||

| Thuốc kháng sinh | |||

| Phụ gia thức ăn có thuốc khác | |||

| Theo loại động vật | Động vật đồng hành | Chó | |

| Những con mèo | |||

| Động vật đồng hành khác | |||

| Vật nuôi | Gia súc | ||

| gia cầm | |||

| Heo | |||

| Con cừu | |||

| Vật nuôi khác | |||

| Theo địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Tây ban nha | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Nhật Bản | |||

| Ấn Độ | |||

| Châu Úc | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Trung Đông và Châu Phi | GCC | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

Câu hỏi thường gặp về nghiên cứu thị trường thuốc thú y

Thị trường thuốc thú y lớn đến mức nào?

Quy mô Thị trường Thuốc Thú y dự kiến sẽ đạt 47,97 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,58% để đạt 69,12 tỷ USD vào năm 2029.

Quy mô thị trường thuốc thú y hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thuốc Thú y dự kiến sẽ đạt 47,97 tỷ USD.

Ai là người chơi chính trong thị trường thuốc thú y?

Zoetis, Merck & Co., Inc, Elanco, Ceva, Boehringer Ingelheim là những công ty lớn hoạt động trên thị trường thuốc thú y.

Khu vực nào phát triển nhanh nhất trong thị trường thuốc thú y?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần thuốc thú y lớn nhất?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trên Thị trường Thuốc Thú y.

Thị trường Thuốc Thú y này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thuốc Thú y ước tính đạt 44,59 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử Thị trường Thuốc Thú y trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thuốc Thú y trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Animal Health Reports

Popular Healthcare Reports

Báo cáo ngành thuốc thú y

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Thuốc thú y năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thuốc thú y bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.