Phân tích thị trường thiết bị hô hấp Hoa Kỳ

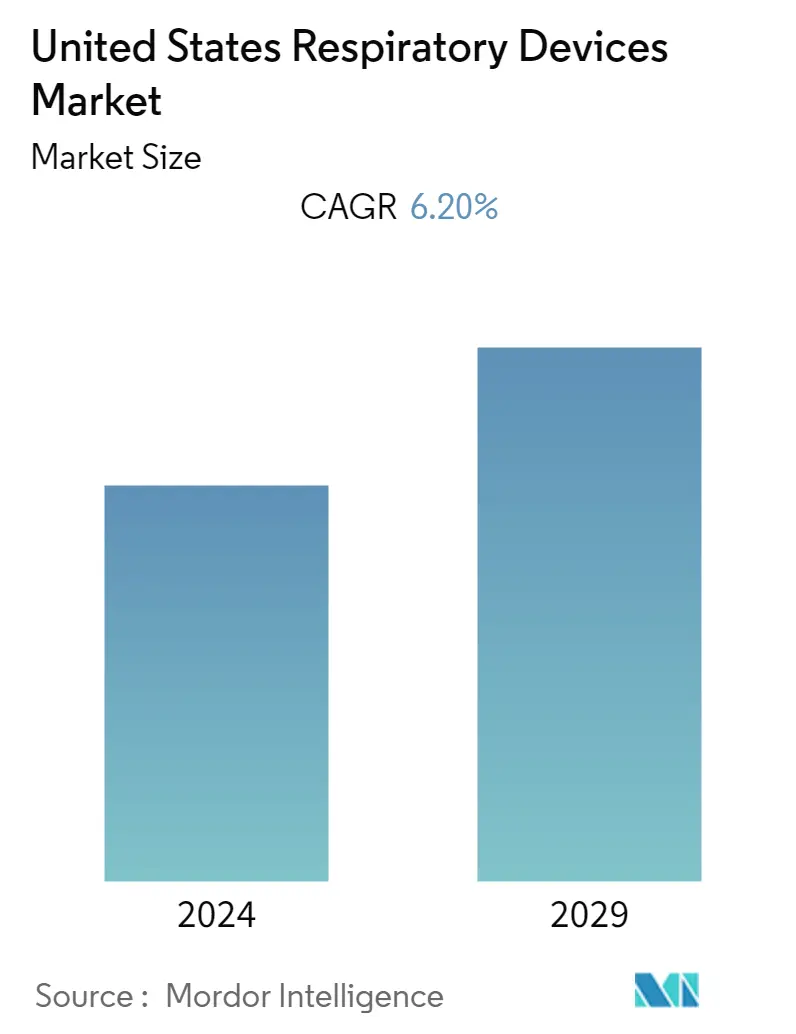

Thị trường thiết bị hô hấp Hoa Kỳ sẵn sàng tăng trưởng với tốc độ CAGR là 6,2% trong giai đoạn dự báo (2022-2027).

Các thiết bị hô hấp chính, bao gồm máy thở, máy phun khí dung, CPAP, BiPAP và máy tập trung oxy, đang có nhu cầu lớn vì chúng thường được sử dụng cho bệnh nhân COVID-19. Với mức độ nghiêm trọng ngày càng tăng của COVID-19 ở các quốc gia lớn như Hoa Kỳ, thiết bị Vesper do Prisma Health phát triển đã được Cơ quan Quản lý Thực phẩm và Dược phẩm Hoa Kỳ (FDA) cấp phép sử dụng khẩn cấp vào tháng 3 năm 2020 để giải quyết tình trạng thiếu máy thở. Ngoài ra, chính phủ Hoa Kỳ đã thực hiện một số dự án chiến lược trong đại dịch COVID-19 để đáp ứng nhu cầu về thiết bị hô hấp. Ví dụ, vào tháng 4 năm 2020, Philips và chính phủ Hoa Kỳ đã hợp tác để nâng cao sản lượng máy thở của bệnh viện. Tương tự, theo bản cập nhật vào tháng 5 năm 2021 của Hiệp hội Chăm sóc Hô hấp Hoa Kỳ, kho dự trữ máy thở cơ học đã được Văn phòng Trợ lý Bộ trưởng Chuẩn bị và Ứng phó (ASPR) mở rộng. Điều này chứng tỏ nhu cầu cấp thiết về các thiết bị thở như máy thở ở các quốc gia bị ảnh hưởng bởi Covid-19. Do đó, đại dịch COVID-19 đã có tác động thuận lợi đến thị trường được phân tích.

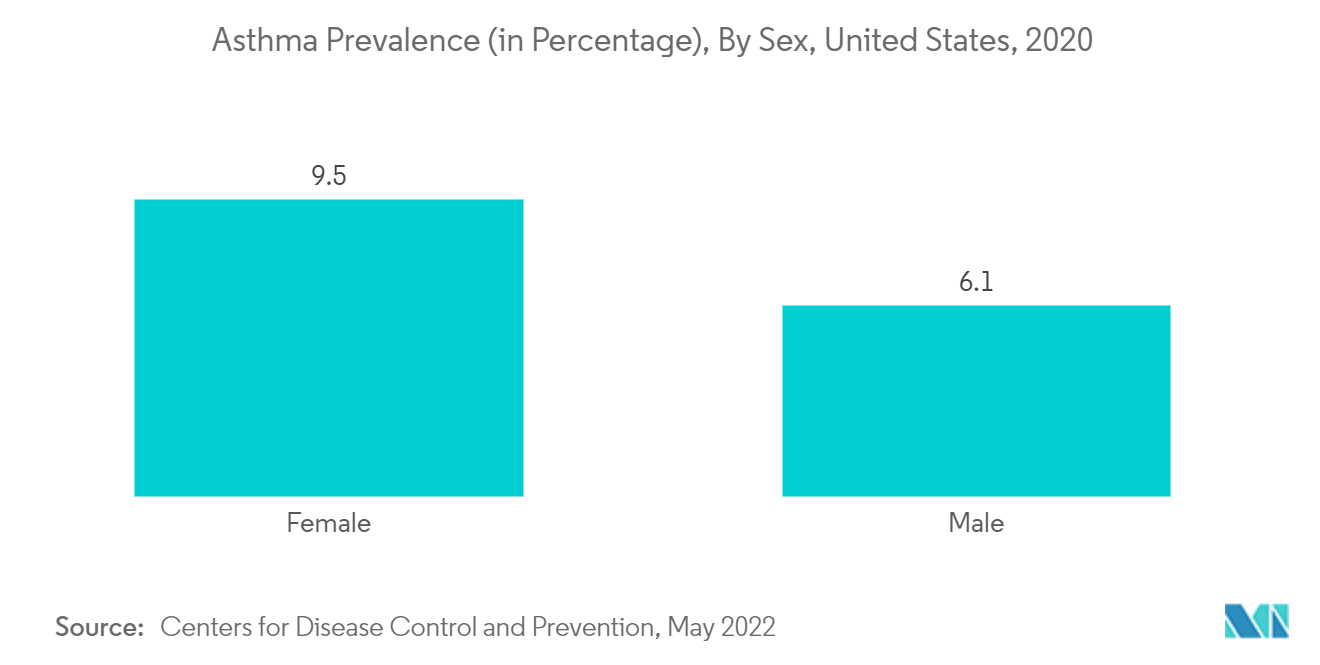

Sự gia tăng số lượng bệnh nhân mắc bệnh phổi tắc nghẽn mãn tính (COPD), bệnh lao, hen suyễn và viêm phổi vẫn là động lực chính của ngành. Theo thống kê vào tháng 4 năm 2021 của Tổ chức Hen suyễn và Dị ứng Hoa Kỳ, mỗi năm có hơn 20 triệu người ở Hoa Kỳ từ 18 tuổi trở lên mắc bệnh hen suyễn. Do đó, tần suất xảy ra các tình trạng như vậy ở trong nước cho thấy nhu cầu sử dụng thiết bị hô hấp ổn định trong nước, dẫn đến việc mở rộng thị trường được khảo sát ở Hoa Kỳ. Ngoài ra, theo nghiên cứu có tiêu đề Các triệu chứng hô hấp ở người trưởng thành ở Hoa Kỳ Nghiên cứu khảo sát sức khỏe cắt ngang được công bố trên Liệu pháp phổi vào tháng 7 năm 2022, triệu chứng hô hấp phổ biến nhất, sau đó là ho có đờm và khó thở, ảnh hưởng đến 17 người. % người Mỹ trưởng thành. Do đó, với gánh nặng bệnh hô hấp ngày càng tăng, nhu cầu về thiết bị hô hấp dự kiến sẽ tăng trong giai đoạn dự báo, từ đó thúc đẩy tăng trưởng thị trường.

Hơn nữa, việc ra mắt sản phẩm ngày càng tăng của những người chơi chính trên thị trường hỗ trợ việc mở rộng thị trường trong giai đoạn dự báo. Ví dụ vào tháng 5 năm 2022, Honeywell đã ra mắt các sản phẩm Khẩu trang hô hấp N95 DC365 phẫu thuật nhỏ được NIOSH chứng nhận để giúp nhân viên y tế đáp ứng nhu cầu của họ. Do đó, tất cả các yếu tố nêu trên dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Tuy nhiên, chi phí cao của các thiết bị hô hấp có thể hạn chế sự tăng trưởng của thị trường.

Xu hướng thị trường thiết bị hô hấp Hoa Kỳ

Phân khúc máy thở dự kiến sẽ có mức tăng trưởng tốt hơn trong những năm dự báo

Máy thở là thiết bị cung cấp thông khí cơ học bằng cách di chuyển không khí dễ thở vào và ra khỏi phổi để cung cấp hơi thở cho bệnh nhân không thể hoặc thở không đủ. Máy thở hiện đại là máy tính được điều khiển bằng bộ vi xử lý; tuy nhiên, bệnh nhân cũng có thể được thở máy bằng mặt nạ van dạng túi vận hành bằng tay đơn giản. Máy thở được sử dụng phổ biến nhất trong chăm sóc đặc biệt, chăm sóc tại nhà, cấp cứu và gây mê. Ngoài ra, máy thở còn được sử dụng trong điều trị các bệnh về đường hô hấp khác nhau và tỷ lệ mắc bệnh này ngày càng tăng dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc này.

Theo Tổ chức Hen suyễn và Dị ứng Hoa Kỳ, bản cập nhật tháng 4 năm 2022, bệnh hen suyễn ảnh hưởng đến khoảng 25 triệu người ở Hoa Kỳ mỗi năm. Điều này tương đương với khoảng một trong mười ba người. Ngoài ra, theo báo cáo tháng 5 năm 2021 của Hiệp hội Y học Chăm sóc Tích cực, tồn kho máy thở bệnh viện ở Hoa Kỳ là khoảng 160.000 chiếc trong quý đầu tiên năm 2020. Một kho bổ sung gồm 12.700 máy thở trong Kho Dự trữ Chiến lược Quốc gia (SNS) đã được đưa vào sử dụng. được cung cấp trên khắp Hoa Kỳ.

Ngoài ra, nhiều sự phát triển đang diễn ra bao gồm ra mắt và phê duyệt sản phẩm, quan hệ đối tác, hợp tác, sáp nhập và mua lại có thể thúc đẩy phân khúc này. Ví dụ vào tháng 11 năm 2021, Movair đã báo cáo rằng Hoa Kỳ đã ra mắt Luisa, một máy thở tiên tiến nhằm sử dụng trong gia đình, viện, bệnh viện hoặc các ứng dụng di động cho cả thông khí xâm lấn và không xâm lấn. Do đó, tất cả các yếu tố nêu trên dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo.

Tổng quan về ngành thiết bị hô hấp của Hoa Kỳ

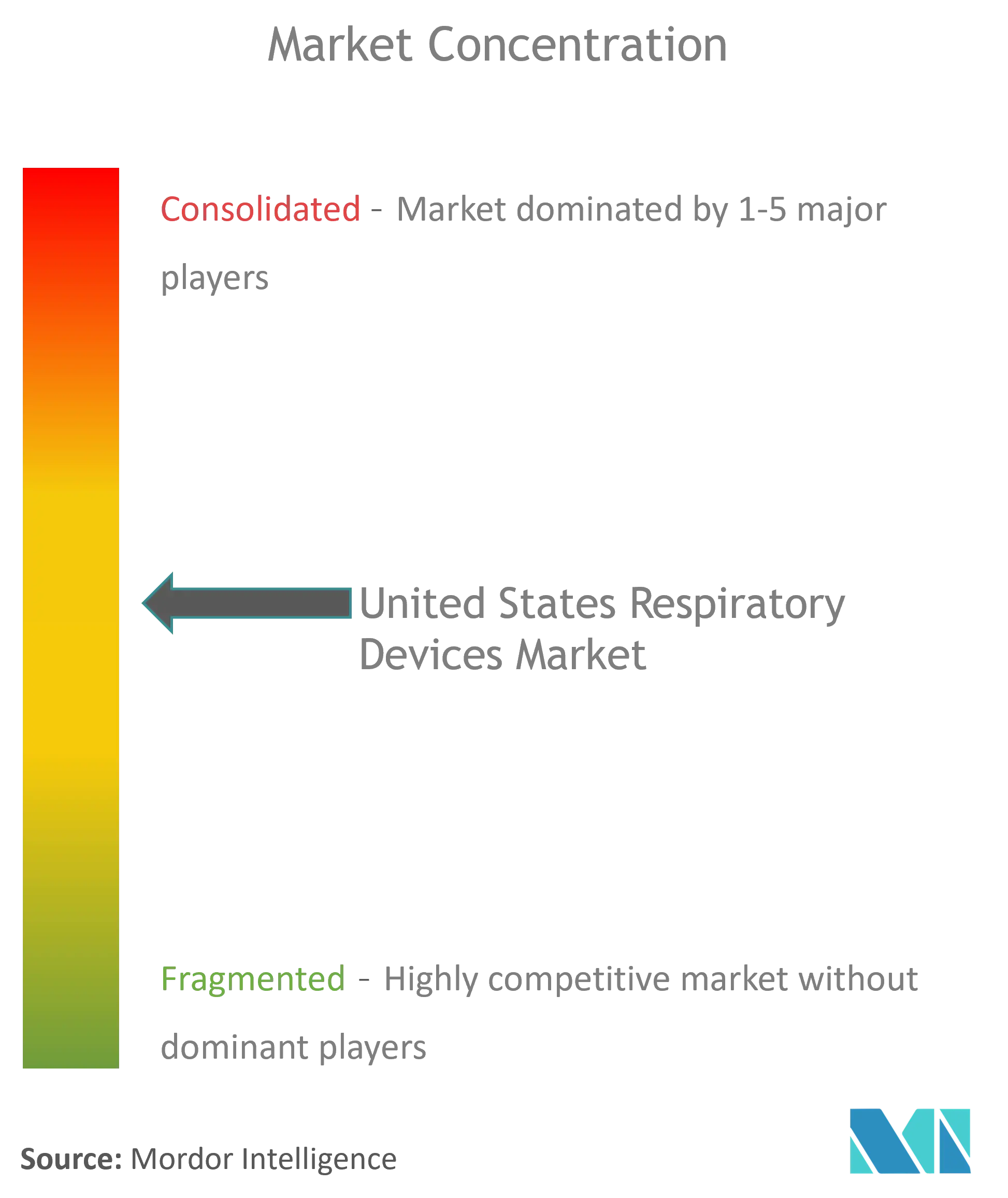

Thị trường được nghiên cứu có tính cạnh tranh vừa phải và hầu hết các công ty đang thống trị thị trường thiết bị hô hấp ở Hoa Kỳ đều là những công ty toàn cầu. Các công ty này bao gồm Chart Industries Inc., Dragerwerk AG, Drive Devilbiss International, Fisher Paykel Healthcare Limited, GE Healthcare, GlaxoSmithKline PLC, Invacare Corporation, Koninklijke Philips NV, Medtronic PLC và ResMed Inc.

Dẫn đầu thị trường thiết bị hô hấp Hoa Kỳ

Dragerwerk AG

Fisher & Paykel Healthcare Limited

GE Healthcare

Koninklijke Philips NV

GlaxoSmithKline PLC

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị hô hấp Hoa Kỳ

- Vào tháng 2 năm 2022, Aptar Pharma đã ra mắt HeroTracker Sense, một giải pháp sức khỏe hô hấp kỹ thuật số mới giúp biến ống hít đo liều tiêu chuẩn (pMDI) thành một thiết bị chăm sóc sức khỏe được kết nối thông minh.

- Vào tháng 3 năm 2022, Respira Labs, một doanh nghiệp công nghệ chăm sóc sức khỏe hô hấp có trụ sở tại Hoa Kỳ, đã phát hành Sylvee, thiết bị theo dõi phổi có thể đeo được hỗ trợ bởi AI sử dụng cộng hưởng âm thanh để đánh giá chức năng phổi và xác định sự thay đổi thể tích không khí trong phổi. Nó có thể hỗ trợ phát hiện và điều trị sớm bệnh phổi tắc nghẽn mãn tính (COPD), hen suyễn và COVID-19.

Phân khúc ngành thiết bị hô hấp của Hoa Kỳ

Theo phạm vi của báo cáo, các thiết bị hô hấp bao gồm các thiết bị theo dõi và chẩn đoán hô hấp, thiết bị trị liệu và các thiết bị dùng một lần để thực hiện hô hấp nhân tạo dài hạn. Thị trường Thiết bị Hô hấp Hoa Kỳ được phân chia theo Loại (Thiết bị Chẩn đoán và Giám sát (Máy đo hô hấp, Thiết bị kiểm tra giấc ngủ, Máy đo lưu lượng đỉnh, Máy đo nồng độ oxy trong mạch, Máy chụp ảnh, Thiết bị theo dõi và chẩn đoán khác), Thiết bị trị liệu (Thiết bị CPAP, Thiết bị BiPAP, Máy tạo độ ẩm, Máy phun sương , Máy tập trung oxy, Máy thở, Ống hít, Thiết bị trị liệu khác) và Đồ dùng một lần (Mặt nạ, Dây thở, Đồ dùng một lần khác). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Bằng thiết bị chẩn đoán và giám sát | phế dung kế |

| Thiết bị kiểm tra giấc ngủ | |

| Máy đo lưu lượng đỉnh | |

| Máy đo nồng độ oxy xung | |

| chữ viết tay | |

| Thiết bị chẩn đoán và giám sát khác | |

| Bằng thiết bị trị liệu | Thiết bị CPAP |

| Thiết bị BiPAP | |

| Máy tạo độ ẩm | |

| Máy phun sương | |

| Máy tập trung oxy | |

| Máy thở | |

| Thuốc hít | |

| Thiết bị trị liệu khác | |

| bằng đồ dùng một lần | Mặt nạ |

| Mạch thở | |

| Đồ dùng một lần khác |

| Theo loại | Bằng thiết bị chẩn đoán và giám sát | phế dung kế |

| Thiết bị kiểm tra giấc ngủ | ||

| Máy đo lưu lượng đỉnh | ||

| Máy đo nồng độ oxy xung | ||

| chữ viết tay | ||

| Thiết bị chẩn đoán và giám sát khác | ||

| Bằng thiết bị trị liệu | Thiết bị CPAP | |

| Thiết bị BiPAP | ||

| Máy tạo độ ẩm | ||

| Máy phun sương | ||

| Máy tập trung oxy | ||

| Máy thở | ||

| Thuốc hít | ||

| Thiết bị trị liệu khác | ||

| bằng đồ dùng một lần | Mặt nạ | |

| Mạch thở | ||

| Đồ dùng một lần khác | ||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị hô hấp Hoa Kỳ

Quy mô thị trường thiết bị hô hấp hiện tại của Hoa Kỳ là bao nhiêu?

Thị trường thiết bị hô hấp Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR là 6,20% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thiết bị Hô hấp Hoa Kỳ?

Dragerwerk AG, Fisher & Paykel Healthcare Limited, GE Healthcare, Koninklijke Philips NV, GlaxoSmithKline PLC là những công ty lớn hoạt động trên Thị trường Thiết bị Hô hấp Hoa Kỳ.

Thị trường Thiết bị Hô hấp Hoa Kỳ này hoạt động trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Thiết bị Hô hấp Hoa Kỳ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Hô hấp Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thiết bị hô hấp Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị hô hấp Hoa Kỳ năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Thiết bị hô hấp của Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.