Quy mô thị trường xây dựng cơ sở hạ tầng giao thông vận tải Hoa Kỳ

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

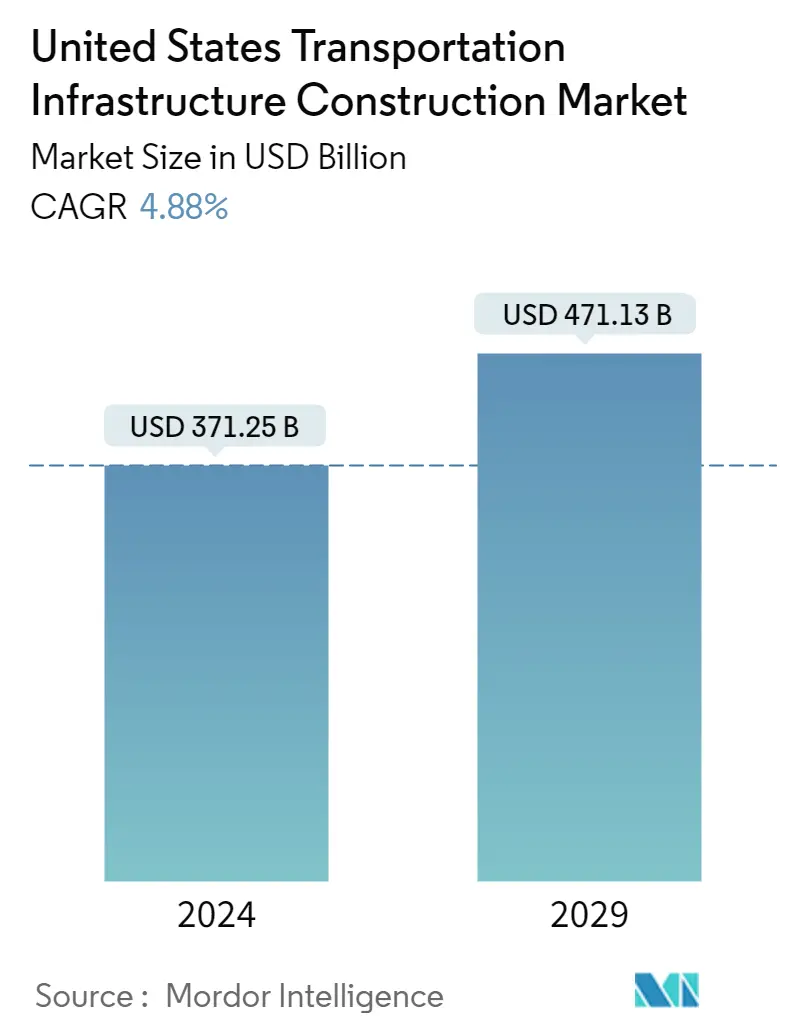

| Quy Mô Thị Trường (2024) | USD 371.25 tỷ |

| Quy Mô Thị Trường (2029) | USD 471.13 tỷ |

| CAGR(2024 - 2029) | 4.88 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường xây dựng cơ sở hạ tầng giao thông Hoa Kỳ

Quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ ước tính đạt 371,25 tỷ USD vào năm 2024 và dự kiến sẽ đạt 471,13 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,88% trong giai đoạn dự báo (2024-2029).

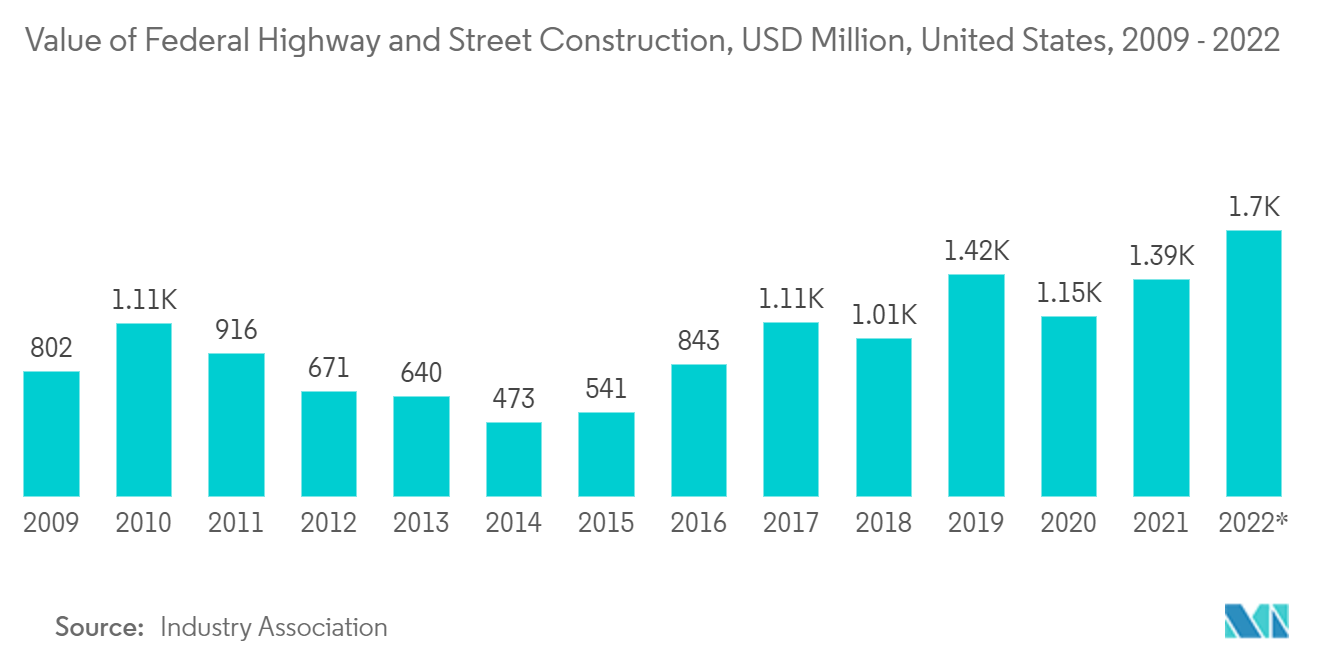

Khoảng 39% chi tiêu cho giao thông và cơ sở hạ tầng vào năm 2022 dành cho vận tải đường cao tốc, 28% dành cho đường sắt và vận tải công cộng, 22% dành cho du lịch hàng không và 9% dành cho đường thủy. Chi tiêu cho cơ sở hạ tầng và giao thông vận tải năm 2022 giảm 21% so với năm trước, khi chi tiêu đạt mức cao kỷ lục do hỗ trợ cho COVID-19, nhưng vẫn cao hơn 21% so với mức của năm 2019 trước đại dịch.

Chính quyền tiểu bang và địa phương chiếm 211,8 tỷ USD chi tiêu cho TI vào năm 2020 (không bao gồm các khoản chuyển nhượng của chính phủ). Con số này tương đương với 57% tổng chi tiêu TI của chính phủ. Năm 2022, chính phủ liên bang đã đầu tư 36,6 nghìn tỷ USD vào cơ sở hạ tầng, trong đó 94,5 nghìn tỷ USD được chuyển trực tiếp đến các tiểu bang.

Dự luật dành 550 tỷ USD cho các dự án đường bộ, cầu, đường sắt, sân bay, băng thông rộng và các vấn đề liên quan đến khí hậu. Việc chi tiêu bắt đầu vào năm 2022 và kéo dài trong 5 năm. Khoảng 66% số tiền này được phân bổ cho các tiện ích công cộng, bao gồm cơ sở hạ tầng điện và nước. Trung bình, chi tiêu cho cơ sở hạ tầng của FEMA sau thảm họa cho các tiện ích công cộng chiếm 31% tổng chi tiêu cho cơ sở hạ tầng của FEMA từ năm 2000 đến năm 2021.

Khi dân số thế giới tiếp tục tăng và nền kinh tế tiếp tục mở rộng, số lượng khách hàng sẽ tiếp tục tăng, con người và hàng hóa sẽ tiếp tục có nhu cầu vận chuyển và nhu cầu vận tải tổng thể sẽ tăng trưởng đáng kể. Tại Mỹ, Tổng thống Joe Biden công bố kế hoạch cơ sở hạ tầng trị giá 2 nghìn tỷ USD nhằm hiện đại hóa cơ sở hạ tầng nước này trong thập kỷ tới.

Xu hướng thị trường xây dựng cơ sở hạ tầng giao thông vận tải Hoa Kỳ

Các sáng kiến của Chính phủ về phát triển cơ sở hạ tầng nhằm thúc đẩy thị trường

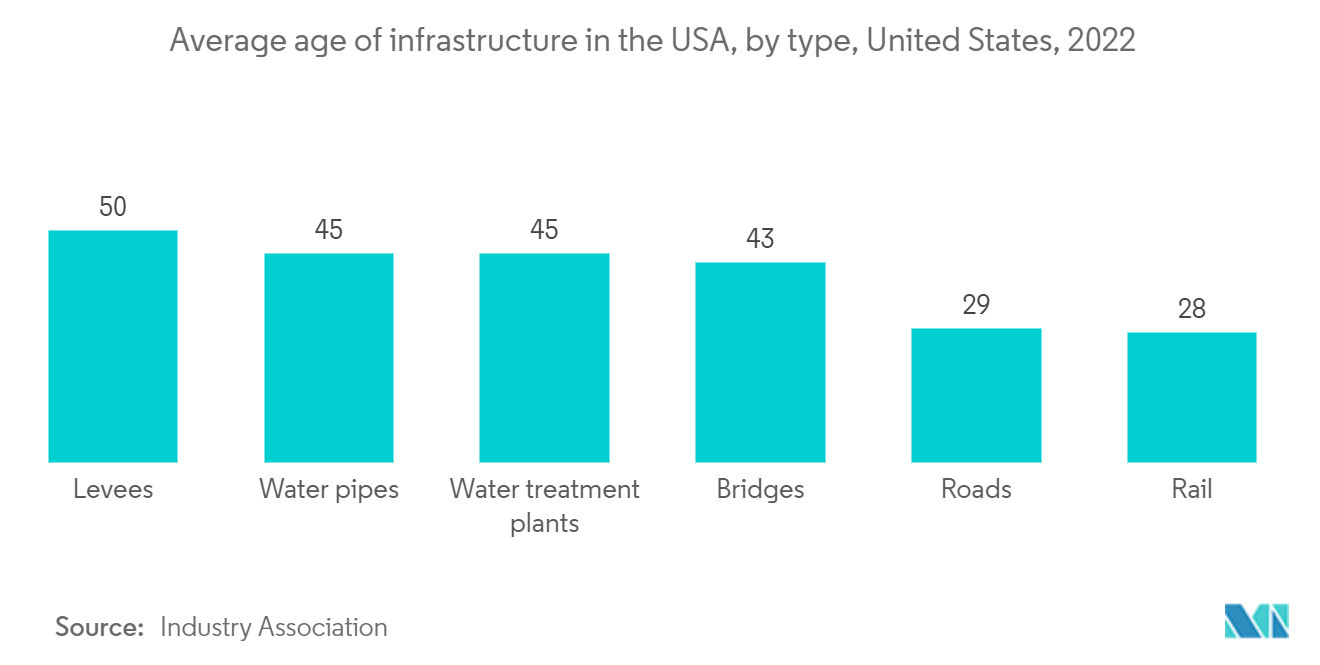

Đạo luật Cơ sở hạ tầng lưỡng đảng cung cấp nguồn tài trợ mới đáng kể cho các đường, cầu, đường của Cơ quan Quản lý Đường cao tốc Liên bang (FHWA) và Bộ Giao thông Vận tải (DOT) cũng như các dự án cơ sở hạ tầng quan trọng khác. Dự luật dành 40 tỷ USD cho việc xây dựng cầu. Sáng kiến Đầu tư Cầu (BII) là một chương trình cạnh tranh nhằm thay thế, khôi phục, bảo tồn hoặc bảo vệ một số cây cầu quan trọng và có ý nghĩa kinh tế nhất của quốc gia. BII sẽ nhận được 12,5 tỷ USD theo BII. Số tiền còn lại đến từ Chương trình Công thức Cầu nối BII (BFP). BFP phân bổ một số tiền nhất định cho các tiểu bang để thay thế, phục hồi, bảo tồn, bảo vệ và xây dựng cầu trên đường công cộng.

Luật Cơ sở hạ tầng lưỡng đảng đầu tư 91,2 tỷ USD để sửa chữa và hiện đại hóa hệ thống giao thông công cộng. Luật khuyến khích mở rộng các lựa chọn giao thông công cộng trên toàn quốc bằng cách thay thế hàng nghìn phương tiện giao thông công cộng không đạt tiêu chuẩn (bao gồm cả xe buýt) bằng các phương tiện sạch, không khí thải và cải thiện khả năng tiếp cận cho người cao tuổi và người khuyết tật. Việc tái cấp phép và phân bổ bổ sung của Cơ quan quản lý vận tải liên bang (FTA) (21,3 tỷ USD) là nguồn tài trợ vận tải chính. Các khoản tài trợ đầu tư vốn (CIG) từ quỹ FTA mới và cải tiến các đoàn tàu và xe buýt công suất cao. Chương trình bao gồm Khởi đầu mới (xây dựng hệ thống mới hoặc mở rộng hệ thống hiện có), Khởi đầu nhỏ (chi phí dưới 400 triệu USD) và Năng lực cốt lõi (cải thiện các hành lang hiện có để đáp ứng nhu cầu ngày càng tăng).

Tăng trưởng trong thị trường cơ sở hạ tầng sân bay

Hoa Kỳ dẫn đầu trong việc phát triển ngành hàng không hiện đại, nhưng nhiều sân bay của nước ta đang tụt hậu so với các sân bay quốc tế. Theo một số bảng xếp hạng, không có sân bay nào của Mỹ được xếp hạng trong 25 sân bay hàng đầu thế giới. Số tiền này được chia thành ba chương trình chính Tài trợ cơ sở vật chất và thiết bị – 5 tỷ USD, Chương trình tài trợ cơ sở hạ tầng sân bay – 15 tỷ USD và Chương trình nhà ga sân bay – 5 tỷ USD. Hàng nghìn sân bay trên toàn quốc nhận được tài trợ để tài trợ cho nhiều dự án bảo trì và hiện đại hóa thông qua chương trình tài trợ Cơ sở hạ tầng sân bay (ví dụ đường băng và đường lăn, Tiếng ồn, Đa phương thức, Tòa nhà ga, v.v.). Đề xuất này cũng bao gồm khoản tài trợ cạnh tranh 100 triệu USD (20 triệu USD mỗi năm) cho các tháp kiểm soát giao thông sân bay theo hợp đồng thuộc sở hữu của Sân bay. Luật cơ sở hạ tầng lưỡng đảng cấp cho các sân bay thành phố các quỹ tùy ý để hỗ trợ các nhu cầu quan trọng nhất định.

Vào cuối năm thứ 5, quỹ không ràng buộc sẽ có sẵn cho chương trình trợ cấp tùy ý mang tính cạnh tranh. 100 triệu USD đầu tiên của chương trình tùy ý có thể sẽ được sử dụng để tài trợ cho các tháp kiểm soát giao thông của các sân bay có hợp đồng sở hữu sân bay. 100 triệu USD còn lại sẽ hỗ trợ các sáng kiến giảm khí thải sân bay, tiếng ồn, sự phụ thuộc vào lưới điện hoặc mang lại lợi ích cho cộng đồng. Mỗi Chương trình Tăng cường Sân bay (AEP) và Chương trình Tùy ý Bổ sung (SDP) mỗi chương trình cung cấp khoảng 3,75 tỷ USD cho các dự án cải thiện vốn tại các sân bay đủ điều kiện của Hoa Kỳ mỗi năm.

Tổng quan về ngành Xây dựng Hạ tầng Giao thông Vận tải Hoa Kỳ

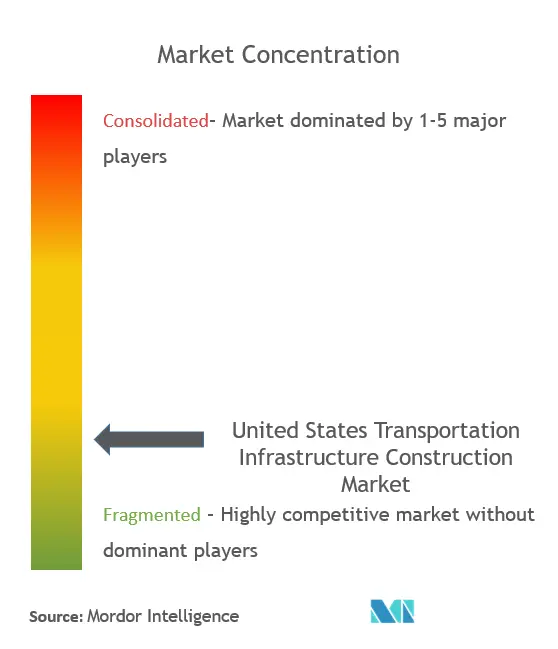

Thị trường xây dựng cơ sở hạ tầng giao thông vận tải của Hoa Kỳ cần phải gắn kết hơn nhờ sự hiện diện của các công ty lớn trong nước và quốc tế. Skanska USA, Webcor Builders, AECOM, Suffolk Construction và Hoffman Construction là một trong những công ty lớn trên thị trường. Trong thị trường cơ sở hạ tầng giao thông vận tải, nhu cầu về tính bền vững và phát triển kỹ thuật ngày càng tăng và các công ty đang đầu tư để duy trì tính cạnh tranh.

Dẫn đầu thị trường xây dựng cơ sở hạ tầng giao thông Hoa Kỳ

-

Skanska USA

-

Webcor Builders

-

AECOM

-

Suffolk Construction

-

Hoffman Construction

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng cơ sở hạ tầng giao thông Hoa Kỳ

- Tháng 9 năm 2023 FMCSA công bố hơn 80 triệu USD tiền tài trợ theo luật cơ sở hạ tầng Lưỡng đảng của Tổng thống Biden. Khoản tài trợ phá kỷ lục này sẽ giúp ngăn chặn các vụ tai nạn xe cơ giới thương mại (CMT) xảy ra thường xuyên hơn và nghiêm trọng hơn trên các con đường của đất nước chúng ta, đồng thời giúp các tài xế xe tải bằng cách tăng khả năng tiếp cận bãi đậu xe tải thương mại, tận dụng công nghệ quan trọng và tăng cường an toàn ở các khu vực làm việc, nông thôn. các khu vực và hành lang có nguy cơ va chạm cao. Những người thụ hưởng tài trợ bao gồm chính quyền tiểu bang và địa phương, các tổ chức phi lợi nhuận và các trường cao đẳng và đại học trên toàn quốc.

- Tháng 11 năm 2022 Hợp đồng cho thấy Bộ Giao thông Vận tải Wisconsin đã trao hợp đồng trị giá 201 triệu USD cho một công ty xây dựng có trụ sở tại Black River Falls để bổ sung bốn làn đường mới cho I-43 và thay thế một cây cầu bắc qua Đường sắt Glendale Union Pacific. Các kế hoạch bao gồm việc thay thế cây cầu bắc qua Đường sắt Union Pacific, mở rộng đường cao tốc bốn làn từ bốn lên sáu làn và mở rộng đường North Port Washington từ hai làn lên bốn làn giữa đường Bender và West Daphne.. Việc mở rộng Đường Port Washington sẽ kết nối với đoạn đường bốn làn hiện có ở mỗi đầu.

- Tháng 9 năm 2022 AECOM, một công ty tư vấn cơ sở hạ tầng, đã thông báo hoàn thành khuôn khổ thẩm định nhằm xác định các địa điểm tốt nhất cho mạng lưới cảng dọc được đề xuất sẽ kết nối các địa điểm chiến lược trên khắp Florida. AECOM, một phần của gã khổng lồ cơ sở hạ tầng toàn cầu Ferrovial, cho biết khuôn khổ thẩm định sẽ đóng một vai trò quan trọng trong tương lai của di chuyển hàng không với eVTOL. eVTOL cung cấp mạng lưới giao thông không carbon, tốc độ cực cao và tiết kiệm chi phí, giúp tạo điều kiện thuận lợi cho việc di chuyển hàng không nội bang và khu vực trong khu vực trong tương lai.

Báo cáo Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ - Mục lục

1. Giới thiệu

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. Phương pháp nghiên cứu

3. Tóm tắt điều hành

4. Thông tin chi tiết về thị trường

4.1 Tổng quan thị trường

4.2 Động lực thị trường

4.2.1 Trình điều khiển

4.2.1.1 Sự gia tăng trong ngành du lịch

4.2.1.2 Tính bền vững và mối quan tâm về môi trường

4.2.2 Hạn chế

4.2.2.1 Hạn chế tài chính

4.2.2.2 Bảo dưỡng cao

4.2.3 Những cơ hội

4.2.3.1 Tiến bộ công nghệ

4.3 Các quy định và sáng kiến của chính phủ

4.4 Phân tích chuỗi cung ứng/chuỗi giá trị

4.5 Ảnh chụp công nghệ và xu hướng kỹ thuật số

4.6 Các dự án phát triển cơ sở hạ tầng lớn

4.7 Phân tích năm lực lượng của Porter

4.7.1 Sức mạnh thương lượng của nhà cung cấp

4.7.2 Quyền thương lượng của người tiêu dùng/người mua

4.7.3 Mối đe dọa của những người mới

4.7.4 Mối đe dọa của sản phẩm thay thế

4.7.5 Cường độ của sự ganh đua đầy tính canh tranh

4.8 Tác động của COVID-19 đến thị trường

5. Phân khúc thị trường

5.1 Theo loại

5.1.1 Đường bộ

5.1.2 Đường sắt

5.1.3 Sân bay

5.1.4 Cảng và đường thủy nội địa

6. Bối cảnh cạnh tranh

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 Skanska USA

6.2.2 Webcor Builders

6.2.3 AECOM

6.2.4 Suffolk Construction

6.2.5 Hoffman Xây dựng

6.2.6 Clark Group

6.2.7 Turner Construction Co.

6.2.8 Walsh Group, The

6.2.9 Jacobs

6.2.10 Hunter Roberts Construction Group

6.2.11 PCL Construction Enterprises

6.2.12 Hill Intl.

6.2.13 Messer Construction

6.2.14 Weitz Co., The

6.2.15 VRH Construction

6.2.16 Clune Construction

6.2.17 Whiting-Turner Contracting Co., The

6.2.18 Wendel

6.2.19 Balfour Beatty US

6.2.20 LeChase Construction*

7. Cơ hội thị trường và xu hướng tương lai

8. ruột thừa

Phân khúc ngành Xây dựng Hạ tầng Giao thông Vận tải Hoa Kỳ

Xây dựng cơ sở hạ tầng giao thông vận tải bao gồm nhiều hoạt động xây dựng khác nhau, bao gồm cải tạo cơ sở hạ tầng hiện có, xây dựng cơ sở hạ tầng mới và mở rộng hoặc phá bỏ cơ sở hạ tầng hiện có. Phân tích toàn diện về thị trường Xây dựng Cơ sở Hạ tầng Giao thông Vận tải Hoa Kỳ bao gồm tổng quan về nền kinh tế, dự báo quy mô thị trường cho các phân khúc thị trường chính và phân tích các xu hướng mới nổi trong các phân khúc thị trường chính.

Báo cáo làm sáng tỏ các xu hướng thị trường như các yếu tố tăng trưởng, hạn chế và cơ hội trong lĩnh vực này. Bối cảnh cạnh tranh của Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ được mô tả thông qua hồ sơ của những người chơi chủ chốt đang hoạt động. Báo cáo cũng đề cập đến tác động của COVID-19 đối với thị trường và những dự đoán trong tương lai.

Thị trường xây dựng cơ sở hạ tầng giao thông vận tải Hoa Kỳ được phân chia theo loại hình (đường bộ, đường sắt, vận tải biển và hàng không).

Việc xác định quy mô và dự báo thị trường đã được thực hiện cho từng phân khúc dựa trên giá trị (USD).

| Theo loại | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng cơ sở hạ tầng giao thông vận tải Hoa Kỳ

Thị trường xây dựng cơ sở hạ tầng giao thông vận tải Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ dự kiến sẽ đạt 371,25 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,88% để đạt 471,13 tỷ USD vào năm 2029.

Quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ dự kiến sẽ đạt 371,25 tỷ USD.

Ai là người chơi chính trong Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ?

Skanska USA, Webcor Builders, AECOM, Suffolk Construction, Hoffman Construction là những công ty lớn hoạt động trong Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ.

Thị trường Xây dựng Cơ sở Hạ tầng Giao thông Hoa Kỳ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ ước tính đạt 353,98 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Cơ sở Hạ tầng Giao thông Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Xây dựng Cơ sở hạ tầng Giao thông Vận tải Hoa Kỳ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Xây dựng cơ sở hạ tầng giao thông vận tải Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Xây dựng Cơ sở Hạ tầng Giao thông Vận tải Hoa Kỳ bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.