| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

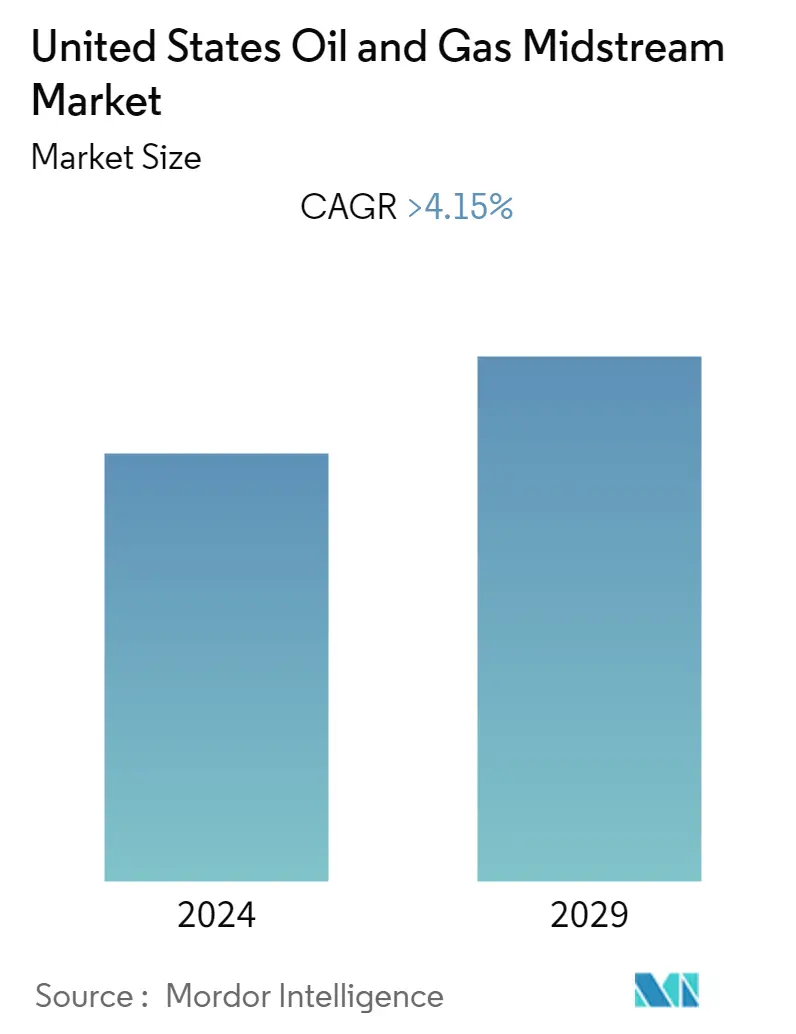

| CAGR | 4.15 % |

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường trung nguồn dầu khí Hoa Kỳ

Thị trường trung nguồn dầu khí của Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR hơn 4,15% trong giai đoạn dự báo 2022-2027. Thị trường trung nguồn dầu khí của Hoa Kỳ hầu như không bị ảnh hưởng bởi đại dịch COVID-19 do việc sử dụng liên tục các cơ sở lưu trữ để lưu trữ hydrocarbon, sử dụng đường ống để vận chuyển nhiên liệu và nhu cầu LNG ổn định vào năm 2020 đã làm tăng nhu cầu về các dịch vụ trung nguồn trong đất nước giữa đại dịch. Các yếu tố như tăng đầu tư vào lĩnh vực đường ống và tăng sản xuất và tiêu thụ dầu khí dự kiến sẽ thúc đẩy nhu cầu đối với thị trường trung nguồn dầu khí của Hoa Kỳ trong giai đoạn dự báo. Ngoài ra, các dự án kho cảng LNG sắp tới cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Tuy nhiên, sự biến động cao của giá dầu thô cùng với mức tiêu thụ giảm dự kiến sẽ cản trở thị trường trung nguồn dầu khí của Mỹ trong giai đoạn dự báo.

- Phân khúc vận tải dự kiến sẽ thống trị thị trường trung nguồn dầu khí của Hoa Kỳ trong giai đoạn dự báo, nhờ các dự án đường ống sắp tới.

- Việc tăng cường đầu tư và phát triển các mỏ phức tạp ngoài khơi dự kiến sẽ làm tăng nhu cầu về các dịch vụ trung nguồn. Do đó, yếu tố này được kỳ vọng sẽ mang lại cơ hội lớn cho ngành dầu khí trung nguồn của Mỹ trong giai đoạn dự báo.

- Mạng lưới đường ống dẫn khí đốt ngày càng tăng dự kiến sẽ thúc đẩy sự tăng trưởng đáng kể của thị trường trung nguồn dầu khí Hoa Kỳ trong giai đoạn dự báo.

Xu hướng thị trường trung nguồn dầu khí Hoa Kỳ

Mảng Vận Tải Được Kỳ Vọng Thống Lĩnh Thị Trường

- Đường ống là cách tiết kiệm nhất để vận chuyển khí đốt tự nhiên, dầu thô và các sản phẩm dầu mỏ trên một khoảng cách dài. Tính đến năm 2020, mạng lưới đường ống của Mỹ có khoảng 3 triệu dặm đường ống chính và các đường ống khác nối các khu vực sản xuất khí đốt tự nhiên và cơ sở lưu trữ với người tiêu dùng.

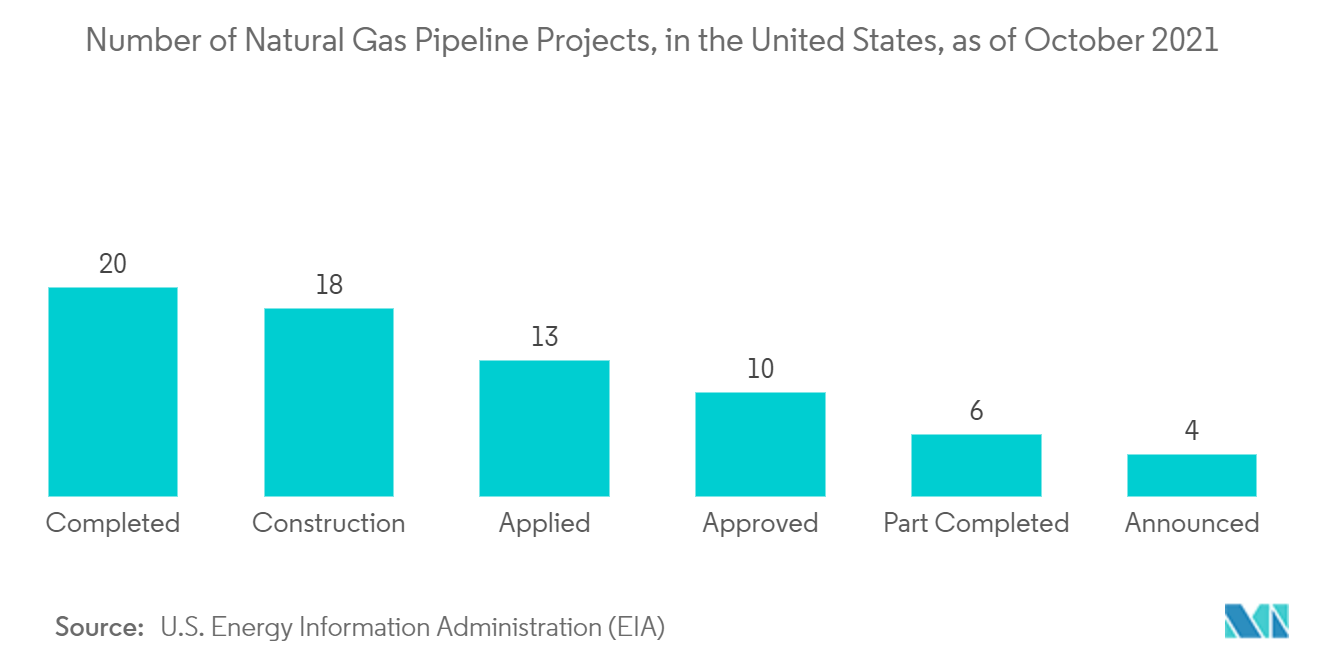

- Theo Cơ quan Thông tin Năng lượng Hoa Kỳ, Tính đến tháng 10 năm 2021, có 10 dự án đường ống dẫn dầu mỏ ở Hoa Kỳ hiện đang trong giai đoạn xây dựng, bao gồm các đường ống mới và mở rộng như dự án Thay thế Tuyến 3 Enbridge.

- Hơn nữa, vào năm 2020, Hoa Kỳ đã xuất khẩu khí đốt tự nhiên sang khoảng 32 quốc gia. Tổng lượng xuất khẩu khí đốt tự nhiên hàng năm của Mỹ là 5,28 nghìn tỷ feet khối (tcf). Do đó, phân khúc vận tải đang chứng kiến sự tăng trưởng đáng kể trên thị trường dầu khí Hoa Kỳ.

- Vào tháng 8 năm 2021, dự án mở rộng Đường ống dẫn dầu Dakota Access (DAPL) đã tăng công suất thêm 180.000 thùng mỗi ngày (b/d) cùng với hệ thống DAPL. Công suất của DAPL đã được tăng thêm 180.000 thùng/ngày lên 750.000 thùng/ngày.

- Ngoài ra, vào tháng 5 năm 2021, Công ty Truyền tải Khí sông Kern đã công bố dự án Delta Lateral, được thiết kế để cung cấp dịch vụ vận chuyển với công suất 140.000 Dth/d (dekatherm) từ Opal, Wyoming đến Dự án Điện liên vùng (IPP) gần Delta, Utah. Dự án sẽ bao gồm một đường ống dài 35,84 dặm, đường kính 24 inch và dự kiến sẽ được đưa vào vận hành vào năm 2024.

- Nhờ những phát triển như vậy, phân khúc vận tải dự kiến sẽ thống trị thị trường trung nguồn dầu khí của Hoa Kỳ trong giai đoạn dự báo.

Tăng cường mạng lưới đường ống khí đốt để thúc đẩy thị trường

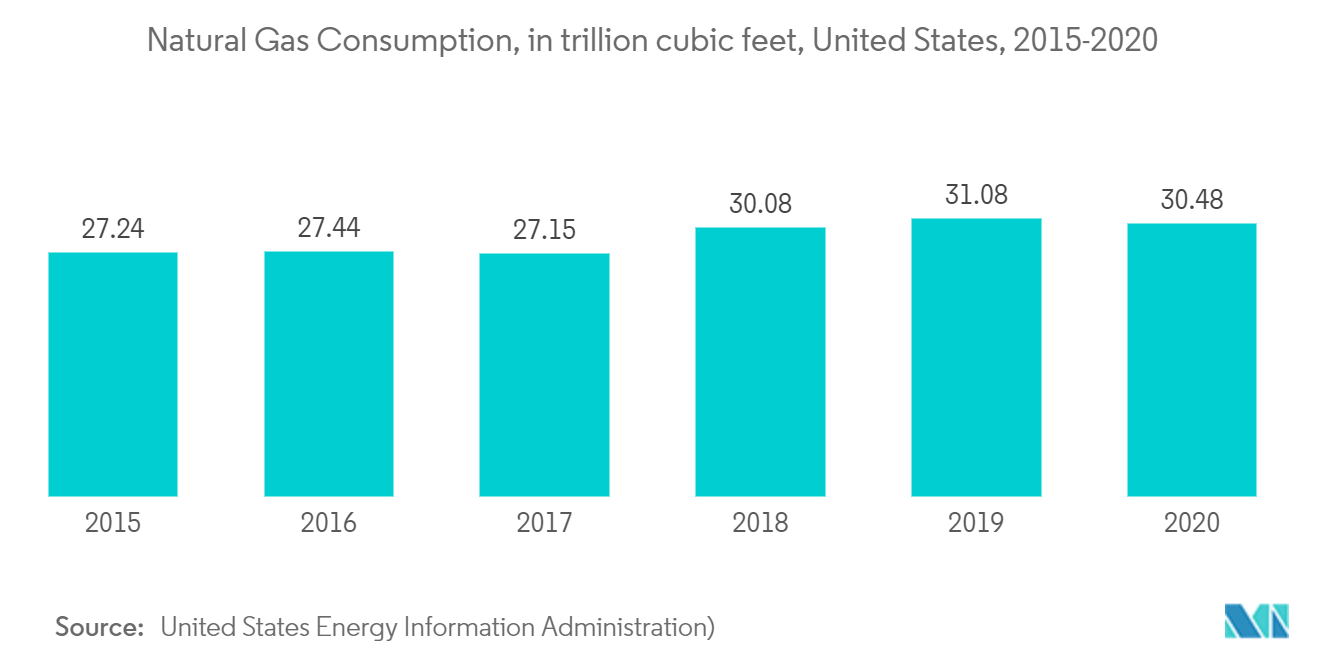

- Mỹ đang chứng kiến nhu cầu về khí đốt tự nhiên ngày càng tăng, đặc biệt là trong lĩnh vực điện lực. Bất kỳ sự gián đoạn nào trong việc cung cấp khí đốt đều có thể gây ra sự gián đoạn trong quá trình sản xuất điện, do đó, có thể ảnh hưởng đến các nhà cung cấp khí đốt, ngành điện và lĩnh vực sản xuất.

- Tính đến năm 2020, Hoa Kỳ đã tiêu thụ 30,48 nghìn tỷ feet khối khí đốt tự nhiên, tương đối cao hơn mức tiêu thụ 27,24 nghìn tỷ feet khối vào năm 2015.

- Năm 2020, mạng lưới vận chuyển khí đốt tự nhiên đã cung cấp khoảng 27,7 nghìn tỷ feet khối (Tcf) khí đốt tự nhiên cho khoảng 77,3 triệu khách hàng. Khoảng 55% tổng lượng xuất khẩu khí đốt tự nhiên của Mỹ vào năm 2020 là bằng đường ống, trong đó 69% đến Mexico và 31% đến Canada. Xuất khẩu LNG tăng đáng kể mỗi năm từ năm 2015 đến năm 2020.

- Vào tháng 4 năm 2021, Venture Global LNG inc. đã nhận được sự cho phép của Ủy ban Điều tiết Năng lượng Liên bang Hoa Kỳ để bắt đầu dịch vụ trên đường ống TransCameron LNG dài 23,4 dặm. Đường dây này sẽ cung cấp khí đốt từ các điểm kết nối với nhiều đường ống liên bang tại trạm Grand Cheniere đến nhà máy LNG Calcasieu Pass công suất 10 triệu tấn/năm (tpy) của Venture Global.

- Hơn nữa, Bộ Năng lượng Hoa Kỳ (DOE) đã ban hành quy tắc cuối cùng để đẩy nhanh quá trình phê duyệt xuất khẩu khí đốt tự nhiên quy mô nhỏ, bao gồm cả LNG. Sáng kiến này nhằm mục đích đẩy nhanh quá trình xử lý các ứng dụng xuất khẩu quy mô nhỏ của DOE và giảm bớt gánh nặng hành chính cho thị trường xuất khẩu khí đốt tự nhiên quy mô nhỏ. Quy định này sẽ cho phép các dự án LNG có công suất xuất khẩu ước tính từ một tấn mỗi năm trở xuống tránh được thủ tục cấp phép mở rộng hiện hành.

- Do đó, việc tăng cường đầu tư vào cơ sở hạ tầng khí đốt tự nhiên, bao gồm đường ống và cơ sở LNG, để đáp ứng nhu cầu ngày càng tăng về mặt hàng này dự kiến sẽ chuyển thành khoản đầu tư lớn trong những năm tới.

Tổng quan về ngành công nghiệp trung nguồn dầu khí Hoa Kỳ

Thị trường trung nguồn dầu khí của Hoa Kỳ vẫn còn phân mảnh, với các công ty chủ chốt như American Midstream Partners LP, Chevron Inc., BP PLC, Tenaris SA và Shell Midstream Partners LP, cùng nhiều đối tác khác.

Các nhà lãnh đạo thị trường trung nguồn dầu khí Hoa Kỳ

-

American Midstream Partners LP

-

Chevron Inc.

-

BP plc

-

Shell Midstream Partners LP

-

Tenaris S.A.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường trung nguồn dầu khí Hoa Kỳ

- Vào tháng 3 năm 2022, New Fortress Energy Inc. công bố thực hiện hai hợp đồng mua bán (SPA) có thời hạn 20 năm với Venture Global LNG. Theo thỏa thuận, Venture Global sẽ cung cấp 2 triệu tấn LNG mỗi năm (MTPA) trên cơ sở giao hàng miễn phí (FOB) từ các cơ sở LNG ở Louisiana.

- Vào tháng 11 năm 2020, Đường ống Saginaw Trail, một dự án liên bang về Năng lượng Tiêu dùng thay thế và mở rộng đường ống cũng như cơ sở hạ tầng khác, đã đi vào hoạt động với công suất 200 MMcf/d (5,66 MMcm/d) tại các quận trung tâm Michigan như Saginaw, Genesse và Oakland.

Phân khúc ngành công nghiệp trung nguồn dầu khí của Hoa Kỳ

Báo cáo thị trường trung nguồn dầu khí của Mỹ bao gồm:.

Câu hỏi thường gặp về nghiên cứu thị trường trung nguồn dầu khí của Hoa Kỳ

Quy mô thị trường trung nguồn dầu khí Hoa Kỳ hiện tại là bao nhiêu?

Thị trường trung nguồn dầu khí Hoa Kỳ dự kiến sẽ đạt tốc độ CAGR lớn hơn 4,15% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường trung nguồn dầu khí Hoa Kỳ?

American Midstream Partners LP, Chevron Inc., BP plc, Shell Midstream Partners LP, Tenaris S.A. là những công ty lớn hoạt động trong Thị trường Trung nguồn Dầu khí Hoa Kỳ.

Thị trường trung nguồn dầu khí Hoa Kỳ này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường trung nguồn của Dầu khí Hoa Kỳ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Trung nguồn Dầu khí Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Oil and Gas Reports

Popular Energy & Power Reports

Báo cáo ngành dầu khí trung nguồn của Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu giữa dòng Dầu khí Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích giữa dòng dầu khí của Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.